Застосування даного методу на практиці демонструє широкі можливості його використання в інвестиційному проектуванні, особливо в умовах невизначеності і підвищеного ризику. Даний метод зручний для практичного застосування тим, що вдало корелює з іншими економіко-статистичними методами, а також з теорією ігор. До того ж він надає більш оптимістичні оцінки порівняно з іншими методами.

Розмаїття ситуацій невизначеності в практичній діяльності вітчизняних підприємств уможливлює застосування кожного з описаних методів як дієвих інструментів аналізу ризиків, однак найбільш перспективними для застосування є методи сценарного аналізу й імітаційного моделювання, які в будь-який момент часу можуть бути доповнені чи інтегровані до класичних методів.

Алгоритм імітаційного моделювання

(інструмент "РИЗИК-АНАЛІЗ") включає такі етапи:

1. Визначення ключових факторів інвестиційного проекту.

Для цього пропонується застосовувати аналіз чутливості за усіма факторами (ціна реалізації, обсяг продажів, собівартість продукції тощо), використовуючи спеціалізовані пакети типу Project Expert чи Альт-Інвест для скорочення часу розрахунків.

Ключовими є фактори, зміни яких найбільш впливають на відхилення NPV.

2. Визнвчення максимального і мінімального значень ключових факторів, вибір характеру розподілу ймовірностей.

3. Проведення імітації ключових факторів.

Цей етап здійснюється з урахуванням отриманих для кожного фактора значень, на основі чого розраховуються варіанти NPV.

4. Розрахунок критеріїв, що кількісно характеризують ризик інвестиційного проекту (математичне очікування NPV, дисперсія, середньоквадратичне відхилення тощо).

Ефективність застосування викладених технологій інвестиційного проектування обумовлена тим, що вони можуть бути легко реалізовані звичайним користувачем персональної техніки у середовищі MS Excel, а універсальність використовуваних у технологіях математичних алгоритмів дозволяє застосовувати їх для різних ситуацій невизначеності, а також модифікувати і доповнювати іншими інструментами.

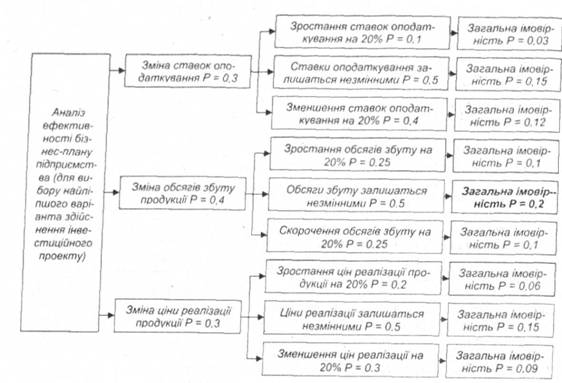

ПРИКЛАД 9.1. Необхідно здійснити аналіз ризиків бізнес-ппану сервдньообпікового підприємства і.обрати найбільш доцільний з економічної точки зору варіант для здійснення. Ключовими факторами проекту, які суттєво випивають на ефективність інвестиційного проекту є ставки податків, обсяги збуту і реалізаційні ціни на продукцію.

В результаті здійсненого аналізу було встановлено, що вказані фактори вппивають на показ-ник NPV в межах інтервапу від -20% до +20%. що власне і робить їх істотними.

РІШЕННЯ. Розглянемо можливі ситуації, обумовлені коливаннями цих факторів.

Для цього побудуємо "дерево сценаріїв" (рис. 9.4).

Рис. 9.4. Побудова "дерева сценаріїв"

Ситуація 1: Коливання податкових ставок. Імовірність ситуації - 0,3.

Ситуація 2: Коливання обсягу збуту. Імовірність ситуації- 0.4.

Ситуація 3: Коливання ціни збуту, імовірність ситуації - 0,3.

Розглянемо також можливі сценарії розвитку цих ситуацій.

Ситуація 1: Коливання податкових ставок. Імовірність ситуації - 0,3.

Сценарій 1: Зниження податкових ставок на 20%. Імовірність сценарію в рамках даної ситуації 0,1. Загальна імовірність сценарію Р = 0,1 х 0,3 = 0,03.

Сценарій 2: Податкові ставки залишаються незмінними. Імовірність сценарію в рамках даної ситуації0,5. Загальна імовірність сценарію Р = 0,5 х 0,3 = 0,15.

Сценарій 3: Підвищення податкових ставок на 20%. Імовірність сценарію е рамках даної ситуації 0,4. Загальна імовірність сценарію Р = 0,4 х 0,3 = 0,12.

Ситуація 2: Коливання обсягу реалізації. Імовірність ситуації = 0,4.

Сценарій 4: Зменшення обсягу реалізації на 20%. Імовірність сценарію в рамках даної ситуації 0,25. Загальна імовірність сценарію Р = 0,25 х 0,4=0,1.

Сценарій 5: Обсяги реалізації не змінюється. Імовірність сценарію в рамках даної ситуації 0,5. Загальна Імовірність сценарію Р = 0,5 х 0,4 = 0,2.

Сценарій 6: Збільшення обсягу реалізації на 20%. Імовірність сценарію в рамках даної ситуації 0,25. Загальна імовірність сценарію Р = 0,25 х 0,4 = 0,1

Ситуація 3: Коливання ціни реалізації. Імовірність ситуації = 0,3.

Сценарій 7: Зниження ціни реалізації на 20%. Імовірність сценарію в рамках даної ситуації 0,2. Загальна імовірність сценарію Р0,2 х 0,3 = 0,06.

Сценарій 8: ціна реалізації не змінюється. Імовірність сценарію в рамках даної ситуації 0,5. Загальна імовірність сценарію Р s 0,5 х 0,3 к 0,15.

Сценарій 9: Збільшення ціни реалізації на 20%. Імовірність сценарію а рамках даної ситуації 0,3. Загальна імовірність сценарію Р - 0,3 х 0,3 = 0,09.

Отже, дерево досягнення кінцевої мети можна представити так, як це зображено на рис. 9.5.

Отже, спосіб оцінки ризику інвестицій прямо пов'язаний зі способом опису інформаційної невизначеності в частині вихідних даних проекту. Якщо вихідні параметри мають імовірнісний опис, то показники ефективності інвестицій також мають вид випадкових величин зі своїм імллікативним імовірнісним розподілом.

Рис. 9.5. Змодельована схема дерева досягнення цілей

Однак, чим гірше статистично обумовлені ті чи інші параметри, чим слабшою виявляється інформованість про стан описуваного ринкового середовища і чим нижчим є рівень інтуїтивної активності експертів, тим меншою є обґрунтованість будь-яких типів імовірностей в інвестиційному аналізі.

Альтернативним способом урахування невизначеності є мінімакснии підхід. Для його застосування формується деякий клас очікуваних сценаріїв розвитку подій в інвестиційному процесі і з цього класу обираються два сценарії, при яких процес досягає максимальної і мінімальної ефективності. Потім очікуваний ефект оцінюється за критерієм Гурвща з параметром узгодженості L. При L = 0 (точка Вальда) за основу при ухваленні інвестиційного рішення обирається песимістична оцінка ефективності проекту, коли в умовах реалізації найбільш несприятливого сценарію зроблено все для зменшення очікуваних збитків. Такий підхід мінімізує ризик інвестора. Однак, в умовах його використання більшість проектів, що мають задовільні параметри успіху, буде відкинуто. Виникає небезпека паралічу ділової активності.

Розглядаючи інвестиції як різновид ділової гри за теорією ігор, інвестор має ризикувати, але ризикувати раціонально, надаючи кожному з потенційних сценаріїв інвестиційного процесу свій ступінь очікування. Інакше він ризикує отримати збитки від неприйняття рішення. Інструментом, що дозволяє вимірювати можливості (очікування), є теорія нечітких множин. Використовуючи її, можна запропонувати метод оцінки інвестиційного ризику на основі комплексного показника оцінки ступеня ризику.

Припустимо, що під час оцінки інвестиційного проекту отримані три значення показника чистої поточної вартості інвестицій:

1) NPVmin - мінімальне значення показника;

2) NPVmax - максимальне значення показника;

3) NPVavg - середньоочікуеане значення.

Нагадаємо, що під ефективними інвестиціями розуміють сукупність станів інвестиційного процесу, коли реальна чиста поточна вартість проекту більше нуля.

Якщо виконується умова, коли PVmin < 0 < NPVехр, то ступінь ризику неефективності інвестицій (ω) оцінюватиметься за формулою (9.12):

де:

Ступінь ризику (ω) приймає значення від 0 до 1.

Кожен інвестор, виходячи зі своїх інвестиційних переваг, може класифікувати значення ш, виділивши для себе інтервал неприйнятних значень ризику. Можлива також докладніша градація ступенів ризику. Наприклад, якщо ввести лінгвістичну змінну "ступінь ризику" зі своєю термами-безліччю значень {Незначна, Низька, Середня, Відносно висока, Неприйнятна}, то кожен інвестор може самостійно описати галузь відповідних нечітких підмножин, задавши п'ять функцій приналежності m(oj).

Розглянемо простий пояснювальний приклад.

ПРИКЛАД 9.2. Необхідно визначити ступінь ризикованості інвестиційного проекту.

Запланований інвестиційний процес характеризується такими даними:

1. Інвестиційний проект буде здійснюватися протягом 2 років.

2. Розмір стартових Інвестицій відомий точно і складає І = 1 млн грн.

3. Ставка дисконтування в плановому періоді може копиватися в межах від RDmin = 10% до RDmax = 30% річних.

4. Чистий грошовий потік планується в діапазоні від CFMIN = 0до CFmax = 2 млн грн.

5. Залишкова (ліквідаційна) вартість проекту дорівнює нулю.

РІШЕННЯ.

Чисту поточну вартість проекту визначаємо за формупою (9.7):

NPVmin = - 1+ CFMIN/(1 + RDmax)1 + CFmin / (1 + RDMAX)2 = -1 млн грн + 0 млн грн /(1 + 0,3)1 + 0 млн грн/(1 + 0,3)2 = -1 млн грн.

NPVmax = - 1 + CFmax / (1 + RDMIN)1 + CFmax/(1 + RDmin)2 = -1 млн грн + 2 млн грн /(1+0,1)1 + 2 млн грн / (1 +0,1)2 = 2,5 млн грн.

NPVAVG = -1 + CFAVG / (1 + RDAVG)1 + CFAVG / (1 + RDAVG)2 = -1 млн грн + 1 млн грн /(1 + 0,1)1 + 1 млн грн/(1 + 0,1)2 = 0,5 млн грн.

дe CFAVG = (CFMAX- CFMIN ) / 2 = 1 млн грн, RDAVG = (RDMAX - RDMIN)/2 = 10% річних. Знайдемо ступінь ризику за вищевказаною формулою (9.12):

a = -NPVmin / (NPVAVG - NPVmin ) = 1 млн грн / (0,5 млн грн + 1 млн грн) = 0,6667 млн грн.

R= -NPVmin / (NPVmax – NPVmin ) = 1 млн грн / (2,5 млн грн + 1 млн грн) = 0,2857 млн грн.

ω = R x (1+(1 -a/a) x ln(1-a)) = 0,2857 х (1 + (1-0,6667)/0,6667 х ln (1 - 0,6667) = 0,2857 х (1 + (0.4999 х (-1,0987)) = 0,1288.

ω = 0,1288 (приблизно 13%).

Отже, ступінь ризику здійснюваного інвестиційного проекту складе приблизно 1$%.

Підхід, заснований на нечіткостях, усуває недоліки імовірнісного і мінімаксного підходів, пов'язані з урахуванням невизначеності. По-перше, при такому підході формується повний спектр можливих сценаріїв інвестиційного процесу. По-друге, рішення приймається не на основі двох оцінок ефективності проекту, а за всією сукупністю оцінок. По-третє, очікувана ефективність проекту не є окремим показником, а представляє собою перелік інтервальних значень зі своїм розподілом очікувань, що характеризується функцією приналежності відповідного нечіткого числа. Зважена повна сукупність очікувань дає можливість оцінити інтегральну ступінь очікувань негативних результатів інвестиційного процесу, тобто ступінь інвестиційного ризику.

9.10. Напрямки підвищення ефективності використання Інвестиційних ресурсів підприємством

РОЗДІЛ 10. ІННОВАЦІЙНІ ПРОЦЕСИ НА ПІДПРИЄМСТВІ

10.1. Зміст інноваційної діяльності, форми її інвестування

10.2. Види і напрямки інноваційної діяльності

10.3. Інноваційні цикли і показники дифузії на підприємстві

10.4. Інноваційний потенціал підприємства і показники його оцінки

10.5. Інноваційний проект: поняття, етапи здійснення, оцінка ефективності з урахуванням ступеня ризику

10.6. Напрямки підвищення ефективності здійснення інноваційної діяльності на підприємстві

10.7. Особливості державного регулювання інноваційної діяльності