Показники фінансової структури капіталу. Методика їх розрахунку й аналізу. Оцінювання рівня фінансового левериджу.

Фінансовий стан підприємства, його стійкість багато в чому залежать від оптимальності структури джерел капіталу (співвідношення власних і позикових коштів), від оптимальності структури активів підприємства і, в першу чергу, від співвідношення основних і оборотних коштів, а також від зрівноваженості активів і пасивів підприємства за функціональною ознакою.

Тому спершу необхідно проаналізувати структуру джерел підприємства й оцінити ступінь фінансової стійкості фінансового ризику. З цією метою розраховують такі показники.

1. Коефіцієнт фінансової незалежності (автономії), або концентрації власного капіталу (р. 380 + р. 430 + р. 630), до загальної валюти нетто-балансу (р. 640):

" _ Власний капітал

фн ~ Загальна валюта нетто - балансу'

Він характеризує, яка частина активів підприємства сформована за рахунок власних і прирівняних до них джерел коштів.

2. Частка чистих активів (реальної величини власного капіталу) в загальній валюті балансу:

q Чисті активи підприємтва

ЧА Загальна валюта нетто o блансу'

3. Коефіцієнт концентрації позикового капіталу - частка позикових (залучених) коштів у загальній валюті нетто-балансу- показує, яку частину активів підприємства сформовано за рахунок позикових (залучених) коштів довгострокового і короткострокового характеру:

Позикові кошти

Кж -

Загальна валюта нетто-балансу 4. Коефіцієнт фінансової залежності:

Загальна валюта нетто-балансу

К

Ф3

Власний капітал підприємства

Це обернений показник до коефіцієнта фінансової незалежності. Він показує, яка сума активів припадає на гривню власних коштів. Якщо його величина дорівнює 1, то це означає, що всі активи підприємства сформовані тільки за рахунок власного капіталу. Його значення 1,5 показує, що на кожні 1,5 грн, вкладених в активи, припадає 1 грн власних коштів і 0,5 грн - позикових.

5. Коефіцієнт поточної заборгованості:

Короткострокові зобов'язання

#пз =

Загальна валюта нетто-балансу

Показує, яку частину активів сформовано за рахунок позикових ресурсів короткострокового характеру.

6. Коефіцієнт стійкого фінансування:

Власний капітал+Довгострокові зобов'язання Загальна валюта нетто-балансу

Характеризує, яку частину активів балансу сформовано за рахунок стійких джерел. Якщо підприємство не бере довгострокових кредитів і позик, то величина Ксф буде збігатися з величиною коефіцієнта фінансової незалежності.

У свою чергу, для характеристики структури довгострокових джерел фінансування розраховують і аналізують такі показники.

7. Коефіцієнт фінансової незалежності капіталізованих джерел:

Власний капітал КДж Власний капітал + Довгострокові зобов'язання'

8. Коефіцієнт фінансової залежності капіталізованих джерел; " Довгострокові зобов'язання

■"ЗКЛж = - ■■ ■ --------.

Власний капітал + Довгострокові зобов'язання

Підвищення рівня цього показника, з одного боку, свідчить про посилення залежності від зовнішніх кредиторів, а з іншого - про ступінь фінансової надійності підприємства і довіри до нього з боку банків і населення.

9. Коефіцієнт покриття боргів власним капіталом (коефіцієнт платоспроможності):

Власний капітал оокр Залучений капітал'

10. Коефіцієнт фінансового левериджу, або коефіцієнт фінансового ризику - відношення залученого капіталу до власного:

Залучений капітал

КфЛ = -----;-.

Власний капітал

Цей коефіцієнт вважається одним з основних індикаторів фінансової стійкості. Чим вище його значення, тим вищий ризик вкладення капіталу в це підприємство.

У нашому прикладі (табл. 16.1) частка власного капіталу має тенденцію до зниження. За звітний період вона зменшилася на 2,6 процентного пункта, тому що темпи приросту власного капіталу нижчі від темпів приросту позикового. Коефіцієнт фінансового левериджу збільшився на 9,5 процентного пункта. Це свідчить про те, що фінансова залежність підприємства від зовнішніх інвесторів значно посилилася.

Оцінка змін, що сталися у структурі капіталу" може бути неоднаковою з позицій інвесторів і підприємства. Для банків та інших кредиторів ситуація надійніша, якщо частка власного капіталу клієнтів більш висока. Це виключає фінансовий ризик. Підприємства ж, як правило, зацікавлені в залученні позикових коштів з двох причин:

1) проценти за обслуговування позикового капіталу розглядають як витрати і не включають в оподатковуваний прибуток;

2) витрати на виплату процентів звичайно нижчі за прибуток, отриманий від використання позикових коштів в обороті підприєм

Таблиця 16.1. Структура пасивів (зобов'язань) підприємства

Показник | Рівень показника | ||

на початок періоду | на кінець періоду | зміни | |

Коефіцієнт концентрації власного капіталу (коефіцієнт фінансової незалежності підприємства) | 0,667 | 0,542 | -0,025 |

Коефіцієнт концентрації позикового капіталу | 0,433 | 0,458 | +0,025 |

Коефіцієнт фінансової залежності | 1,76 | 1,84 | +0,08 |

Коефіцієнт поточної заборгованості | 0,323 | 0,379 | +0,056 |

Коефіцієнт стійкості фінансування | 0,677 | 0,621 | -0,056 |

Коефіцієнт фінансової залежності капіталізованих джерел | 0,162 | 0,127 | -0,035 |

Коефіцієнт покриття боргів власним капіталом | 1,3 | 1,18 | -0,12 |

Коефіцієнт фінансового левериджу (плече фінансового важеля) | 0,764 | 0,845 | +0,081 |

ства, у результаті чого підвищується рентабельність власного капіталу.

У ринковій економіці велика частка власного капіталу і її зростання зовсім не означають поліпшення становища підприємства, можливості швидкого реагування на зміну ділового клімату. Навпаки, використання позикових коштів свідчить про гнучкість підприємства, його здатність знаходити кредити і повертати їх, тобто про довіру до нього в діловому світі.

Найбільш узагальнюючим показником серед розглянутих вище є коефіцієнт фінансового левериджу" Усі інші показники тією чи іншою мірою визначають його величину.

Нормативів співвідношення позикових і власних коштів практично немає. Вони не можуть бути однаковими для різних галузей і підприємств. Частка власного і позикового капіталу у формуванні активів підприємства і рівень фінансового левериджу залежать від галузевих особливостей підприємства. У тих галузях, де повільно обертається капітал і висока частка необоротних активів, коефіцієнт фінансового левериджу не може бути високим. В інших галузях, де оборотність капіталу висока і частка основного капіталу низька, він може бути значно вищим.

Рівень фінансового левериджу залежить також від кон'юнктури товарного і фінансового ринку, рентабельності основної діяльності, стадії життєвого циклу підприємства, його фінансової стратегії і т. ін.

Для визначення нормативного значення коефіцієнтів фінансової автономії, фінансової залежності і фінансового левериджу необхідно керуватися фактично сформованою структурою активів і загальноприйнятих підходів до їх фінансування (табл. 16.2).

Таблиця 16.2. Підходи до фінансування активів підприємства

Вид активу | Частка на кінець року, % | Підходи до їхнього фінансування | ||

агресивний | помірний | консервативний | ||

Необоротні активи | 33 | 40 % - ДЗК 60 % - ВК | 20 % - ДЗК 80 % - ВК | 10 % - ДЗК 90 % - ВК |

Постійна частина оборотних активів | 35 | 50 % - ДЗК 50 % - ВК | 25 % - ДЗК 76 % - ВК | 100 % - ВК |

Змінна частина оборотних активів | 32 | юо % - КЗК | 100 % - КЗК | 50 % - ВК 50 % _ КЗК |

Примітка. ЧЗК - довгостроковий залучений (позиковий) капітал, ВК - власний капітал, КЗК - короткостроковий залучений (позиковий) капітал.

Постійна частина оборотних активів - це той мінімум, що необхідний підприємству для операційної діяльності підприємства і величина якого не залежить від сезонних коливань обсягу виробництва і реалізації продукції. Як правило, вона цілком фінансується за рахунок власного капіталу і довгострокових позикових коштів.

Змінна частина оборотних активів схильна до коливань у зв'язку із сезонною зміною обсягів діяльності. Фінансують ЇЇ звичайно за рахунок короткострокового позикового капіталу, а при консервативному підході - частково й за рахунок власного капіталу.

Визначимо нормативну величину коефіцієнтів концентрації власного (Я"вк), концентрації залученого (позикового) капіталу (Кзк) і фінансового левериджу (Кфл):

а) при агресивній фінансовій політиці:

#вк - 33 0,6 + 35 0,5 + 32 o 0 = 37,3 %; Язк = 33 ■ 0,4 + 35 0,5 + 32 o 1 = 62,7 %; ЯФЛ = 62,7 : 37,3 = 1,68 %;

б) при помірній фінансовій політиці:

#вк - 33 0,8 + 36 - 0,75 + 32 0 = 52,65 %; #зк ■ 33 ' °"2 + 35 " °"25 + 32 o 1 ■ 47,35 %; Яфл = 47,35 : 52,65 = 0,90 %;

в) при консервативній фінансовій політиці:

Квк = 33 o 0,9 + 35 o 1,0 + 32 ■ 0,5 = 80,7 %; Кзк =100-80,7=19,3 %; КФЛ = 19,3 : 80,7 = 0,24 %.

Судячи з фактичного рівня цих коефіцієнтів (0,525; 0,475; 0,91), можна зробити висновок, що підприємство проводить помірну фінансову політику і ступінь фінансового ризику не перевищує нормативного рівня при сформованій структурі активів підприємства.

Динаміка коефіцієнта фінансового левериджу (плеча фінансового важеля) залежить від зміни:

o структури активів підприємства (зі збільшенням частки необоротних і скороченням оборотних активів коефіцієнт фінансового левериджу за інших однакових умов має знижуватися, і навпаки);

o фінансової політики їх формування (консервативної, помірної, агресивної).

Для розрахунку впливу цих факторів на рівень коефіцієнта фінансового левериджу можна застосовувати таку факторну модель:

". Чзк £(ПВ?-ЧЗКі)

КфЛ=^=£(пвг.чВКіу

де Кфл - коефіцієнт фінансового левериджу;

Чзк - середня частка залученого (позикового) капіталу у формуванні активів підприємства;

Чвк - середня частка власного капіталу у формуванні активів підприємства;

ПВ* - питома вага активу і-то виду в загальній валюті балансу;

Чзк, - частка залученого (позикового) капіталу у формуванні і-го виду активу підприємства;

^вк. - частка власного капіталу у формуванні активу і-то виду підприємства.

Таблиця 16.3. Дані для розрахунку впливу факторів

Активи | Питома вага активу І-го виду у валюті балансу. % | Частка власного капіталу у формуванні активу балансу і-го виду | Частка позикового капіталу у формуванні активу балансу і-го виду | |||

Н1 | Ч | h | *о | 'і | ||

Необоротні | 38,7 | 33,0 | 0,718 | 0,761 | 0,282 | 0,239 |

Оборотні | 61,3 | 67,0, | 0,471 | 0,434 | 0,529 | 0,566 |

Разом | 100,0 | 100,0 | - 1 | |||

Розрахунок впливу факторів зробимо методом ланцюгової підстановки:

К - НЯБІ узк,0) 38,7 0,282+61,3 0,529^ 43,33 Т,(пвк'чт*) 38,7 0,718+61,3-0,471 56,66

К -£(ЯВ*Узк,0)_ 33-0,282+67 0,529^44,75 0 ^~£(яв£"¥вкщ) 33-0,718+67-0,471 55,25" * '

К - ИПВк'Ч** ) _ 33-0,239+67-0,566 45,80 _р % М| 2(ЯВ{ - ^вк") 33 0,761+67-0,434 54,20 * *

Загальна зміна рівня коефіцієнта фінансового левериджу:

АЯзаг =#флі -#фло =0,845-0,764 = +0,081.

У тому числі за рахунок зміни:

o структури активів:

ДЯпвг = ЯфЛу" -#фло =0,810-0,764 = +0,046;

o фінансової політики формування їх:

= # флі -^ФЛу" = 0,845-0,810 = +0,035.

Результати проведеного аналізу дають змогу зробити висновок, що підвищення коефіцієнта фінансового левериджу зумовлено не лише зміною структури активів, окремі частини яких потребують різних часток вкладення власного капіталу, а й проведенням агресивнішої фінансової політики формування їх.

Коефіцієнта фінансового левериджу є не лише індикатором фінансової стійкості, а й дуже впливає на збільшення або зменшення величини прибутку і власного капіталу підприємства. Сутність ефекту фінансового важеля розглянуто в параграфі 15.6. Його розраховують за формулою

ЕФВ = {пОА-Цж) Ц.

Він складається з двох основних елементів:

а) диференціала фінансового левериджу (ROA - Дзк), тобто з різниці між рентабельністю сукупних активів і середньою ціною залученого (позикового) капіталу;

б) коефіцієнта фінансового левериджу (ЗК: ВК). Він є саме тим важелем, за допомогою якого збільшується позитивний чи негативний ефект, одержаний за рахунок диференціала.

Рівень фінансового левериджу вимірюють відношенням темпів приросту чистого прибутку (АЧП % ) до темпів приросту прибутку до виплати процентів і податків (ЛЕВІТ %):

АЧП % РфЛ " АЕВІТ %'

Він показує, у скільки разів темпи приросту чистого прибутку перевищують темпи приросту прибутку до виплати процентів і податків. Це перевищення забезпечується за рахунок ефекту фінансового важеля, однією зі складових якого є його плече (відношення позикового капіталу до власного). Збільшуючи або зменшуючи плече важеля залежно від сформованих умов, можна впливати на прибуток і прибутковість власного капіталу.

Зростання фінансового левериджу супроводжується підвищенням ступеня фінансового ризику, пов'язаного з можливою недостатністю коштів для виплати процентів за кредити і позики. Незначна зміна брутто-прибутку і рентабельності інвестованого капіталу в умовах високого фінансового левериджу може призвести до значної зміни чистого прибутку, що небезпечно при спаді виробництва.

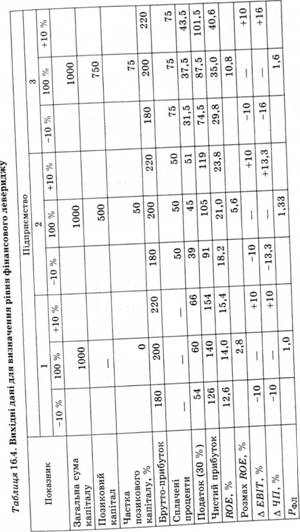

Проведемо порівняльний аналіз фінансового ризику при різних структурах капіталу і розрахуємо, як зміниться рентабельність власного капіталу при відхиленні прибутку від базового рівня на 10 % (табл. 16.4).

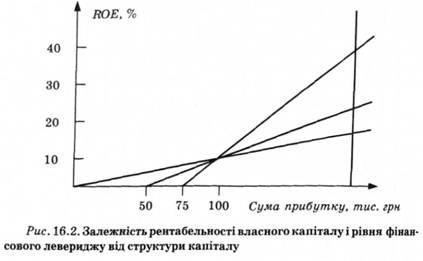

Наведені дані показують, що якщо підприємство фінансує свою діяльність тільки за рахунок власних коштів, коефіцієнт фінансового левериджу буде дорівнювати нулю, тобто ефекту важеля не буде. У цій ситуації зміна валового прибутку на 1 % призводить до такого самого збільшення або зменшення чистого прибутку. Неважко помітити, що із зростанням частки позикового капіталу підвищується розмах варіації рентабельності власного капіталу (НОЕ), коефіцієнта фінансового левериджу і чистого прибутку. Це свідчить про підвищення ступеня фінансового ризику інвестування при високому плечі важеля. Графічно цю залежність показано на рис. 16.2.

На осі абсцис відкладають величину брутто-прибутку до виплати процентів і податків у відповідному масштабі, а на осі ординат - рентабельність власного капіталу в процентах. Точка перетину з віссю абсцис називається "фінансовою критичною точкою", що показує мінімальну суму прибутку, необхідну для покриття фінансових витрат на обслуговування кредитів. Воднораз вона відображає і ступінь фінансового ризику. Ступінь ризику характеризується також крутістю нахилу графіка до осі абсцис

Розрахуємо рівень фінансового левериджу за даними аналізованого підприємства.

Арл = 10,14: 7,8 = 1,3.

Показник | Минулий період | Звітний період | Приріст, % |

Виручка (нетто) від операційної діяльності, тис. грн | 95 250 | 99 935 | +4,5 |

Сума брутто-прибутку від операційної діяльності, тис. грн | 17 900 | 19 296 | +7,8 |

Сума чистого прибутку від операційної діяльності, тис. грн | 10 940 | 12 050 ( | +10,14 1 |

На підставі цих даних можна зробити висновок, що при сформованій структурі джерел капіталу кожен процент приросту при-бутку-брутто від операційної діяльності забезпечує збільшення прибутку-нетто на 1,3 %. У такій самій пропорції будуть змінюватися ці показники і при спаді виробництва. Використовуючи ці відомості, можна оцінювати і прогнозувати ступінь фінансового ризику інвестування.

16.4 Аналіз фінансової рівноваги між активами і пасивами. Оцінювання фінансової стійкості підприємства за функціональною ознакою

16.5. Оцінювання фінансової стійкості підприємства засноване на співвідношенні фінансових і нефінансових активів

Глава 17. АНАЛІЗ ПЛАТОСПРОМОЖНОСТІ Й ЛНСВІДНОСП ПІДПРИЄМСТВА

17.1. Поняття платоспроможності й ліквідності підприємства

17.2. Аналіз ліквідності балансу

17.3. Оцінювання платоспроможності підприємства

Глава 18. ЗАГАЛЬНЕ ОЦІНЮВАННЯ І ПРОГНОЗУВАННЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

18.1. Методика комплексного оцінювання фінансового стану підприємства

18.2. Прогнозування фінансового стану і платоспроможності суб'єкта господарювання