Джерела фінансування неборотних і оборотних активів. Порядок визначення суми власного оборотного капіталу і його частки у формуванні оборотних активів. Фактори зміни його величини.

Найповніше фінансову стійкість підприємства може бути розкрито на основі вивчення рівноваги між статтями активу і пасиву балансу. Фінансову рівновагу можна розглянути за двома підходами, що взаємно доповнюють один одного.

Перший (майновий) підхід до оцінювання фінансової рівноваги виходить з позиції кредиторів: припускає збалансованість активів і пасивів балансу за термінами і спроможність підприємства вчасно погашати свої борги (ліквідність балансу).

Другий (функціональний) підхід виходить з позиції керівництва підприємства, що ґрунтується на функціональній рівновазі між джерелами капіталу і використанні їх в основних циклах господарської діяльності (операційний, інвестиційний, грошовий цикли).

Збалансованість додатного і від'ємного потоків коштів можлива за умови зрівноваженості активів і пасивів за термінами використання і за циклами. Отже, фінансова рівновага активів і пасивів балансу лежить в основі оцінки фінансової стійкості підприємства, його ліквідності Й платоспроможності.

Одні автори ототожнюють поняття "фінансова рівновага" і "фінансова стійкість", інші, думку яких ми поділяємо, вважають, що друге ширше від першого, оскільки для фінансової стійкості і стабільності ФСП важлива не лише фінансова рівновага балансу на певну дату, а й гарантії збереження його в майбутньому. А такими гарантами виступають фінансово-господарські результати діяльності підприємства: прибутковість капіталу, рентабельність продажів, швидкість оборотності капіталу, вкладеного в активи, коефіцієнт стійкості його зростання.

Здійснимо оцінювання фінансової рівноваги активів і пасивів аналізованого підприємства.

Схематично взаємозв'язок активів і пасивів балансу подано нижче.

Необоротні активи (основний капітал) | Довгострокові кредити і позики | |

Власний капітал | ||

Оборотні активи | ||

Короткострокові зобов'язання |

Відповідно до цієї схеми, основними джерелами фінансування необоротних активів, як правило, є власний капітал і частково довгострокові кредити і позики.

Оборотні активи утворюються як за рахунок власного капіталу, так і за рахунок короткострокових позикових коштів. Бажано, щоб на підприємствах виробничої сфери їх було наполовину саюрмова-но за рахунок власного, а наполовину - за рахунок позикового капіталу. Тоді забезпечується гарантія погашення зовнішнього боргу й оптимальне значення коефіцієнта ліквідності, що дорівнює 2.

Власний капітал у балансі відображають загальною сумою в розділі І пасиву балансу. Щоб визначити, скільки власного капіталу вкладено в довгострокові активи, необхідно від загальної суми необоротних активів відняти довгострокові кредити банку для інвестицій у нерухомість.

Частку власного капіталу (Чвк) і частку залученого (позикового) капіталу (Чзк) У 4юрмуванні необоротних активів визначають у такий спосіб:

р. 080 - р.480 _ р. 480

~ рГ080 ; ** " р. 080'

Показник | На початок періоду | На кінець періоду |

Необоротні активи (розділ І балансу) | 17 700 | 18 800 |

Довгострокові фінансові зобов'язання | 5 000 | 4 500 |

Сума власного капіталу у формуванні необоротних активів | 12 700 | 14 300 |

Частка у формуванні необоротних активів, %: | ||

довгострокових кредитів і позик | 28,2 | 24,0 |

власного капіталу | 71,8 | 76,0 |

Наведені дані свідчать про те, що основний капітал сформовано майже на 76 % за рахунок власних коштів підприємства і на 24 % - за рахунок довгострокових кредитів банку.

Показник | Початок періоду | На кінець періоду |

1. Сума власного капіталу (р. 380) | 25 000 | 29 500 |

2. Забезпечення майбутніх витрат і платежів (р. 430) | 600 | 800 |

3. Довгострокові зобов'язання (р. 480) | 5 000 | 4 500 |

4. Доходи майбутніх періодів (р. 630) | 300 | 500 |

5. Необоротні активи (р. 720) | 17 700 | 18 800 |

6. Витрати майбутніх періодів (р. 270) | 500 | 700 |

7. Сума власного оборотного капіталу | 12 700 | 15 800 |

Щоб дізнатися, яка сума власного капіталу використовується в обігу, необхідно від загальної суми власного капіталу і довгострокових зобов'язань відняти ту частину, яка вкладена в необоротні активи і витрати майбутніх періодів

Власний оборотний капітал =

р. 380 + р. 430 + р. 480 + р. 630 - р. 080 - р. 270.

Цей самий результат можна одержати й іншим способом: від загальної суми поточних активів відняти поточні зобов'язання

Власний оборотний капітал = р. 260 - р. 620.

Частка власного (Чек) і позикового (Чпк) капіталу у формуванні оборотних активів визначається так:

Власний оборотний капітал (р. 260 - р. 620)

*j gv - її -- - *

Оборотні активи (р. 260) " Короткострокові зобов'язання (р. 620)

"ПК = " .і.-.-,

Оборотні активи (р. 260)

Показник | На початок періоду | На кінець періоду |

Загальна сума оборотних активів | 27 500 | 37 300 |

Джерела їх формування: | ||

загальна сума короткострокових зобов'язань підприємства | 14 800 | 21 500 |

сума власного оборотного капіталу | 12 700 | 15 800 |

Частка у формуванні оборотних активів: | ||

позикового капіталу | 53,8 | 57,6 |

власного капіталу | 46,2 | 42,4 |

Наведені дані показують, що на початок періоду оборотні активи були на 53,8 % сформовані за рахунок позикових засобів, на кінець періоду частка позикових засобів у формуванні оборотних активів становила 57,6 %, а власних - 42,4 %. Це свідчить про зниження фінансової стабільності підприємства і підвищення залежності від зовнішніх кредиторів.

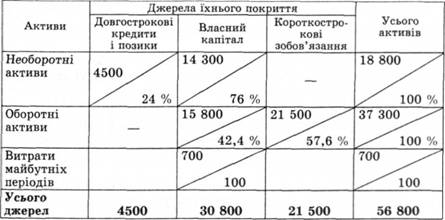

Для зведеного аналітичного надання інформації про те, за рахунок яких джерел сформовано окремі розділи активу балансу, можна побудувати шаховий баланс у вигляді такої матриці:

При побудові матриці слід враховувати цільове призначення окремих джерел капіталу. Так, довгострокові кредити і позики призначені, як правило, для інвестицій в основні засоби і нематеріальні активи. Короткострокові фінансові зобов'язання використовуються для формування оборотних активів. Власний капітал служить джерелом формування як необоротних, так і оборотних активів.

Тут також має бути досягнуто оптимальних пропорцій у структурі його розподілу. Від того, яку частину власного капіталу вкладено в нерухомість, а яку - в оборотні активи, багато в чому залежить фінансова стійкість підприємства.

Для характеристики структури розподілу власного капіталу розраховують коефіцієнт його маневреності:

Власний оборотний капітал мк Загальна сума власного капіталу'

Він показує, яка частина власного капіталу перебуває в обороті, тобто в тій формі, що дає змогу вільно маневрувати цими засобами. Коефіцієнт має бути досить високим, щоб забезпечити гнучкість у використанні власних засобів підприємства.

Показник | На початок періоду | На кінець періоду |

Сума власного оборотного капіталу | 12 700 | 15 800 |

Загальна сума власного капіталу | 25 900 | 30 800 |

Коефіцієнт маневреності власного капіталу | 0,49 | 0,51 |

На аналізованому підприємстві станом на кінець звітного періоду частка власного капіталу, що перебуває в обороті, зросла на 2 процентних пункти, що слід оцінити позитивно.

Причини зміни величини власного оборотного капіталу встановлюються порівнянням суми на початок і кінець року за кожним джерелом формування перманентного капіталу (розділи І, II і III пасиву балансу) і за кожною статтею необоротних активів (розділ І активу балансу).

З табл. 16.8 видно, що за звітний період сума власного оборотного капіталу збільшилася на 3100 тис. грн. Це відбулося головним чином за рахунок приросту суми додаткового капіталу і нерозподіленого прибутку. Додаткове вкладення капіталу в основні засоби і довгострокові фінансові інструменти викликало зменшення його величини.

Важливим показником, що характеризує фінансовий стан підприємства і його стійкість, є забезпеченість матеріальних оборотних коштів стійкими (плановими) джерелами фінан

Таблиця 16.8. Аналіз впливу факторів на зміну наявності власного оборотного капіталу

Показник | Розрахунок впливу | Рівень впливу, тис. грн | |

1. Перманентний капітал | |||

1.1. Статутний капітал | 10 000 - 10 000 | - | |

1.2. Додатковий капітал | 8300- | 7550 | +750 |

1.3. Резервний капітал | 1700- | 1200 | +500 |

1.4. Нерозподілений прибуток | 9500 - | 6250 | +3250 |

1.5. Цільове фінансування | |||

і надходження | 500 | - 400 | +100 |

1.6. Забезпечення виплат персоналу | 300 | - 200 | +100 |

1.7. Доходи майбутніх періодів | 500 | - 300 | +200 |

1.9. Довгострокові зобов'язання | 4500 - | 5000 | -500 |

2. Необоротні активи | |||

2.1. Нематеріальні активи | -(1700 - | 2200) | +500 |

2.2. Незавершене будівництво | -(3300 - | 2850) | -450 |

2.3. Основні засоби | -(10 800 - 10 150) | -650 | |

2.4. Довгострокові фінансові вкладення | -(3000 - | 2500) | -500 |

2.5. Витрати майбутніх періодів | -(700 | -500) | -200 |

Усього | +3100 | ||

сування, до яких належать власний оборотний капітал (ВОК), короткострокові кредити банку під товарно-матеріальні цінності (ККБ). Коефіцієнт забезпеченості розраховується відношенням суми стійких джерел фінансування до загальної суми матеріальних оборотних активів (запасів).

Надлишок чи нестача планових джерел коштів для формування запасів є одним із критеріїв оцінювання фінансової стійкості підприємства, відповідно до якого виділяють чотири типи фінансової стійкості.

1. Абсолютна короткострокова фінансова стійкість, якщо запаси (3) менші від суми власного оборотного капіталу:

3<ВОК; Я = -- >1.

2. Нормальна короткострокова фінансова стійкість, при якій запаси більші від власного оборотного капіталу, але менші від планових джерел їхнього покриття:

ВОК<3<Дж"; К = Щ^>1.

о

3. Нестійкий (передкризовий) фінансовий стан, при якому порушується платіжний баланс, але зберігається можливість відновлення рівноваги платіжних засобів і платіжних зобов'язань за рахунок залучення тимчасово вільних джерел засобів (Дж-гв) в оборот підприємства: непростроченої заборгованості персоналу з оплати праці, бюджету за податковими платежами, органам соціального страхування і т. ін. Але оскільки капітал у запасах перебуває доволі тривалий час, а терміни погашення цих зобов'язань настануть дуже скоро, то вкладення коротких грошей у довгі активи може викликати значні фінансові труднощі для підприємства.

З=Дж" + Джтв; К = Щ^- < 1.

о

4. Кризовий фінансовий стан (підприємство на грані банкрутства), при якому

3>Джег + ДжТВ; к = £%£<1.

З

Рівновага платіжного балансу в цій ситуації забезпечується за рахунок прострочених платежів з оплати праці, позичок банку, постачальникам, бюджету і т. ін. А це означає, що підприємство перебуває в кризовій ситуації.

Показник | На початок періоду | На кінець періоду |

1 | 2 | 3 |

Сума матеріальних оборотних активів | 14 545 | 19 796 |

Планові джерела їх формування: | ||

Сума власного оборотного капіталу | 12 700 | 15 800 |

Короткострокові кредити банку під | ||

товарно-матеріальні цінності | 7 500 | 9 200 |

Продовження табл.

1 | 2 | 3 |

Разом планових джерел | 20 200 | 25 000 |

Рівень забезпеченості запасів, %: | ||

а) власним оборотним капіталом | 87,3 | 79,8 |

б) плановими джерелами | 138,8 | 126,3 |

Як показують наведені вище дані, на аналізованому підприємстві матеріальні запаси більші від власного оборотного капіталу, але менші від суми планових джерел їх фінансування. Отже, його фінансовий стан можна класифікувати як нормальний.

Стійкість фінансового стану може бути підвищена шляхом:

а) прискорення оборотності капіталу в поточних активах, у результаті чого відбудеться відносне його скорочення на гривню обороту;

б) обґрунтованого зменшення запасів і витрат (до нормативу);

в) поповнення власного оборотного капіталу за рахунок вну-рішніх і зовнішніх джерел.

Тому при внутрішньому аналізі здійснюється поглиблене вивчення причин зміни запасів і витрат, оборотності оборотних активів, зміни суми власного оборотного капіталу.

Глава 17. АНАЛІЗ ПЛАТОСПРОМОЖНОСТІ Й ЛНСВІДНОСП ПІДПРИЄМСТВА

17.1. Поняття платоспроможності й ліквідності підприємства

17.2. Аналіз ліквідності балансу

17.3. Оцінювання платоспроможності підприємства

Глава 18. ЗАГАЛЬНЕ ОЦІНЮВАННЯ І ПРОГНОЗУВАННЯ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

18.1. Методика комплексного оцінювання фінансового стану підприємства

18.2. Прогнозування фінансового стану і платоспроможності суб'єкта господарювання

18.3. Аналіз чутливості фінансових показників до зміни виробничих ситуацій

Глава 19. ДІАГНОСТИКА ЙМОВІРНОСТІ БАНКРУТСТВА СУБ'ЄКТА ГОСПОДАРЮВАННЯ