Проте кращою для продавця е акредитивна форма розрахунків.

Акредитив - це заповнений на формалізованому бланку договір, у якому банк, що відкриває акредитив (банк-емітент), бере на себе зобов'язання здійснити за розпорядженням та за рахунок покупця платіж зазначеної у ньому суми третій особі (бенефіціару) (при розрахунках готівкою) або акцептувати тратту (при розрахунках у кредит) проти подання продавцем передбаченого у ЗТК комплекту документів, які підтверджують поставку товару згідно з умовами ЗТК. Такий акредитив називається документарним.

Таким чином, акредитивна форма розрахунків практично виключає платників Із процесу прийняття рішення - платити чи не платити за поставлені товари, оскільки ця форма розрахунків передбачає укладення окремого від ЗТК платіжного договору, яким є акредитив. Цей договір укладається між покупцем (клієнтом), банком-емітентом, який приймає зобов'язання забезпечити платіж, та продавцем-бенефіціаром (отримувачем грошей). На відміну від розрахунків банківськими переказами та Інкасо, згода на здійснення платежів за поставлені товари не залежить від самих платників.

Інструкція клієнта (покупця)" У якій він просить банк виставити акредитив на користь продавця - це, практично, умова, яку повинен виконати продавець, щоб одержати платіж. Як умова платежу найчастіше висувається вимога надати до банку документи за певним переліком.

У комплект документів, проти яких здійснюється оплата, зазвичай входять такі документи:

• специфікації поставленого товару;

• сертифікат якості товару;

• пакувальні листи;

• транспортний документ; ,

• раху нки-фактури (і нвойси);

• страхові поліси тощо.

Порядок акредитивних платежів установлено міжнародним документом "Уніфіковані правила та звичаї для документарних акредитивів", остання редакція якого введена Міжнародною ТПП у 1993 р. (публікація МТП № 500). Про приєднання ДО Уніфікованих правил заявили усі банки, що обслуговують міжнародні розрахунки.

Уніфіковані правила визначають документарний акредитив як "угоду, як би вона не іменувалась, шляхом якої банк (банк-емітент), діючи за заявкою та згідно з інструкцією клієнта-імпортера (наказодавача акредитива) або від свого імені:

1) зобов'язаний здійснити платіж третій стороні (бенефіціару) або її наказу або повинен акцептувати і потім оплатити перевідні векселі (тратти), які виставляє бенефіціар;

2) зобов'язаний уповноважити інший банк здійснити платіж за акредитивом або акцептувати і потім оплатити емітовані за акредитивом перевідні векселі (тратти);

3) зобов'язаний уповноважити інший банк здійснити негоціацію зазначених документів завжди при дотриманні умов та строків відкритого акредитива".

У заявці, яку подає покупець до банку-емітента про відкриття документарного акредитива, повинно бути зазначено таке:

• найменування та адреса банефіціара (експортера);

• сума акредитива;

• тип акредитива (відкличний, безвідкличний, безвідкличний та підтверджений, безвідкличний та покритий тощо);

• чи буде цей акредитив використаний шляхом платежу, акцепту чи обліку;

• сторона, на яку мають бути виписані тратти (векселі);

• чи будуть тратти векселями на пред'явника або строковими векселями (і для строкових векселів вказати строк);

• короткий опис товару;

• докладні дані про необхідні документи;

• чи має фрахт готуватись експортером;

• місце відвантаження та місце призначення;

• чи повинні товари перевантажуватись у дорозі (з одного судна на інше, з одного літака на інший тощо);

• найостанніша дата відвантаження;

• найостанніша дата виставлення коносамента або іншого транспортного документа, після якої експортер має надати тратту для платежу, акцепту чи обліку;

• дата та місце погашення акредитива;

• чиє акредитив таким, що передається (він є таким, що не передається, якщо на ньому спеціально не зазначено, що він є таким,' що передається).

Існує стандартна форма звернення про відкриття акредитива, яку наказодавач повинен підписати і в яку необхідно включити застереження про гарантійний лист.

Усі банки, які беруть участь у розрахунках акредитивами, застосовують найсучасніші засоби швидкого зв'язку.

Послідовність здійснення платежів документарним акредитивом готівкою (негайний платіж) проти поставок товару така:

1. Продавець та покупець укладають ЗТК, який передбачає розрахунок документарним акредитивом готівкою (негайний платіж) проти поставок товару.

2. Покупець у строк, який встановлений у ЗТК, направляє до свого банку (банк-емітент) доручення про відкриття акредитива на суму ЗТК на користь експортера. Це доручення містить необхідні умови для відкриття акредитива та платежів.

3. Банк-емітент, який відкриває акредитив, узгоджує з покупцем умови майбутнього акредитива, включаючи вартість послуг банків, які беруть участь у розрахунках. Зміст акредитива повинен суворо відповідати умовам, які містяться у підписаному сторонами ЗТК.

4. Банк - емітент відкриває акредитив та направляє його через банк-кореспондент у країні продавця отримувачу коштів, зазначаючи умови, які повинен виконати продавець для одержання платежу.

5. Якщо банк-емітент призначив банк-кореспондент авізуючим банком і цей банк узяв на себе такі функції, то банк-кореспондент ретельно перевіряє за зовнішніми ознаками дійсність акредитива, авізує його (підтверджує свою участь у розрахунковій операції), роблячи на ньому відповідну позначку. Якщо авізуючий банк-кореспондент з якихось причин не може авізувати акредитив, він повинен негайно повідомити про це банк-емітент.

6. Авізуючий банк-кореспондент направляє акредитив продавцю (бенефіціару). У ньому зазначається сума платежу, термін дії акредитива, документи, які повинні бути подані продавцем, та інші умови.

7. Продавець (бенефіціар) ретельно перевіряє зміст акредитива на відповідність умовам підписаного ЗТК.

8. Продавець (бенефіціар), переконавшись у відповідності акредитива умовам ЗТК, поставляє товар. Якщо продавець протягом 3-х днів не звернувся до банку, то вважається, що він прийняв умови акредитива. Якщо умови, зазначені в інструкції та контракті, мають розбіжності, продавець повинен протягом 3-х робочих днів звернутися до банку та через нього вимагати від покупця привести умови акредитива відповідно до умов контракту. Річ у тім, що банк, вступаючи у платіжні відносини, керується умовами акредитива, а не контракту.

9. Продавець (бенефіціар) направляє до авізуючого банку комплект товаро-розпорядчих документів, які підтверджують виконання контрактних зобов'язань.

10. Авізуючий банк перевіряє зовнішню відповідність товаророзпорядчих документів, отриманих від продавця, умовам акредитива.

11. Авізуючий банк передає товаророзпорядчі документи до банку-емітента.

12. Банк-емітент перевіряє отримані товаророзпорядчі документи на відповідність умовам акредитива.

13. Банк-емітент повідомляє авізуючий банк про здійснений платіж.

14. Авізуючий банк інформує продавця (бенефіціара) про зарахування на його рахунок суми за здійснену поставку товару.

15. Банк-емітент передає товаророзпорядчі документи покупцю.

16. Банк-емітент стягує з покупця відшкодування платежу.

17. Покупець отримує товар проти подання товаророзпорядчих документів. На цьому розрахунок закінчується.

Продавець та покупець можуть вибрати дещо інший спосіб платежу, коли банк-емітент призначає банк-кореспондент виконуючим банком, що обов'язково має бути відображено у направленому покупцем до банку-емітента дорученні на відкриття акредитива.

У цьому випадку банк-емітент та виконуючий банк повинні домовитись про спосіб покриття акредитива: а) шляхом дебетування коррахунка банку-емітента у виконуючому банку; б) шляхом кредитування коррахунка виконуючого банку у банку-емітенті.

Послідовність дій у випадку, коли банк-емітент призначає банк-кореспондент виконуючим банком, залишається з 1 дії до 10 дії включно такою самою, як і у випадку, коли банк-емітент призначає банк-кореспондент авізуючим банком, з тією лише різницею, що банк експортера має називатись не лише авізуючим, а й виконуючим банком. Далі дії змінюються таким чином:

11. Якщо документи відповідають умовам акредитива, то виконуючий банк сам здійснює зарахування зазначеної суми на рахунок продавця (бенефіціара).

12. Виконуючий банк повідомляє продавця (бенефіціара) про суму та дату платежу.

. 13. Виконуючий банк направляє документи та вимогу про відшкодування платежу на адресу банку-емітента.

14. Банк-емітент перевіряє документи на їх відповідність умовам акредитива.

15. Банк-емітент відшкодовує виконуючому банку суму валютного платежу.

16. Банк-емітент вручає документи покупцю.

17. Банк-емітент стягує з покупця відшкодування платежу.

18. Покупець отримує товар проти подання товаророзпорядчих документів. На цьому розрахунок закінчується.

Якщо виявиться, що документи не повністю відповідають умовам акредитива, банк інформує про це покупця, вимагаючи додаткових вказівок, І без його згоди не може здійснити платіж. Але буває, що банк продавця все ж таки оплачує акредитив, але Із застереженням, тобто за умов, що покупець прийме документи (тому що у міжнародній практиці досить часто документи не повністю відповідають умовам акредитива). Якщо ж покупець відмовляється прийняти документи, що не відповідають умовам акредитива, то продавець повинен повернути суму акредитива своєму банку.

У ЗТК може використовуватись таке найбільш загальне формулювання здійснення платежів документарним акредитивом готівкою (негайний платіж) проти поставок товару:

"Оплата тонн нафти буде здійснена акредитивом.

Покупець відкриє акредитив у банку Продавця. Оплата за даним акредитивом буде

здійснена негайно тільки після поставки_тонн нафти та надання Продавцем Банку

Покупця таких документів:

- копії трубопровідної компанії на відвантаження тонн на адресу Підприємства;

- актів прийняття-здавання тонн нафти на Підприємстві за вагою нетто, підписаних представниками Покупця, Продавця та Підприємства;

- рахунок, виставлений Продавцем Покупцю на оплату товару із зазначенням його ціни за тонну поставленої кількості та загальної вартості;

- сертифікат якості товару, виданий виробником"* Або:

"Платіж за товар, проданий за цим договором, буде здійснений з акредитива, відкритого Покупцем у _________ банку на повну вартість партії товару,

призначеного до відвантаження. Акредитив відкривається протягом 10 днів (зі строком дії 180 днів) з моменту отримання повідомлення Продавця про готовність товару до відвантаження.

Акредитив використовується Продавцем на90% проти подання таких документів:

- 2-х прим, коносаментів, чистих, виставлених на товар, відвантажений на адресу Покупця;

- 4 прим, рахунка;

- 4 прим, попакової специфікації;

- копії сертифіката про якість.

Решта 10% вартості товару будуть виплачені протягом днів після прибуття товару у порт призначення, проти подання остаточного рахунка продавця, акцептованого уповноваженим Покупця.

Якщо Покупцем будуть подані рекламації відносно товару, поставленого за цим договором, то суми у відшкодування цих рекламацій будуть утримані із залишкових 10% при остаточному розрахунку з Продавцем.

Усі витрати, пов'язані з використанням акредитивів, відносяться на рахунок Продавця".

Послідовність здійснення розрахунків з відтермінуванням платежу документарним акредитивом з акцептом векселів та тратт така:

1. Експортер та імпортер узгоджують і підписують ЗТК.

2. Імпортер переказує продавцю протягом не більше ЗО днів аванс у розмірі, як правило, близько 10% загальної суми ЗТК. Оскільки це не платіж проти поставки товару, у ЗТК передбачається найдешевший спосіб платежу банківським переказом.

3. Експортер на вимогу імпортера надає банківську гарантію належного використання авансу. У разі, якщо експортер не виконав своїх зобов'язань з виготовлення та поставки товару, покупець скористається цією банківською гарантією для повернення раніше виплаченого авансу.

4. Покупець у строк, який встановлений у ЗТК, і з урахуванням того, щоб авізуючий та виконуючий банки змогли передати експортеру відкритий акредитив не пізніше ніж за 10 днів до контрактного строку поставки товару, направляє до свого банку (банк-емітент) доручення про відкриття акредитива на суму ЗТК, яка залишилась після виплати авансу (90% загальної вартості ЗТК) на користь експортера. Це доручення містить необхідні умови для відкриття акредитива та платежів. Зміст акредитива повинен суворо відповідати умовам, які містяться у підписаному сторонами ЗТК. Наприклад, у ЗТК може бути передбачена умова, що імпортер проти поставки товару виплатить з безвідкличного акредитива близько 20% суми ЗТК, яка залишилась після виплати авансу, а на залишкові 70% загальної суми ЗТК банк, який виконує акредитив, акцептує виписані експортером тратти на надану експортером розстрочку платежу (наприклад, на 2 роки з рівномірними піврічними внесками) та проценти за цю розстрочку.

5. Бан к-емітент, який відкриває акредитив, узгоджує з покупцем умови майбутнього акредитива, включаючи вартість послуг банків, які беруть участь у розрахунках.

6. Банк-емітент відкриває акредитив та направляє його до банку-кореспондента у країні продавця з проханням авізувати та у ряді випадків підтвердити акредитив. Банк-емітент зазначає умови, які повинен виконати продавець для одержання платежу.

7. Виконуючий (авізу ючий/підтверджу ючий) банк по отриманні ним акредитива від банку-емітента перевіряє за зовнішніми ознаками дійсність акредитива, авізує його (підтверджує свою участь у розрахунковій операції), роблячи на ньому відповідну позначку. Якщо виконуючий банк-кореспондент з якихось причин не може авізувати акредитив, він повинен негайно повідомити про це банк-емітент.

8. Виконуючий банк-кореспондентнаправляє акредитив продавцю (бенефіціару). У ньому зазначається сума платежу, термін дії акредитива, документи, які повинні бути подані продавцем, та інші умови.

9. Продавець (бенефіціар) ретельно перевіряє зміст акредитива на відповідність умовам підписаного ЗТК.

10. Продавець (бенефіціар), переконавшись у відповідності акредитива умовам ЗТК, поставляє товар.

11. Продавець (бенефіціар) направляє до виконуючого банку комплект товаророзпорядч их документів, які підтверджують виконання контрактних зобов'язань з поставки товару, разом із рахунком-фактурою на 20% суми ЗТК, яка залишилась після виплати авансу, та комплектом тратт на залишкові 70% суми ЗТК (див. приклад у пп.2,4) і тратт на проценти за відтермінування платежу. Оскільки продавець надав (у даному прикладі) відтермінування платежу на 2 роки піврічними траттами, він передає до виконуючого банку 4 тратти, кожна на 1/4 суми наданого відтермінування платежу, тобто з урахуванням виплаченого авансу та виплати з акредитива, та 4 тратти - на виплату покупцем одночасно з основними траттами процентів за надане відтермінування платежу за обумовленою у ЗТК ставкою. Розподіл тратт на основні та виплату процентів прийнятий у міжнародній практиці, оскільки це полегшує перевірку здійсненого розрахунку та форфейтингові операції.

12. Виконуючий банк перевіряє зовнішню відповідність товаророзпорядчих документів, отриманих від продавця" умовам акредитива.

13. Виконуючий банк здійснює платіж, акцептує тратти.

14. Виконуючий банк інформує продавця (бенефіціара) про зарахування на його рахунок 20% суми ЗТК, яка залишилась після виплати авансу, за здійснену поставку товару. Виконуючий банк бере на контроль тратти тау міру настання строків платежу зараховує їх суми на рахунок продавця, інформуючи Його про надходження коштів.

Якщо виконуючий банк не є банком продавця, то в залежності від умов, які містяться у траттах, банк продавця подає їх до оплати виконуючим банком або банком-смітентом.

15. Виконуючий банк направляє документи та вимогу про відшкодування платежу на адресу банку-емітента.

16. Банк-емітент перевіряє документи на їх відповідність умовам акредитива.

17. Банк-емітент відшкодовує виконуючому банку суму валютного платежу.

18. Банк-емітент вручає документи покупцю.

19. Банк-емітент стягує з покупця відшкодування платежу.

20. Покупець отримує товар проти подання товаророзпорядчих документів. На цьому розрахунок закінчується.

Якщо умовами ЗТК передбачена поставка товару декількома партіями, то зазначені у послідовності дії 4-20 при кожній поставці товару повторюються із зсувом у часі на кожний період між поставками. Таким чином, якщо у розглянутому прикладі продавець передав документи, включаючи 4 комплекти по 2 тратти, тобто 8 тратт, то при поставці, наприклад, трьома партіями покупець здійснить три платежі готівкою проти поставки кожної партії товару та акцептує вже 6 комплектів по 2 тратти з відповідними зсувами платежів на періоди між поставками товару. Слід враховувати, що нарахування річних відсотків по кожній тратті на вартість кредиту повинно починатись з дня поставки кожної партії товару.

У ЗТК може використовуватись таке найбільш загальне формулювання здійснення розрахунків з відтермінуванням платежу документарним акредитивом з акцептом векселів та тратт:

"Сторони домовились, що платежі за цим контрактом здійснюються на умовах комерційного кредиту на строк два роки з виплатою 6% річних. Платіж здійснюється у такому порядку:

а) 20% суми контракту Покупець виплачує банківським переказом на рахунок продавця протягом ЗО днів з дати отримання від Продавця рахунка-проформи, який має бути направлений Покупцю не пізніше ЗО днів з дати підписання контракту;

б) 30% суми контракту Покупець оплачує з безвідкличного підтвердженою першокласним банком акредитива проти надання товарних документів. Акредитив відкривається через 10 днів з дати повідомлення Продавця про готовність де відвантаження. Строк дії акредитива 45 днів.

При здійсненні платежу акредитивом документами, які мають бути подані у банки, в:

- рахунок Продавця у 4-х прим.;

• повний комплект чистих бортових коносаментів, виписаних па ім'я Покупця;

- пакувальні листи у 3-х прим.;

- гарантійний лист Продавця про якість та комплектність поставленого обладнання у 2-х прим.;

- дозвіл інспектора Покупця на відвантаження обладнання, якщо він був присутнім при випробовуваннях, у 2-х прим.;

• протокол випробовувань у 2-х прим.;

■ копія чинної експортної ліцензії, якщо вона необхідна.

в) після поставки товару на залишкову суму Продавець нараховує відсотки та виставляє на Покупця чотири тратти, які включають сумму основного боргу та відсотків. Строк платежу за першою траттою - 6 місяців з дати поставки, строк платежу за рештою тратт - через 6 місяців після попереднього платежу за траттою. Строком початку кредиту вважається дата поставки. Тратти передаються на інкасо та акцептуються Покупцем протягом ЗО днів з дати поставки ".

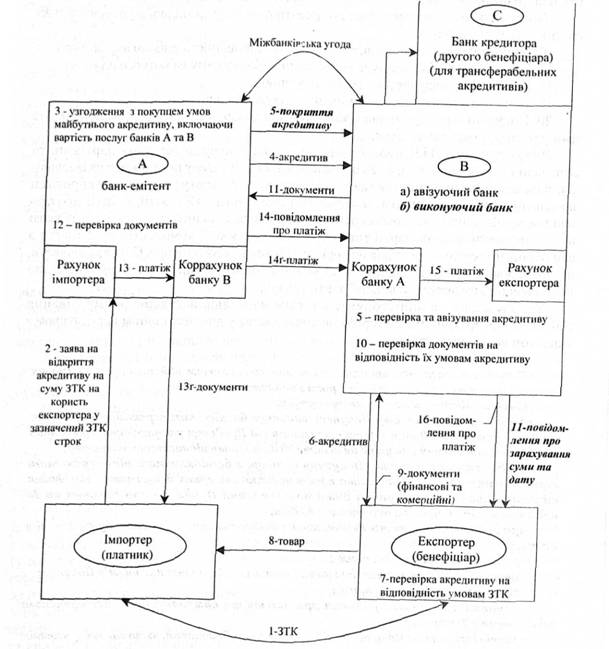

На рис.5.3 наведена спрощена схема акредитивної форми розрахунку.

Рис. 5.3. Схема акредитивної форми розрахунку. Послідовність здійснення розрахунків описана вище.

При здійсненні міжнародних розрахунків з використанням акредитивної форми сторони, які залучені у цей механізм, особливо бенефіціар, повинні звертати увагу на вид використовуваного акредитива.

В залежності від характеру відповідальності банку, від обсягу забезпечення та моменту прийняття ним на себе ризику у міжнародній банківській практиці розрізняють такі основні види документарних акредитивів:

1. Відкличний..

2. Безвідкличний, який, у свою чергу, має 2 підвиди:

а) підтверджений; б) непідтверджений.

3. Покритий.

4. Непокритий.

Відкличний акредитив (revocable L/C) передбачає, що банк-емітент, відкривши його, у будь-який момент і без попереднього повідомлення бенефіціара (продавця) може змінити інструкцію або взагалі дотерміново анулювати (відкликати) акредитив. Це може бути зроблено як за вказівкою наказодавача (покупця), так і самостійно банком, коли погіршується фінансове становище покупця, і банк не впевнений, що він буде у змозі оплатити товар. Продавець у цьому випадку може здійснити поставку товару, оплата якої вже нічим не гарантована, оскільки акредитив був уже анульований до того, як він подав документи до банку-платника, або умови акредитива були змінені таким чином, що він не може їх виконати після здійснення відвантаження. Навіть якщо експортер уже подав документи до свого банку, але інструкція про зміни акредитива надійшла до їх фактичної оплати, бенефіціар може не отримати платіж від банку-емітента. Лише тоді, коли банк-емітент або його банк-кореспондент здійснив платіж по документах, відклик акредитива не тягне правових наслідків відносно платежу по акредитиву.

Відкличний акредитив не обумовлює жодного реального правового платіжного зобов'язання з боку банку, не забезпечує інтересів продавця, тому на практиці він зустрічається дуже рідко. Такий акредитив ніколи не підтверджується банком-кореспондентом і використовується лише у ділових відносинах між партнерами, які співпрацюють тривалий час і довіряють один одному.

Безвідкличний акредитив (irrevocable L/C) - це тверде зобов'язання банку-емітента перед експортером (бенефіціаром). Він не може бути змінений або анульований до закінчення зазначеного у ньому строку дії ні банком-емітентом, ні покупцем без згоди на те бенефіціара чи уповноваженого банку. Він дає бенефіціару гарантію одержання платежу за поставлені товари за умови виконання умов акредитиву. У разі невиконання наказодавачем у строк своїх зобов'язань, не здатним з якоїсь причини здійснити платіж, банк-емітент не звільняється від даних іноземному продавцю платіжних зобов'язань.

Про відкриття безвідкличного акредитива бенефіціару повідомляється через банк-кореспондент, якому банк-емітент може доручити авізувати акредитив бенефіціару або також підтвердити його.

Безвідкличні акредитиви дорожчі за відкличні, оскільки поєднують у собі зобов'язання банку-емітента організувати платіж та гарантію здійснити платіж при будь-якому фінансовому стані покупця, що на час дії таких акредитивів Іммобілізує відповідні банківські активи.

Незважаючи на те, що згідно з Уніфікованими правилами та звичаями для документарних акредитивів (Париж, 1993 р.) зазначено, що "якщо у тексті акредитива не зазначена форма акредитива, такий акредитив завжди вважається безвідкличним", необхідно у назві такого акредитива та інструкції чітко вказати, що акредитив є безвідкличним.

Безвідкличний підтверджений акредитив (irrevocable confirmed L/C), означає, що до відповідальності банку-емітента додається відповідальність іншого банку, який додатково підтверджує безвідкличний акредитив і бере на себе зобов'язання здійснити платіж у разі неплатоспроможності банку-емітента або при виникненні непередбачуваних обставин політичного та економічного характеру.

Зазвичай вимогу відкрити безвідкличний підтверджений акредитив продавці включають в умови ЗТК з контрагентами із країн з нестабільними економічними системами.

Згідно з Уніфікованими правилами та звичаями для документарних акредитивів "якщо банк-кореспондент підтверджує бенефіціару акредитив, то тим самим він зобов'язується здійснити платіж по документах, які відповідають умовам акредитива та які надані у строк". Отже, у цьому випадку ступінь забезпечення платежу для бенефіціара суттєво зростає.

Підтвердження акредитива повинно здійснюватися через першокласний банк (країни експортера або третіх країн зі стабільним режимом), більший, ніж банк-емітент, тому що найменш надійні відносно платоспроможні дрібні та середні банки. Слід мати на увазі, що банк-кореспондент (банк експортера) може мати різного роду причини, щоб відхилити доручення на підтвердження акредитива. Тому перед укладенням ЗТК експортерам необхідно з'ясувати зі своїм банком, чи готовий він підтвердити акредитив з тієї чи іншої країни, від того чи іншого банку-емітента та на яких умовах.

Безвідкличний акредитив, який підтверджений першокласним вітчизняним банком експортера, надає експортеру максимально можливі гарантії. Певний валютний ризик може бути покритий валютними строковими контрактами, якщо можна с прогнозувати строк настання платежу. Крім того, іноді підтверджений акредитив може використовуватись як інструмент кредитування експортера. Ця можливість виникає при підтверджених акредитивах з відтермінуванням платежу, коли банк здійснює дострокове погаїнення-вимогу постачальнику за вирахуванням облікового відсотка, що є важливою перевагою цього видуакредитива для експортера.

Безвідкличний підтверджений акредитив дорожчий за просто безвідкличний акредитив.

У ЗТК може використовуватись таке формулювання розрахунків у формі безвідкличного підтвердженого акредитива:

"Платіж затовар, проданий за цим контрактом, повинен бути здійснений з безвідкличною підтвердженого акредитива, який має бути відкритий Покупцем у Банки на користь Продавця на вартість кожної партії товару, яка підлягав

відвантаженню, плюс 10%; строк дії акредитива - 45 дніє.

Акредитив повинен бути відкритий не пізніше ніж за 15 днів до узгодженого строку відвантаження кожної партії товару. Витрати з відкриття, зміни та використання акредитива оплачує Покупець.

Уразі невідкриття акредитива у строк Покупець оплачує Продавцю за кожний день прострочки, але не більше ніж протягом 20 днів, пені у розмірі 0,1% від суми невідкритого у строк акредитива, і Продавець у такому разі має право затримати поставку товару до відкриття акредитива. Якщо затримка у відкритті акредитива буде тривати понад 20 днів, то Продавець мав право відмовитись від поставки товару, який підлягає оплаті з цього акредитива. При цьому збитки Покупця у зв'язку з вищезазначеною затримкою у поставці товару та відмовою Продавця поставити його не можуть бути перекладені на Продавця.

Платіж з акредитива здійснюється по поданню Продавцем Банки* таких

документів: 1) комерційного рахунка, 2) телеграми капітана на адресу Продавця із

зазначенням найменування танкера, дати та номера коносамента, найменування та кількості відвантаженого товару.

Відвантаж у вальні документи - З оригінали та 1 копія коносамента, сертифікат про якість та сертифікат про кількість товару - передаються Продавцем Покупцю на адресу за вказівкою останнього та у можливо терміновому порядку".

Безвідкличний непідтверджений акредитив (irrevocable unconfirmed L/C) не містить розглянуте вище зобов'язання банку-кореспонданта (банку продавця або іншого банку) платити по акредитиву. Банк-кореспондент у даному випадку лише авізує бенефіціару відкриття акредитива За виконання платежу відповідає тільки банк-емітент - банк покупця.

Оскільки бенефіціар може покластись виключно на банк-емітент за кордоном, цей вид акредитива є доцільним лише у разі наявності незначного політичного ризику та ризику переказу коштів у країні банку-емітента. Якщо банк-кореспондент має гарні стосунки з банком-емітентом, І в країні імпортера стабільна економічна та політична ситуація, то банк-кореспондент сам може здійснити платіж проти документів з метою прискорення операції в інтересах свого клієнта.

Продавець товару для повної гарантії платежу має намагатись одержати від покупця безвідкличний підтверджений акредитив.

За способом забезпечення валютними коштами акредитиви поділяються на покриті та непокриті.

Покритий акредитив (covered L/C) передбачає, що при його відкритті банк-емітент одночасно переказує виконуючому (тобто тому, який оплачує) банку відповідні валютні кошти у формі акредитива, які є забезпеченням та джерелом платежу по даному акредитиву. Отже, покритий акредитив, як і безвідкличний, містить тверде зобов'язання банку виплатити суму платежу.

Експортер наполягає на виставленні покритого безвідкличного акредитива, коли він виявляє недовіру до імпортера або його банку. При відкритті покритого безвідкличного акредитива банк-емітент дебетує поточний рахунок свого клієнта-імпортера на .суму акредитива та блокує її на особливому рахунку з моменту відкриття акредитива до закінчення строку Його дії. Після закінчення строку дії акредитива його невикористана частина або вся невикористана сума поновлюється на поточному рахунку імпортера.

Цей вид акредитива невигідний для імпортерів, оскільки вилучає з обігу кошти на весь строк дії акредитива, який може бути тривалим, і дуже вигідний банку-емітенту, оскільки ці кошти надходять у його розпорядження на заздалегідь обумовлений строк.

Покритий акредитив фактично є для імпортера найбільш безпечним способом передоплати товарів, що постачаються, а для експортера - засіб максимально швидкого отримання грошей.

В Україні комерційні банки, які емітують акредитиви за дорученням імпортерів, у багатьох випадках самі наполягають на наданні наказодавачем покриття, оскільки не можуть повністю покладатись на фінансову стабільність та правдивість нових учасників ринкових відносин. Через ті самі причини західні експортери так само наполягають на виставленні на їх користь покритого безвідкличного акредитива.

Непокритий акредитив (uncovered L/C), не передбачає попереднього переказу валюти акредитива.

В Україні непокриті акредитиви відкриваються комерційними банками в основному за дорученням пріоритетних клієнтів або ж на незначні суми. Але зі зростом конкуренції у банківському середовищі українські банки будуть відходити від практики емітування покритих акредитивів і в інтересах клієнтів будуть йти на певний ризик, який зв'язаний з відкриттям непокритих акредитивів.

Усі численні переваги акредитивної форми розрахунків можна узагальнити таким чином (Слепов В. А., Гордиенко В.Н. Международные торговые расчеты: Учебное пособие/ Рос.экон.акад.им. Г.В.Плеханова.- М: ФБК-ПРЕСС, 1998. - 168 с):

• це самостійна від торгового контракту угода, яка містить як чітке зобов'язання платежу на користь експортера, так і можливість одержання кредиту імпортером;

• він дозволяє використовувати кредитоспроможність та репутацію банку-емітента на користь обох контрагентів;

• усуває ризик неплатежу з боку покупця, оскільки оплата документів гарантується банком-емітентом;

• підтверджений акредитив додає експортеру гаранті ю платежу з боку ще одного банка;

• забезпечує ефективну допомогу та консультації банку з питань відкриття акредитиву, визначення та оформлення документів, які мають бути надані згідно з його умовами;

• передбачає об'єктивну та ретельну перевірку банками документів, на підставі яких здійснюється платіж;

• експортер не отримує платіж, якщо не надасть певні відвантажувальні документи згідно з умовами акредитива;

• дає можливість імпортеру одержати більш тривалий комерційний кредит, ніж при використанні інших форм розрахунків;

• імпортер може наполягати на відвантаженні товару у певні часові рамки шляхом внесення відповідної умови в акредитив;

• підпорядкування Уніфікованим правилам та звичаям для документарних акредитивів, а також нормам звичайного права у більшості країн дозволяє Використовувати акредитив при розрахунках фактично з усіма країнами світу;

• акредитив може бути використаний як база для зовнішньоторгового кредитування експортера;

• він дозволяє нейтралізувати окремі валютні та політичні ризики;

• авізування акредитива через банк захищає бенефіціара від підробок та фальшивих акредитивів, оскільки без завірення авізуючим банком автентичності акредитива він залишається лише "зобов'язанням на папері".

До недоліків акредитива (переважно з точки зору імпортера) можна віднести

такі:

• банки мають справу лише з документами, анез товарами, і платіж здійснюється на підставі надання експортером документів згідно з умовами акредитива незалежно від характеристик та кондиції самих товарів;

• відкриваючи акредитив, банк-емітент бере на себе зобов'язання від імені покупця, що може обмежити отримання покупцем інших позик у цьому банку;

• акредитивна форма розрахунків є найдорожчою тягне за собою цілу низку витрат у вигляді комісій, зборів і, можливо, виплати відсотків у період його дії, які частіше збираються з наказодавача; відкриття акредитивів на незначні суми,як правило, недоцільно;

• акредитив зобов'язує банк здійснити платіж, як тільки відповідні документи йому будуть надані, тоді як експортер є вільним у виборі, надати документи чи ні і, таким чином, вільний від будь-яких зобов'язань до моменту, поки сам не вирішить скористатись виставленим акредитивом;

• він відволікає кошти наказодавача на весь строк дії акредитива.

Частка акредитивів у міжнародній торгівлі значно менша, ніж частка інкасо та відкритого рахунка. Проте в ряд випадків, коли використання акредитивів є доцільним та необхідним:

• нове торгове партнерство;

• сумніви у кредитоспроможності покупця;

• нестабільність економічного та політичного становища у країні покупця;

• наявність валютних або інших нормативних актів контролю та обмежень у країні продавця;

• прохання покупця про комерційний кредит;

• великомасштабні програми;

• спеціальні товари, виготовлені на спецзамовлення, подальша реалізація яких іншому покупцю може бути об'єктивно утруднена.

Крім розглянутих вище найпоширеніших видів акредитивів, при торгівлі готовою продукцією можуть використовуватися й інші. їх види:

• переказний, або трансферабельний, акредитив;

• ре вольверний акредитив;

• акредитив з "червоним застереженням";

• компенсаційний акредитив;

• резервний акредитив;

• транзитний акредитив;

• чистий рамбурсний акредитив;

• акредитивні листи.

Переказний (трансферабельний) акредитив (transferable credit) дає право першому бенефіціару наказати банку, який виконує негайний платіж, платіж з відтермінуванням платежу, акцепт тратт або негоціацію, або, у разі вільної негоціації, банку, який уповноважений бути переказуючим банком, здійснити платіж на всю суму чи на її частину другому бенефіціару / другим бенефіціарам.

Відкриття переказного акредитива доцільне у таких випадках:

■ коли продавець, який не є постачальником усієї партії товару, взяв зобов'язання швидко розплатитися із своїми кредиторами та субпідрядниками валютою. Переадресування платежів дасть змогу уникнути перерозрахунків Із ними. Крім того, даний вид акредитива дешевший за відкриття окремих акредитивів своїм субпідрядникам;

■ коли перший бенефіціар не поставляє товар сам, а є посередником та бажає передати частину або всі свої права та обов'язки дійсному постачальнику (другому бенефіціару) у своїй країні чи за кордоном. При цьому торговому посереднику його покупець виставляє безвідкличний акредитив, який має бути чітко позначений як транс<|>ерабельний.

Після отримання від банку повідомлення про відкриття акредитива торговий посередник може доручити банку перевести акредитив на свого постачальника, або другого бенефіціара. При цьому переказ має відповідати умовам первісного акредитива, за такими винятками:

1) назва та адреса наказодавача акредитива можуть бути замінені на назву та адресу першого бенефіціара, таким чином частина акредитива, яка переказується, буде відкрита наказу першого бенефіціара (посередника). Це дозволяє приховати особу первісного покупця від другого бенефіціара;

2) сума акредитива (та ціна за одиницю товару) може бути зменшена, що дозволить першому бенефіціару отримати свій прибуток;

3) строк дії акредитива та період для відвантаження можуть бути скорочені, що дозволяє першому бенефіціару мати час для подання документів по акредитиву після того, як їх надав другий бенефіціар;

4) перший бенефіціар може замінити рахунки-фактури, а також тратти другого бенефіціара на свої власні. Але при обміні цих документів банк має розраховувати на оперативну співпрацю торгового посередника: якщо він не надасть їх на першу вимогу, н

5.2.2.5. Розрахунок у формі відкритого рахунка

5.2.3. Визначення засобів розрахунку

5.2.3.1. Розрахунки за допомогою векселів

5.2.3.2. Розрахунки за допомогою чеків

5.2.4. Використання банківських гарантій у міжнародних розрахунках

5.2.5. Факторингові операції

5.2.6. Форфейтингові операції

РОЗДІЛ VI. ТЕХНІКО-ЕКОНОМІЧНЕ ОБҐРУНТУВАННЯ ЗОВНІШНЬОЕКОНОМІЧНИХ ОПЕРАЦІЙ ТА МІЖНАРОДНИХ ПРОЕКТІВ

6.1. Завдання обґрунтування