Банківський переказ - це основна форма міжнародних розрахунків у сучасній практиці. Крім того, банківський переказ є елементом всіх інших форм міжнародних розрахунків (акредитиви, інкасо,

чеки, векселі). Банківський переказ належить до платних комісійних операцій банку. Усі банки, які беруть участь у здійсненні банківського переказу, беруть комісію за проведення операції (рис. 11.3).

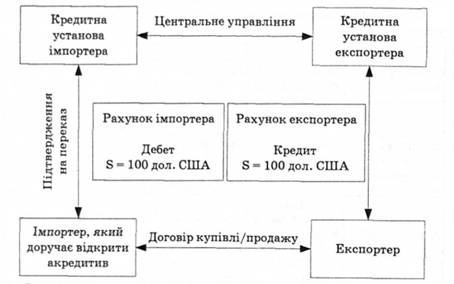

Рис. 11.3. Схема документообороту банківського переказу

Оплата переказом можлива на будь-якій стадії виконання контракту: до відвантаження товару, після відвантаження товару, через певний період. Оплата до відвантаження означає аванс. У цьому випадку імпортер у встановлені контрактом строки або після повідомлення експортера про готовність товару до відвантаження дає доручення банку здійснити переказ валюти на користь експортера. Отримавши таке повідомлення, експортер відвантажує товар. Боржник передає своєму банку відповідний формуляр у трьох примірниках і в такий спосіб доручає йому переказати на рахунок свого кредитора певну суму грошей.

Порядок виконання банківського переказу такий:

1) переказ здійснюється відповідно до умов укладення контракту проти повідомлення продавця про відвантаження;

2) експортер відвантажує товар і отримує товарні документи від перевізника;

3) експортер відправляє повідомлення про відвантаження та інші комерційні документи імпортеру;

4) імпортер подає заявку на переказ; б) імпортер отримує товар;

5) банк імпортера, отримавши заявку на переказ, здійснює списання грошей з валютного рахунка клієнта і зараховує їх на рахунок банку-кореспондента;

7) банк експортера:

а) перевіряє одержані документи;

б) списує гроші з рахунку банку імпортера, зараховує їх на рахунок постачальника;

в) передає документи про отримання ним грошей і виписує з рахунка клієнта.

Для здійснення переказів, які надходять регулярно, призначені тому самому одержувачу й сума яких щоразу однакова, можна скористатися так званим дорученням банку на проведення операцій за зобов'язаннями клієнта за його рахунок. У такому випадку банк платника щоразу автоматично переказує у відповідний час заздалегідь визначену суму. Для боржника це не тільки заощадження часу, але й гарантія того, що він не пропустить термін сплати.

11.2.2. Чеки у зовнішній торгівлі

Велику роль у зовнішній торгівлі відіграє розрахунок чеком.

Чек - спеціальний документ, який містить письмове розпорядження банку видати (перерахувати) вказану в ньому суму грошей з поточного рахунка особи, яка підписала чек. Є різні види чеків. Банківський ордерний чек може за бажанням клієнта використовуватися замість переказу. Як правило, він надсилається банком безпосередньо отримувачу. Іноді чек вручається чекодавцю, щоб він передав або надіслав його отримувачу. В більшості випадків цей чек пред'являється отримувачем банку-кореспонденту банку чекодавця. Після перевірки підписів банку чекодавця може бути виписана сума в іноземній валюті. Якщо в банку платника немає кореспондентських відносин з банком чекодавця, чек надсилається банку, який має такі кореспондентські відносини, де й кредитується за рахунок отримувача.

Якщо пред'являючи чек, виписаний, як правило, в іноземній валюті, покупець вимагає національну валюту, сума виплачується за касовим курсом, який котирується на день оплати чека на валютній біржі чи на міжбанківському валютному ринку з даного виду розрахункових документів.

Іншим видом чека в міжнародному обігу є клієнтський чек, за допомогою якого чекодавець здійснює платіж безпосередньо своєму партнеру, що в цілому швидше, ніж платіж за допомогою переказів. На відміну від банківського, клієнтський чек виставляється клієнтам на їхній банк. Це в більшості випадків розрахункові чеки на пред'явника, виписані в національній чи іноземній валюті залежно від домовленості сторін. Чекодавець пересилає чек своєму партнеру за кордоном, який пред'являє його своєму банку для кредитування рахунка. Якщо пред'явник чека визнається банком кредитоспроможним, йому одразу записується на кредит рахунка ця сума з відміткою "З умовою отримання". У цьому випадку запис на кредитування рахунка отримувача здійснюється швидше, ніж при переказі. Якщо на думку банку, якому пред'явили чек, пред'явник не володіє відповідною платоспроможністю, банк не кредитує його рахунок відразу, а бере чек на інкасо й оплачує його після підтвердження свого кореспондента. За способом передачі розрізняють три види чеків:

- чек на пред'явника - кожен власник чека вправі пред'явити його для оплати чи подати на інкасо. Його правомірність не підлягає перевірці;

- ордерний чек - у ньому однозначно названо одержувача, який може передати свої права на чек з допомогою так званого індосаменту третій особі. Для цього він пише на звороті текст: "Для мене на ордер фірми "XXX" і підпис. Таким чином, фірма "XXX" стала правомірною і може, у свою чергу, скористатися правами, які надає наявність чека, щодо банку платника чи особи, що виписала чек. Вона може також передати чек через механізм індосаменту іншим особам чи фірмам (за ордером). Останній, хто отримає чек, зобов'язаний довести своє право, пред'явивши безперервний ланцюг індосаментів. Цей вид чеків, як правило, використовується на міжнародному рівні;

- іменний чек.

За способом оплати розрізняють:

- наявні чеки;

- розрахункові чеки;

- кросовані чеки.

Відомі також дві форми закреслення:

- звичні кросовані чеки;

- специфічно кросовані чеки.

Особливим видом чеків у некомерційному міжнародному обігу є єврочек. Це національні чеки, які можуть використовуватися і за кордоном.

Іншим видом чеків є дорожній (туристський) чек, який виписується як в національній валюті, так і в доларах США.

Ризик неплатежу при чековому обігу суттєво вищий, ніж при переказі, особливо за клієнтськими чеками, коли немає гарантій, що банк, на який вони видані, здійснив платіж.

11.2.4. Акредитивна форма розрахунків та гарантії

11.3. Міжнародні валютні ринки

Обмінний, або валютний, курс

11.4. Фінансування зовнішньої торгівлі

11.5. Ризики у міжнародних розрахунках

Глава 12. Менеджмент у міжнародних корпораціях

12.1. Транснаціональні корпорації

12.2. Особливості функцій менеджменту і планування в міжнародних корпораціях

12.2.1. Планування в ТНК