Зупинимось більш детально на показниках ефективної кредитної діяльності за результатами реалізації механізму банківського маркетингу.

Згідно з концепцією банківського маркетингу, розвиток кредитних відносин населення з банками - це питання не тільки економічне, а і політичне та соціальне. Крім необхідності економічної і політичної стабілізації, розробки кредитної політики у взаємовідносинах із населенням, потрібні модернізація форм і методів кредитування, удосконалення процентної політики, умов надання і погашення кредитів, використання досвіду зарубіжних країн із ринковою економікою.

Кредитною політикою банків передбачене розширення видів кредитування населення, приділяється значна увага споживчому та іпотечному кредитуванню як основним формам кредитних відносин з індивідуальним клієнтом. Ці види кредитування широко використовуються західними банками і дозволяють отримувати більше половини доходів загалом.

Одним із ефективних для банку видів кредитування є аваль-ний кредит, який надає можливість отримувати доходи без використання власних коштів. Для клієнта це вигідно через з низьку процентну ставку за кредитом.

Крім того, позитивним для розвитку кредитування індивідуального позичальника є:

- введення цільових житлово-будівельних вкладів і надання на цій основі першочергового права на одержання інвестиційного кредиту власникам таких вкладів;

- проведення маркетингових досліджень банків із метою виявлення у населення потреб у нових видах кредитування;

- підвищення рівня інформованості приватних клієнтів про нові види банківських послуг;

- максимальне врахування інтересів клієнтів, індивідуальний підхід при кредитуванні.

Розробка та реалізація кредитної політики банку пов'язана з процесами планування, регулювання, контролю, раціональної організації відносини з клієнтами щодо зворотного руху грошових коштів. Опрацьовуючи заходи кредитної політики, важливо враховувати не лише "чисто кредитні" показники, а і поточний стан банку загалом і перспективи його розвитку.

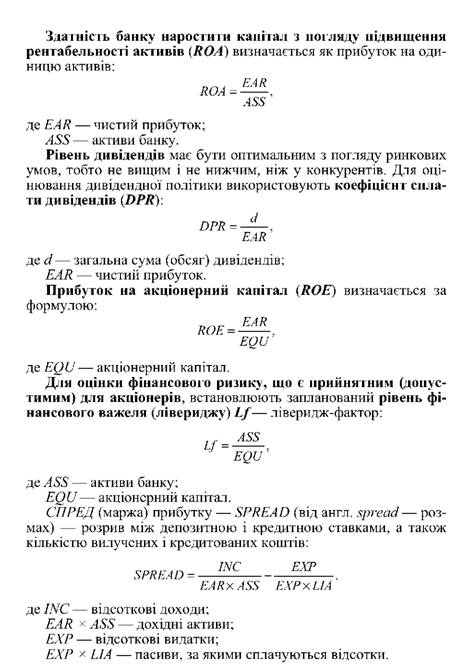

Західний досвід останніх років засвідчує доцільність запровадження основних положень концепції планування стабільного оптимального (чи раціонального) зростання вартості (цінності) банку в процесі реалізації кредитної політики та оцінки її ефективності. Ця концепція передбачає необхідність розробки програми зростання активів банку з урахуванням таких факторів:

- здатності банку наростити капітал з погляду підвищення рентабельності активів (ROA);

- дивідендної політики банку;

- прибутку на акціонерний капітал (ROE);

- фінансового ризику, що є прийнятним (допустимим) для акціонерів;

- СПРЕДу (маржі) прибутку.

Наведені показники характеризують ефективність кредитної політики і деякі інші аспекти діяльності комерційного банку. Так, наприклад, ROA є показником ефективності роботи менеджерів банку, оскільки дає можливість робити висновки стосовно того, справляються вони із завданням отримання чистого прибутку з активів банку. Показник ROE - вимірювач дохідності банку, його значення, насамперед, цікавить акціонерів.

За допомогою показника SPREAD можна оцінити, наскільки успішно банк виконує функцію посередника між вкладниками і позичальниками та наскільки гострою є конкуренція на ринку банківських продуктів і послуг.

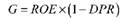

Поряд із поточною кредитною політикою банки зобов'язані розробляти перспективні, стратегічні напрямки розвитку. З цією метою доцільно використовувати концепцію планування (прогнозування) стабільного оптимального зростання банку. Тобто необхідно визначити раціональну міру максимально допустимого зростання активів банку при заданій мірі фінансування (G), не порушуючи раціонального значення ліверидж-фактору та коефіцієнта сплати дивідендів:

Наведену формулу використовують, зокрема, для того, щоб визначитися щодо можливостей раціонального зростання банку на базі зростання обсягів його активів як основи кредитної політики. Цей показник слід аналізувати також у динаміці. Необхідно виявити тренд і контролювати можливі відхилення, проводячи аналіз міри ефективності реалізації схваленої кредитної політики. Доцільно здійснювати контроль за ризиком як мірою цих (можливих) відхилень.

Для довгострокового планування використовується модифікована формула для визначення О:

Наведемо приклад використання розглянутої системи показників ефективності кредитної політики за даними звітності умовного банку АКБ "X".

У таблиці 11.5 наведені вхідні дані для розрахунків за два роки.

Визначимо ROA:

на 1-й рік: ROA = 301,7/174650 = 0,00172; на 2-й рік: ROA = 647/151580 = 0,004268.

Тобто здатність АКБ "X" наростити капітал з погляду підвищення рентабельності активів збільшилась. Визначимо DRP:

на 1-й рік: DRP = 1,742/301,7 = 0,006; на 2-й рік: DRP = 5,823/647 = 0,009. Визначимо ROE:

на 1-й рік: ROE = 301,7/17420 = 0,017; на 2-й рік: ROE = 647/17420 = 0,037.

Таблиця 11.5.

Вхідні дані для розрахунку показників ефективності кредитної політики АКБ "Х"(тис. грн.)

Внаслідок збільшення чистого прибутку АКБ "X", прибуток на акціонерний капітал також збільшився з 0,017 до 0,037.

Визначимо Lf. Запланований рівень фінансового лівериджу становить:

на 1-й рік: Lf = 174650/17420 = 10,0258;

на 2-й рік: Lf = 151580/17420 = 8,7015.

Визначимо SPREAD:

на 1-й рік: SPREAD = 10474/78343 - 10368/132127 = 0,055;

на 2-й рік: SPREAD = 11948/80030 - 10665/131180 = 0,068.

Маржа прибутку АКБ "X" становила у 1-му році 0,055 і за рік збільшилась до 0,068.

Визначимо раціональну міру максимально допустимого зростання активів банку:

на 1-й рік: G1 = 0,017х(1 - 0,006) = 0,0168;

на 2-й рік: G2 = 0,037х(1 - 0,009) = 0,0367.

Отже, розрахований показник має тенденцію до збільшення, оскільки така тенденція спостерігається щодо показника прибутковості акціонерного капіталу банку та коефіцієнта сплати дивідендів.

У довгостроковій перспективі показник О дещо модифікується і становитиме:

01 = [0,017х(1 - 0,006)] / [1 - 0,017х(1 - 0,006)] = 0,017;

02 = [0,037х(1 - 0,009)] / [1 - 0,037х(1 - 0,009)] = 0,0368.

У таблиці 11.6 подані розраховані показники ефективності кредитної політики АКБ "X".

Таблиця 11.6.

Показники ефективності кредитної політики АКБ "X"

Відповідно до наведених у таблиці 11.6 показників, ефективність кредитної політики АКБ "X" висока.

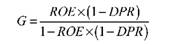

Показником ефективності кредитної політики, відповідно до механізму банківського маркетингу, є обсяг ефективних (допустимих) ресурсів, які можуть бути спрямовані на кредитні вкладення. Допустимий обсяг ефективних кредитних вкладень комерційного банку визначається обсягом власних і залучених коштів. Але, відповідно до принципів регулювання діяльності банків, вся сума цих коштів не може бути використана для кредитування. Для визначення обсягу ефективних кредитних ресурсів, які доцільно спрямувати на здійснення кредитних операцій, доцільно скористатися формулою:

НР - встановлений норматив резервування коштів на корра-хунку комерційного банку; Д - депозити;

ЗР - залишки на розрахункових та інших рахунках клієнтів банку;

ЗК - інші залучені кошти; ЛА - ліквідні активи;

НРзб - норматив резервування коштів на коррахунку фактично сформованого страхового фонду на покриття можливих збитків за кредитними угодами комерційного банку;

СФзб - фактично сформований страховий фонд на покриття можливих збитків за кредитними угодами.

При цьому має виконуватися таке співвідношення:

ВР = КРе - КРф,

де ВР - обсяг вільних ресурсів;

КРф - фактичні кредитні ресурси банку.

Обсяг ефективних кредитних вкладень визначається як різниця між загальною сумою пасивів балансу банку за мінусом вкладень в активи, що не можуть бути вивільнені та спрямовані на кредитні вкладення, а також залишків залучених коштів, що спрямовуються в обов'язкове резервування залучених коштів, за мінусом коштів, які доцільно розмістити в ліквідні активи, що, своєю чергою, унеможливлює використання їх для надання позик.

Слід зазначити, що основними чинниками, які визначають ефективність кредитної політики комерційного банку, є зростання його ринкової вартості (цінності) з урахуванням невизначеності та конфліктності зумовленого ними ризику. Опрацьовуючи кредитну політику, необхідно враховувати вплив різних видів ризику, а саме: кредитного ризику, ризику депозитних операцій, відсоткового, валютного, ризику незбалансованої ліквідності. Ці види ризику є взаємопов'язаними: висока міра відсоткового ризику (несподівана зміна відсоткових ставок) і обумовлена цим фінансова нестабільність суб'єктів господарювання може спровокувати висока міру кредитного ризику (значну ймовірність неповернення кредитів) та ризик ліквідності (брак у банку необхідних коштів для виконання своїх зобов'язань).

Співвідношення між критеріями мінімізації ризику та макси-мізації доходу (якими керується керівництво та менеджери банку в своїх діях та намірах) може бути охарактеризоване як конфліктне та виражене таким правилом: "більший обсяг прибутку - більша міра ризику". Тобто в процесі управління банківською діяльністю та, зокрема, банківськими активами, виникають досить складні завдання щодо пошуку компромісних (парето-оптимальних) рішень. У контексті математичного підходу, такі завдання належать до класу багатокритеріальних і є досить складними.

Розглянута система показників ефективності кредитної політики призначена оптимізувати дії керівництва комерційного банку в процесі реалізації механізму банківського маркетингу.

11.6. IT-інструменти аналізу ефективності реалізації механізму банківського маркетингу

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ МАРКЕТИНГУ. СУТНІСТЬ, ПРИНЦИПИ ТА ФУНКЦІЇ

1.1. Маркетинг, його мета і функції у суспільстві з ринковою економікою

1.2. Маркетинг послуг, їх класифікація та реалізація

Характер виробника послуги.

Присутність клієнта в час надання послуги.

Мотиви споживача послуг.

Мотиви виробника послуг.