Поняття валюта (італ. valuta, від лат. valere - цінуватися, коштувати) має два значення:

1) основна грошова одиниця (долар, франк, гривня тощо) даної країни;

2) іноземні гроші (банкноти, монети тощо), що мають обіг на світовому ринку, а також дорогоцінні метали та інші цінності, що можуть бути використані при міжнародних розрахунках.

Валюта може бути конвертованою і неконвертованою.

Конверсія (від лат. conversio - перетворення, зміна) - це обмін валюти даної країни на іноземні валюти. Вільно конвертовані валюти (ВКВ) без обмежень обмінюються на будь-які інші валюти по всіх видах міжнародних операцій (так звані тверді валюти). При частковій конвертованості можливості конвертації валюти обмежені певним набором іноземних валют і операцій (м'які валюти).

Операції з іноземною валютою підприємств, банківських та кредитно-фінансових установ, юридичних і фізичних осіб з купівлі-продажу, розрахунків і надання позичок називаються валютними операціями. Операції з іноземною валютою є одним з найважливіших видів операцій, що здійснюються на фінансовому ринку.

До валютних операцій відносять:

♦ операції, що передбачають обмін валюти, тобто купівлю-продаж однієї валюти за відповідну кількість одиниць іншої валюти;

♦ операції, пов'язані з використанням валютних цінностей у міжнародному обігу, як засіб платежу;

♦ операції, пов'язані з ввезенням, вивезенням, переказом та пересиланням валюти.

Операції з обміну обумовленої суми в одній валюті на суму в іншій валюті за узгодженим курсом називають також конверсійними операціями.

Під обмінним (валютним) курсом розуміють курс, за яким валюта однієї країни може бути продана в обмін на валюту іншої країни. Таким чином, валютний курс - це ціна грошової одиниці однієї країни, виражена в грошових одиницях іншої.

Розрізняють офіційний валютний курс, що встановлюється центральним банком або яким-небудь урядовим валютним органом, та ринковий, який складається на валютному ринку.

Валютний курс встановлюється з урахуванням купівельної спроможності валюти. Він постійно змінюється, реагуючи на співвідношення попиту і пропозиції. На нього впливають загальний стан економіки, платіжний баланс, рівень інфляції, процентні ставки та інші чинники. Коли пропозиція однієї валюти перевищує попит на неї, обмінний курс падає, і, навпаки, значний попит сприяє зростанню валютного курсу.

Встановлення обмінного курсу валюти на валютному ринку називається котируванням валюти, а сама ціна валюти - котировкою. Використовують прямі та непрямі котировки.

При прямому котируванні ціна певної кількості одиниць (як правило 1, 10 або 100) національної валюти виражається у грошових одиницях іншої країни. Коли обмінний курс валюти підвищується, говорять про подорожчання національної валюти, коли обмінний курс падає, говорять про її знецінення.

При непрямому котируванні ціна іноземної валюти (наприклад, американського долара) виражається у грошових одиницях даної країни. При непрямому котируванні зростання курсу відповідає здешевленню, або ослабленню, валюти і навпаки.

Торгівля іноземною валютою на валютному ринку здійснюється комерційними банками, що встановлюють курс продавця і курс покупця, різниця між якими - маржа - і становить прибуток банку від операцій купівлі-продажу валюти.

Курс продавця - це курс, за яким банки продають іноземну валюту за національну, курс покупця - це курс, за яким банки купують іноземну валюту за національну.

Конверсійні операції поділяються на два типи угод:

♦ касові (поточні) угоди, або спот-угоди (англ. spot transactions);

♦ строкові, або форвардні угоди (англ. forward transactions). Спот-угода являє собою угоду, при якій обмін валюти провадиться негайно, тобто протягом не більш як двох робочих днів.

Поточний валютний курс називається спот-курс. Курс спот-угод - це курс телеграфного переказу. В світовій практиці комерційні банки здійснюють клієнтські платежі на умовах "спот".

Форвардна угода - це угода, за якою поставка валюти провадиться у встановлений строк (від одного тижня до кількох місяців) за курсом, зафіксованим на момент укладення угоди.

Форвардний курс відрізняється від спот-курсу на розмір форвардної маржі. Маржа може бути у вигляді премії, коли курс форвард вище курсу спот, або у вигляді дисконту (знижки), коли курс форвард нижчий від курсу спот.

Розмір премії або дисконту, що встановлюється для форвардного валютного курсу, визначається різницею у ставках банківських відсотків для валют, по яких укладається угода.

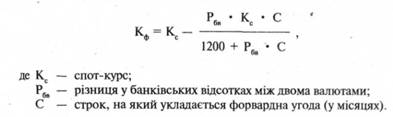

Якщо одна валюта на умовах форвард котирується щодо іншої валюти з премією, то взаємозв'язок між форвардним курсом (КЛ і відсотковими ставками по цих валютах виражається формулою

Якщо ж якась валюта на умовах форвард котирується до іншої валюти з дисконтом, то розрахунок форвардного курсу здійснюється за формулою

. При цьому слід зазначити, що немає принципової різниці у тому, який розрахунок проводити - премії для однієї валюти чи знижки для іншої, оскільки обидва розрахунки відповідають один одному.

Усі форвардні операції поділяються на звичайні форвардні та ф'ючерсні (валютні ф'ючерси).

Зокрема, виділяють своп-угоди й арбітражні угоди (валютний арбітраж).

Своп-угоди (англ. swap) - це різновид валютних операцій, при яких поєднуються форвардна угода та угода на умовах спот. При угоді своп продаж наявної валюти (спот) здійснюється з одночасною її купівлею на строк (форвард) або навпаки.

Валютний арбітраж (англ. arbitration) - це купівля-продаж іноземної валюти з подальшою зворотною угодою з метою одержання прибутку від різниці валютних курсів у часі (валютний арбітраж "у часі"), а також за рахунок різниці у курсах валюти на різних валютних ринках (валютний арбітраж "у просторі"). Валютний арбітраж може здійснюватися з двома (простий валютний арбітраж) та більшою кількістю валют (складний валютний арбітраж).

Конверсійні операції здійснюються не лише з метою одержання (обміну) валюти, а також для страхування від валютних ризиків і здійснення спекулятивних операцій.

Операції експортерів-імпортерів по страхуванню платежів від валютних ризиків, тобто несприятливої зміни валютного курсу, одержали назву хеджування. Термін "хеджування" застосовується й у ширшому значенні, - як страхування за контрактом ризиків від несприятливих змін цін на будь-які товарно-матеріальні цінності (див. главу 8).

Операції банків, підприємств, юридичних і фізичних осіб з метою одержання прибутку від змін валютних курсів у часі або на різних ринках, а також навмисне прийняття валютного ризику одержали назву валютних спекуляцій.

У більшості країн світу вільна купівля-продаж валют здійснюється на так званому ринку FOREX (Foreign Exchange Market), що являє собою єдину міжнародну систему обміну іноземних валют. Торгівля валютою відбувається у банках та брокерських компаніях міжнародних фінансових центрів і фактично не припиняється 24 години на добу, маючи сплеск активності з відкриттям і закриттям банків, які є виконавцями численних замовлень, що надходять з різних регіонів світу.

Нарівні із значними банками та брокерськими компаніями, що фактично формують валютні курси, основними учасниками міжнародного валютного ринку є інвестиційні компанії, інвестиційні і хедж-фонди, інші значні фінансові інститути. Це так звані маркет-мейкери (від англ. market - ринок і maker - той, хто робить). Саме вони "роблять погоду" на ринку. Останнім часом зросла також роль центральних банків, завданням яких є валютне регулювання з метою запобігання різких стрибків курсів національних валют і недопущення економічних криз. Крім того, на ринку FOREX здійснює операції також величезна маса дрібних і середніх інвесторів, участь яких стала можливою завдяки посередницькій діяльності дилінгових компаній.

Дилінгова компанія (англ. dealing company, від deal - справа, вести справи) - це посередницька організація, що спеціалізується на наданні індивідуальним і дрібним корпоративним інвесторам можливості розміщення замовлень на купівлю-продаж світових валют і одержання необхідної ринкової інформації за певну плату - комісійний збір. На Заході існує достатньо розвинена система дилінгових компаній, що надають послуги не тільки на ринку FOREX, а й на ринку цінних паперів, ф'ючерсних ринках та ринках дорогоцінних металів.

В Україні дилінг ще не набув достатнього розвитку і подібні послуги надають або дилінгові центри комерційних банків, або філії іноземних дилінгових компаній.

Купівля-продаж іноземної валюти юридичними особами на території України здійснюється винятково на міжбанківському валютному ринку України через уповноважені банки (тобто банки, що одержали ліцензію НБУ на торгівлю валютою). Уповноважені банки купують та продають іноземну валюту на міжбанківському валютному ринку України від свого імені, за дорученням і за рахунок клієнтів - юридичних осіб.

Уповноважені банки також мають право від свого імені і за свій рахунок купувати і продавати іноземну валюту готівкою у фізичних осіб. З цією метою вони можуть відкривати пункти обміну іноземної валюти, у тому числі на підставі агентських угод з іншими юридичними особами.

Для зберігання коштів в іноземній валюті і розрахунків з іноземними партнерами підприємству в банку відкривається валютний рахунок. Вся валютна виручка від експортування товарів (робіт, послуг) зараховується на валютний рахунок підприємства. Порядок відкриття валютних рахунків і здійснення розрахунків у іноземній валюті регламентується валютним законодавством.

У порядку здійснення валютного регулювання (див. главу 18) НБУ може зобов'язати всі суб'єкти господарювання незалежно від форм власності продавати частину або всю валютну виручку від експорту товарів на валютному ринку України. У цьому разі суб'єкту господарювання уповноваженим банком відкриваються два валютних рахунки: транзитний (розподільний) та поточний.

Виручка в іноземній валюті, що підлягає обов'язковому продажу, зараховується в повному обсязі на розподільний рахунок. При здійсненні обов'язкового продажу суб'єкти господарювання продають валюту через уповноважені банки на міжбанківських валютних біржах за встановленими нормативами. Валютна виручка, що залишилася після обов'язкового продажу, перераховується з розподільного рахунка підприємства на його поточний валютний рахунок.

Міжбанківська валютна біржа (МВБ) - це спеціалізована біржа, що має ліцензію центрального банку на організацію операцій з купівлі-продажу валюти і проведення розрахунків по укладених на них угодах. В Україні існує Українська міжбанківська валютна біржа. Валюта продається на торгах МВБ за курсом, встановленим у результаті торгів. Процедура, яка полягає у визначенні і реєстрації міжбанківського валютного курсу шляхом послідовного зіставлення попиту і пропозиції по кожній валюті, називається фиксингом (від англ. fix - встановлювати, визначати). На її основі встановлюються курси продавців та покупців, що публікуються в офіційних і спеціальних виданнях.

У Білорусі норма обов'язкового продажу валютної виручки на міжбанківській валютній біржі для підприємств-експортерів становить сьогодні 30%. Суб'єкти господарювання у Російській Федерації при здійсненні обов'язкового продажу валюти повинні продавати валютну виручку в розмірі 50% через уповноважені банки на міжбанківських валютних біржах (у Росії таких бірж кілька: Московська міжбанківська валютна біржа, Санкт- Петербурзька міжбанківська валютна біржа, Уральська регіональна міжбанківська валютна біржа, Сибірська міжбанківська валютна біржа, Азійсько-Тихоокеанська міжбанківська валютна біржа та Ростовська міжбанківська валютна біржа) або за узгодженням з Департаментом іноземних операцій Центробанку Росії - у валютний резерв останнього.

Підприємства можуть також купувати іноземну валюту через уповноважені банки на міжбанківських валютних біржах за умови фактичного імпорту товарів (робіт, послуг) або попередньої оплати (авансового платежу). Підставами для купівлі іноземної валюти є належним чином оформлений і чинний контракт імпорту товарів (робіт, послуг), а також інші документи, передбачені валютним законодавством.

Куплена і перерахована на рахунок клієнта валюта повинна бути використана в повній відповідності з контрактом протягом п'яти банківських днів. Якщо після оплати контракту залишаються грошові кошти, сума яких не перевищує один біржовий лот, то останні можуть бути зараховані на поточний валютний рахунок підприємства. Залишки коштів у сумі, що перевищує один лот, мають бути проданими на найближчих торгах на міжбанківській валютній біржі.

Глава 12. Ринок цінних паперів

12.1. Загальні положення

12.2. Характеристика видів цінних паперів

12.2.1. Акції

12.2.2. Облігації

12.2.3. Векселі

12.2.4. Інші види цінних паперів

12.3. Випуск та обіг цінних паперів

12.4. Операції з цінними паперами