Глобалізація в розвитку економіки у світовому масштабі стосується й системи національних і міжнародних банків. Завдяки банківській кооперації у наданні послуг на міждержавному рівні розширюються інтеграційні процеси у світовій економіці. Банкірський продукт, який реалізується у формі послуг, окремих видів інвестицій, обміну капіталу та інших операцій, потребує однозначності у його дефініціях, термінології, необхідних для визначення обсягу продукту, обліку й обміну між учасниками банківського процесу.

Поява нових банківських послуг є однією з найбільш ризикованих операцій, на яке може наважитися банк. Особливо це ризиковано в індустрії, орієнтованій на обслуговування, адже конкурентами у цій сфері аналогічні послуги надаються легше, ніж у більшості виробничих галузей промисловості, де нові продукти захищені патентами. Більше того, успіх чи невдача у банківській справі часто визначаються загальними факторами, які знаходяться поза контролем окремого банку, що пов'язано,з особливістю регулювання банківської діяльності, але це наклало на нові банківські продукти жорсткі бар'єри. Також потрібно враховувати економічні умови, включаючи коливання відсоткових ставок, що можуть різко та радикально змінити можливе співвідношення між витратами і прибутком від нових банківських продуктів.

Щоб створити в Україні високоорганізовану систему комерційних банків, що є складовою частиною ринкового механізму в економіці країни, необхідно формувати та розвивати широку мережу банківських продуктів на базі вивчення та застосування позитивного досвіду промислово розвинутих країн, особливо з точки зору сучасних тенденцій розвитку діяльності системи комерційних банків, а також їх функціонування та вдосконалення продуктів, які вони надають.

Рядом специфічних рис характеризується банківська конкуренція, яка відрізняє її від конкуренції в інших галузях економіки. Підкреслимо основні риси банківської конкуренції в Україні:

• конкуренція у банківському секторі економіки відрізняється різновидністю форм і високою інтенсивністю;

• внутрішньогалузева конкуренція пов'язана з диференціацією банківських послуг, і

• банківські продукти можуть взаємозмінювати одна одну, але не мають конкурентоспроможних зовнішніх (банківських) замінників, у зв'язку з чим міжгалузева конкуренція в цій сфері здійснюється тільки завдяки переміщенню капіталу;

• у банківській справі відсутній ряд вхідних бар'єрів, характерних для багатьох інших галузей (зокрема, патентний захист), що призводить до відносно великої інтенсивності конкуренції в цій сфері економіки; .

• обмеження цінової конкуренції висуває на перший план проблему управління якістю банківського продукту та роль реклами;

• виникає конкуренція і зі сторони іноземних банків, які отримали право діяти на українському ринку;

Ситуація, що склалася в Україні спонукає банки постійно вдосконалювати свою діяльність на основі довгострокової стратегії. Щоб вижити у конкурентній боротьбі банки повинні вводити у практику нові види послуг, ставити на перше місце інтереси акціонерів, боротися за кожного клієнта. Цим і пояснюється об'єктивна необхідність для українських комерційних банків діяти на ринку на основі теорії і практики сучасного маркетингу.

. Підвищення ролі комерційних банків у функціонуванні фінансового ринку та його окремих сегментів, розширення напрямків діяльності, загострення конкурентної боротьби на ринку банківських послуг привели банк до необхідності вивчати цей ринок. Інакше кажучи, стало актуальним для комерційних банків брати на озброєння концепції, теорії і практики сучасного маркетингу.

Орієнтуючись на концепцію вдосконалення виробництва, банк намагається, передусім, всебічно покращити методи діяльності для більшого розповсюдження своїх продуктів і зниження витрат. Кінцева мета полягає в тому, щоб зробити послуги-банку більш доступними. У той же час це може негативно позначитися на результатах діяльності банку, якщо при цьому не досить уваги приділяється роботі з клієнтами.

Орієнтація на концепцію вдосконалення товарів (продуктів) приводить до зосередження основних зусиль банку на постійному покращенні якості його продуктів. У цьому випадку банк концентрує увагу на вдосконаленні обслуговування, проте часто випускає з виду реальні потреби клієнта. А останній, наприклад, може бути зацікавлений у вигідному вкладенні коштів, а не в отриманні яких-небудь додаткових послуг. Більше того, у клієнта можуть бути й альтернативні варіанти задоволення його фінансових потреб, наприклад, вкладення грошей в акції якої-небудь компанії.

Якщо банк дотримується концепції інтенсифікації комерційних зусиль, то головну увагу він приділяє проведенню заходів по стимулюванню збуту свого продукту (тобто надання різних послуг). Банки, які дотримуються у своїй діяльності цієї концепції, витрачають значні кошти на пропаганду, проведення рекламних кампаній.

При орієнтації на концепцію загального (класичного) маркетингу у центрі уваги банку — стеження за станом цільового ринку, виявлення потреб клієнтури та проведення комплексу маркетингових заходів для задоволення цих потреб. Ця концепція лежить в основі діяльності більшості комерційних банків США та Західної Європи.

Приймаючи концепцію соціально-етичного маркетингу, яка тільки формується і ще не отримала значного розвитку, банк повинен спрямовувати свою діяльність на виявлення і задоволення потреб клієнтів. При цьому особливу увагу він буде приділяти піклуванню про інтереси суспільства в цілому. Такий підхід, як правило, викликає добре ставлення до банку зі сторони суспільства, що спонукатиме формування позитивного іміджу банку, та в кінцевому підсумку, відобразиться на результатах його діяльності.

Концептуальні принципи маркетингу в сфері банківської діяльності, визначаються сутністю банку як суб'єкта економіки, особливістю його функцій і змістом діяльності банків, що відрізняється від змісту діяльності промислових і торговельних підприємств.

Методи проведення маркетингових заходів діляться за способом спілкування з клієнтурою та джерелами інформації, при цьому виділяється активний і пасивний маркетинг. Активний маркетинг характеризується прямим контактом із клієнтом або джерелом інформації.

Активний маркетинг включає систему таких заходів:

• організацію активної реклами за допомогою поштового чи телефонного зв'язку, а також телебачення — це так званий прямий маркетинг;

• проведення разових заходів, у тому числі презентацій і конференцій, на яких відбувається процес безпосереднього вивчення споживацьких оцінок якості та повноти продуктового ряду;

• аналіз потреб потенційних клієнтів у процесі особистого спілкування;

• організацію дискусій для обговорення актуальних проблем банківської діяльності;

• проведення анкетування серед клієнтів і опитування населення. До пасивного маркетингу відносяться публікації у пресі інформації про банківські продукти (послуги) й економічні показники, розробка емблеми та "девізу" комерційного банку і т. п.

Специфіка банківського маркетингу зумовлена характером діяльності банку, який, з однієї сторони, задовольняє потреби суб'єктів у кредитах, а з іншої — приймає вклади різних власників, тим самим стає розпорядником і охоронцем частки сукупного суспільного капіталу. Характерна риса банківської діяльності — поєднання інтересів клієнтів і самого банку. Тому логічним виглядає сьогодні звернення до концепції банківського маркетингу (про що вказувалося раніше), глобальні цілі якого зводяться до наступних:

• підвищення рентабельності банку;

• збереження ліквідності балансу;

• найкраще поєднання обсягу, структури і якості послуг у відповідності з потребами клієнтів;

• чітка постановка виробничої та комерційної роботи на всіх рівнях організації;

• покращення кваліфікації кадрів.

Для цього проводиться велика робота по обстеженню кількісних, якісних та соціальних показників роботи комерційного банку. До кількісних відносяться: розмір клієнтської бази, співвідношення оптового та роздрібного ринків, кількість рахунків, обсяг депозитів, максимальні та середні суми виданих кредитів, масштаби інвестиційної діяльності, рівень диверсифікації банківських ресурсів. Узагальнюючим кількісним показником є прибуток. Якісні показники можуть мати кількісне вираження, наприклад рентабельність, швидкість обігу засобів, витрати та трудомісткість окремих операцій, тимчасові показники технологічного циклу обробки документації. Таким показникам, як задоволеність споживачів структурою і якістю послуг, надійність банку, ступінь захищеності інформації, можна дати лише відносну оцінку чи описову характеристику, але не менш важливими є зовнішній вигляд приміщення, рівень сервісу та настрій персоналу банку, що прямо, залежить від ступеня вирішення особистих проблем працівників.

У сучасних умовах коли зростає роль соціального чинника, банківський маркетинг все частіше починають трактувати як поєднання конкретній технічних прийомів із проведенням цілеспрямованої соціальної політики та впровадженням нового мислення банківського службовця. В основі нового підходу лежить принцип "все для клієнта". Банк повністю відповідає за клієнта, за одержання останнім обумовленого прибутку. Черговість пріоритетів наступна: в першу чергу прибуток клієнта, а після цього — інтереси банку. Орієнтація комерційного банку на клієнта є головним чинником, який приводить до успіху. Клієнт завжди правий. Це справжня сучасна філософія поводження банку. Вона одержує реальне втілення, зокрема в тому, що банківський службовець у взаємовідносинах із клієнтом все частіше виступає не як представник договірної сторони, а як кваліфікований радник, який зацікавлений у придбанні клієнтом максимуму корисності від партнерства з банком.

Важливого значення набувають такі соціальні показники, як розвиток фахової підготовки працівників банку, їх відношення до праці, рівень вирішення соціальних потреб.

Слід підкреслити — вирішення вищезазначених питань можливо лише у рамках концепції маркетингу, конкретна реалізація якої залежить від рівня розвитку ринкових відносин у країні. Таким чипом, головною метою банківського маркетингу є створення необхідних умов для пристосування до вимог ринку, підвищення конкурентоспроможності і прибутковості. Для цього слід створити необхідні умови, щоб пристосуватися до вимог ринку, задовольнити потреби клієнтів у банківському продукті, освоїти нові сегменти ринку банківських послуг, забезпечити прибутковість і конкурентоспроможність банків.

Можна зробити висновок, що більшість комерційних банків у країнах із розвинутою ринковою економікою розглядають послуги капіталу як певний товар і продукт, а запропоновані послуги — як продаж цього товару чи продукту. На формування концепції "продаж послуги як товару", спрямована політика багатьох банків. Ринок банківських продуктів слід розуміти як сукупність:

а) банківських послуг, які передбачаються;

б) покупців і продавців банківських послуг.

В економічній літературі існують наступні визначення банківського продукту — прийнято говорити саме про продукцію банку (bankproduct), передбачаючи під цим будь-яку банківську послугу або операцію, яку провів банк [73; 280].

Однак товар розглядається як певний продукт праці, вироблений з метою продажу і який є засобом задоволення певної потреби. Товаром можуть бути не тільки продукти праці, що виражені в якій-небудь корисній дії послуги. Головним критерієм, який відрізняє продукт від товару вважається те, що останній володіє суспільно визнаними корисними властивостями, в силу яких він здатний задовольняти громадські потреби, тобто має споживчу вартість. Визнана суспільно необхідна послуга банку може бути способом задоволення певних потреб клієнтів банку, отже, мати статус товару. Діяльність банку не пов'язана з виробництвом матеріальних цінностей, Але витрати на банківські продукти можна трактувати як суспільно корисні дії, які задовольняють специфічні потреби суспільства. Тому банківський продукт можна визначати як товар. Слід розрізняти специфіку погребну продуктах, які надає банк (через які вони мають споживчу вартість) і специфіку самих продуктів для того, щоб орієнтуватися в особливості ринку, на якому виступають дані продукти.

Для розкриття специфіки потреб, які задовольняють банківські продукти слід дати класифікацію банківських продуктів за економічною природою і видом клієнтських запитів.

Відомий російський економіст В.Т. Севрук наводить таку класифікацію банківських операцій:

• кредитні послуги (операції);

• депозитні операції;

• проведення грошових розрахунків і платежів;

• операції з цінними паперами й інвестиційна діяльність;

• трансформування засобів на ринку позичкових капіталів (факторинг, траст і ін.);

• надання консультаційних і аудиторських послуг.

Згідно цього сучасний універсальний банк пропонує клієнтам широкий спектр банківських продуктів: надання кредитів, депозитні й позичкові операції, лізингові операції, страхові послуги, консультації, інші послуги, брокерські послуги, розрахунково-платіжні операції, управління потоками готівки, валютні операції, інвестиційні й трастові операції. Ряд провідних вітчизняних економістів класифікують банківські послуги на депозитні, інвестиційні, кредитні та інші послуги.

Проте суттєвим недоліком усіх наведених класифікацій є те, що в них відбувається ототожнення поняття "банківської послуги", "банківської операції", "банківського продукту", сутність банківської послуги, як вже зазначалося, визначається набором певних операцій, які здійснюють банківські службовці. Ототожнювати поняття банківська послуга і банківський продукт повністю також не можна, банківський продукт — це однорідні послуги, надані клієнтам на ринку банківських послуг, які об'єднані за певними ознаками. Банківська операція поняття більш вузьке — це складова банківської послуги.

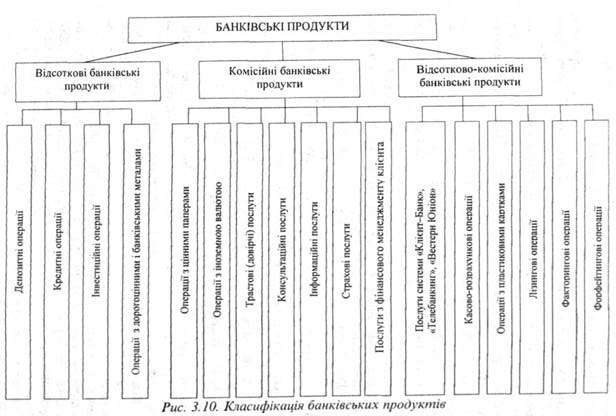

Можна запропонувати нову класифікацію банківських продуктів стосовно їх зв'язку з функцією банку у перерозподілі грошових ресурсів, розподіливши банківські продукти на три групи: відсоткові банківські продукти, комісійні банківські продукти, відсотково-комісійні банківські продукти (рис. 3.10).

Такий підхід до класифікації дозволяє прив'язати конкретні банківські продукти до діяльності функціональних підрозділів комерційного банку.

Запропоновану класифікацію важливо враховувати при розробці маркетингової стратегії комерційних банків України. Так,

дохід від відсоткових продуктів банків складає основну частину доходів комерційних банків України (приблизно 51%).

Відсоткові банківські продукти важливо враховувати при оперативному плануванні банківської діяльності. Це константа в банківській діяльності. Чим більше відсоткових продуктів серед всіх банківських продуктів, тим більший прибуток можна очікувати. Банк може застосовувати більш гнучку відсоткову політику, ніж конкуренти, а це дає змогу розширити сегмент ринку, збільшити частку ринку та конкурентоспроможність банку, підвищити ефективність його діяльності. На другому місці серед доходів українських комерційних банків виступають доходи від комісійних продуктів — близько 27%. За останні роки намітилася тенденція зробити надходження від комісійних банківських продуктів важливим джерелом майбутніх банківських доходів.

Комісійні банківські продукти важливо враховувати українським комерційним банкам при розробці своєї маркетингової політики, насамперед під час розробки маркетингової стратегії. Комісійні банківські продукти — змінна величина. Вони можуть бути чи не бути, банк може запропонувати їх у більшій чи меншій кількості, кращої чи гіршої якості, краще задовольнити банківського клієнта чи гірше. І це дуже важливо враховувати в конкурентному середовищі, щоб бути конкурентоспроможним.

Дохід від відсотково-комісійних продуктів займає третю позицію серёд доходів комерційних банків України і становить приблизно 22%. За останні роки мало місце збільшення відсотково-комісійних доходів (в доходах українських комерційних банків). Відсотково-комісійні доходи слід враховувати як в стратегічному, так і в оперативному плануванні, розробляючи маркетингову політику банків,' насамперед при сегментації ринку банківських продуктів, впливі на банківських клієнтів, просуванні на ринок продуктів банку.

Комісійні банківські продукти.

Відсотково-комісійні банківські продукти.

3.7. Особливості використання комерційними банками України відсоткових банківських продуктів

3.8. Зміст і особливості застосування комісійних банківських продуктів

3.9. Відсотково-комісійні банківські продукти, їх розвиток в Україні

Запитання для самоконтролю

РОЗДІЛ 4. СТРАТЕГІЧНИЙ МАРКЕТИНГ І ЙОГО РОЛЬ У БАНКІВСЬКІЙ ДІЯЛЬНОСТІ

4.1. Стратегічний маркетинг, його зміст та функції

4.2. Стратегічний маркетинговий план банку, його зміст і структура