Кон'юнктура інвестиційного ринку - це форма виявлення на інвестиційному ринку загалом, або на окремих його сегментах системи факторів (умов), які визначають співвідношення попиту, пропозиції, цін та конкуренції [5].

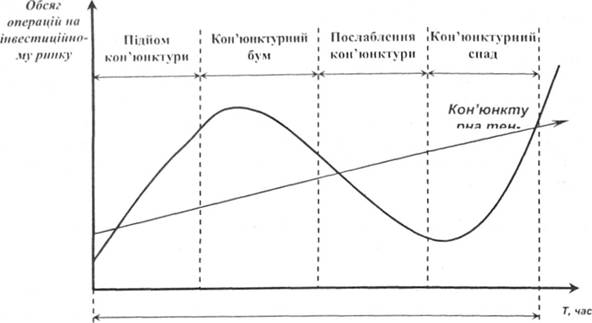

Для кон'юнктури інвестиційного ринку характерні 4 стадії:

1) Підйом кон'юнктури, пов'язаний з підвищенням активності ринкових процесів у зв'язку з пожвавленням економіки загалом. Він характеризується ростом обсягів попиту на об'єкти інвестування, підвищенням рівня цін, розвитком конкуренції серед інвестиційних посередників.

2) Кон'юнктурний бум, пов'язаний з різким зростанням попиту на усі інвестиційні товари, які пропозиція не зважаючи на ріст, задовольнити не може. Одночасно ростуть ціни на усі об'єкти інвестування, підвищуються доходи інвесторів та інвестиційних посередників.

3) Ослаблення кон'юнктури, пов'язане зі зниженням інвестиційної активності через спад в економіці загалом, майже повним насиченням попиту на об'єкти інвестування та деяким надлишком їх пропозиції. Для цієї стадії характерні спочатку стабілізація, а потім і початок зниження рівня цін на більшість об'єктів інвестування. Відповідно знижуються доходи інвесторів та інвестиційних посередників.

4) Кон'юнктурний спад - це найбільш не сприятлива стадія на інвестиційному ринку з позицій інвестиційної активності. Вона характеризується найнижчим рівнем попиту та скороченням обсягів пропозиції об'єктів інвестування. На цій стадії кон'юнктури ринку суттєво знижуються ціни на об'єкти інвестування, а доходи інвесторів та інвестиційних посередників падають до найнижчої позначки, а в ряді випадків інвестиційна діяльність є збитковою.

Таким чином, інвестиційний ринок розвивається циклічно та мінливо згідно з кон'юнктурною тенденцією, див. рис. 2.2.

Рис. 2.2. Кон'юнктурний цикл інвестиційного ринку

У зв'язку з тим, що кон'юнктура інвестиційного ринку постійно змінюється, то для формування ефективної інвестиційної стратегії та прийняття економічно обґрунтованих інвестиційних рішень її необхідно систематично досліджувати. Вивчення кон'юнктури інвестиційного ринку охоплює такі стадії:

Поточне спостереження за інвестиційною активністю і, насамперед, в тих сегментах ринку, в яких планується здійснити, або вже здійснюється інвестиційна діяльність.

Аналіз поточної кон'юнктури інвестиційного ринку та виявлення сучасних тенденцій її розвитку. Цей аналіз складається з виявлення особливостей конкретних сегментів інвестиційного ринку і тих змін, які відбуваються на ринку у момент спостереження, порівняно з попереднім періодом.

Прогнозування кон'юнктури інвестиційного ринку для вибору основних напрямів стратегії інвестиційної діяльності та формування інвестиційного портфеля. Основне завдання прогнозу - визначити тенденції факторів, які формують інвестиційний клімат та які впливають на стан інвестиційного ринку у перспективі.

Кон'юнктура інвестиційного ринку змінюється під впливом інвестиційного клімату.

Інвестиційний клімат - це сукупність політичних, правових, економічних та соціальних умов, що забезпечують та сприяють інвестиційній діяльності вітчизняних та іноземних інвесторів. Сприятливий інвестиційний

клімат повинен забезпечити, насамперед, захист прав інвестора від інвестиційних ризиків, тобто непередбачених втрат доходу і капіталу.

До чинників, що формують інвестиційний клімат належать:

♦ рівень розвитку продуктивних сил та стан інвестиційного ринку, який містить стан та структура виробництва, рівень розвитку робочої сили, стан ринку інвестиційних товарів та послуг тощо;

♦ політичні та правові чинники - створення відповідного законодавчого та нормативного поля, яке залежить від політичної волі законодавчої та виконавчої гілок влади; заходи з державної підтримки та стимулювання інвестиційної діяльності; досягнення стабільності національної грошової одиниці; валютне регулювання; забезпечення привабливості об'єктів інвестування.

♦ стан фінансово-кредитної системи та діяльність фінансових посередників: рівень розвитку та функціонування фінансового ринку; інвестиційна діяльність банків; інвестиційна політика НБУ.

♦ статус іноземного інвестора: режим іноземного інвестування; діяльність міжнародних фінансово-кредитних інституцій; наявність вільних економічних та офшорних зон.

♦ інвестиційну активність населення: відносини власності в державі; стан ринку нерухомості; стабільність національної валюти тощо.

На жаль, кризові процеси та інфляція призвели сьогодні до порушення оптимальних співвідношень між національними заощадженнями та інвестиціями в народне господарство: щороку значна частина заощаджень залишалася неконвертованою в інвестиції. Як наслідок, не повністю використовуються можливості нарощування інвестиційного потенціалу національної економіки. Особливо давалися в знаки такі негативні чинники:

♦ недосконалість законодавства, що регулює інвестиційну діяльність;

♦ відсутність скоординованої державної інвестиційної політики, спрямованої на перетворення ринків капіталу в один із головних механізмів реалізації інвестиційного потенціалу національної економіки;

♦ низька дієздатність банківсько-кредитної системи та її фактична неспроможність акумулювати достатньо високий інвестиційний потенціал населення;

♦ нерозвиненість фондового ринку, відсутність розвиненої мережі інституційних інвесторів, необхідної системи страхування інвестиційних ризиків та іпотечних відносин, лізингу та інших інститутів фінансування;

♦ низький рівень капіталізації прибутків підприємств та відсутність економічних та (податкових) стимулів для інвестування;

♦ неефективне та безсистемне використання амортизаційних фондів;

♦ розпорошування інвестиційних бюджетних коштів - спрямування інвестиційного потенціалу приватизації переважно на цілі бюджетного споживання;

♦ наявність проблем у корпоративному секторі та незахищеність прав інвесторів;

♦ низький рівень торговельної активності на вітчизняному ринку акцій внаслідок того, що контрольні пакети акцій належать великим власникам, які не зацікавлені у додаткових їх випусках;

♦ недостатнє висвітлення інформації про емітентів, професійних учасників ринку цінних паперів, ризиків стосовно фінансових інструментів, що перешкоджає оцінці інвестором реальної вартості і потенціалу українських підприємств, прийняттю ним інвестиційних рішень;

♦ значні обсяги тіньового бізнесу як основного джерела нелегального накопичення та вивезення капіталу.

Отже, на інвестиційному ринку накопичилися проблеми, які потребують невідкладного розв'язання. Оптимальний варіант розв'язання цих проблем має визначатися на основі порівняльного аналізу розвитку світових ринків інвестиційного капіталу, тенденціями розвитку яких є:

◊ створення глобальних торговельних та розрахунково-кліринговнх систем для обслуговування світової торгівлі;

◊ підвищення рівня використання новітніх інформаційних і фінансових технологій, впровадження фінансового інжинірингу;

◊ універсалізація діяльності фінансових установ (як банківських, так і небанківських), внаслідок чого увага приділяється, передусім, якості, швидкості та мінімальній ризикованості послуг, а не спеціалізації цих установ за видами фінансових послуг;

◊ зростання ролі інституційних інвесторів (інститутів спільного інвестування, недержавних пенсійних фондів, страхових компаній тощо) у здійсненні фінансових інвестицій через ринки капіталу;

◊ комерціалізація центральних ринкових інституцій, тобто остаточний перехід від публічних форм управління системоутворюючими організаціями до приватних:

◊ консолідація корпоратизованих інституцій інфраструктури ринків капіталу, яка відбувається згідно з утвореною природнім шляхом формою того чи іншого регульованого ринку (горизонтальна консолідація), що мас, здебільшого, наднаціональний характер, або здійснювана за ініціативою держави і за згодою учасників ринків у межах однієї країни (вертикальна консолідація);

◊ консолідація системи державного регулювання всіма складовими ринків капіталу, що завершилася в багатьох країнах утворенням єдиного державного органу консолідованого нагляду за фінансовими послугами та ринками, з одночасною дерегуляцією окремих складових ринків капіталу та посиленням їх саморегулювання.

З метою створення привабливого інвестиційного клімату та активізації інвестиційної діяльності задля забезпечення сталого економічного зростання та підвищення життєвого рівня населення необхідно:

1) для створення привабливого інвестиційного середовища для приватного не позичкового капіталу:

♦ дерегулювання підприємницької діяльності та лібералізація ділової активності;

♦ завершення формування стабільної нормативно-правової бази, яка б ґрунтувалася на принципах рівності всіх інвесторів;

♦ забезпечення прозорості процедур прийняття рішень центральними та місцевими органами виконавчої влади;

♦ удосконалення механізмів управління корпоративними правами, в тому числі тими, що належать державі, посилення захисту прав дрібних акціонерів;

♦ підвищення ефективності процедур банкрутства;

♦ забезпечення подальшого реформування податкової системи, в тому числі шляхом зниження податкового навантаження, оптимізації та підвищення прозорості процедури адміністрування податків, безумовного дотримання прав платників податків;

♦ підвищення інвестиційної привабливості об'єктів приватизації;

♦ подальше проведення адміністративної реформи з метою вдосконалення та підвищення ефективності державного управління, усунення бюрократизму та проявів корупції;

♦ зміцнення банківської системи України, сприяння концентрації банківського капіталу, практичне запровадження іпотечних механізмів;

♦ пожвавлення інвестиційної діяльності у спеціальних економічних зонах;

♦ сприяння судовій реформі та безумовному виконанню судових рішень;

♦ створення додаткових стимулів для залучення інвестицій у пріоритетні галузі української економіки;

2) у сфері розвитку інвестиційної діяльності держави:

◊ усунення структурних деформацій в економіці України шляхом випереджаючого нарощування темпів розвитку споживчих галузей та сфери послуг;

◊ розширення та модернізація транспортної інфраструктури, зокрема газотранспортної системи, створення умов для зростання обсягів транзитних перевезень, створення національної мережі міжнародних транспортних коридорів на основі залучення інвестицій у розвиток транспортної інфраструктури, дорожнього господарства, з використанням механізмів концесії та лізингу;

◊ сприяння збільшенню обсягу інвестицій у галузі зв'язку та телекомунікаційних послуг;

◊ стимулювання залучення інвестицій у наукову, науково-технічну та інноваційну діяльність.

Література для вивчення теми

1) Постанова Кабінет Міністрів України "Про затвердження Програми розвитку інвестиційної діяльності на 2002-2010 роки" від 28 грудня 2001 p. - № 1801.

2) Указ Президента України "Про заходи щодо поліпшення інвестиційного клімату в Україні" від 12 липня 2001 року.

3) Розпорядження Кабінету міністрів України "Про схвалення Концепції Державної цільової економічної програми модернізації ринків капіталу в Україні" від 8 листопада 2007 р. - № 976-р.

4) Положення "Про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації", затверджене Наказом Міністерства фінансів України та Фонду державного майна України від 26.01.2001 р. № 49/121 та зареєстрованого у Міністерстві Юстиції України 8.02.2001 р.-№ 121/5312.

5) Бланк И. А. Инвестиционный менеджмент. - К.: МП "Итем" ЛТД "Юнайтед Лондон Трейд Лимитед", 1995,447 с.

Контрольні запитання та завдання для вивчення теми

1. Визначте характерні ознаки інвестиційного ринку.

2. Охарактеризуйте зміст інвестиційного попиту та пропозиції.

3. Охарактеризуйте основні складові інфраструктури ринку інвестицій.

4. Охарактеризуйте чинники, за якими визначається інвестиційна привабливість підприємства.

5. Охарактеризуйте чинники, за якими визначається інвестиційна привабливість регіону.

6.Охарактеризуйте чинники, за якими визначається інвестиційна привабливість сфери діяльності (галузі).

7. За якими критеріями визначається фінансово-економічний стан підприємства.

8. Охарактеризуйте стан кон'юнктури інвестиційного ринку в Україні.

9. Визначте основні складові ринку інвестицій та інвестиційних товарів.

10. Визначте чинники, що роблять інвестиційний клімат сприятливим.

11. Охарактеризуйте інвестиційний клімат в Україні.

12. Охарактеризуйте комплексні заходи щодо подальшого поліпшення інвестиційного клімату в Україні.

3.1. ХАРАКТЕРИСТИКА ФІНАНСОВИХ ІНВЕСТИЦІЙ

Привілейовані акції

Види облігацій

Сертифікати ФОН

3.2. РИНОК ЦІННИХ ПАПЕРІВ

3.3. УЧАСНИКИ РИНКУ ЦІННИХ ПАПЕРІВ ТА ЇХ ФУНКЦІЇ

3.4. ФОНДОВА БІРЖА

3.5. АНАЛІЗ ТА ОЦІНКА ЕФЕКТИВНОСТІ ФІНАНСОВИХ ІНВЕСТИЦІЙ

Оцінка акцій