Одна из основных задач, решаемых в ходе стратегического планирования, — формирование оптимального товарного портфеля. Для портфельного анализа могут использоваться матричные и экономико-математические методы. Данные методы апеллируют к различным источниками конкурентоспособности предприятия на рынке, используют различные критерии оптимальности, базируются на собственной системе анализируемых параметров и имеют свою форму представления результатов. В силу этого данные методы имеют как свои преимущества, так и ограничения на интерпретацию получаемых результатов. Не претендуя на полноту охвата рассмотрим основные из используемых методов портфельного анализа.

2.5.1. Матричные методы

Матричные методы являются наиболее популярными благодаря своей наглядности и, в отличие от экономико-математических, не требуют специальных знаний. В качестве анализируемых показателей матричные методы в различной форме используют два основных агрегативных параметра: привлекательность рынка и конкурентные позиции на нем.

В рамках данной книги ограничимся рассмотрением двух наиболее популярных матричных метода: матрицы Бостоноской консалтинговой группы*161 и матрицы "привлекательность-конкурентоспособность", разработанной консалтинговой компанией Мак Ки не и и впервые примененной для анализа товарного портфеля фирмы Дженерал Электрик. В силе последнего ее часто в литературных источниках называют матрицей МакКинси*162 или Дженерал Электрик. Эти матричные методы основаны на различных посылках.

*161: {Boston Consulting Group (англ.).}

*162: {McKinsey (англ.).}

2.5.1.1. Матрица Бостонской консалтинговой группы

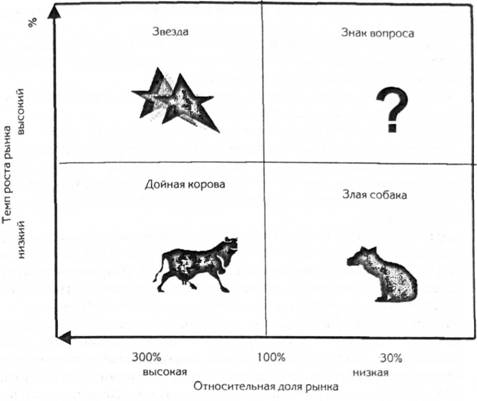

Матрица Бостонской консалтинговой группы (БКГ), разработанная в 1972 году, еще носит название "матрица рост-доля рынка" (рис. 2.102). В ней используются два параметра: темп роста целевого сегмента в качестве индикатора привлекательности и доля рынка относительно самого опасного конкурента в качестве индикатора конкурентоспособности компании*163.

*163: {Например, если марке А принадлежит 30 % рынка, а самый крупный конкурент (марка Б) владеет Долей в 50 %. то относительная доля марки А составит 60 %.}

Рис. 2.102. Матрица БКГ

В основе матрицы БКГ лежат следующие основные посылки: Эффект масштаба. Наличие у компании большей относительно ведущего конкурента рыночной доли означает наличие конкурентного преимущества в отношении издержек, и наоборот. Из этой посылки следует, что самый крупный конкурент будет иметь наивысшую рентабельность при продажах товара по среднерыночным ценам (доминировать по издержкам) и его финансовые поступления будут максимальны.

Этап жизненного цикла товара. На различных этапах жизненного цикла товары требуют специфического маркетингового сопровождения и нуждаются в различных финансовых ресурсах. Присутствие компании с со своим товаром на растущем рынке ведет к росту потребности в финансовых средствах (инвестирование в расширение производства, сбытовой сети, рекламу и т. п.).

И наоборот, товары на рынке с малым темпом роста не требуют значительного финансирования.

Проверка компанией выполнения данных посылок для анализируемого рынка и товаров является обязательным предусловием. В противном случае интерпретация результатов неминуемо приведет к ошибке.

В матрице БКГ выделяют четыре топологические зоны, в которые могут попадать анализируемые товары компании:

• "Звезды" ("высокие темпы роста / высокая относительная доля"). Это товары-лидеры на быстро растущем рынке. Обеспечение роста требует привлечения значительных финансовых средств, однако благодаря своей высокой конкурентоспособности они приносят значительные прибыли. По мере созревания рынка н уменьшения темпов его роста товары-звезды превращаются в "дойных коров".

• "Донные коровы"*164 ("медленный рост / высокая относительная доля"). Такие товары выступаю в качества донора денежных средств, т. к. дают больше денег, чем требуется для поддержания их доли рынка. Получаемые от них деньги являются источником финансовых средств для вывода новых товаров, диверсификации. Приоритетная стратегическая цель — "сбор урожая".

• *164: {Cash cow (англ.).}

• "Знаки вопроса" ("быстрый рост / малая относительная доля"). /Другое название — "проблемные дети". Представленные на растущих рынках, товары данного типа, тем не менее, имеют низкую относительную рыночную долю. Существуют высокая степень неопределенности относительно их будущего. Оно может быть как успешным, так и провальным. Товары, относящиеся к данной топологической зоне, требуют значительных средств на поддержание роста. В противном случае они будут эволюционировать к "собакам". Поэтому здесь на основе долгосрочного прогноза тенденций рынка компании необходимо принять решение: увеличить ли рыночную долю рынка данного товара или же деинвестировать.

• "Собаки" (медленный рост / малая относительная доля"). Товары, попадающие в такую топологическую зону представляют собой "мертвый груз". Низкая относительная доля ведет к более высоким чем у конкурентов себестоимости продукции на фоне не растущего рынка. Сохранение таких товаров обычно ведет к существенным расходам при небольших шансах на улучшение в будущем. Главная задача — своевременное деинвестирование.

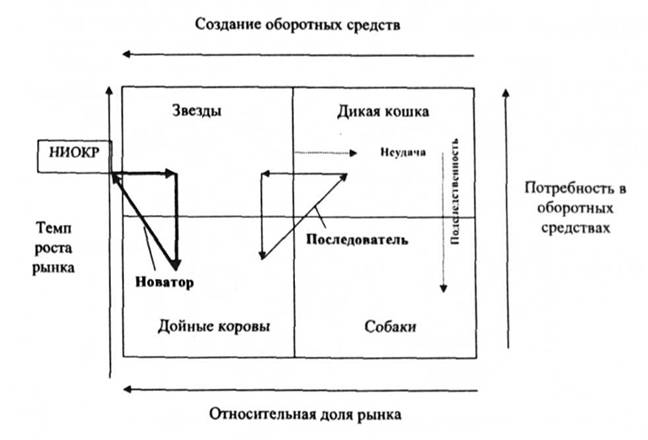

В процессе портфельного анализа компания должна проанализировать расположение ее товаров в топологических зонах с тем, чтобы избавиться от "мертвого груза" и обеспечить оптимальное, с финансовой точки зрения, сочетание товаров, находящихся на различных стадия жизненного цикла. Последнее условие означает, что в товарном портфеле должны быть "дойные коровы", обеспечивающие стабильные финансовые поступления, "звезды", которые со временем трансформируются в "дойные коровы", и новые товары, из которых можно при соответствующих денежных вливаниях сделать товары-лидеры рынка. Примеры некоторых основных сценариев развития (траекторий) приведен на рис. 2.60.

"Траектория новатора" предполагает, что полученные от "дойных коров" средства инвестируются в НИОКР, что позволяет вывести на рынок товар-"звезду".

Компании, которые выбирают "траекторию последователя" используют средства, полученные от "дойных коров", для выхода с товаром-"знаком вопроса" на рынок, где уже существует лидер, и используя агрессивные маркетинговые стратегии занимаются увеличением собственной рыночной доли.

Рис. 2.103. Некоторые основные сценарии развития в матрице БКГ*165

*165: {Источник: Ламбен Ж. — Ж. Стратегический маркетинг. — М.: Наука, 1996. — С. 318.}

"Траектория неудачи" возникает в случае, если в следствии недостаточного инвестирования и других маркетинговых усилий "звезда" утрачивает конкурентную позицию и превращается в "знак вопроса". Если компания не предпринимает корректирующих действий, товар может так и остаться в этом квадранте или же даже в дальнейшем двигаться по "траектории перманентной посредственное^ ти". В последнем случае товару-"знаку вопроса" не удается увеличить свою долю рынка, и по мере стабилизации рынка он постепенно переходит в наиболее неблагоприятную топологическую зону "злая собака".

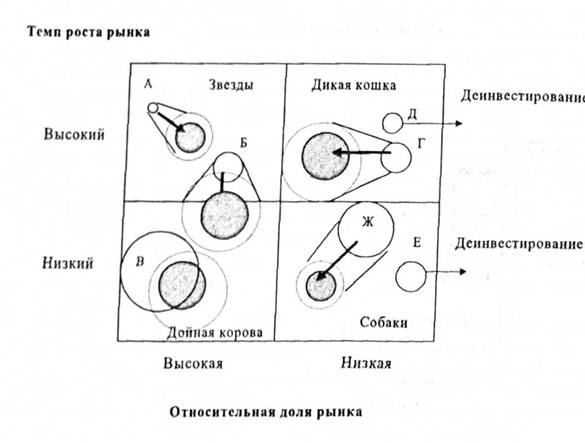

Для графического представления динамического анализа в матрице БКГ кружком, пропорциональном существующей или планируемой рыночной доле, обозначают товары, стрелками — траектории движения. Пример такого представления приведен на рис. 2,104

Рис. 2.104. Пример динамического анализа товарного портфеля*166

*166: {Источник. Ламбен Ж. -Ж. Стратегический маркетинг. —М: Наука, 1996. — С. 317.}

Матрица БКГ имеет свои достоинства и ограничения. К несомненным ее достоинствам можно отнести:

• теоретическая проработка взаимосвязи между финансовыми поступлениями и анализируемыми параметрами;

• объективность анализируемых параметров (относительная рыночная доля и теп роста рынка);

• наглядность получаемых результатов и простота построения. В качестве ограничений матрицы БКГ необходимо отметить:

• ее можно использовать только в отраслях, в которых ярко выражен эффект масштаба, что особенно важно проверять в случае промышленного рынка;

• эффект масштаба может быть скомпенсирован множеством факторов (дифференциаций, технологий с более выраженным эффектом масштаба и т. п.);*167

• *167: {См главу 1.}

• в качестве конкурентного преимущества берется только внутренние и не учитываются внешние источники конкурентного преимущества;

• в качестве точки сравнения берется "ведущий" конкурент, однако возникает вопрос относительно критерия его выбора.

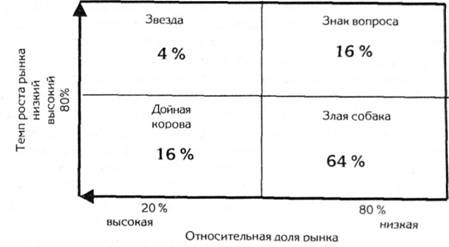

Несмотря на ограничения матрица БКГ является достаточно авторитетным методом анализа товарного портфеля. Проведенный анализ по рынку США показал, что более 80 % товаров продаются на рынках, имеющих низкие темпы роста, и только 20 на быстро растущих. Распределение товаров по топологическим зонам имеет вид, представленный на рис. 2.105.

Рис. 2.105. Типовое распределение товаров в матрице БКГ

2.5.1.3. Матрица "привлекательность — конкурентоспособность". Матрица ОРМ

2.5.2. Экономико-математические методы

ПРИЛОЖЕНИЯ

ЛИТЕРАТУРА

ПЕРЕДМОВА

РЕКЛАМА ТА ФУНКЦІЇ МАРКЕТИНГУ

ІЗ ІСТОРІЇ РЕКЛАМИ

1. Вступ

2. Ранні форми