У кожній країні під впливом, в першу чергу, економічних та правових особливостей і традицій, а також історичних, культурних та інших факторів склалася своя специфічна (індивідуальна) система корпоративного управління. Натомість незважаючи на окремі індивідуальні відмінності, можна виокремити три основні моделі корпоративного управління: англо-американську, німецьку і японську.

Модель корпоративного управління - це сполучення, набір системоутворюючих компонентів. Будь-яка систематизація засновується на виокремленні загальних для всіх елементів ознак, які приймаються за системоутворюючі. Це означає, що одні і ті ж елементи системи (в даному випадку компоненти моделі корпоративного управління) можуть стати основою для побудови різних моделей корпоративного управління.

Визначальним в типологізації корпоративного управління є поняття інсайдерського та аутсайдерського управління, про теорію якої було зазначено в попередньому розділі.

Під інсайдерським контролем (управлінням), як правило, розуміють захоплення суттєвих прав контролю менеджерами чи працівниками минулого державного підприємства в процесі його акціонування. В залежності від національних умов та форм приватизації ступінь та масштаби інсайдерського контролю в перехідних економіках можуть бути різними.

Аутсайдерською є така модель управління, в якій права контролю в залежності від фінансового стану підприємства передаються від інсайдера до аутсайдера - банку і іншим фінансовим структурам або зовнішнім інвесторам.

Відмінності цих двох перелічених моделей корпоративного управління - інсайдерської та аутсайдерської - наведені в таблиці 2.2.

Виникає класичне для корпорації розподіл на інсайдерів і аутсайдерів. Аутсайдери можуть бути недостатньо інформовані. Навіть за умов достатньої поінформованості виникають труднощі моніторингу - постійного спостереження за діяльністю акціонерного товариства. Звідси і визначений ризик при інвестуванні в акціонерне товариство. З метою його зниження в корпоративному управлінні повинна бути забезпечена його прозорість, що досягається за рахунок максимальної поінформованості акціонерів.

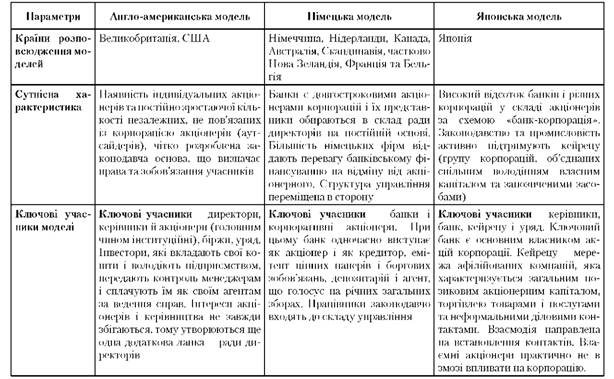

Таблиця 2.2. Порівняльна характеристика моделей корпоративного управління

Система аутсайдерів (англо-американська модель) | Система інсайдерів (західноєвропейська та японська моделі) |

Контроль ринків капіталів та зовнішній контроль | Універсальний банківський контроль власності |

Розосереджена власність, пасивні акціонери | Зосереджена власність активних акціонерів |

Акціонерна демократія, конкуренція інтересів та конкурентні рішення | Довгострокове співробітництво акціонерів |

Однорівневі корпоративні ради, в яких господарюють інсайдери | Двохрівневі корпоративні ради, взаємне володіння акціями, пірамідальні схеми, холдингові структури |

Важливі елементи | |

- ліквідність для акціонерів; - захист дрібних акціонерів; - прозорість, розкриття інформації; - сильний захист прав кредиторів; - заборона на внутрішні угоди; - чіткі правила передачі; - явні процедури банкрутства; - більш активні ринки цінних паперів | - участь працівників в управлінні; - правила управління по домовленості; - активна участь універсальних банків в фінансових рішеннях; - активні власники, більш уважливий нагляд за керівництвом; - контроль інсайдерів; - розповсюджено сімейне володіння |

Переваги | |

- орієнтація на підвищення вартості компанії, її прибутковості в короткостроковому періоді; - висока гнучкість систем управління; - пристосування компанії до мобільності зовнішнього середовища; - інноваційність і достатня ризикованість проектів | - орієнтація на довгостроковий розвиток компаній; - стабільність внутрішніх і зовнішніх для компанії факторів; - невеликі ризики банкрутств і руйнівних "конфліктів інтересів"; - стабільні партнерські відносини в групі акціонерів-інсайдерів (стратегічні альянси); - ефективний контроль за менеджерами компанії |

Недоліки | |

- наявність ворожих злиттів і поглинань (а деякими оцінками - 50 % усіх реорганізацій); - переоцінений фондовий ринок і як наслідок - "перегріта" економіка | - темпи зростання і прибутковість західноєвропейських та японських компаній нижче, ніж американських; - слабке впровадження інноваційних та інвестиційних проектів |

При визначенні особливостей системи корпоративного управління, тобто їх спрямування та складу, важливо з'ясувати, які групи акціонерів ("інсайдерів" або "аутсайдерів") домінують, як у "середньостатистичному" акціонерному товаристві (АТ), так і у конкретному АТ.

Відкриті акціонерні товариства цілком справедливо можна назвати "діамантом в короні" економіки практично усіх розвинених країн. Як правило, це великі підприємства, на які припадає левова частка внеску в економіку країни. Проте у різних країнах з ринковою системою господарювання корпорації мають свої особливості і суттєві відмінності. У багатьох країнах акції лише невеликої кількості акціонерних товариств представлені на фондових ринках. Так, якщо у Великобританії таких товариств нараховується близько 2000, а в США - більше 6000, то в Німеччині - їх 650, а у Франції - лише 4402. У різних країнах відкриті акціонерні товариства стикаються з різними управлінськими і організаційними проблемами і, відповідно, застосовують різні підходи до вирішення цих проблем. Здебільшого, рішення залежить від структури власності, тобто від того, хто є власниками товариства і від кількості таких власників.

Для Великобританії та США характерна значна "розпорошеність власності", тобто акціонерні товариства мають багато власників, кожен з яких володіє дрібною часткою корпоративного капіталу. За відсутності домінуючого акціонера, жодна з груп акціонерів не може вимагати визнання особливих прав, включаючи права на представництво в управлінні.

В інших розвинених країнах, як то Німеччина, Франція, Японія, Корея, має місце значна концентрація власності. Наприклад, з-поміж загальної кількості провідних компаній 80 % французьких та 85 % німецьких акціонерних товариств мають великих акціонерів - власників більш, ніж 25 % акцій кожний, а загалом в більшості компаній обох країн є великий акціонер - власник контрольного пакету акцій1 (табл. 2.3).

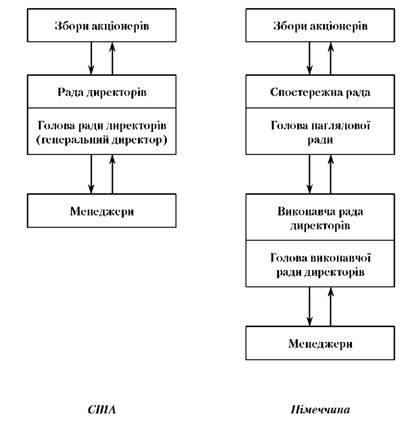

Склад вищих органів влади і їх компетенція визначаються чинним законодавством і рішеннями акціонерів (засновників) корпорації. Розрізняють два принципово різних типи побудови вищих органів влади АТ (рис. 2.2).

Вищим органом влади корпорації в обох випадках є збори акціонерів. Дирекція виступає в ролі довірених осіб корпорації і її акціонерів.

Внаслідок розпорошеності акціонерного капіталу в США права акціонерів у значній мірі обмежені - вони мають так названі "залишкові права контролю":

- обрання (усунення) ради директорів;

- участь у голосуванні з приводу змін у статуті організації;

- участь у розгляді планів роботи з пенсійними фондами приватного сектора;

- участь у прийнятті рішень щодо реорганізації корпорації.

У Німеччині й у багатьох країнах Європи, на відміну від США, розвинена система взаємної участі корпорацій у володінні акціями, багато власників великих пакетів акцій корпорації (більш 10 %) чи власників блокуючих і контрольних пакетів. Вони зацікавлені в активній участі в управлінні діяльністю корпорації. Відповідно, права акціонерів у Німеччині відчутно ширші.

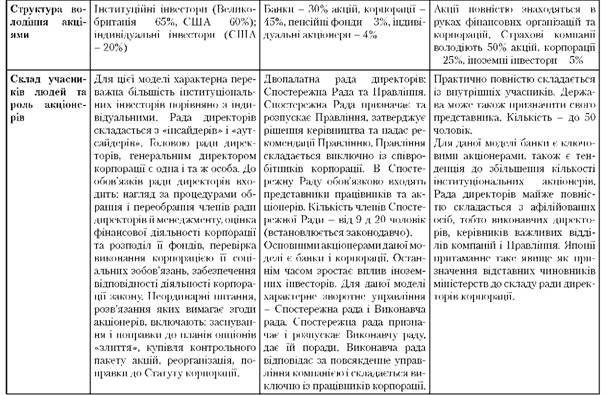

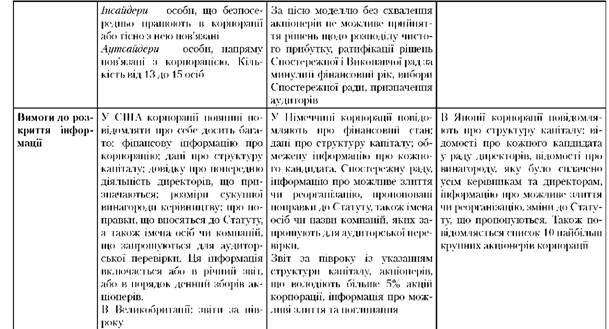

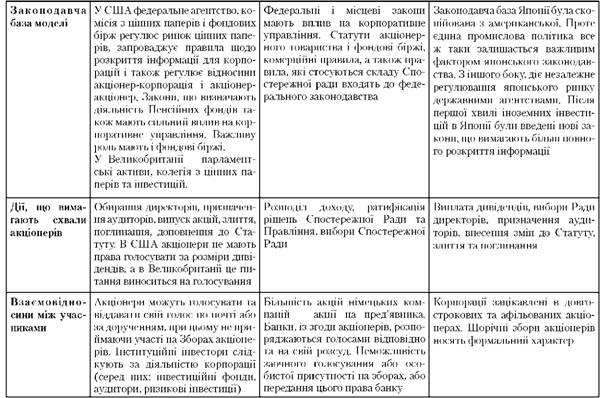

Таблиця 2.3. Порівняльна таблиця найбільш поширених моделей корпоративного управління

Рис. 2.2. Типові схеми побудови вищих органів влади корпорації

У США й у європейських країнах інтереси акціонерів часто реалізуються через багаторівневу систему представництва на зборах акціонерів, переважно в США, меншою мірою - у Німеччині й інших європейських країнах. Основна причина - різний рівень концентрації акціонерного капіталу і відповідно можливостей прямого представництва.

Ради директорів у США й у Німеччині структурно не ідентичні. У США створюється однопалатна (унітарна) рада директорів. Вона складається з незалежних (зовнішніх - аутсайдерів) і виконавчих (внутрішніх - інсайдерів) директорів. Законодавчо чітко не встановлюється кількість незалежних директорів у раді, не регламентуються правила роботи його голови. Разом з тим, головний керуючий звичайно є головою ради директорів.

Коло обов'язків рад директорів у США:

- формулювання місії, основних цілей і стратегії корпорації;

- контроль за процедурами обрання і переобрання ради директорів і вищих керуючих (топ-менеджерів);

- оцінка фінансової діяльності і розподіл фондів (у тому числі інвестицій);

- контроль виконання організацією її соціальних зобов'язань;

- інформування акціонерів про результати управління компанією;

- контроль законності діяльності організації.

За незалежними директорами в США закріплюються типові функції:

- незалежна оцінка діяльності вищого (у ряді випадків - і середнього) менеджменту;

- підбір, підтримка і призначення головного керуючого;

- визначення рівня і порядку оплати праці головного керуючого;

- консультування із стратегічного управління.

У Німеччині створюються двопалатні ради директорів: спостережні ради і виконавчі. Більш глибока диференціація рад директорів визначається більшою пов'язаністю капіталу в Німеччині, розвиненою системою участі, наявністю власників великих пакетів акцій. Такі власники представлені у спостережних радах і зацікавлені в розширенні своїх прав в управлінні й у контролі за діяльністю виконавчих органів влади. Тому спектр прав і обов'язків ширший, ніж у США.

Основні обов'язки спостережних рад у Німеччині:

- затвердження балансових звітів;

- затвердження річного звіту;

- прийняття рішень щодо великих капіталовкладень (інвестицій);

- визначення доцільності і виду реорганізації (ліквідації) корпорації;

- визначення рівня дивідендів;

- наймання й укладання угод з виконавчими директорами (на термін до 5 років);

- контроль законності діяльності організації.

Специфічною задачею спостережної ради є згладжування розбіжностей між групами учасників організації.

Члени спостережних рад - винятково незалежні директори (не приймають участь у виконавчому управлінні). Типова структура спостережної ради в Німеччині: акціонери - 30 %, службовці - 50 %, уповноважені банків, великі постачальники матеріалів і покупці продукції.

У Голландії створюються подвійні ради в управлінні корпораціями, але без участі службовців; у Швеції - однопалатні за участю службовців; у Японії до складу 80 % рад входять лише директори компанії. Кожна схема відбиває особливості національних економічних систем та чинних законодавств.

Слід зазначити, що вивчення світового досвіду корпоративного управління для вітчизняної економіки, яка на сьогодні перебуває на етапі становлення ринкових відносин, є однією з необхідних умов. Але при цьому важливим є не стільки механічне перенесення закордонних схем у вітчизняну економіку, скільки здійснення пошуку власної моделі, яка має відповідати особливостям наших економічних, правових і соціальних систем, що перебувають поки що у перехідній стадії до ринкової економіки. Тривалий час формування корпоративного управління в Україні відбувалося у відповідності до Закону України "Про господарські товариства".

Закон України "Про господарські товариства" визначав наступний склад органів управління акціонерним товариством:

- загальні збори акціонерів;

- рада акціонерного товариства (спостережна рада);

- виконавчий орган (правління акціонерного товариства або інший орган, передбачений статутом);

- ревізійна комісія.

Законодавче не існує заборони на створення в АТ одноосібного виконавчого органу в особі директора.

В Україні поширена триступенева структура управління АТ (загальні збори акціонерів - спостережна рада - виконавчий орган) й двоступенева (загальні збори акціонерів - виконавчий орган). Однак, двоступенева структура управління стосується тільки АТ із числом акціонерів менше 50. В іншому випадку створення спостережної ради обов'язкове.

Залежно від потреб акціонерного товариства та кількості його акціонерів в Україні може існувати 4 моделі управління АТ (див. табл. 2.4). У будь-якому акціонерному товаристві вищим органом є Загальні збори акціонерів. Обов'язкова також наявність Ревізійної комісії. Щодо Спостережної ради, то, відповідно до ч. 2 ст. 46 Закону України "Про господарські товариства", її створення є обов'язковим тільки для товариств, які налічують більш ніж 50 акціонерів. Виконавчі органи формуються залежно від потреб акціонерного товариства.

Таблиця 2.4. Моделі побудови структури вищої влади в Ат України

Моделі | Загальні збори акціонерів | Спостережна рада | Одноосібний виконавчий орган (генеральний директор) | Колегіальний виконавчий орган (правління) |

1 | + | + | ||

2 | + | + | ||

3 | + | + | + | |

4 | + | + | + |

Перші дві моделі найпростіших структур вищих органів влади використовуються зазвичай в закритих акціонерних товариствах.

Третя модель дозволяє підсилити вплив директора в раді директорів товариства, оскільки не встановлює будь-яких обмежень на участь у раді директорів представників "команди управління". Четверта схема застосовується, як правило, у великих організаціях, у відкритих акціонерних товариствах, де для рішення складних управлінських задач доцільне використання колегіальних методів прийняття рішень в інтересах більшості учасників.

При використанні двох останніх схем необхідні певні обмеження:

1) особа з функціями одноосібного виконавчого органа, не повинна бути одночасно головою спостережної ради;

2) члени колегіального виконавчого органа не повинні складати більшості в спостережній раді товариства.

У такий спосіб можна перешкодити узурпації влади вищим менеджментом акціонерного товариства і створити передумови для рівноважного захисту інтересів значної частини акціонерів і персоналу.

У постсоціалістичних країнах приватизація здійснювалася різними способами. Загалом розрізняють декілька форм приватизації, що призвели до формування відповідних прошарків власників:

o Аутсайдерська приватизація - викуп власності (розподіл власності за ваучери - у постсоціалістичних країнах) зовнішніми акціонерами;

o Інсайдерська приватизація - викуп (розподіл) власності серед робітників підприємств;

o Модель сучасного мажоритарного контролю, коли існують важелі, які формують 50 % і більше власності зовнішнього власника;

o Модель соціально орієнтованої власності, за якої розміщення власності здійснюється поетапно:

1) розміщення акцій серед приватних осіб - робітників підприємства;

2) відкриті торги;

3) передача непроданих акцій у соціальні фонди.

В Україні наявна надзвичайно розпорошена структура власності при великій схожості української моделі корпоративного управління на німецьку (континентальну) модель.

За даними досліджень Інституту реформ та Лондонської бізнес-школи, структуру власності українських АТ можна представити так:

o державна - 8 %;

o менеджери - 8 %;

o українські компанії - 13 %;

o українські фонди - 7 %;

o працівники (працюючі та колишні) - 47 %;

o громадяни України - 13 %;

o українські банки - 1 %;

o іноземні компанії - 3 %.

Закон України "Про господарські товариства", як і у системі континентального права, розмежовує функції поточного управління діяльністю АТ і здійснення контролю і наділяє відповідні органи управління повноваженнями щодо виконання таких функцій. Цілком зрозуміло, що за умови такого розмежування члени одного органу (наприклад, виконавчого) не можуть одночасно входити до складу іншого органу (контролюючого). Проте модель корпоративного управління України має певні особливості. Головною відмінністю від німецької моделі корпоративного управління є наявність Ревізійної комісії як окремого органу управління (про неї мова йтиметься далі). Для українських АТ також не притаманне обов'язкове представництво працівників у складі Спостережної ради, вагома роль банків як у структурі власності, так і суто в процесах управління, значна концентрація власності і широка розповсюдженість перехресного володіння. Інакше кажучи, наразі Україні не характерні саме ті риси моделі Німеччини, за які її критикують. Взагалі, досить цікавим є той факт, що скажімо, критикуючи модель Німеччини німецькі фахівці корпоративного управління ставлять у приклад модель США і навпаки. Це ще раз говорить про те, що досконалу модель управління віднайти надзвичайно важко і в цьому плані в Україні є шанс розумно запозичити найкращі елементи із вже існуючих моделей і, враховуючи особливості суто українського характеру, побудувати власну ефективну модель управління акціонерними товариствами.

Актуальність проблеми побудови власної моделі корпоративного управління полягає в тому, що становлення ефективного корпоративного управління відбувається в умовах правового вакууму, який нині існує в Україні. Адже лише 26 статей Закону "Про господарські товариства" присвячено правовому регулюванню діяльності акціонерних товариств. Крім того, Україна лишилася єдиною державою СНД, яка не має окремого закону про акціонерні товариства (хоча наразі проект такого закону передано на розгляд Верховної Ради і більш докладно про нього йтиметься далі). Однак, для порівняння, все ж варто зазначити, що Закон Великобританії "Про компанії" містить близько 800 статей, "Акціонерний закон" Німеччини - більше 400 статей, в Російському федеральному законі "Про акціонерні товариства" - 94 статі.

Наразі надзвичайно важливо визначитися, яким шляхом повинна йти Україна для покращення ситуації і, відповідно, яка з двох систем управління акціонерними товариствами ("інсайдерська" чи "аутсайдерська") є більш прийнятною для нашої держави, оскільки це врегулює "законодавчу надбудову" АТ - склад та співвідношення виборних органів управління.

Відсутність досвіду функціонування в Україні акціонерних товариств, недостатня участь держави в становленні корпоративного руху, негативні наслідки прийнятої в Україні моделі приватизації, недоліки в чинному законодавстві щодо регламентації діяльності акціонерних товариств та деякі інші чинники спричинили певні проблеми та труднощі, на подолання яких має бути спрямоване управління вітчизняними корпораціями. Найрішучіші заходи мають бути вжиті для вирішення таких нагальних проблем як:

- залучення державних органів до активнішої участі в розвитку корпоративного управління;

- вдосконалення законодавчої бази щодо процедури скликання та проведення Загальних зборів і надання всім акціонерам необхідної інформації з метою запобігання можливості маніпулювання їх голосами;

- подолання наслідків застосування української моделі приватизації, яка призвела до розпорошення акцій серед мільйонів фізичних осіб та до непропорційно великої кількості мінори-тарних інвесторів у структурі капіталу акціонерних товариств, тобто проведення законодавчо врегульованої консолідації пакетів акцій;

- чітке дотримання порядку й термінів виплати акціонерам дивідендів;

- своєчасне надання акціонерам інформації про можливу емісію, про оплату праці членів Спостережної ради та Правління та про кількість акцій, що їм належать;

- обов'язкове надання всім акціонерам підтвердженого зовнішнім аудитом щорічного фінансового звіту;

- створення законодавчо підкріплених процедур вибору членів ревізійної комісії та визначення зовнішнього аудитора;

- законодавче унеможливлювання таких порушень прав акціонерів на участь в управлінні та розподілі прибутків як "розмивання" капіталу, за допомогою якого майнова частка одних акціонерів збільшується за рахунок зменшення майнової частки інших, передача акцій в довірче управління або права голоса за довіреністю, порушення порядку проведення великих оборудок, приховане володіння акціями, штучне банкрутство, заборона розпорядження акціями, проведення афільованими особами оборудок із завданням збитку емітенту й акціонерам, маніпулювання цінами та проведення оборудок з використанням інсайдерської інформації, недопущення на загальні збори представника акціонера на підставі нібито недійсної довіреності, несплата або несвоєчасна сплата дивідендів, непропорційне зменшення номінальної вартості акцій одних типів та категорій порівняно з акціями інших типів та категорій. За умов наявності вищезгадуваних проблем дуже складно налагодити чітке корпоративне управління, але без нього існування в Україні акціонерних товариств приречене на руйнацію.

Основні принципи корпоративного управління

Міжнародні стандарти корпоративного управління та національні кодекси корпоративної поведінки

Ситуація

Основні принципи ділової поведінки корпорації Kao

Принципи корпоративної етики

Частина 2. Механізми корпоративного управління

Розділ 3. Акціонерне товариство та різновиди корпоративних об'єднань як об'єкти корпоративного управління

3.1. Акціонерне товариство як об'єкт корпоративного управління. Основні характеристики інтеграційних процесів та принципи організації бізнесу

3.2. Передумови, механізми формування та функціонування різнобічних видів інтегрованих корпоративних структур й організаційно-правових форм корпоративного управління