Представлені інвесторам інноваційні проекти мають бути проаналізовані за єдиною системою показників. В усіх варіантах проекту інформаційна база, точність та методи визначення вартісних і натуральних показників мають бути порівнюваними.

Порівняння представлених проектів визначається:

- обсягом робіт, які виконано із застосуванням інновацій (технологій, методів, устаткування і т.д.);

- якісними параметрами інновацій;

- фактором часу:

- рівнем цін. тарифів і умовами оплати праці.

Вартісні показники щодо варіантів проектів розраховують з урахуванням інфляційного фактору. Варіанти інноваційних проектів повинні мати однакове маркетингове розроблення, однаковий підхід до оцінки ризику інвестиційних вкладень і невизначеності вихідної інформації.

Порівнювання варіантів забезпечується зведенням їх до однакового обсягу виробленої продукції, як правило, за новим варіантом, за однаковими термінами, за однаковим рівнем якості.

Багатоваріантність заходів щодо проекту - це найважливіший принцип менеджменту. Завжди слід пам'ятати про мультиплікативне співвідношення 1:10:100:1000, коли один долар заощаджують на ухваленні спрощеного рішення на стадії його формування, а 10, 100, 1000 дол. втрачають на наступних стадіях життєвого циклу рішення.

В умовах ринкової економіки варіант інноваційного проекту вибирають з урахуванням інтересів інвестора на підставі вітчизняного і закордонного досвіду, а також досвіду вітчизняних конкурентів.

При порівнянні варіантів необхідно дотримуватись принципів системного підходу. Одним з найважливіших серед них є емерджентність системи, коли обумовлюють нерівність сукупного ефекту порівняно з ефектами, які можуть бути отриманими від роздільного проведення заходів щодо проекту. Інноваційний проект вимагає обліку всього комплексу заходів. Інший принцип системного підходу показує, що значна тривалість життєвого циклу інновацій призводить до економічної нерівноцінності здійснюваних у різні часи витрат і одержаних результатів. Це протиріччя можна усунути за допомогою методу зведеної вартості, чи дисконтування, яке полягає у зведенні витрат і результатів до одного моменту. За такий момент можна прийняти рік початку реалізації інноваційного проекту і дані цього року. Дисконтування показує, що будь-яка грошова сума, що може бути отримана в майбутньому, у даний час має меншу цінність. Гроші реальні тільки за їхньої наявності. Метод дисконтування дозволяє врахувати фактор часу в багатьох фінансових обчисленнях. Для підприємства гроші важливо одержати сьогодні, а не завтра. Взагалі відкладати одержання грошей ризиковано: за несприятливих обставин вони принесуть менший прибуток, ніж очікувалось, і можуть зовсім не надійти.

Метод нарахування за складними відсотками полягає у тому, що в першому періоді нарахування проводять на первісну суму кредиту. Потім до суми додають нараховані відсотки, і в кожному наступному періоді відсотки нараховують на вже нарощену суму. Отже, база для нарахування відсотків постійно змінюється.

Цей метод іноді називають "відсоток на відсоток". Чим нижча ставка відсотка і менший період часу, тим вища сучасна величина майбутніх прибутків. Таким чином, за допомогою дисконтування визначають чисту поточну вартість проекту. її називають також чистим приведеним прибутком.

Існують стандартні таблиці дисконтних множників, що полегшує процедуру дисконтування й обґрунтування вибору проекту.

6.7. Джерела фінансування інноваційних інвестицій. Удосконалення структури фінансового забезпечення інноваційної діяльності підприємств

Активізація інноваційної діяльності підприємств в умовах ринкової економіки, передусім, пов'язана з пошуком джерел і форм інвестування, які повинні забезпечити баланс між інноваційними витратами та фінансовими можливостями.

Успішність економічної діяльності в інноваційній сфері останнім часом дедалі тісніше ставиться у залежність від міри залучення кредитних ресурсів банківських установ до системи фінансового забезпечення відтворювальних процесів. Таким чином, банки стають одним із учасників інноваційного процесу, забезпечуючи не тільки його фінансування, а й зв'язок між всіма учасниками - державою, інвестиційно-інноваційними фондами, науково-технічними установами та споживачами. Проте існуючі механізми кредитування і зависокі ставки за кредитами не сприяють надходженню фінансових ресурсів у сферу інновацій.

Водночас реальна поточна ситуація є такою, що довгострокові кредити, які мають бути основою підоймами стимулювання інноваційної діяльності суб'єктів господарювання, становлять небезпечно малу частку в загальному обсязі кредитних вкладень у національну економіку.

Серед суттєвих чинників, що обмежують довгострокове інноваційне кредитування, слід виділити такі: високий рівень відсоткових ставок за банківськими кредитами; великий кредитний ризик, ризик зміни відсоткових ставок, ризик незбалансованої ліквідності; переважно поточний та короткостроковий характер банківських пасивів; низька ліквідність об'єктів застави, що можуть бути передані у забезпечення інноваційного кредиту; зацікавленість банків у кредитуванні господарських операцій зі швидким обігом грошових потоків; обмежені можливості рефінансування у НБУ.

Одним з перспективних джерел фінансування інноваційної діяльності на підприємствах хімічної галузі можуть бути також кошти іноземних інвесторів. їх використання має ряд переваг порівняно з позичковим капіталом та іншими видами фінансово-кредитного забезпечення. Так, на відміну від позик і кредитів, вони, не збільшуючи зовнішнього боргу держави сприяють одержанню коштів для розвитку виробництва, зацікавлюючи в цьому безпосередньо іноземного інвестора. Вивезення прибутків, зароблених інвесторами завдяки їх внескам та участі у виробництві, € набагато меншою небезпекою, ніж віддача кредитів з відсотками.

Важливим інструментом стимулювання розвитку виробництва вважається надання державних гарантій за іноземними кредитними лініями, що значно полегшує вихід підприємств на ринок капіталів. Існують два діаметрально протилежні погляди щодо державних гарантій за іноземними кредитами:

- без таких гарантій неможливо підтримати вітчизняне виробництво через слабкість банківської системи України;

- необхідно зовсім відмовитися від іноземних кредитів чи накласти на них мораторій до стабілізації економічної й політичної ситуації.

Гарантії уряду забезпечують більш легкий доступ до одержання кредитних коштів, тому вони є однією з форм субсидіювання підприємств. Обсяг цієї субсидії можна оцінити виходячи зі зниження витрат підприємства на сплату відсотків за банківський кредит. У випадку неповернення підприємством кредиту, обсяг субсидії дорівнює сумі бюджетних витрат з його погашення й обслуговування. Такі випадки в умовах ринкової економіки практично виключені завдяки використанню процедури банкрутства.

Тобто, на перший погляд, надання державних гарантій при одержанні кредитів чи державної допомоги на їх обслуговування не порушує дії ринкового механізму: держава просто допомагає підприємствам отримати кредит на ринкових умовах. Однак з народногосподарського погляду це означає фінансування проектів, які без участі держави не були б здійснені через високі витрати чи недостатню надійність. За обмеженості кредитних коштів це призводить до заміни (витіснення) рентабельних інвестицій.

Тому вважаємо, що втручання держави створює певні перешкоди для фінансування більш прибуткових проектів, а отже, спотворює умови конкуренції і знижує загальну ефективність народного господарства.

Надання державних гарантій, як правило, базується на прийнятій систем і пріоритетів. Вибіркова підтримка певних секторів економіки призводить до зміни відносних цін, а, значить, і структури виробництва, яке у результаті такого втручання перестає відповідати потребам споживачів.

Досвід промислово розвинутих країн свідчить про те, що надання державних гарантій, порівняно з іншими формами субсидіювання, виявляється доцільним лише тоді, коли завдяки гарантіям на ринку залишаються тільки ті підприємства, що мають шанси зберегти свою рентабельність протягом тривалого часу.

Надання державних гарантій порівняно з іншими формами субсидіювання підприємств має дві важливі переваги:

- держава одержує можливість надавати підтримку підприємствам без використання бюджетних коштів;

- для підприємств необхідність повернення кредитів стає стимулом до максимально ефективного використання залучених коштів.

Однак в Україні реалії такі, що кредити під гарантію уряду не тільки не мають зазначених переваг, але й навіть, складають серйозну економічну проблему, пов'язану з борговими зобов'язаннями держави. У процедурі надання гарантій беруть участь як мінімум II установ (міністерства економіки, фінансів, зовнішньоекономічних зв'язків і торгівлі, Фонд держмайна, банк-агент, назване Національне агентство, галузеві управління Кабінету міністрів, центральний орган виконавчої влади відповідної галузі, незалежна організація, що здійснює цінову експертизу, інші інститути). Зростання кількості учасників експертизи збільшує витрати на її проведення, але аж ніяк не підвищує міру обґрунтованості вибору інноваційного проекту.

Одним з найважливіших аргументів при доборі інноваційних проектів є їх відповідність пріоритетним напрямкам використання іноземних кредитів і розвитку економіки. Так, дотепер немає глибокого економічного обґрунтування пріоритетів, що виходило б з аналізу порівняльних переваг і реальних можливостей їхнього використання, а також тенденцій розвитку субсидованих галузей в інших країнах. Найчастіше пріоритетність пов'язується з необхідністю використовувати наявний виробничий потенціал, тобто випливає з минулого, а не орієнтована на майбутнє. Усе це збільшує ймовірність виключення ефективних проектів. Разом з тим, формулювання "окремі, надзвичайно важливі об'єкти" може служити підставою для будь-якого суб'єктивного рішення.

Таким чином, аналіз процедури надання державних гарантій свідчить, що вона має, принаймні, три серйозних недоліки, пов'язані з відсутністю чіткої відповідальності за прийняті рішення, неринковою оцінкою майна, що не відбиває його реальну ліквідність, а також відсутністю надійного економічного обґрунтування пріоритетності використання іноземних кредитів.

Практика реалізації інноваційних проектів за кредитами під гарантію уряду свідчить, що підприємства пріоритетних галузей мають досить реальні шанси компенсувати зміну кон'юнктури (наприклад, цін на сировину, обмінного курсу, ринків збуту), пов'язані з можливістю домогтися для себе спеціальних умов. Можливість одержати пільги для конкретного інноваційного проекту у процесі його реалізації за спеціальним рішенням уряду зводить нанівець твердість процедури й умов надання державних гарантій за іноземними кредитами.

Фактично багато підприємств не несуть відповідальності за їх повернення і тому не зацікавлені в ефективному використанні залучених коштів. Насамперед, це стосується кредитів, що надаються на умовах погашення зовнішніх зобов'язань з бюджету з подальшим відшкодуванням витрат держави в національній валюті чи постачаннями продукції у державний резерв. Від практики надання таких кредитів, на нашу думку, варто було б відмовитися.

Бюрократична і непрозора процедура експертизи інноваційних проектів має бути скасована. Замість цього комерційні банки і самі підприємства повинні взяти на себе відповідальність за експертизу проектів і повернення кредитів, використовуючи для цього методики визначення ефективності інновацій.

Альтернативою цього процесу може бути організація фінансування інноваційних проектів без надання державних гарантій. У цьому випадку процес фінансування складатиметься з таких етапів:

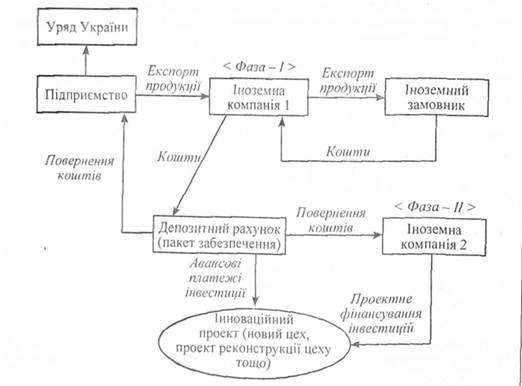

1. Підприємство-позичальник звертається до уряду за підтримкою інноваційного проекту у межах політики держави стосовно пріоритетних напрямків розвитку економіки. Далі, за підтримки уряду, підприємство-позичальник має одержати від НБУ ліцензію на відкриття рахунку в третій країні і пільги на повернення валютних цінностей протягом понад 90 днів (оскільки деякі види устаткування виготовляються і постачаються протягом більш тривалого терміну).

2. Забезпечення оплати авансу (наприклад, 15%) (фаза-І). Кошти від експорту ліквідної продукції підприємства, що організовує іноземна компанія-1, надходять на рахунок у третій країні і використовуються для оплати 15% авансу іноземній компанії-2, що є виконавцем інноваційного проекту.

3. Іноземний банк під гарантії і поземної компанії і пакету забезпечення у вигляді валюти, що надходить від продажу виробленої нової продукції, фінансує залишок вартості проекту (у нашому випадку - 85%) (фаза - ІІ).

Рис. 6.3. Схема організації фінансування інноваційних проектів без надання гарантій уряду

Застосування такої схеми, на нашу думку, з урахуванням конкретних особливостей кожного з інноваційних проектів, дозволить залучити необхідні кошти для розвитку інновацій, сприятиме розвитку іноземного кредитування.

Іншим альтернативним методом інвестування сфери нововведень , у хімічній промисловості може стати придбання машин та обладнання в оренду. У світовій практиці такою формою оренди є лізинг, сутність якого полягає в одержанні кредитором від орендодавця у виняткове користування на певний термін, обумовлений угодою, матеріальних цінностей, машин та обладнання з подальшою виплатою орендарем орендних платежів орендодавцю.

Лізинг сприяє скороченню циклу проектно-конструкторських робіт, освоєнню виробництва техніки нових поколінь, створюючи сприятливі можливості для підтримки платоспроможного попиту на нове обладнання та устаткування. Це значною мірою прискорює процес впровадження у виробництво нових прогресивних видів виробів, підтримуючи конкурентоздатність усіх учасників лізингової угоди.

Незважаючи на значне поширення у зарубіжній практиці цієї форми виробничого інвестування, у господарській системі України вона використовується недостатньо. Не стимулює розвитку лізингу Закон "Про податок на додану вартість". На основі його використання при здійсненні фінансового прямого й зворотного лізингу мас місце подвійне оподаткування. Воно полягає у тому, що при передачі права власності на основні виробничі фонди за договором фінансового лізингу у лізингодавця виникає податкове зобов'язання, при цьому базою оподаткування є договірна ціна, що складається з вартості обладнання і суми податку з доданої вартості, яка раніше сплачена лізингодавцем і пред'явлена лізингоодержувачу, тобто на суму раніше сплаченого податку з доданої вартості ще раз нараховується податок.

На нашу думку, виходом з такої ситуації може бути законодавча зміна бази оподаткування, яка не повинна включати раніше сплачену суму податку з доданої вартості. Проте головним недоліком українського законодавства з питань лізингу є те, що основним регулюючим параметром у лізингових угодах встановлено строк амортизації, який і є головним гальмом. У цьому питанні Закон "Про лізинг" суперечить чинному Закону "Про оподаткування прибутку підприємств", згідно з яким оперативний і фінансовий лізинг можуть бути використані на термін, що не перевищує строку їх повної амортизації. Тобто по суті для фінансового лізингу нижня межа строку є нульовою.

Порядок нарахування амортизації відповідно до Закону "Про оподаткування прибутку підприємств" встановлює мінімальний строк договору фінансового лізингу понад п'ять років для третьої групи основного капіталу і близько трьох для другої, що ніяк не приваблює лізиногодавців. Тому, вважаємо, що доцільно було б дозволити учасникам лізингової угоди самостійно встановлювати термін і метод нарахування амортизації на об'єкти лізингу.

Проведене нами вивчення структури та стану фінансових джерел інноваційної діяльності підприємств хімічної промисловості України дозволило визначити альтеративні варіанти фінансування, якими є довгострокове кредитування без надання державних гарантій та фінансовий лізинг. Фінансовий лізинг є найбільш перспективним фінансовим інструментом і має суттєві переваги перед кредитом.

В сучасних умовах ринкової трансформації часто виникає ситуація, коли підприємство не в змозі віддати перевагу тому чи іншому варіанту фінансування, вирішити чи це буде якесь одне джерело, чи декілька.

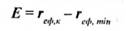

З цією метою у фінансовому менеджменті для оцінки вигідності однієї величини порівняно з іншою використовують два показники: ефект та ефективність. Вважаємо за доцільне рекомендувати їх для використання і оцінки різних джерел фінансування інноваційних проектів. При цьому ефект від використання джерела пропонується оцінювати за формулою:

де Е - ефект,

г . - ефективна відсоткова ставка за весь термін інноваційного проекту к-го джерела (до переліку джерел входять як окремі джерела, так і фінансування за допомогою комплексу джерел);

геф тіп ~ мінімальна ефективна відсоткова ставка з сукупності джерел. Розрахунок ефективної відсоткової ставки за кожним з джерел можна здійснити так: £ _

Де К-кількість джерел фінансування, що використовуються. Ефективність (Еф) від використання джерела визначимо за формулою:

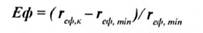

Здійснити процедуру вибору оптимального джерела фінансування пропонуємо за допомогою алгоритму. За результатами проведеного аналізу обмежень список потенційних джерел фінансування коректується. Після цього здійснюється розрахунок вартості їхнього залучення і вибір найкращого варіанта за двома критеріями - річною відсотковою ставкою та ефективною відсотковою ставкою за весь термін реалізації проекту.

Ліва частина алгоритму являє собою вибір варіанта фінансування проекту за рахунок одного джерела, права є комплексним методом за рахунок комбінації джерел.

При фінансуванні проекту за рахунок одного джерела вибір оптимального варіанта здійснюється за критерієм fr, r J -> min. Тобто чим менша вартість залучення того чи іншого джерела фінансування, тим воно є більш прийнятним для підприємства.

Обравши спосіб фінансування інноваційного проекту, необхідно порівняти витрати на його залучення (г та г ) із заздалегідь заданими припустимими величинами г та г за своїм проектом. Задані припустимі значення г та геф визначаються виходячи із середньозваженої ціни капіталу компанії. Таке зіставлення дозволяє оцінити його прийнятність для проекту. Якщо {(г, геі/)}<{(г, геІ) заданих}, то робиться висновок про те, що аналізоване джерело підходить для фінансування проекту. Якщо ж навпаки, то це джерело виключається з переліку потенційних для фінансування.

Рис. 6.4. Схема алгоритму вибору оптимального джерела фінансування інноваційного проекту

Права частина алгоритму дозволяє обрати варіант фінансування проекту комплексним методом за рахунок комбінації джерел. Спочатку джерела фінансування, що входять у комбінацію, ранжуються за критерієм {г, т.} -> min і розташовуються у порядку збільшення вартості їхнього залучення. Потім варіанти фінансування включаються у почергову сукупність. Більш дешеві джерела мають більшу частку у загальній сумі залучених коштів. При включенні у загальну сукупність враховуються обмеження за кожним з джерел.

Потім розраховується вартість залучення комбінації джерел, порівнюються витрати за цим методом (аналогічно до фінансування за рахунок одного джерела) із заданими припустимими величинами за проектом. При цьому, якщо значення розрахованих величин менше від заданих, то робиться висновок про те, що отримана комбінація джерел може бути використана для проекту. Якщо навпаки, тоді сформована комбінація є дорогою та невигідною для проекту, тобто виникає необхідність у коректуванні переліку потенціальних джерел. Можна змінити або частку джерела, або переглянути терміни залучення.

Далі необхідно зробити вибір між комплексним методом і фінансуванням за рахунок одного джерела. Вибір робиться також за критерієм (r,r }->тіп

Таким чином, вважаємо, що розглянутий алгоритм допоможе підприємствам у виборі оптимального джерела фінансування для кожного інноваційного проекту, адже при цьому забезпечується вибір найбільш дешевого джерела фінансування з урахуванням існуючих обмежень. Практична реалізація викладених пропозицій і рекомендацій щодо застосування альтернативних джерел та алгоритму вибору оптимального варіанту дозволить удосконалити структуру механізму фінансування інноваційної діяльності з метою її подальшої активізації на підприємствах хімічної промисловості, а також сприятиме розвитку іноземного інвестування.

6.8. Критерії відбору та особливі оцінки об'єктів інноваційної діяльності

6.9. Показники прибутковості інноваційного проекту

6.10. Способи зниження ризику інноваційного проекту

6.11. Ефективність використання інновацій

6.11.1. Види ефекту від реалізації інновацій

6.11.2. Основні показники загальної економічної ефективності інновацій

6.12. Ефект від виходу інноваційних технологій на зовнішній ринок

6.13. Основні аспекти державної інноваційної політики на сучасному етапі

Розділ 7. Інвестиційний менеджмент