Викривлення в фінансових звітах можуть бути викликані шахрайством або помилкою. Різниця між шахрайством та помилкою полягає в тому. Що виконана дія, що призводить до викривлення навмисно чи ненавмисно.

Термін "помилка" означає ненавмисне викривлення в фінансовій звітності, включаючи пропуск суми або розкриття, наприклад:

- Помилку при збиранні та обробці даних, на основі яких готуються звіти.

- Невірне облікове твердження, зроблене внаслідок пропуску або невірної інтерпретації фактів.

- Помилку в застосуванні облікових принципів щодо вимірювання, визнання, класифікації, подання або розкриття.

Термін "шахрайство" означає навмисні дії однієї особи або декількох осіб серед управлінського та найвищого управлінською персоналу, найма них працівників або третьої сторони, при яких застосовується омана для отримання нечесної або незаконної переваги.

Хоча шахрайство є широким юридичним поняттям, для цілей даного МСА аудитора стосується шахрайство, що спричиняє суттєві викривлення у фінансових звітах. Аудитори не визначають юридично, чи шахрайство дійсно було. Шахрайство, до якого були причетні одна особа чи більше осіб з управлінського чи найвищого управлінського персоналу, називають "шахрайством управлінського персоналу".

Шахрайство, до якого причетні лише наймані працівники суб'єкту господарювання, називають "шахрайством працівників". В обох випадках може бути змова як на самому підприємстві, так і з третьою стороною за межами суб'єкту господарювання1.

Для аудитора важливі два типи навмисних викривлень: викривлення,, що є результатом незаконного привласнення активів, що є результатом неправдивої фінансової звітності, та викривлення, що є результатом незаконного привласнення активів.

Неправдива фінансова інформація базується на навмисних викривленнях, включаючи пропуск сум або розкриття в фінансових звітах, з метою введення в оману користувачів.

Складання неправдивих фінансових звітів може досягатись за допомогою:

^ Маніпуляції, фальсифікації (включаючи підробки) або внесення змін до облікових записів чи первинних документів, на основі яких готуються фінансові звіти.

^ Невірне подання або навмисний пропуск в фінансових звітах подій, операцій або іншої важливої інформації.

^ Навмисне неправильне застосування облікових принципів щодо сум, класифікації, способу подання або розкриття.

Неправдива фінансова звітність часто включає уникнення управлінським персоналом контролю, який справляє враження ефективного функціонування. Шахрайство може бути результатом таких дій управлінського персоналу внаслідок уникнення контролю, як:

1. Здійснення фіктивних записів в журналах реєстрації, особливо в кінці облікового періоду, для маніпулювання фінансовими результатами або досягнення інших цілей.

2. Невідповідна корекція припущень та зміна суджень, які було використано під час оцінки залишків на рахунках.

3. Пропуск, дострокове або запізніле визнання у фінансових звітах подій та операцій, що відбулись у звітному періоді.

4. Приховування або не розкриття фактів, що можуть впливати на суми, відображені в фінансових звітах.

5. Участь в складних операціях, структура яких дає невірне відображення фінансового стану або фінансових показників суб'єкта господарювання.

6. Внесення змін в записи та умови, що відносяться до важливих та незвичайних операцій.

Неправдивість фінансової звітності може спричинюватись спробами управлінського персоналу приховати доходи, щоб ввести в оману користувачів фінансової звітності через зміну сприйняття ними фінансових результатів та прибутковості підприємства. Таке приховування доходів може розпочинатись з незначних дій або корекції припущень та зміни суджень управлінським персоналом. Тиск та мотив можуть призвести до такого збільшення масштабу подібних дій, коли тиск для досягнення очікувань ринку або бажання максимізувати компенсації, що базуються на виробничих показниках, призводять до того, що управлінський персонал свідомо займає таку позицію, яка веде до неправдивості фінансової звітності шляхом внесення суттєвих викривлень до фінансових звітів. Мотивом для управлінського персоналу деяких підприємств може бути заниження доходів в суттєвих розмірах для мінімізації податків або завищення доходів для отримання банківського фінансування.

Незаконне привласнення активів включає крадіжку активів суб'єкту господарювання і відносно невеликих та несуттєвих розмірах. Тим не менш, в незаконному привласнені активів може брати участь і управлінський персонал, для якого зазвичай легше замаскувати або сховати незаконне привласнення активів так, що це буде важко виявити.

Незаконне привласнення активів може здійснюватись багатьма способами, наприклад:

1. Привласнення грошових надходжень (незаконне привласнення надходжень дебіторської заборгованості або направлення надходжень по раніше списаних заборгованостях на особисті банківські рахунки).

2. Викрадення фізичних активів або інтелектуальної власності (наприклад. Викрадення матеріально-виробничих запасів для власного використання або продажу, викрадення брухту для перепродажу, змова з конкурентом та розголошення за винагороду технологічних даних).

3. Примушення суб'єкта господарювання до оплати неотрима-них товарів та послуг (наприклад, оплата фіктивним постачальникам, хабарі від постачальників особам, що відповідають за закупівлі, за завищення цін, виплати фіктивним найманим працівникам тощо).

4. Використання активів підприємства у власних цілях (наприклад, використання активів підприємства як застави для отримання персонального кредиту).

5. Незаконне привласнення активів часто супроводжується невірними або викривленими записами чи документами для приховування факту відсутності активів або використання їх як застави без відповідного дозволу.

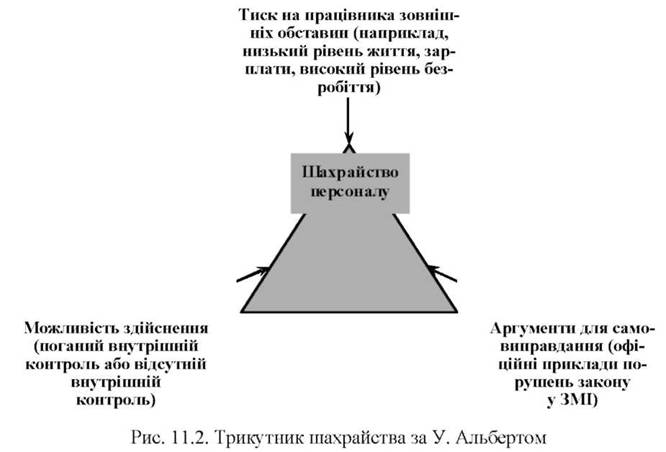

Шахрайство включає мотив або тиск для скоєння шахрайства, винайдену можливість цього та пошук пояснення його необхідності. Мотивом для незаконного привласнення активів для деяких осіб може бути наприклад, спосіб життя понад міру своїх фінансових можливостей. Свідоме викривлення фінансової звітності може здійснюватись через зовнішній чи внутрішній тиск на управлінський персонал для досягнення очікуваних (і, можливо, нереальних) доходів зокрема, коли неспроможність досягти фінансових цілей може мати значні наслідки для управлінського персоналу.

Усвідомлена можливість викривлення фінансової звітності або незаконного привласнення активів існує, коли особа вважає, що внутрішній контроль можна обійти тому, що. Наприклад, ця особа користується довірою або знає про конкретні недоліки внутрішнього контролю. Особи можуть знайти раціональне виправдовування для скоєння шахрайства. Деякі особи мають таке ставлення до своїх обов'язків, характер або етичні цінності, що дозволяють їм свідомо та навмисно поступати нечесно. Разом з тим, навіть чесні в інших обставинах особи можуть піти на шахрайство, якщо середовище, в якому вони знаходяться, має на них значний тиск.

Основна відповідальність за запобігання та виявлення шахрайства покладається на найвищий управлінський та управлінський персонал суб'єкту господарювання. Міра відповідальності найвищого управлінського та управлінського персоналу може різнитись в залежності від суб'єкту господарювання та країни.

Огляд економічних злочинів за 2005 рік (Global Economic Crime Survey 2005), підготовлений компанією Priceuwaterhouse Coopers, показав, що у Росії 50% економічних злочинів здійснюють топ-менеджери компаній. Тоді як у світі цим займається середній менеджерський склад і лінійний персонал (77%). Аудитори зв'язують цю тенденцію, з одного боку, з доброю освітою російських топ-менеджерів, яке дозволяє їм придумувати та реалізувати різні шахрайські схеми, з другого - з загальною слабкістю корпоративного управління, недостатнім контролем управлінського персоналу вищої ланки, власниками та акціонерами. Середні ж збитки від шахрайських операцій у російських компаніях складають 3,1 млн дол., включаючи 1,8 млн дол. від використання службового положення в особистих цілях. Аналогічні дослідження в Україні поки не проводились, але експерти вважають, що ситуація буде схожою1.

На думку експертів наймінімальніша "злодійська зв'язка" передбачає поєднання керівника, головного фахівця, бухгалтера та внутрішнього аудитора.

Ось чому аудитор повинен дотримуватись принципу професійного скептицизму під час проведення аудиту, вивчаючи можливість існування суттєвих викривлень внаслідок шахрайства, незважаючи на досвід попередньої співпраці з суб'єктом господарювання та інформованості щодо чесності найвищого управлінського та управлінського персоналу.

Під час обговорення необхідно відкинути будь-які прояви впевненості, які можуть мати члени групи з завдання, щодо чесності найвищого управлінського та управлінського персоналу. Обговорення зазвичай складається з:

- обміну думками членів групи, де і як на їх думку фінансові звіти суб'єкту господарювання можуть бути чутливими до суттєвих викривлень внаслідок шахрайства, як управлінський персонал може сфальсифікувати та прихвати сфальсифіковану фінансову звітність, та як активи суб'єкту господарювання могли бути незаконно привласнені;

- розгляду обставин, що можуть вказувати на приховування прибутків та способів, якими користується управлінський персонал для приховування прибутків, що можуть призвести до фальсифікації фінансової звітності;

- розгляду відомих внутрішніх та зовнішніх факторів, що впливають на суб'єкт господарювання та можуть створити мотив або тиск на управлінський персонал чи інших працівників до скоєння шахрайства, або надати можливість скоєння шахрайства та вказати на таку культуру чи середовище, що дозволяють управлінню або іншим працівникам виправдати скоєння шахрайства;

- розгляду ступеню нагляду управлінського персоналу за працівниками, що мають доступ до грошових коштів або інших активів, чутливих до незаконного привласнення.

- розгляду незвичайних або нез'ясованих змін в поведінці чи стилі життя управлінського персоналу або інших працівників, про які стало відомо членам групи з завдання;

- наголошення на важливості постійного дотримування відповідного стану очікування на протязі аудиторської перевірки щодо можливості суттєвого викривлення внаслідок шахрайства;

- розгляду типів обставин, що, при їх наявності, можуть вказувати на можливість шахрайства;

- розгляду шляхів впровадження елементу непередбачуваності в види, час та обсяг аудиторських процедур, що будуть виконуватись;

- розгляду аудиторських процедур, які необхідно підібрати у відповідь на чутливість фінансових звітів суб'єкту господарювання до суттєвих викривлень внаслідок шахрайства, та встановлення, чи є деякі типи аудиторських процедур ефективнішими за інші;

- розгляду будь-яких звинувачень в шахрайстві, про які стало відомо аудиторові;

- розгляду ризиків уникнення управлінським персоналом заходів контролю.

У МСА 250 "Врахування законів та нормативних актів при аудиторській перевірці фінансових звітів" передбачається, що управлінський персонал несе відповідальність за здійснення діяльності суб'єкта господарювання згідно із законами та нормативними актами. На управлінський персонал покладена також відповідальність за запобігання фактам невідповідності законодавству і за виявлення таких фактів.

Наведені ниже политика та процедури, поряд з іншими, можуть допомогти управлінському персоналові виконувати обов'язки із запобігання фактам невідповідності та з виявлення таких фактів:

- Моніторинг змін законодавчих вимог і забезпечення відповідності операційних процедур цим вимогам;

- Запровадження і функціонування відповідних систем внутрішнього контролю;

- Розробка Кодексу поведінки, ознайомлення з ним персоналу та контроль його дотримання;

- Забезпечення наявності у працівників належної кваліфікації та розуміння ними Кодексу Поведінки;

- Моніторинг дотримання Кодексу Поведінки й застосування дисциплінарних заходів до працівників, які його не дотримуються;

- Залучення юридичних консультантів для моніторингу змін законодавчих вимог;

- Введення реєстру основних законів, що їх повинні дотримуватись суб'єкти господарювання в межах своєї галузі, а також реєстру скарг.

Суб'єкти господарювання із великими обсягами діяльності можуть доповнити таку політику та процедури через покладання відповідних обов'язків на:

- службу внутрішнього аудиту;

- аудиторський комітет.

Аудитор не несе і не може нести відповідальність за запобігання невідповідності законодавству. Проте проведення щорічної аудиторської перевірки може мати стримуючий ефект.

При аудиторській перевірці є неминучий ризик того, що деякі суттєві викривлення у фінансових звітах не будуть виявлені, незважаючи на неналежне планування аудиторської перевірки і її проведення згідно із МСА. Ризик збільшується, якщо суттєве викривлення є результатом невідповідності законам і нормативним актам через дію наступних чинників:

- наявність багатьох законів і нормативних актів, що стосуються головним чином поточної діяльності суб'єкта господарювання, і, як правило, не справляють суттєвого впливу на фінансові звіти та не охоплюються інформаційними системами суб'єкта господарювання, що стосується фінансової звітності;

- на ефективність аудиторських процедур впливають обмеження, властиві внутрішньому контролю, а також застосування тестування;

- багато доказів, отриманих аудитором, є радше переконливими, ніж остаточними;

- невідповідність законодавству може включати дії, спрямовані на приховування (наприклад, підробку документів, навмисне невідображення в обліку операцій, дії вищого управлінського персоналу поза системою контролю або навмисне викривлення інформації, наданої аудитору).

Співробітники фірми повинні бути впевнені у карних заходах за крадіжку. Для цього потрібно інформувати коллектив про випадки порушень.

Безпосередньо з крадіжками пов'язане фіктивне банкротство фірми. Що ж таке фіктивне банкрутство?

Фіктивне банкрутство - це неправдива організаційна заява про фінансову неспроможність виконувати зобов'язання кредиторів, зміст якої не відповідає реальному економічному становищу господарського суб'єкта.

Законодавство України передбачає карну відповідальність за дії, відносно фіктивного банкрутства. Статтею 218 Карного Кодексу України передбачається покарання у вигляді штрафа від 750 до 2000 не обкладаємих податками доходів громадян або обмеження волі на термін до трьох років.

З фіктивним банкрутством пов'язано поняття "фіктивна фірма". Нажаль, але українське законодавством не визначено це поняття, Але це не заважає податковим міліціонерам щорічно викривати 4-5 тисяч "фірм-фантамів"1.

Аналогічне становище і з рейдерством. Закон про рейдерство відсутній, а явище в суспільстві існує2.

Враховуючи, що багато власників підприємств часто економлять на системі безпеки або недооцінюють можливу загрозу, для рейдерів відкриваються широкі можливості. Звичайно без допомоги аудиторів сучасному підприємцю не обійтись.

Якщо помилку працівники допускають у зв'язку з неуважністю, перевантаженням, то зовсім інші причини виникнення шахрайства. Як вважає У.Альберт: "Шахрайство може здійснити будь-хто". Воно виникає там, де існує так називає мий "трикутник шахрайства" (див. рис. 11.2).

Крім недоліків самої системи бух обліку та внутрішнього контролю, а також невиконання установлених процедур, наступні умови можуть збільшувати ризик шахрайства:

^ сумніви у чесності або компетентності керівництва; ^ незвичайний тиск, який здійснюється як усередині суб'єкта, так і зовні;

^ незвичайні операції;

^ проблеми зі збором достатніх і доречних доказів. До сумнівів у чесності і компетентності керівництва відносять:

- Керівництво здійснюється однією особою (або небагато-чисельною групою осіб); відсутня рада або комітет, ефективно здійснюючі нагляд.

- Суб'єкт господарювання характеризується складною корпоративною структурой, причому складність структури не виправдана.

- Знані недоліки у системі внутрішнього контролю тривалий час не установлюються, незважаючи на те, що це можливо;

- Спостерігається висока плинність кадрів у складі ведучих бухгалтерів і фінансистів.

- Значна переукомплектованість бухгалтерії співробітниками на протязі тривалого часу.

До незвичайного тиску усередині суб'єкта і зовні відносять наступне:

- Спостерігається спад у галузі, зростає кількість банкрутств.

- Оборотний капітал недостатній у зв'язку із зниженням прибутку або швидким розширенням виробництва.

- Якісний склад прибутків погіршується, наприклад, у результаті зростання ризику, пов'язаного з продажем у кредит, змінами у практиці ведення бізнесу або вибором альтернативної облікової політики, при якій відбивається більш високий прибуток.

- Суб'єкту необхідно підтримувати зростання прибутку для підтримки ринкової вартості його акцій у зв'язку із їх передбачаємим розміщенням.

- Суб'єкт здійснив значні інвестиції у розвиток швидкозмінюваної галузі або розширення асортименту продукції.

- Суб'єкт знаходиться в залежності від одного або декількох видів продукції або замовника.

- Фінансовий тиск на головних керівників підприємства.

- На персонал бухгалтерії здійснюється тиск у зв'язку з вимогами підготувати фінансову звітність у незвичайно короткий термін.

До незвичайних операцій відносять:

- Незвичайні операції, особливо наприкінці року, здійснюючі істотний вплив на прибутки.

- Складні операції або методи бухобліку.

- Операції з пов'язаними сторонами.

- Надмірно висока плата за послуги (наприклад, послуги юристів, консультантів або агентів) у порівнянні з обсягом наданих послуг.

До проблем з отриманням достатніх і доречних аудиторських доказів відносять:

- Неадекватні облікові записи, наприклад, неповні файли, велика кількість виправлень у бухгалтерських книгах і рахунках, операції, не відбиті у відповідності із стандартними процедурами, і забалансові контрольні рахунки

- Недостатнє документальне підтвердження операцій, наприклад, відсутність авторизації, підтверджуючих документів наявність виправлень у документах (будь-які проблеми, пов'язані з документацією, придбають більш істотне значення коли вони відносяться до крупних або незвичайних операцій).

- Надмірна кількість різниць між бухгалтерськими записами і підтвердженням третіх сторін, які суперечать один одному, аудиторських доказів, а також непояснені зміни у коефіцієнтах, що характеризують роботу суб'єкта.

- Ухильні або неаргументовані відповіді керівництва на питання внутрішніх аудиторів.

До складу факторів, які характерні для комп'ютерних інформаційних систем, які пов 'язані із вищевказаними умовами і подіями, відносять:

- неможливість отримати необхідну інформацію, записану у комп'ютерних файлах, внаслідок недостатнього документування, захисту записів або устаріванням програми;

- значна кількість змін у програмах, не відбитих документально, не затверджених і не перевірених;

- загальна невідповідність даних комп'ютерних операцій і баз даних, з одного боку, і даних фінансових звітів, з другого.

Американські фахівці з внутрішнього контролю прийшли до висновку, що у 70% випадків шахрайства вища посадова особа працювала на своєму робочому місці практично наодинці, без навіть зовнішнього нагляду з боку колег1. Тому не без тиску з боку внутрішніх аудиторів у США започатковано так звану систему управління якістю праці (Total quality management), скорочено - TQM.

Тому в системі управління американських фірм та кампаній поступово стала формуватися концепція, за якою відкритість, чесність та взаємна допомога стали носіями певної контрольної функції, перш за все функції саме внутрішнього контролю.

Впровадження системи TQM передбачає досить декларативні, на наш український погляд заходи, такі, наприклад як:

- прийом на роботу людей чесних (??!);

- проведення спеціальної підготовки людей на предмет протистояння шахрайству;

- проведення політики так званих "відкритих дверей" за якою у фірмі не має ні авралів ні шахрайства;

- наявність та виконання всім колективом незалежно від рівня у ієрархії своєрідного фірмового Кодексу честі;

- створення спеціальної програми підтримки співробітників, яка полегшує останнім переборювання тиск зовнішніх обставин;

- формування та щоденна підтримка у колективі стійкої впевненості, що нечесність завжди буде покараною.

При прийомі на роботу нових працівників:

- застосовуються спеціальні тести для виявлення потенційних шахраїв або схильних до шахрайства. У американських банках використовується система СНЕХ, для того, щоб впевнитися, що у нових клієнтів або співробітників не було проблем з поверненням позики;

- розроблена система питань, які дозволяється задавати, а які ні, з метою виявлення правди від брехні при прийомі нового персоналу на роботу;

- тренінг персоналу щодо дій в разі виявлення будь якої невідповідності або порушення (чотири дії може здійснити робітник:

1) доповісти керівництву;

2) подзвонити у службу безпеки;

3) повідомити службу внутрішнього аудиту;

4) набрати номер 008 "гарячої лінії".

- формування відповідної атмосфери в колективі: контрольна атмосфера формується в трудовому колективі перш за все шляхом створення психологічної атмосфери, яку американці називають "політикою відкритих дверей". Остання передбачає можливість бути поміченим будь яким співробітником, бути вислуханим будь яким керівником будь якого рівня (при тому, що ієрархію в управлінні не відміняють!). Неввічливе ставлення один до одного "автономність" робочого місця, зневажливе відношення старших у ієрархії управління до нижчих за посадою - ось далеко не весь перелік причин шахрайства персоналу. Вільямс, Альбрехт та Вернц (1, с. 352-353) наводить такі цікаві на нашу думку елементи негативної атмосфери у фірмі, які сприяють шахрайству або помилкам чи обману;

- Наявність керівників, які не можуть слугувати взірцем коректної поведінки;

- Наявність керівників з імпульсивним, емоційним характером, які практично нечутливі до людей, а чутливі до роботи;

- Неадекватна заробітна плата;

- Спонтанне планування фінансових показників;

- Нерівноправні відносини в середині фірми (наявність "любимчиків", підлабузників, неконструктивних опозиціонерів);

- Автократичний стиль керівництва;

- Низький рівень лояльності до фірми як юридичної особи;

- Життя сьогоднішнім днем, виконання виключно короткострокових завдань;

- Надзвичайно суворі правила внутрішнього розпорядку;

- Відсутність зворотного зв'язку від персоналу до керівництва;

- Погані перспективи службового росту;

- Атмосфера ворожої конкуренції (кожен проти всіх);

- Висока плинність кадрів;

- Негативний (брутальний) стиль спілкування тощо.

Кожний з вказаних елементів вносить свій вклад у створення атмосфери, що сприяє або навіть спонукає зловживанням та шахрайству. Програма допомоги співробітникам (ПДС).

Це досить американський засіб боротьби з потенційними зловживаннями та шахрайством. Перш за все це підтримка співробітників, які намагаються боротися зі своїми особистими людськими шкідливими пристрастями (паління, алкоголізм, наркозалежність, азартні ігри) з одного боку, та фінансова підтримка співробітника для вирішення його сімейних проблем (лікування, навчання дітей, придбання будинку тощо) - з другого. Окрім цього в рамках програм ПДС співробітникам надається безоплатне консультування з питань фінансових вкладень.

Невідворотність покарання. В системі внутрішнього контролю та управління за методами TQM одним з базових психологічних елементів є застосування принципу невідворотності покарання. Страх покарання є одним з наймогутніших гальм для персоналу.

1. Що порушено (статут, інструкція тощо)?

2. Хто порушив (вказати порушника)?

3. Коли порушено (дата або період)?

4. Як порушено (яким способом допущені відхилення)?

5. Чим викликано порушення (причини і умови)?

6. Суттєвість порушення.

7. Інформація клієнту з пропозиціями щодо усунення наслідків порушення та причин його появи.

8. Вибір виду аудиторського висновку в залежності від суттєвості порушення.

9. Факт порушення, помилки, обману.

Не слід кожну помилку розглядати як шахрайство, а керівника, топ-менеджера як правопорушника!!!

Багато підприємців бажають чесно працювати й виправляти свої помилки. Тому аудитор повинен керуватись П(С)БО 6 "Виправлення помилок і зміни у фінансових звітах".

Тема 12. АУДИТОРСЬКИЙ ВИСНОВОК ТА ІНШІ ПІДСУМКОВІ ДОКУМЕНТИ

12.1. Аудиторський висновок та загальні вимоги до нього

12.2. Структура аудиторського висновку

12.3. Види аудиторських висновків та їх зміст

Аудиторський висновок про узагальнену фінансову звітність підприємства

Аудиторська перевірка виконання контрактних угод

12.4. Порядок складання та подання аудиторських висновків

12.5. Аудиторський звіт

12.6. Події після дати балансу в аудиторському висновку