Кредитна система - це система кредитних відносин, принципів і форм кредитування (функціональна структура) та сукупність кредитно-фінансових установ, які створюють, акумулюють і надають грошові засоби на засадах кредитування (інституціональна структура).

У загальному вигляді інституціональну структуру можна представити таким чином:

- центральний банк;

- комерційні банки;

- спеціалізовані банківські установи (іпотечні, зовнішньоторговельні, ощадні банки тощо);

- небанківські фінансово-кредитні установи (страхові компанії, пенсійні фонди, інвестиційні компанії і т. ін.).

Центральний банк - це державна установа, яка е головною ланкою кредитної системи. Його ще називають банком банків, виходячи із завдань та функцій, які він виконує.

Функції центрального банку:

- розробка та реалізація грошово-кредитної політики;

- емісія готівкових грошей - монопольне право центрального банку;

- емісія безготівкових грошей;

- зберігання золотовалютних резервів країни;

- акумуляція та зберігання касових резервів комерційних банків. Зміст цієї функції полягає в тому, що кожний комерційний банк як член національної кредитної системи зобов'язаний зберігати певний відсоток від суми вкладів на резервних рахунках центрального банку. Норма резервування зростає, якщо виникає потреба скорочення пропозиції грошей, і зменшується, коли необхідно збільшувати пропозицію грошей. Таким чином, резервування є важливим засобом грошово-кредитної політики, за допомогою якого здійснюється регулювання кількості грошей в обігу.

Крім того, резервування є і певним засобом забезпечення мінімальної ліквідності комерційних банків, своєрідною формою збереження депозитів:

- кредитування комерційних банків у період економічних труднощів;

- виконання кредитних та розрахункових операцій на потребу уряду. Зміст цієї функції полягає в тому, що надходження до державного бюджету акумулюються на рахунках центрального банку, тому саме він здійснює операції щодо акумуляції грошових засобів та витрат їх урядовими організаціями. Він також здійснює за розпорядженням уряду операції з іноземною валютою та золотом, із державними цінними паперами, виконує взаємне зарахування боргових зобов'язань тощо.

Головне завдання центрального банку - управління емісійною, розрахунковою та кредитною діяльністю.

За допомогою норми резервування (г), норми відсоткової ставки на позички (І) та операцій на ринку цінних паперів (завдяки продажу центральним банком державних цінних паперів комерційним банкам зменшується кількість грошової маси, і, навпаки, з викупом їх у комерційних банків збільшується обсяг грошової маси) держава через центральний банк проводить грошово-кредитну політику.

Комерційні банки є основою кредитної системи. Найбільшого поширення набула така організаційно-правова форма банків, як акціонерна.

За способом формування статутного капіталу розрізняють комерційні банки без участі держави, з участю держави, з участю іноземного капіталу тощо.

Залежно від обсягу операцій, які виконують комерційні банки, їх поділяють на: універсальні (здійснюють усі операції) та спеціалізовані (виконують менший обсяг операцій, обслуговують певну галузь чи сферу економічної діяльності або групу клієнтів).

Функції комерційних банків:

- ведення поточних рахунків (акумуляція безстрокових депозитів);

- акумуляція строкових депозитів вкладників;

- видача грошових засобів з рахунків;

- перерахування з одного рахунка на інший;

- розміщення акумульованих грошових засобів шляхом надання кредитів, купівлі-продажу цінних паперів;

- продукування кредитних грошей шляхом мультиплікації банківських депозитів та ін.

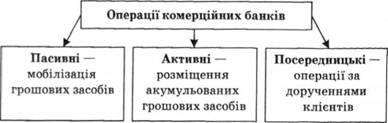

Свої функції комерційний банк виконує через операції (рис. 18.1).

Банківські операції поділять на активні й пасивні.

Пасивні банківські операції пов'язані з акумуляцією ресурсів, необхідних для проведення кредитних та інших активних операцій.

Структура банківських ресурсів:

власний капітал банку:

- первинний акціонерний капітал;

Рис. 18.1. Структура операцій комерційних банків

- нагромаджений капітал за рахунок капіталізації частини банківського прибутку;

- резерви; депозити клієнтів:

- строкові - вкладники можуть запитувати (знімати, використовувати) кошти тільки після закінчення певного строку;

- до запиту (поточні рахунки) вкладник може використовувати їх у будь-який час;

заощаджу вальні внески, які зазвичай повільно нагромаджуються і використовуються тільки через декілька років. Заощаджувальний внесок клієнта засвідчує ощадна книжка;

залучені засоби - кредити, отримані в інших банках (міжбанківський кредит);

засоби, отримані від емісії та розміщення цінних паперів банку.

Активні операції комерційних банків пов'язані з розміщенням ресурсів з метою одержання прибутку. Це кредитні операції та операції з розміщення цінних паперів.

За об'єктами активні операції можна подати таким чином.

Вексельні операції (купівля векселів у компанії та видача під них позик). Підприємство, яке продає свій товар іншому підприємству в кредит, одержує вексель, за яким воно може отримати гроші від підприємця-покупця тільки через певний проміжок часу. Якщо підприємцю-продавцеві гроші потрібні раніше, ніж настане термін платежу, то він може продати вексель банку. Ця операція називається обліком векселів. Банк сплачує векселетримачеві не всю суму, зазначену у векселі, а зменшену на величину облікового відсотка. Підприємець-продавець може отримати кредит банку під заставу векселя. Після настання терміну погашення кредиту позичальник повертає кредит і забирає вексель.

Підтоварні операції - надання кредиту під заставу товарів і товарних документів.

Фондові операції - операції з цінними паперами, що мають таку структуру:

- кредит під цінні папери;

-банківські інвестиції, тобто купівля банками цінних паперів.

Лізингові операції, учасниками яких є три суб'єкти: лізингова компанія, функції якої виконує банк; орендар, що замовляє банку (лізинговій компанії) устаткування, яке він хоче взяти в оренду; підприємство, яке виробляє це устаткування.

Факторингові операції - придбання банком (факторинговою фірмою) права вимагати виплати за фінансовими зобов'язаннями, скупленими в різних осіб. Іншими словами, це передача підприємством банкові права на управління своєю дебіторською заборгованістю. Банк при цьому зобов'язується в міру необхідності фінансувати за допомогою кредиту виконання всіх фінансових зобов'язань такого підприємства. Факторинг - це універсальна форма, яка охоплює інформаційне, бухгалтерське, збутове, кредитне, юридичне та страхове обслуговування клієнтів.

Трастові (довірчі) операції - операції банків щодо управління майном та виконання інших послуг в інтересах і за дорученням клієнтів.

Структура трастових операцій для юридичних осіб:

- платіжні операції;

- гарантування позик;

- продаж цінних паперів на фондовому ринку та зберігання їх;

- управління майном і т. ін.

Для фізичних осіб трастові операції здійснюються у формах: -тимчасове управління майном осіб, позбавлених права на управління (неповнолітні, недієздатні особи);

- вкладення грошей у цінні папери та нерухомість;

- сплата податків;

- управління майном за дорученням клієнта тощо. Елементом кредитної системи є також спеціалізовані кредитно-фінансові інститути.

Ощадні банки-фінансові установи, що спеціалізуються на обслуговуванні населення, залученні грошових заощаджень громадян, наданні кредитів та інших банківських послуг.

Іпотечний банк - банк, що спеціалізується на наданні довгострокових кредитів під заставу нерухомого майна (землі, будівель тощо) та випуску заставних листів, забезпечених нерухомістю.

Інноваційний банк спеціалізується на фінансуванні й кредитуванні інноваційних проектів. Кредитування здійснюється шляхом придбання відповідних акцій та розміщення облігаційних позик.

Інвестиційний банк залучає довгостроковий позичковий капітал і надає його в розпорядження позичальникам (підприємцям, державі) через випуск облігацій та інших видів боргових зобов'язань. Він з'ясовує характер і обсяг фінансових потреб позичальників, узгоджує умови позики, вибір виду цінних паперів, визначає термін їхньої нової емісії та розміщення серед інвесторів. Інвестиційний банк є не тільки посередником між інвестором і позичальником, а Й гарантом емісії та організатором ринку.

Зовнішньоторговельний банк здійснює операції з кредитування експорту та імпорту за зовнішньоторговельними розрахунками, гарантує й обліковує векселі з експортних кредитів, наданих комерційними банками.

До складу кредитної системи входять і небанківські фінансові інституцій здатні акумулювати грошові засоби та розміщувати їх на засадах строковості, повернення і платності.

Страхові компанії здійснюють акумуляцію грошових засобів у специфічній формі - шляхом продажу страхового захисту, який засвідчується страховим полісом (договором, свідоцтвом). Отримані страхові премії страхові компанії вкладають у цінні папери приватних підприємств та державні цінні папери.

Страхові компанії, що страхують життя, надають довгострокові кредити, а ті, що займаються ризиковими видами страхування, - короткострокові.

За законодавством деяких держав страхові компанії можуть виступати самостійними суб'єктами кредитного ринку.

Пенсійні фонди - акумулюють грошові засоби у формі пенсійних внесків та нарахувань. Вони формуються як приватними підприємствами, так і державними органами. Пенсійні фонди розрізняють за формою організації управління та за структурою активів. Так, мають місце пенсійні страхові фонди, управління якими здійснюють страхові компанії, а також пенсійні фонди, що перебувають в управлінні приватних підприємств або банків за дорученням останніх. Є також фондовані пенсійні фонди (їхні засоби інвестують у цінні папери) та нефондовані (виплата пенсій із поточних надходжень).

Фондові біржі, брокерські фірми, фінансові компанії та інші організаційні форми небанківських фінансових інститутів доповнюють структуру кредитної системи.

Крім національних кредитних інститутів, існують і міждержавні.

Міжнародний валютний фонд (МВФ) - міжнародна валютно-кредитна організація, що регулює міждержавні валютно-кредитні відносини. МВФ - спеціалізована установа ООН. Членом МВФ може бути тільки країна - член ООН. Заснований у 1944 р. на Бреттон-Вудській конференції (СІЛА). Штаб-квартира МВФ - у Вашингтоні.

Функції МВФ:

-сприяння міжнародному співробітництву у валютній сфері;

- сприяння міжнародній торгівлі шляхом стабілізації валютних курсів;

- встановлення багатосторонньої системи платежів між країнами - членами МВФ;

-усунення валютних обмежень і надання кредитів для врегулювання платіжних балансів.

Кошти МВФ формують члени-учасники згідно із встановленої квотою. Членами МВФ є понад 150 країн світу. Його капітал перевищує 120 млрд дол. СІЛА.

Світовий банк-міжнародний інвестиційний інститут (спочатку Міжнародний банк реконструкції і розвитку (МБРР)), створений одночасно із МВФ. Мета Світового банку - сприяння економічному та соціальному розвитку країн світу.

До складу Світового банку входять: МБРР, Міжнародна фінансова корпорація (МФК) та Міжнародна асоціація розвитку (МАР).

Одержання кредитів від Світового банку передбачає певне коригування економічної політики держави-позичальника. Умови отримання позик від Світового банку: відстрочка 3-5 років; термін погашення позики 15-20 років; уточнення облікової ставки через кожних 6 місяців і відповідне визначення вартості кредитів.

Банк міжнародних розрахунків (БМР) об'єднує на акціонерних засадах частину фінансових ресурсів центральних банків ЗО країн, здійснює для них комерційні операції та бере участь в організації міжнародного валютного співробітництва. Створений у 1930році (м. Базель, Швейцарія). БМР виконує функції об'єднуючого центрального банку для більшості національних центральних банків Європейських країн, Канади, Японії та ПАР.

Незважаючи на те, що монопольне становище у здійсненні грошової емісії займає центральний банк, комерційні банки теж продукують кредитні гроші завдяки мультиплікативному (множниковому) розширенню банківських депозитів. Таке розширення зумовлене тим, що частина кредитованих комерційними банками грошей повертаються до них знову, і вони вдруге, втретє і т. д. надаються (одні й ті самі) в позику.

Цей ефект мультиплікації має тенденцію до затухання; він докладніше розглядатиметься в курсі "Макроекономіка". Ми ж лише зазначимо, що, здійснюючи грошово-кредитну політику, центральний банк мусить враховувати взаємодію всіх ланок кредитної системи (вплив відсоткової ставки, ставки резервування банківських депозитів, грошової емісії, операцій на відкритому ринку цінних паперів та грошового, депозитного й інших мультиплікаторів).

Гроші є таким же важливим компонентом економічної системи, як у людському організмі кровопостачання. Саме тому кредитна система, яка забезпечує постачання "кисню" - "грошей" до господарюючих суб'єктів, має надзвичайно важливе значення для життєздатності та ефективності всієї економічної системи.

НАВЧАЛЬНИЙ ТРЕНІНГ

Основні терміни і поняття

Позичковий капітал. Кредит: комерційний, банківський, іпотечний, лізинговий, ломбардний, державний, міжнародний, "стенд-бай**. Кредитна система. Центральний банк. Комерційні банки. Спеціалізовані фінансово-кредитні інститути. Небанківські фінансові інститути. Активні, пасивні та посередницькі банківські операції. Ощадний, іпотечний, інноваційний, інвестиційний, зовнішньоторговельний банки. Страхові компанії. Пенсійні фонди. Фінансові компанії. МВФ, Світовий банк, BMP - міжнародні фінансово-кредитні інституції.

Глава 19. УРЯДОВЕ РЕГУЛЮВАННЯ НАЦІОНАЛЬНОЇ ЕКОНОМІКИ

§ 1. Об'єктивна необхідність, зміст та моделі урядового регулювання економіки

§ 2. Цілі, засоби та методи урядового впливу на економіку

§ 3. Основні напрями та межі урядового впливу на економіку

Навчальний Тренінг

Глава 20. ТЕОРЕТИЧНІ АСПЕКТИ РИНКОВОЇ ТРАНСФОРМАЦІЇ ЕКОНОМІКИ УКРАЇНИ

§ 1. Об'єктивні передумови та напрями ринкової трансформації економіки України

§ 2. Трансформація відносин власності та формування конкурентного середовища як стратегічний пріоритет ринкових перетворень

§ 3. Розбудова інноваційної моделі розвитку національної економіки