Основними завданнями даного аналізу є визначення поточного і минулого фінансового стану банку й оцінка основних результатів його діяльності. Метою аналізу є визначення узагальнюючих оцінок і прогнозу майбутніх результатів діяльності КБ. При аналізі застосовуються квартальні або річні дані про фінансові результати, розраховуються середні показники ключових категорій балансу за період, який аналізується, та визначаються:

- стан надходжень - через прибуток на середні активи та на капітал;

- коефіцієнти приросту ключових показників (позик, депозитів та капіталу);

- продуктивність роботи персоналу та окупність витрат на його утримання;

- середні відсоткові ставки, отримані та сплачені;

- вартість посередництва.

Для розробки ключових індикаторів (коефіцієнтів) діяльності, що не залежать від розміру банку і періоду розрахунків, поєднуються дані балансу та звіту про фінансові результати. Оскільки доходи та видатки аналізуються відносно середніх активів та зобов'язань за період звіту про фінансові результати, то можуть порівнюватися періоди часу із різною тривалістю.

Важливим розділом аналізу фінансових результатів діяльності банку є аналіз структури, який базується на відсоткових значеннях кожного рядка звіту щодо загального підсумку. Зміни частки окремих статей звіту вказують на зміни питомої ваги прибутків або збитків від окремих операцій банку (наприклад, підвищена залежність від доходу від комісії може свідчити про проблеми банку щодо основних надходжень від відсоткової різниці або про те, що керівництво, можливо, намагається збільшити доходи через надання нетрадиційних послуг).

Коефіцієнтний аналіз, який передбачає аналіз структури за рахунок віднесення доходів та видатків до відповідних статей балансу проводиться у статиці та динаміці. Кількість коефіцієнтів, які можуть бути використані при аналізі фінансового стану, обмежена лише кількістю статей балансу та звіту про фінансові результати. Аналітики, законодавці, керівники банку та інвестори - всі мають свої цілі щодо висвітлення специфічних аспектів фінансового стану банку, що й обумовлює кількість коефіцієнтів для його аналізу.

Аналіз результатів банківської діяльності здійснюється за допомогою коефіцієнтів ефективності діяльності КБ в цілому і його працівників зокрема, які вимірюються в част.од. або %.

Коефіцієнти ефективності діяльності КБ

1. Прибутковість по активах (або дохід на активи) є відношенням прибутку після оподаткування до середніх загальних активів за період отримання прибутку.

2. Прибутковість по капіталу (або дохід на капітал) є відношенням прибутку після оподаткування до середнього значення капіталу за період отримання прибутку.

3. Чистий спред є різницею двох відношень: відсотків, отриманих до позиків, і відсотків, сплачених до відсоткових депозитів; особливістю цього коефіцієнта є те, що він враховує тільки активи та пасиви, до яких застосовуються відсоткові ставки. Саме таким чином виключається вплив безвідсоткових депозитів до запитання, капіталу та невиконаних вимог резервування на чисті отримані відсотки і, звідси, на прибутки банку. Це ізолює вплив відсоткової ставки на прибуток банку і цим самим дає більш глибоке розуміння джерел прибутку банку та наслідків уразливості надходжень.

4. Чиста відсоткова маржа є відношенням відсоткових доходів за вирахуванням відсоткових витрат до середніх загальних активів за період їхнього отримання. Цей коефіцієнт визначає здатність банку отримувати прибуток у вигляді його доходу від відсоткової різниці.

5. Прибутковість іншої операційної діяльності по активах вимірюється відношенням іншого операційного доходу до середнього значення активів за період аналізу. Цей коефіцієнт показує залежність банку від безвідсоткових доходів. Збільшення цього коефіцієнта може свідчити про рівень диверсифікації в платні, фінансові послуги чи нездорове намагання досягти спекулятивного прибутку, щоб замаскувати недостатність основного банківського доходу від відсотків.

6. Прибутковість операційної діяльності по активах вимірюється відношенням чистого відсоткового та іншого операційного доходів до середнього значення активів за період аналізу. Цей коефіцієнт відрізняється від коефіцієнта доходу на активи на обсяг безвідсоткових операційних витрат, сплачених податків та непередбаченого доходу чи збитку.

7. Чиста операційна (або посередницька) маржа є різницею двох відношень: доходів на дохідні активи і комісії по них до всіх фінансових активів та відсоткових витрат до усіх активів, які фінансуються. Посередницька маржа може бути також визначена як різниця між вартістю залучення коштів та доходом за дохідними активами, плюс дохід від відповідних комісійних та зборів. Різниця між ними визначає кількість коштів, що виділені банківською системою на посередництво між тими, хто надає кошти, і тими, хто їх використовує. Аналіз витрат на посередництво полягає в розкладанні безвідсоткових витрат на групи. Це здійснюється шляхом оцінки кожної статті безвідсоткових витрат як відсотка загальних середніх активів. Типово ці статті складаються з:

- витрат на утримання працівників (включаючи додаткові премії та заохочення);

- інших операційних витрат;

- витрат на утримання приміщення;

- податків на діяльність та плати за ліцензування діяльності;

- зносу та амортизації;

- інших операційних видатків;

- витрат на забезпечення під збитки за позиками;

- забезпечень, зменшених на отримані кошти;

- інших видатків;

- податків на дохід;

- створення капіталу (прибутків).

Загальний обсяг коштів, які йдуть на посередництво у вигляді відсотка до загальних середніхактивів, є також показником виміру ефективності діяльності банку. Його можна безпосередньо порівнювати з аналогічними показниками інших банків на одному і тому ж ринку. Одночасно різниці у відповідних загальних обсягах витрат дають змогу порівнювати структуру видатків.

Коефіцієнти ефективності діяльності працівників КБ

Оскільки оплата праці є найголовнішим компонентом безвідсоткових видатків банку, то продуктивність роботи працівників, яка вимірюється як через витрати на їхнє утримання, так і через їхню кількість, може свідчити про ефективність роботи самого банку. Однак продуктивність роботи працівників КБ слід оцінювати з урахуванням того, що у поточний період часу економія на зарплаті через її значне скорочення (або скорочення чисельності працівників) може призвести до зниження якості та мотивації у роботі, а звідси - до зниження через деякий час ефективності роботи банку.

1. Чистий дохід на одного працівника визначається відношенням прибутку після оподаткування до загальної середньої чисельності працівників КБ за період аналізу. Необхідно звернути увагу на те, що цей показник суттєво відрізнятиметься при порівнянні банку з невеликою кількістю працівників (але з високою заробітною платою) і банку з великою чисельністю низькокваліфікованих працівників (з низькою заробітною платою).

2. Чистий дохід до витрат на утримання працівників визначається відношенням прибутку після оподаткування до загальної суми витрат на утримання працівників КБ. Цим коефіцієнтом вимірюється окупність витрат на утримання працівників. Оскільки він є більш універсальним, ніж коефіцієнт, що характеризує чистий дохід на одного працівника, то дає змогу деяким чином порівнювати організації різного типу. Він показує чистий ефект від рішень щодо мотивації працівників, незалежно від того, чи ці рішення спрямовані на низьку кваліфікацію та низьку заробітну плату, чи на високі видатки для висококваліфікованих працівників.

Звіт про фінансові результати та коефіцієнти, що характеризують ефективність діяльності банку і його працівників, розраховуються та аналізуються щомісячно, кожного півріччя і за рік.

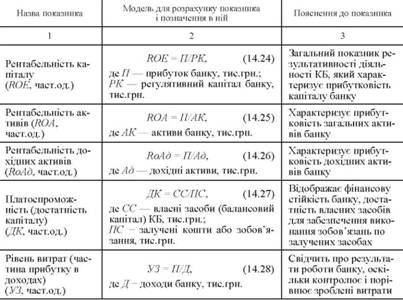

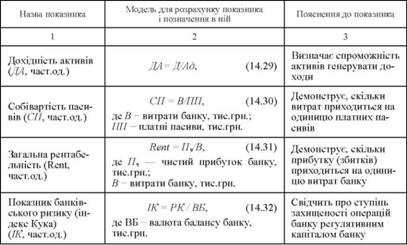

Крім того, фінансові результати оцінюються за базельською системою, що грунтується на розрахунку показників, наведених в таблиці 14.16.

Таблиця 14.16

ОСНОВНІ ПОКАЗНИКИ ОЦІНКИ ФІНАНСОВИХ РЕЗУЛЬТАТІВ ДІЯЛЬНОСТІ БАНКУ ЗА БАЗЕЛЬСЬКОЮ СИСТЕМОЮ

Закінчення табл. 14.16

Базельські показники розраховуються та аналізуються один раз на півріччя.

14.3.3. Відсотковий аналіз діяльності комерційного банку

Відсотковий аналіз у банку займає вагоме місце унаслідок мінливості та непередбачуваності руху відсоткових ставок. Масштаб впливу змін відсоткових ставок на фінансовий стан банку спонукає розробляти складні засоби аналізу та контролю відсоткової політики банку. Якщо аналіз змін відсоткових ставок та їхній контроль (тобто контроль відсоткового ризику) показує, що ризик надмірний або недостатньо контролюється та вистежується, то роблять висновок, що це може призвести до серйозної загрози прибутковості банку внаслідок коливання:

- чистої відсоткової маржі при невідповідності обсягів активів і пасивів, чутливих до змін відсоткових ставок;

- вартості банківських активів, зобов'язань, позабалансових інструментів, оскільки теперішня вартість майбутніх грошових потоків змінюється зі зміною відсоткових ставок.

За результатами аналізу відсоткових ставок менеджмент банку має вирішити такі завдання:

- досягти цільового рівня чистої відсоткової маржі, спреду, стабілізації чистого відсоткового доходу;

- передбачити рух відсоткових ставок, визначити тенденції ринку;

- встановити відсоткові ставки за залученими та наданими коштами, визначити динамічну структуру активів і пасивів на підставі в GAР-аналізу та дюрації;

- використовувати засоби хеджування.

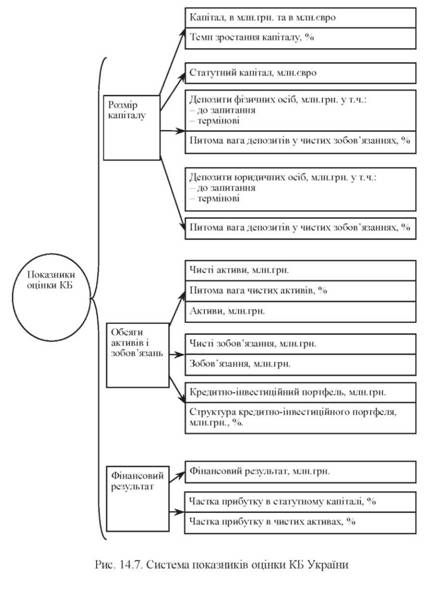

14.3.4. Порівняльний міжбанківський аналіз

Порівняльний міжбанківський аналіз проводиться шляхом порівняння великого переліку показників банку за певний проміжок часу або кількох банків між собою, що дає змогу скласти об'єктивну оцінку фінансового стану банку. Дані порівняльного аналізу допомагають простежувати діяльність банку у динаміці, а також робити прогнози щодо його фінансового стану у майбутньому.

При порівняльному міжбанківському аналізі засновуються три види вихідних даних:

- індивідуальні показники діяльності банку;

- середні показники за групою банків, до якої входить банк, що аналізується (або відхилення від середніх їхніх показників по групі);

- місце банку серед банків цієї групи за кожним показником. Напрями міжбанківського аналізу та система показників для його

проведення наведені на рисунку 14.7.

Такий вид аналізу дає банку можливість:

- порівнювати свої показники із середніми показниками банків своєї групи;

- бачити своє місце серед банків своєї групи;

- робити висновки щодо своєї діяльності в тій чи іншій галузі на ринку банківських послуг;

- прогнозувати фінансовий стан банку залежно від тих чи інших економічних обставин.

Порівняльний міжбанківський аналіз і аналіз банківської системи України здійснюють НБУ і Асоціація Українських банків (АУБ). Він проводиться кожного місяця для рейтингової оцінки діяльності КБ.

Крім того, для визначення своїх сильних і слабких позицій у конкурентному середовищі КБ виконують маркетинговий аналіз, метою якого є надання інформації, необхідної для обґрунтування стратегії розвитку і тактики поведінки КБ на ринку. Методика проведення маркетингового аналізу докладно надана в роботі [57].

14.4. Особливості аналізу діяльності страхових компаній та пенсійних фондів

Розділ 15. Аналітична підтримка управлінських рішень

15.1. Особливості управлінських рішень

15.2. Особливості аналітичної оцінки управлінських рішень