Облігація має номінал (або номінальну ціну), емісійну ціну, курсову ціну, ціну погашення.

Номінальна ціна - це та величина в грошових одиницях, яка позначена на облігації. Як правило, облігації випускаються з досить високим номіналом. Наприклад, у США найчастіше випускаються облігації з номіналом 1000 дол.

Емісійна ціна облігації - це та ціна, за якою відбувається продаж облігацій їх першим власникам. Емісійна ціна може дорівнювати або бути менша чи більша від номіналу. Це залежить від типу облігацій та умов емісії.

Ціна погашення - це та ціна, яка виплачується власникам облігацій після закінчення терміну позики. У більшості випусків ціна погашення дорівнює номінальній ціні, проте вона може і відрізнятися від номіналу.

Курсова ціна - це ціна, за якою облігації продаються на вторинному ринку. Якщо кожна облігація має строго визначену номінальну ціну, ціну погашення і емісійну ціну, рівень яких був зафіксований при випуску позики, то курсова ціна зазнає значних змін протягом терміну життя облігації - вона коливається відносно теоретичної вартості облігації, яка, по суті, виступає як розрахункова курсова ціна облігації.

Загальний підхід до визначення теоретичної вартості будь-якого цінного папера полягає в тому, щоб визначити, скільки, на думку інвестора, повинен коштувати цінний папір у певний момент, необхідно продисконтувати всі доходи, які він розраховує отримати за час володіння цінним папером.

Розглянемо, яка специфіка застосування цього загального підходу до визначення вартості конкретних видів цінних паперів.

Залежно від способу виплати відсоткового доходу можна виокремити два типи облігацій.

1. Облігації з періодичною виплатою відсоткового доходу, або купонні облігації

Купонна прибутковість - норма відсотка, яка вказана на цінному папері і яку емітент зобов'язується сплатити за кожним купоном. Платежі за купонами можуть проводитися раз на квартал, за кожне півріччя або раз на рік.

Наприклад, на облігації вказана купонна прибутковість в 11,75 % річних. Номінал облігації - 1000 грн. На кожний рік є два купони. Це означає, що облігація принесе піврічний прибуток 58,75 грн (1000 o 0,1175 o 0,5), а за рік - 117,5 грн.

Ринкова вартість відсоткової облігації визначається за формулами:

А. Якщо ставка дисконтування (необхідна норма прибутку) залишається незмінною протягом певного періоду (терміну дії облігації):

де Р - ціна облігації, гр. од.;

Бп - щорічний відсотковий (купонний) дохід, гр. од.;

N - номінальна вартість облігації, гр. од.;

г - ставка доходу (дисконтування), необхідна інвестору (ставка дисконтування) у вигляді десяткового дробу;

п - конкретний період часу (рік);

Т - число років до моменту погашення облігації, роки.

Приклад 9.1

Продається облігація номіналом 1000 грн. Відсоткова (купонна) ставка становить 15 % річних. Виплата відсотків проводиться один раз на рік. До погашення облігації залишається рівно 5 років. Необхідна норма прибутку (прибутковість) на інвестиції з урахуванням ризику, що відповідає цьому типу облігацій, становить 20 %. Визначити курсову вартість облігації.

Розв'язання

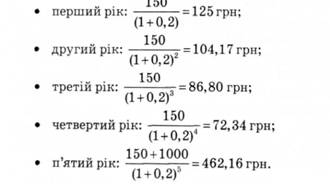

У кінці кожного року утримувач облігації отримає відсотковий дохід у розмірі 150 грн, а в кінці п'ятого року - ще і суму, що дорівнює номіналу облігації, тобто 1000 грн. Визначимо дисконтовані (приведені) вартості доходів для кожного року і знайдемо їх суму:

Отже, ціна облігації буде дорівнювати:

125 + 104,17 + 86,80 + 72,64 + 462,16 = 850,47 грн.

Для зручності розрахунків доцільно застосовувати таблиці дисконтних множників і дисконтних множників ануїтету. Тоді:

Р = 150 2,99061 + 1000 0,401 88 = 850,47 грн.

Часто ціну облігації виражають у відсотковому відношенні до її номіналу. Стосовно наведеного прикладу ціна облігації становить 85,05 % від номіналу.

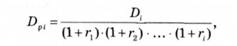

Б. Якщо ставка дисконтування змінюється, то для визначення приведеної вартості облігацій необхідно знайти продисконтовані потоки доходів для кожного року, використовуючи таку формулу: ,

де Игі - приведена вартість і-го року, гр. од.; Бі - дохід і-го року, гр. од.;

г,, г2,... г( - ставка дисконтування для 1-го, 2-го,.., і-го року.

Приклад 9.2

За облігацією номіналом 1000 грн виплачується 15 % річних. Виплата проводиться один раз на рік. До погашення облігації залишається 5 років. Необхідна норма прибутку протягом перших трьох років - 20 %, четвертий рік - 15 %, п'ятий рік - 10 %. Визначити курсову ціну облігації.

Розв'язання

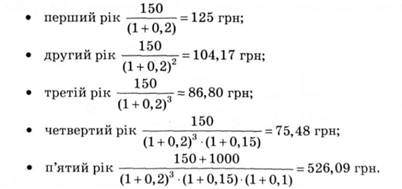

Відсотковий дохід кожного року і суму погашення облігації необхідно продисконтувати за змінною ставкою дисконтування. Визначимо дисконтовані вартості для платежів кожного року:

Отже, ціна облігації становитиме: Р - 125 + 104,17 + 86,80 + 75,48 + 526,09 = 917,54 грн.

Як бачимо, вартість облігації вища, ніж у прикладі 9.1, оскільки ставка дисконтування в четвертому і п'ятому роках нижча, ніж у перші три роки.

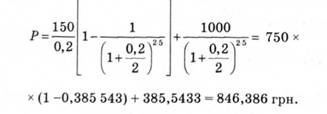

В. У разі, коли відсотковий дохід за облігаціями виплачується не один, а кілька разів на рік:

де т - число виплат відсоткового доходу протягом року, разів.

Приклад 9.3

Номінал облігації - 1000 грн. Відсоткова ставка - 15 % річних. Виплата відсотків проводиться двічі на рік. До погашення облігації залишається 5 років. Визначити курсову ціну облігації, якщо необхідна норма прибутку становить 20 % річних.

Розв'язання

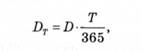

Дотепер розглядалися випадки, коли до погашення облігації залишалося ціле число років або купонних періодів. Проте облігації продаються і купуються у будь-який момент часу (на початку, в середині і в кінці купонного періоду). Припустимо, що облігація, про яку йшлося у прикладі 9.1, продається не за 5 років до погашення, а за 4 роки і 300 днів до терміну погашення. Покупець отримає річний відсотковий дохід за цією облігацією (за умови виплати відсотків один раз на рік) через 300 днів після покупки облігації. Тим часом протягом 65 днів облігація знаходилася в руках продавця, якому по праву належить відсотковий дохід за цей період, тоді як покупцю належить дохід тільки за 300 днів. Відсотковий дохід покупця і продавця за час Т визначається за формулою:

де В - відсотковий дохід за рік або купонний період, гр. од.;

Т - час, протягом якого облігація знаходилася в руках продавця або покупця (у днях);

Вт - відсотковий дохід за час Г, гр. од.

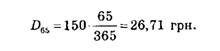

Тоді за даними наведеної вище умови відсотковий дохід покупця становитиме:

Відсотковий дохід продавця буде:

Оскільки відсотковий дохід у розмірі 26,71 грн, що належить продавцю, отримає покупець облігації при оплаті чергового купона, то ціна облігації має бути збільшена так, щоб продавець не зазнав збитку. У цьому випадку ціна облігації (ціна, обчислена у прикладі 9.1) має бути збільшена на 26,71 грн і становити 877,18 грн (850,47 + 26,71).

2. Безкупонні, або дисконтні, облігації

Дохід за цими облігаціями утворюється за рахунок різниці між ціною погашення облігації та емісійною ціною і виплачується при погашенні облігації.

Безкупонну облігацію можна представити як купонну облігацію з нульовим розміром купонних платежів. Оскільки відсоткові платежі при цьому дорівнюють нулю, то формула (9,1) набуває такого вигляду:

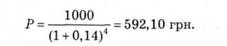

Приклад 9.4

Безкупонна облігація номіналом 1000 грн погашається за номіналом через 4 роки. Визначити курсову ціну облігації, якщо ставка дисконтування становить 14 % річних.

Розв'язання

У разі, якщо ціна погашення відрізняється від номіналу, формула (9.6) набуває вигляду:

де С - ціна погашення облігації, гр. од.

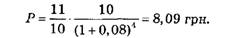

Приклад 9.5

Комерційний банк випустив облігації номіналом 10 грн з терміном погашення через 4 роки без виплати купонних відсотків. Погашення проводитиметься за ціною 11 грн. Визначити курсову ціну облігації, якщо ставка дисконтування становить 8 % річних.

Розв'язання

Дохідність облігацій

Облігації купуються інвесторами з метою отримання доходу. Відсотковий (або купонний) дохід вимірюється у грошових одиницях. Щоб мати нагоду порівнювати вигідність вкладень у різні види облігацій (та інших цінних паперів), слід зіставити величину одержуваного доходу з величиною інвестицій (ціною придбання цінного папера).

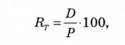

Якщо відома курсова ціна облігації і величина відсоткового доходу, то можна визначити так звану поточну дохідність облігації за формулою

де ЕТ - поточна дохідність, %; І) - відсотковий дохід у гр. од.; Р - ціна облігації, гр. од.

Приклад 9.6

Облігація номіналом 1000 грн продається за ціною 800 грн. Відсотковий дохід у розмірі 30 % річних виплачує один раз у рік.

Поточна дохідність буде рівна:

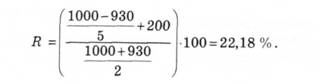

Якщо інвестор збирається тримати облігацію до погашення, то він може зіставити всі отримані за нею доходи (відсоткові платежі і суму погашення) з ціною придбання облігації. Отримана таким чином величина називається дохідністю до погашення, або внутрішньою нормою прибутку, і розраховується за формулою

де АГ - номінал облігації, гр. од.; Р - ціна облігації, гр. од.; п - кількість років до погашення облігації; І) - щорічний дохід по облігації у гр. од.

Приклад 9.7

Номінал облігації - 1000 грн. Термін погашення облігації - через 5 років. За облігацією виплачується 20 % річних, виплата проводиться один раз на рік. Курсова ціна облігації - 930 грн. Визначити дохідність облігації до погашення.

Розв'язання

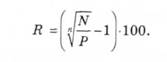

Дохідність безкупонної облігації (облігації з нульовим купоном) визначається за формулою (9.6):

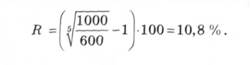

Приклад 9.8

Ціна облігації - 600 грн, номінал -1000 грн, до погашення облігації залишається 5 років. Визначити дохідність безкупонної облігації.

Розв'язання

2. Безкупонні, або дисконтні, облігації

Дохідність облігацій

9.3. Методи і моделі аналізу акцій

Розрахунок ринкової вартості акцій

Дохідність акцій

Розділ 10. МЕТОДИ СИТУАЦІЙНОГО АНАЛІЗУ В УХВАЛЕННІ УПРАВЛІНСЬКИХ РІШЕНЬ

10.1. Сутність ситуаційного аналізу

10.2. Аналіз і прийняття управлінських рішень в умовах визначеності

10.3. Прийняття рішень в умовах невизначеності