Завершення формування остаточного аудиторського файлу після дати аудиторського висновку - це адміністративний процес, що не вимагає нових аудиторських процедур або нових висновків. Норми розділу також мають загальний характер і можуть бути використані в податковому аудиті.

Зміни в документації за виняткових обставин після дати аудиторського висновку (звіту).

Аналіз показує, що в МСА 230 в редакції 2010 р. цей розділ не наводиться. Проте норми пп. 31 і 32 МСА в редакції 2007 р. є важливими і актуальними саме для аудиту податків, оскільки можливо повернення аудитора до перевірених раніше матеріалів після дати надання звіту замовнику. Така ситуація може статися в результаті:

o зміни законодавства у перевірений період, яка не була врахована платником податку і аудитором;

o перевірки органом ДПС документів перевіреного аудитором періоду, що спричинила штрафні санкції до платника податків тощо.

Проте слід урахувати, що повернення "до джерел" можливо, якщо факти (операції, документи, розрахунки) існували на дату аудиторського звіту та могли би вплинути на аудиторський звіт, якби аудиторові було відомо про них. Отже, визначальною причиною повторної аудиторської перевірки окремих питань у таких ситуаціях є незнання (не поінформованість) аудитора про окремі суттєві факти господарської діяльності платника під час перевірки. а також не врахування змін в законодавстві, які стосувалися конкретного замовника.

Наприклад, підприємство не надало аудиторові всіх необхідних угод, положень, реєстрів обліку, первинних документів або вони перебували у "нечитабельному" вигляді. Хоча в листі-зверненні аудитор просив клієнта надати йому всі необхідні документи, реєстри, звіти відповідної якості. За для страховки від помилок аудитору слід зазначати неповноту та невідповідну якість наданої інформації у своєму висновку, звіті (якщо таке мало місце). У протилежному випадку аудитору буде важко аргументувати свою позицію і скористатися шансом на повторну перевірку як засобом виправлення помилок та недоробок першої (основної) частини перевірки податків.

Новою нормою МСА 230 видання 2010 р. є виділення професійного судження як чинника, що впливає на форми, зміст і обсяг аудиторської документації. Це дуже важлива складова творчого процесу аудиторів з утворення форм РДА. На підставі професійного судження протягом 1998 - 2008 pp. нами розроблено певні форми РДА та проведено їх апробацію у власній аудиторський практиці ( у складі аудиторської фірми "Гудвіл-плюс" та СПД фізичної особи аудитора Малишкіна О.І.).

Аудиторська фірма, яка проводить перевірки податків, має розробляти та формувати відповідні до умов договору форми робочих документи. їх потрібно певним чином класифікувати. Найкраще таку класифікацію РДА проводити на етапах аудиту, з яких ми виділяємо п'ять (табл.4.9).

Таблиця 4.9. СКЛАД ДОКУМЕНТІВ АУДИТОРА ЗА ЕТАПАМИ АУДИТУ ПОДАТКІВ (ВНЕСКІВ, ЗБОРІВ )

Етап аудиту | Зміст роботи | Найменування документа |

1. Переддоговірний | Зустрічі, листування із замовником | 1. Листи, пропозиції 2. Меморандуми |

2. Договірний | Укладання договору | 1. Договір 2.Лист-зобов'язання аудитора 3.Загальна програма аудиту |

3. Планування | Складання планів | 1.Аудиторський запит керівництву замовника 2 Детальний (робочий) план |

4. Дослідницький | Проведення аудиторських процедур, отримання доказів | 1. Таблиці порівнянь 2. Аналіз важливих показників 3. Копії документів, реєстрів, звітів підприємства 4. Попередні висновки |

5. Завершальний | Складання підсумкової документації | 1. Аудиторський звіт (висновок) |

Дослідженнями, які підтверджується нашою власною аудиторською практикою, встановлено, що в цілому РДА слід класифікувати на дві категорії (групи): документи загального та спеціального призначення. У сукупності вони складають зміст файлу документації аудиту за конкретним замовником.

За змістом до першої групи (загального призначення) належать такі документи: листи на адресу клієнта (замовника), пропозиції щодо укладення договору, меморандуми, договір, лист-зобов'язання аудитора, загальна програма аудиту, аудиторські запити керівництву замовника, детальний (робочий) план, а до другої - РДА, які складає або збирає безпосередньо аудитор (таблиці, аналізи рахунків, декларацій) та копії важливих первинних документів, реєстрів обліку, звітів замовника. Сюди також включається аудиторський звіт (висновок).

Наріжним є дослідницький етап (етап 4). За нашими аудиторськими спостереженнями, на виконання робіт цього етапу припадає 70-80 % усього робочого часу аудитора при виконанні завдання замовника. РДА цього етапу доцільно класифікувати на дві групи: власне утворені аудитором (таблиці порівнянь, аналіз важливих показників) та копії документів замовника (реєстри, звіти). У сукупності вони дають змогу сформувати змістову частину звіту аудитора. Одну з пропонованих форм РДА дослідницького етапу з перевірки ПДВ, що засовується нами в практиці аудиту, наведено в табл. 4.10.

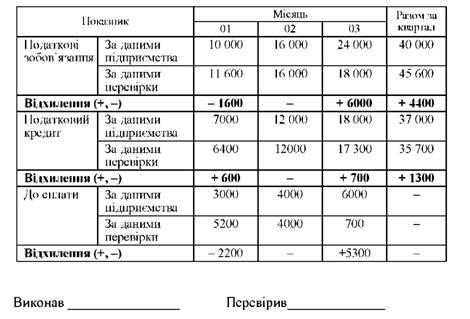

Таблиця 4.10. ПОРІВНЯЛЬНА ТАБЛИЦЯ ДАНИХ ПОДАТКОВИХ ДЕКЛАРАЦІЙ З ПДВ І РЕЗУЛЬТАТІВ АУДИТОРСЬКОЇ ПЕРЕВІРКИ (УМОВНИЙ ПРИКЛАД)

За власними дослідженнями нами сформовано зміст РДА, перелік яких стосовно перевірки податкового обліку підприємства, наведено нижче:

Робочі документи аудитора з перевірки податку на прибуток

1. Порівняльна таблиця оподатковуваних доходів (до 2011 р. - валових доходів)

2. Порівняльна таблиця оподатковуваних витрат ( до 2011 р. - валових витрат)

3. Таблиця порівняння сум оподатковуваних (валових) доходів та бази оподаткування ПДВ

4. Перевірка розрахунку приросту/убутку балансової вартості запасів (до 2011 р.)

5. Таблиця порівнянь сум розрахунку амортизаційних відрахувань (до 2011 р.)

6. Таблиця перевірки руху кредитового сальдо за розрахунками за авансами отриманими (до 2011 р.)

7. Таблиця перевірки руху дебетового сальдо за розрахунками за авансами виданими (до 2011 р.)

8. Аналітична таблиця відхилень зайвих нарахувань (не донарахувань) податку

9. Зведена таблиця відхилень оподатковуваних (валових) доходів та оподатковуваних (валових) витрат

10. Зведена таблиця відхилень складових податку на прибуток

Робочі документи аудитора з перевірки ПДВ

1. Відомість порівняння оподатковуваних (валових) доходів та бази оподаткування ПДВ

2. Аналіз даних за податком на додану вартість (податкові зобов'язання)

3. Аналіз даних за податком на додану вартість (податковий кредит)

4. Аналітична таблиця відхилень сум ПДВ

5. Інформація про податок на додану вартість у регістрах бухгалтерського та реєстрах податкового обліку

6. Порівняльна таблиця даних податкових декларацій з ПДВ і результатів аудиторської перевірки

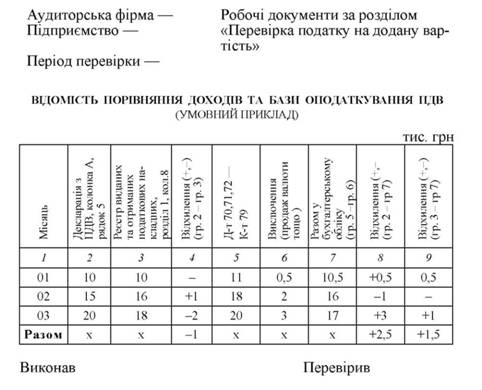

Приклад побудови РДА з аналізу облікових та звітних показників співставленням даних різних розділів обліку та звітності наведено у табл. 4.11. Заповнення таких та аналогічних таблиць має такі особливості: по-перше, їх побудова має характер порівнянь даних обліку, декларації підприємства і даних, здобутих аудитором у процесі перевірки. По-друге, аналізують кожний звітний податковий період. По-третє, обов'язково виводять математичний результат перевірки у вигляді відхилень даних. По-четверте, вихідні дані та відхилення балансують за періодами і позиціями аналізу. По-п'яте, кожне відхилення аналізують на предмет якісного змісту і зазначають причини відхилень. По-шосте, роблять висновок-пропозицію для замовника про стан нарахувань податкового зобов'язання за кожним податком (збором) та його сплатою. Зазначені таблиці заповнюються, як правило, власноруч аудитором або асистентом, у тому числі, за допомогою електронних засобів (формат "Ехеї" тощо) і скріпляються підписом виконавця та керівника перевірки (контролера).

Таблиця 4.11

У методичному аспекті важливо порівнювати аналогічні дані, які відображують, з одного боку, у реєстрах і документах податкового обліку (розділи "ПДВ", "Податок на прибуток") і дані Бухгалтерського фінансового обліку - з іншого. Наприклад, при перевірці ПДВ щодо обсягу постачання товарів, робіт, послуг аудитор має провести порівнювання таких показників:

o обсяг постачання товарів, робіт, послуг згідно з податковою звітністю (декларація з ПДВ, колонка А, рядок 5);

o обсяг поставок товарів, робіт, послуг згідно з даними аналітичного податкового обліку (реєстр виданих та отриманих податкових накладних, розділ 1, колонка Б);

o сум отриманого доходу від реалізації товарів, робіт, послуг, відображених на рахунках фінансового обліку в результаті закриття сум доходів на фінансовий результат (дебет рахунків 70, 71, 72 з кредиту рахунку 79);

o обсяг оподатковуваного доходу відповідно до норм розділу IIIПКУ (дані декларації з податку на прибуток);

o у технічному плані важливо виключити з оборотів бухгалтерських рахунків суми окремих неоподатковуваних ПДВ операцій (продаж іноземної валюти та ін.). Зазначені виключення дають змогу сформувати коректні суми для порівнянь.

За результатами порівняння коректних даних виводяться відхилення як різниця між: оборотами за даними бухгалтерських рахунків доходів та інформацією розділу "ПДВ"; оборотами за даними бухгалтерських рахунків доходів та інформацією розділу "Податок на прибуток". У разі відсутності відхилень можна говорити про синхронність бухгалтерських та податкових даних. У практиці такі співпадіння трапляються рідко. Частіше аудитори виявляють відхилення, які потребують аналізу на причини їх виникнення. Виявлення та інтерпретація відхилень є справою професійного судження аудитора.

Щодо перевірки витрат цього механізму вважаємо за доцільне використовувати аналогічний підхід, зважаючи на особливості та відмінності співставлення позицій витрат підприємства в системі фінансового та податкового обліку.

Аудитору доцільно складати також результуючі таблиці. Зокрема, при перевірці податку на прибуток може бути застосована форма аналітичної таблиці, яка наведена у дод. Г 3). Власний аудиторський досвід показав, що порівняння складових оподатковуваних доходів та витрат доцільно проводити комплексно за ознакою рядка декларації з податку на прибуток з визначенням відхилень. Окремі з таких відхилень можуть носити статус податкових різниць або облікових помилок. Останні потрібно аналізувати на причини та сутність.

Отже, аудиторські фірми (аудитори) є вільними у виборі форми, змісту і кількості робочих документів. Для якісного проведення аудиту кожна фірма повинна мати відповідну відпрацьовану систему документування, у тому числі з питань перевірки податків. Інша річ, чи достатньо якісними та доречними є такі документи в арсеналі аудиторської фірми (аудитора).

Слід нагадати, що Аудиторська палата України ще у 2003 р. видала посібник для аудиторів "Аудит: методика документування" [3, с. 32]. З тих пір нічого подібного ні щодо аудиту фінансової звітності, ні щодо аудиту податків не видавалося. На наш погляд, назріла необхідність консолідації зусиль аудиторів-практиків, експертів та науковців з метою вдосконалення документального забезпечення процедур такого важливого напрям аудиторської діяльності як аудит податків. Результатом такої співпраці має бути посібник з рекомендаціями щодо примірнику форм та змісту РДА з аудиту податків.

4.3.4. Розробка узагальнюючих рекомендацій у формі стандарту аудиту податків

4.4. Методика розрахунку та контроль показника податкового навантаження

Висновки до розділу 4

ВИКОРИСТАНІ ДЖЕРЕЛА