Підприємство відкриває в банку два види рахунків: поточні і депозитні. Поточні рахунки використовують для повсякденних банківських операцій і зняття готівки. Банк може вимагати від компанії зберігати на рахунку мінімальну суму грошових коштів (компенсаційний залишок). Це фактично накладає обмеження на наявну суму готівки, якою може скористатися компанія, і зменшує ЇЇ ліквідність. Тому Комісією з цінних паперів і біржових операцій США ставиться вимога розкривати у Примітках до фінансового звіту суму компенсаційного залишку.

Депозитні рахунки використовуються для розміщення на визначений строк тимчасово вільних коштів з метою одержання процентів. Таким чином підприємство надає позику банку і не має права знімати гроші до закінчення встановленого терміну. Тому ці кошти є менш ліквідними, ніж розміщені на поточних рахунках.

При відкритті рахунка до банку подається картка а зразками підписів осіб, які мають право підпису платіжних документів. Власнику рахунка виписується чекова книжка для здійснення розрахунків.

Грошові видатки оплачуються, як правило, безготівковим шляхом за допомогою чеків. Чек є письмовим наказом банку сплатити визначену суму коштів отримувачу з рахунка платника. Чеки мають серійні номери і доступ до них має бути обмеженим. Бажано, щоб кожний чек підписувався двома особами. Необхідною умовою є наявність первинних документів, що виправдовують видачу чеків. При сплаті зобов'язань на первинних документах проставляються дата, номер чеку і штамп "оплачено". Бажано, щоб наявні кошти на рахунку перевищували розмір платежу. У разі необхідності сплатити суму, більшу, ніж залишок на рахунку, банк може погодитися на овердрафт - особливий вид надання короткострокового кредиту на суму, що перевищує залишок коштів на рахунку. Право користування овердрафтом надасться найбільш надійним клієнтам за договором, у якому встановлюється максимальна сума овердрафту. Банківські овердрафта повинні виключатися зі складу грошових коштів і відображатися як короткострокові зобов'язання. Особливістю овердрафтів є те, що на їх погашення спрямовуються всі суми, що надходять на поточний рахунок клієнта.

Щомісячно банк надсилає власнику рахунка банківський звіт (виписку з банківського рахунка), в якому відображені всі операції з надходження і вибуття коштів за звітний період і залишок їх на кінець місяця. Коли компанія одержує виписку з банківського рахунка, вона повинна перевірити правильність банківських записів і порівняти кінцеве сальдо.

Як правило, кінцевий залишок банківського звіту не збігається із залишком по рахунку "Грошові кошти" у Головній книзі. Причинами можуть бути:

1. Гроші в дорозі - гроші, відіслані власником до банку, але ще не оприбутковані банком і не відображені у його звіті. Як правило, такі ситуації виникають у кінці звітного періоду.

2. Непогашені чеки - чеки, виписані власником рахунка і відображені ним за кредитом рахунка "Грошові кошти", але ще не пред'явлені банку і не погашені ним.

3. Чеки, не забезпечені коштами - чеки, передані до банку для отримання коштів, але відображені у банківському звіті як зменшення коштів на рахунку, тому що на той час на рахунках дебіторів не було достатньо коштів для оплати цих чеків.

4. Витрати на банківське обслуговування - плата за банківські послуги. Ці витрати, як правило, стають відомими тільки після отримання банківського звіту.

5. Помилки (як банківські, так і власника рахунка).

Банківська звірка є важливим елементом внутрішнього контролю і повинна здійснюватися відразу ж після отримання банківського звіту.

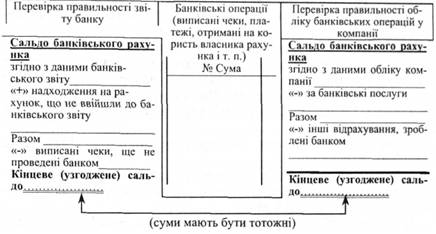

Для зручності здійснення банківської звірки банки забезпечують власника рахунка спеціальною формою на звороті банківського звіту (табл. 3.1).

Таблиця 3.1

ФОРМА ДЛЯ ЗДІЙСНЕННЯ БАНКІВСЬКОЇ ЗВІРКИ

В сучасних умовах компанії здійснюють електронні перекази грошових коштів через засоби електронного зв'язку без застосування чеків. Для обслуговування клієнтів банки пропонують банківські автомати і картки, надають можливість сплачувати рахунки по телефону або за допомогою кредитних карток.

Найбільш розповсюдженими є кредитні картки "Атегісап Express", "Diners Club", "MasterCard", "Visa".

Покупець укладає кредитну угоду з кредитором (компанією, що випускає кредитні картки) і отримує пластикову картку. Якщо продавець приймає замість грошей картку, то у момент продажу виписується рахунок-фактура, яка підписується покупцем. У покупця, що придбаває товари у роздріб з використанням кредитної картки, сума придбання знімається банком з рахунка. Продавець висилає рахунок-фактуру кредитору і отримує від нього грошові кошти.

Розрахунки із застосуванням кредитних карток дають певні переваги торговельним підприємствам, у яких не виникає необхідності надавати покупцям кредит, отримувати від них гроші або відволікати кошти у дебіторську заборгованість, нести ризик виникнення безнадійних боргів. Тому торговельні компанії сплачують кредитору (банку) комісійні (надають знижку) у розмірі від 2 до 6 % від суми рахунку-фактури на продаж за кредитними картками.

Облік короткострокових фінансових інвестицій

Підприємство звичайно має у своєму розпорядженні грошових коштів більше, ніж необхідно для сплати поточних зобов'язань. Воно може спрямувати їх для отримання доходу, зробивши інвестиції в цінні папери. Під інвестиціями розуміють придбання активів (сьогоднішні витрати) з метою отримання вигоди у майбутньому. Інвестиції в цінні папери можуть бути як довго-, так і короткостроковими. Вони по-різному відображаються в обліку і фінансовій звітності, тому чітке їх розмежування є дуже важливим.

Цінні папери відносять до короткострокових фінансових вкладень, якщо вони:

1. Вільно обертаються на ринку - тобто легко можуть бути перетворені на гроші. Перелік таких цінних паперів є, як правило, на кожній фондовій біржі;

2. Призначені для утримання терміном не більше одного року.

До таких цінних паперів належать:

o депозитні сертифікати;

o облігації та інші боргові зобов'язання;

o акції інших підприємств.

Депозитний сертифікат - це свідоцтво про надання позики банку у вигляді грошових коштів. Цим свідоцтвом (контрактом) зумовлюється: 1) термін контракту, наприклад, 90 днів, 6 місяців, один рік 2) процентна ставка по контракту. Як правило, процентна ставка зростає пропорційно сумі та терміну вкладення. Депозитні сертифікати гарантують відносно високий доход і є досить ліквідними активами. Але підприємство сплачує штраф у разі дострокового зняття коштів. Тому ці вкладення є менш ліквідними, ніж грошові кошти на поточному рахунку.

Облік депозитних сертифікатів здійснюється за вартістю їх придбання. Наприкінці облікового періоду відображається нарахування процентного доходу.

Оцінка та облік короткострокових фінансових інвестицій здійснюється за типами інвестицій (портфелями), а не за окремими об'єктами інвестування. Згідно з принципом собівартості короткострокові фінансові вкладення відображаються в обліку спочатку за первісною вартістю. Вона містить у собі купівельну вартість плюс додаткові витрати, понесені при купівлі цінних паперів. Поточна ринкова вартість короткострокових інвестицій відображається у звітності довідково:

Дебет рахунку "Короткострокові фінансові вкладення" 5000

(1000 акцій по $5 кожна)

Кредит рахунку "Грошові кошти" 5000

Тимчасові вкладення в цінні папери здійснюються з метою створення резерву грошових коштів та отримання доходу від них. Прибуток у вигляді дивідендів та процентів по цінних паперах є другорядним по відношенню до основної діяльності фірми. Він звичайно визначається з моменту, коли дивіденди об'явлені:

Дебет рахунку "Дивіденди до отримання" 1250

Кредит рахунку "Доходи від дивідендів" 1250

Одержані дивіденди будуть записані в обліку:

Дебет рахунку "Грошові кошти" 1250

Кредит рахунку "Дивіденди до отримання" 1250

При реалізації цінних паперів різниця між продажною та купівельною їх вартістю відображається як прибуток чи збиток. Наприклад, реалізовано 200 акцій по $7 кожна:

Дебет рахунку "Грошові кошти" 1400

(200 акцій по $7) Кредит рахунку "Фінансові вкладення" 1000

(200 акцій по $5) Кредит рахунку "Дохід від продажу акцій" 400

Інвестиційний портфель короткострокових цінних паперів оцінюється спочатку за вартістю придбання. У фінансовій звітності інвестиції, що класифікуються як поточні активи, відповідно до МСБО № 25 "Облік інвестицій" можуть відображатися:

1) за нижчою з двох оцінок: собівартістю або ринковою вартістю;

2) за ринковою вартістю.

Якщо поточна ринкова вартість акцій стає нижчою, ніж вартість їх придбання, портфель акцій втрачає частину своєї фактичної вартості. При цьому в бухгалтерському обліку відображається коригування вартості придбання акцій до їх ринкової вартості. Наприклад, ціна акцій зменшилась з $5 до S4. Наприкінці звітного періоду складається бухгалтерська проводка:

Дебет рахунку "Нереалізовані збитки по короткострокових цінних паперах" 1000

Кредит рахунку "Зменшення ринкової вартості короткострокових цінних паперів" 1000

Падіння вартості акцій розглядається як позареалізаційні збитки, які повинні бути визнані у періоді, коли сталося падіння вартості акцій. Тому у фінансовій звітності буде відображено:

У Звіті про прибутки та збитки:

Витрати:

нереалізований збиток по короткострокових цінних паперах 1000

У Балансі:

Поточні активи:

Короткострокові цінні папери за нижчою вартістю 4000

(вартість придбання 1000 акцій по $5 = S5000)

Правило нижчої вартості є винятком із принципу оцінки за собівартістю, але воно відповідає принципу обачності (консерватизму) і не призводить до визнання нереалізованого прибутку у статтях доходів.

При подальшому підвищенні ринкової вартості портфеля акцій буде дана зворотна проводка - на збільшення ринкової вартості акцій, але лише в межах минулої собівартості.

Як бачимо, правило нижчої вартості призводить до недооцінки акцій у Балансі. Воно забороняє підвищення їхньої вартості до ринкової, незалежно від того, наскільки обґрунтована така вартість. Разом з тим, ринкова вартість має декілька переваг порівняно із собівартістю:

1) ринкова вартість забезпечує інвесторів більш корисною інформацією, ніж собівартість;

2) інформація про ринкову вартість цінних паперів сприяє визначенню ефекту від їх володіння, що не менш важливо, ніж виявлення прибутку чи збитку від їх продажу;

3) інформація про ринкову вартість дозволяє будувати більш реалістичні прогнози руху грошових коштів.

РОЗДІЛ 4. ОБЛІК РОЗРАХУНКІВ З ДЕБІТОРАМИ

4.1. Класифікація, оцінка дебіторської заборгованості та облік рахунків до отримання

4.2. Облік наданих знижок і повернення проданих товарів

4.3. Методика розрахунку та облік резерву сумнівних боргів

4.4. Облік отриманих векселів

4.5. Облік дисконтованих векселів

РОЗДІЛ 5. ОБЛІК ТОВАРНО-МАТЕРІАЛЬНИХ ЗАПАСІВ

5.1. Поняття, склад товарно-матеріальних запасів, завдання їх обліку та оцінка

5.2. Визначення вартості запасів