Перестрахування як явище виникло зі страхування морського транспорту. Кожне морське перевезення було ризиковим. З поширенням використання позик під здійснення висо-коризикових морських перевезень позичальники домовлялися між собою про авансування вантажу судновласникові за високий відсоток, який згодом набрав форми страхової премії. Через певний проміжок часу деякі підприємці стали постійно, повністю або частково брати на себе відповідальність за перевезення, здійснюючи їх перестрахування.

V XIX ст. перестрахування почало розвиватися в галузі покриття ризиків, пов'язаних з пожежами.

Перший договір перестрахування укладено в 1821 р. між фірмами "Руайаль" (Париж) та "Пропріє стер реюні" (Брюссель). Першим перестрахувальним товариством стала фірма "Кельніш Рюк" (1846 p.). Незабаром виникли "Мюнхенер Рюк" (1862 р.) та "Компані Сюїсс де реассюранс" (1863 p.).

Словник-довідник Р.Т. Юлдашева наводить таке визначення перестрахування.

Перестрахування (Reinsurance) - це операція, згідно з якою страховик, беручи на страхування ризики, частину відповідальності за ними (з урахуванням своїх фінансових можливостей) передає на узгоджених умовах іншим страховикам (перестраховикам) з метою створення збалансованого страхового портфеля забезпечення фінансової стійкості та рентабельності страхових операцій1.

Ст. 12 Закону України "Про страхування" визначає перестрахування як страхування одним страховиком (цедентом, перестрахувальником ) на визначених договором умовах ризику виконання частини своїх обов'язків перед страхувальником у іншого страховика (перестраховика), резидента або нерезидента, який має статус страховика або перестрахови-ка, згідно з законодавством країни, в якій він зареєстрова ний.

Таким чином, перестрахування - це страхування особливого виду. Зміст його полягає у передачі частини ризику (ризиків) у відповідальність іншому спеціалізованому страховику, тобто перестраховику. Страховика, котрий безпосередньо працює зі страхувальниками щодо взяття на себе їхніх ризиків, називають "прямим страховиком", або страховиком, що передає ризики. Процес передачі частини взятих на себе ризиків іншим страховикам з метою створення такого страхового портфеля, який би забезпечував стійкість і рентабельність страхових операцій, називають перестрахуванням.

Перестраховик - це страховик, котрий надає страхову послугу "прямому страховику". У свою чергу перестраховик може передати частину взятих на себе ризиків іншому страховику і т. ін.

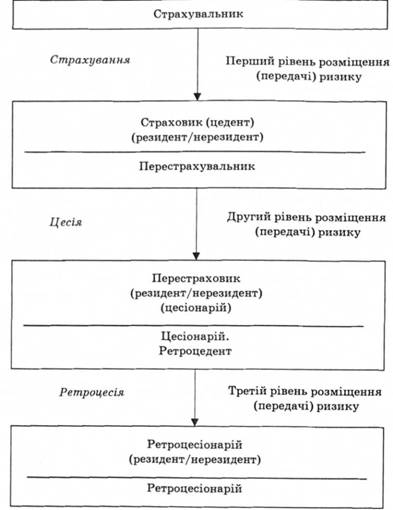

Процес передачі страхового ризику називається цедуванням ризику або страхувальною цесією. Страховик, який передає ризик, називається цедентом, а той, що бере цей ризик, - цесіонарієм. Подальша передача цесіонарієм (частково або повністю) ризику іншому перестраховику називається ретро-цесією. Страхове товариство, яке передає третьому учаснику ризик у наступне перестрахування, називається ретроцеден-том, а товариство, яке бере на себе ретроцедований ризик, називається ретроцесіонарієм.

На рис. 13.1. зображено чотири рівні передачі ризику'.

Цесіонарій не має ніяких зобов'язань щодо укладених цедентом договорів страхування. Це означає, що страховик (цедент), котрий уклав договір із перестраховиком (цесіонарієм), залишається повністю відповідальним перед страхувальником. Він навіть не зобов'язаний інформувати страхувальника про передачу ризику в перестрахування.

Перестраховик зобов'язаний виплатити відшкодування цеденту пропорційно до його участі за умови, що цедент виплатив це відшкодування страхувальнику. Цедент зобов'язаний інформувати цесіонарія про цедований ризик так само, як страхувальник зобов'язаний інформувати страховика про всі зміни, що відбуваються в ризику, який він передав страховику.

У ст. 12 Закону України "Про страхування" зазначено: "у разі, якщо обсяги страхових платежів, що передаються в перестрахування нерезидентами, перевищують 50 % їх загального розміру, отриманого з початку календарного року, перестрахувальник подає до Уповноваженого органу декларацію за звітний період за формою, встановленою Кабінетом Міністрів України.

У декларації страховик (перестрахувальник) зобов'язаний вказати інформацію про ризики та предмет договору страху

Рис. 13.1. Рівні передачі ризику

вання, які перестраховуються у нерезидентів, дані про нерезидентів - перестраховиків та про перестраховиків-брокерів, іншу інформацію, визначену Кабінетом міністрів України".

Значення перестрахування у забезпеченні гарантій страхового захисту розкривається через його (перестрахування) функції.

Функції перестрахування

Головна функція перестрахування - вторинний перерозподіл ризику. Зміст її полягає в тому, що страховик може забезпечити страхувальнику тільки таку гарантію, яка відповідає його фінансовим можливостям. Самотужки домогтися значних результатів страховику досить важко. Якісніше і в повнішому обсязі виконувати свої зобов'язання страховик може завдяки перестрахуванню, тобто через розподіл ризику між ним та іншим страховиками. За цих умов перестраховик бере на себе відносно значну частку ризику чи гарантії. Частина ризику, яку цедент залишає за собою, називається власним утриманням. На практиці найчастіше кілька перестраховиків беруть участь у покритті збитків (вони вступають у співпрацю на підставі контрактного документа або договору).

Як правило, на кожного перестрахувальника припадає різна частка покриття. Завдяки цьому страховик, котрий передає ризики в перестрахування, збільшує свої можливості щодо взяття ризиків у десятки разів.

Допоміжні функції такі:

1. Перестрахування дає змогу брати на страхування дуже дорогі та унікальні ризики.

2. Сприяє запровадженню та поширенню нових видів страхування.

3. Перестрахування в перспективі створює умови для формування однорідного збалансованого портфеля, який необхідний страховику для надійного контролю своєї середньо- та довгострокової політики. Наприклад, страхова компанія має портфель страхування від пожежі, що характеризується певною стабільністю. У певні проміжки часу збитковість компанії може досить різко коливатись упродовж 3-5 років. Причини цих коливань можуть бути різними: випадковість, економіко-політичні ситуації, якість взятих на страхування ризиків.

Для керівництва така ситуація досить уразлива. Йому треба розподілити ці коливання на певний період, скажімо, на

5 років. Вирішення такої проблеми досягається через перестрахування.

4. Якщо перерозподіл ризику здійснюється між компаніями з різних країн, то перестрахування набирає форми зовнішньої торгівлі, де об'єктом купівлі-продажу є страхові гарантії. Це "невидимий" експорт-імпорт.

Розрізняють активне та пасивне перестрахування.

Активне перестрахування полягає у взятті іноземних ризиків для покриття або продажу страхових гарантій.

Пасивне перестрахування - це передача ризиків іноземним страховикам (купівля страхових гарантій). Головна його мета - передача відносно дрібних ризиків великій кількості перестраховиків у різних країнах. Завдяки цьому досягається стабільність страхового портфеля та встановлюються широкі контакти на ринку перестрахування.

13.4. Види та інструменти перестрахування

Переваги та недоліки квотних договорів пропорційного пере страхування

Види договорів непропорційного перестрахування

13.5. Стан та перспективи розвитку перестрахування в Україні

Висновки

Навчальний тренінг

Частина VI. ФІНАНСИ СТРАХОВОЇ ОРГАНІЗАЦІЇ

Розділ 14.ФІНАНСИ СТРАХОВИКА

14.1. Ризики страхової організації та джерела їх покриття