18.1. Організаційні засади регулювання банківської діяльності та банківського нагляду.

18.2. Базельський комітет та його роль у формуванні системи регулювання діяльності комерційних банків.

18.3. Реєстрація банків та ліцензування банківської діяльності.

18.4. Контроль за діяльністю банків та заходи впливу з боку Національного банку України.

Страхова та банківська діяльність тісно пов'язані. Все більша кількість банківських ризиків підлягають страхуванню. Все частіше банки намагаються конкурувати зі страховиками, надаючи альтернативні страховому бізнесу послуги. Водночас виникають нові послуги, котрі надаються банками, створюючи конкуренцію на страховому ринку не тільки між самими страховиками, а й із суміжними інститутами, зокрема недержавними пенсійними фондами. Все це посилює інтерес до проблем порівняння змісту форм, методів та результатів державного регулювання банківських і небанківських (зокрема страхових) фінансових установ.

18.1. Організаційні засади регулювання банківської діяльності та банківського нагляду

Банківська система е складовою більш широкої системи - економічної системи держави. У сучасних умовах банківська система відіграє важливу роль у державі і стає інструментом впливу на економічні процеси, як у внутрішній так і в зовнішній політиці держави. Від її ефективного функціонування залежать розподіл внутрішнього валового продукту і національного доходу, регулювання грошового обігу, кредитування, фінансування та досягнення інших економічних і соціальних досягнень держави.

Отже, регулювання банківської діяльності на етапі переходу країни до ринкової економіки відіграє дуже важливу макроекономічну роль. Процес регулювання банківської діяльності в широкому розумінні охоплює декілька відносно самостійних аспектів: грошово-кредитне регулювання, нагляд за банківською діяльністю, валютне регулювання, податково-правове регулювання. Перед кожною складовою цього поняття стоять окремі, хоч і взаємопов'язані, завдання. Проте саме нагляд безпосередньо спрямований на функціонування банків і в кінцевому підсумку саме механізм нагляду забезпечує загальний контроль за їх діяльністю.

Державне регулювання діяльності банків - це комплекс заходів, яких вживають відповідні державні органи для підтримання стабільності та ефективності банківської діяльності, обмеження негативних наслідків різноманітних ризиків. Головною метою регулювання банківської сфери є підвищення рівня надійності, стабільності банківської системи в цілому та захист інтересів кредиторів та вкладників.

Функції регулювання та банківського нагляду у різних країнах світу виконує центральний банк держави або міністерство фінансів чи незалежне агентство.

Відповідно до ст. 1 Закону України "Про Національний банк України", банківський нагляд - система контролю та активних впорядкованих дій Національного банку України, спрямованих на забезпечення дотримання банками та іншими особами, стосовно яких Національний банк України здійснює наглядову діяльність, законодавства України і встановлених нормативів, з метою забезпечення стабільності банківської системи та захисту інтересів вкладників та кредиторів банку. Основні завдання банківського регулювання та нагляду:

o забезпечення стабільності і надійності банківської системи;

o захист інтересів вкладників, що розміщують свої кошти в банках, від неефективного управління банками та шахрайства;

o створення конкурентного середовища у банківському секторі;

o забезпечення відкритості політики у діяльності банківського сектору в цілому і в кожному банку окремо;

o підтримання необхідного рівня стандартизації і професіоналізму в банківській системі, забезпечення ефективної діяльності банків і запровадження технологічних нововведень в інтересах споживачів банківських послуг.

Правова інфраструктура банківського нагляду визначає право наглядового органу на отримання від банків офіційної звітності й іншої інформації необхідної в процесі нагляду, а також право проведення перевірок на місці.

Пруденційний нагляд над банківською системою традиційно здійснюється шляхом:

o заочного спостереження (за даними звітності, що надходять до наглядового органу);

o інспектування на місцях.

Нагляд за банками здійснюється на основі постійного контролю (моніторингу) за фінансовими результатами діяльності банків та впровадженими у них процесами управління ризиком. Нагляд - це циклічний процес, який починається з вивчення матеріалів попередньої виїзної перевірки й закінчується завершенням наступної виїзної перевірки.

На відміну від аудиту банку, пруденційний нагляд здійснюється безперервно, а не "станом на певне число". Цей підхід, як правило, практикується "згори донизу** (оцінка політик, процедур, контролю і якості роботи) на відміну від "знизу догори" (перевірка рахунків, записів і операцій). Мета полягає в

тому, щоб виконати оцінку стану банку і розпочати процес, який приведе до необхідної реакції органів нагляду.

Нестабільність банківської системи може призвести до банкрутства банків і, таким чином, до громадської недовіри до банків у цілому. Також це може зумовити такі макроекономічні наслідки:

o скорочення грошової маси;

o крах платіжної системи;

o великі та непередбачені зобов'язання уряду.

У країнах з розвинутою ринковою економікою працівники нагляду спираються на такі важливі складові. По-перше, кодифікований звіт законів, які стосуються економічних одиниць та власності; по-друге, адекватні та чітко встановлені стандарти звітності та обліку; по-третє, система незалежного аудиту та оприлюднення для широкого загалу банківської звітності. Вирішення жодної з цих проблем не є безпосереднім обов'язком органів банківського нагляду, майже у кожній країні діють інші органи, які докладають значні зусилля для підвищення ефективності діяльності у цій сфері.

Для того щоб мати впевненість у тому, що фінансова звітність складена належним чином, необхідна наявність тієї чи іншої форми зовнішньої перевірки. У ринкових економіках це забезпечується послугами зовнішніх аудиторів.

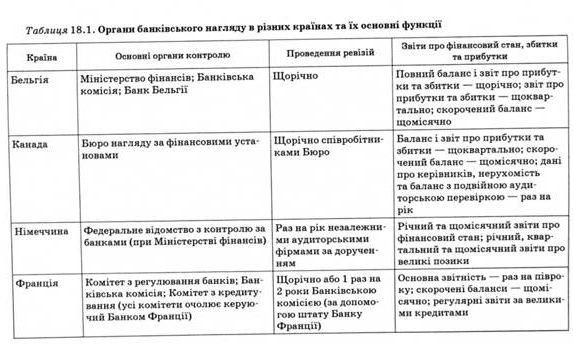

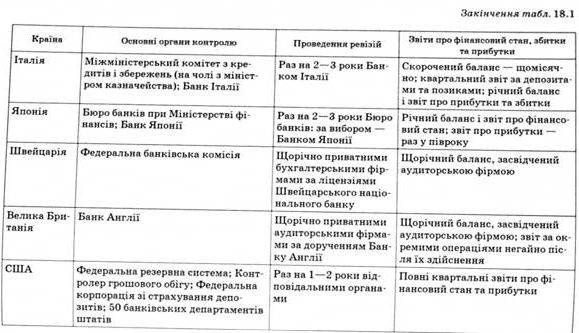

Спосіб, у який країни намагаються встановити вплив та контроль над банківською системою шляхом регулювання та нагляду, зумовлює формування різних моделей банківського нагляду.

З інституційного погляду можна виділити три групи країн, що відрізняються за способами організаційної побудови наглядових структур, місцем і роллю центрального банку в цих структурах (табл. 18.1):

o країни, в яких наглядова діяльність здійснюється виключно центральним банком (ЦБ): Україна, Австралія, Ісландія, Іспанія, Ірландія, Італія, Нова Зеландія, Португалія;

o країни, в яких наглядова діяльність проводиться центральним банком спільно з іншими органами: США - Федеральна резервна система (ФРС) спільно з Міністерством фінансів і незалежним агентством - Федеральною корпорацією страхування депозитів; Швейцарія - ЦБ спільно з Федераль

ною банківською комісією; Франція - Банк Франції спільно з Банківською комісією; Німеччина - Бундесбанк спільно з Федеральною службою кредитного контролю;

o країни, в яких наглядова діяльність здійснюється не центральним банком, а іншими органами: Канада, Велика Британія, Данія, Люксембург, Швеція, Австрія, Фінляндія, Норвегія.

До основних повноважень регулятивно-наглядових органів належать такі:

o регулювання доступу до банківської системи;

o забезпечення розумного регулювання діяльності банків, тобто такого, яке, з одного боку, не обмежує їхньої самостійності в підтриманні фінансової стабільності, а з іншого - передбачає певні вимоги до банків (наприклад, стосовно адекватності капіталу, ліквідності, дотримання нормативів, що регламентують банківські ризики);

o регулярне отримання від банків звітності й проведення інспекційних перевірок у банках;

o застосовування заходів примусового впливу щодо проблемних банків, зокрема заборона оголошення і виплати дивідендів, накладання штрафів тощо;

o контроль за неплатоспроможними банками, призначення тимчасової адміністрації в такі банки, припинення їхньої діяльності, реорганізація та ліквідація банків.

Банківський нагляд може бути ефективним за умов виконання двох функцій - превентивної і захисної.

Превентивна функція спрямована на те, щоб не допустити краху окремих банків або дестабілізації ринку в цілому. Захисна функція передбачає заходи щодо нейтралізації негативних явищ, якщо такий крах або дестабілізація вже відбулися. Ця функція охоплює систему заходів реальної допомоги банкам, що потрапили в складну фінансову ситуацію, і систему гарантій депозитів, спрямовану на захист інтересів вкладників у випадку банкрутства банків.

У нашій країні функції банківського нагляду покладені на Національний банк України. Завдання і функції банківського нагляду визначаються завданнями і функціями Національного банку України стосовно проведення єдиної державної політики у галузі грошового обігу, кредитування, зміцнення грошової одиниці, організації міжбанківських розрахунків, координації діяльності банківської системи в цілому.

Нині служба банківського нагляду Національного банку України скоординована по вертикалі й функціонує як єдина система у складі центрального апарату та територіальних управлінь Національного банку України. В центральному апараті служба банківського нагляду представлена такими підрозділами:

o банківського регулювання і нагляду;

o методології банківського регулювання і нагляду;

o реєстрації та ліцензування;

o запобігання використанню банківської системи для легалізації кримінальних доходів та фінансування тероризму.

Головним завданням банківського нагляду НБУ є створення ефективної системи захисту інтересів кредиторів і вкладників банку, оперативного реагування на події, які дестабілізують діяльність банку. Банківський нагляд спирається на наглядову модель, що містить такі ключові принципи:

o виявлення ризику;

o визначення його розміру;

o контроль за ризиком;

o проведення заходів щодо його зменшення.

Найважливіша місія цієї структури - убезпечити діяльність банків від фатальних ризиків і захистити інтереси вкладників.

Отже, цілі, які стоять перед банківським наглядом кожної країни і України зокрема, у цілому такі:

1. Глобальні. Підвищення надійності та стабільності банківської системи. В основному банківський нагляд приділяє увагу стану всієї системи банків, хоча запобігання краху окремого банку або виникненню у ньому критичної ситуації є найкращим заходом для збереження здоров'я банківської системи в цілому.

2. Локальні. Надійний захист інтересів вкладників, що розміщують свої кошти у банках; забезпечення їх довіри до фінансово-кредитної системи. Головна причина необхідності захисту вкладників полягає в тому, що вони не володіють інформацією для визначення розмірів ризиків у діяльності їх банку.

3. Потенційні:

o підвищення конкуренції у банківському секторі економіки і, як наслідок, запобігання зосередженню економічної потужності в одних руках (банківський нагляд покликаний сприяти зміцненню ефективної і конкурентної банківської системи, яка повинна чітко реагувати на потреби суспільства в якісних фінансових послугах, що надаються за розумною ціною);

o підвищення ефективності банківської справи та раціональний розподіл кредитів в економіці, але банківський нагляд не може і не повинен надавати гарантію того, що банки не збанкрутіють. У ринковій економіці банкрутство є частиною процесу ризикових операцій. Однак питання про те, яким чином вирішується проблема банкрутства і як розподіляються збитки - це значною мірою питання політичного характеру, прямо пов'язане з процесом прийняття рішень відносно того, чи необхідно - а якщо так, то в якому обсязі - використовувати державні кошти для підтримки банківської системи. Питання такого змісту не можна завжди залишати цілком на розсуд наглядових органів, однак банківський нагляд повинен мати у своєму розпорядженні адекватні заходи щодо вирішення тих труднощів, що мають проблемні банки.

18.2. Базельський комітет та його роль у формуванні системи регулювання діяльності комерційних банків

18.3. Реєстрація банків та ліцензування банківської діяльності

18.4. Контроль за діяльністю банків та заходи впливу з боку Національного банку України

Застосування заходу капіталізації

Письмове застереження

Укладання письмової угоди з банком

Видання Національним банком України розпоряджень

Висновки

Навчальний тренінг