Ефективність грошової системи залежить від розроблення та реалізації певної грошово-кредитної політики.

В економічній літературі розглядається кілька підходів до визначення сутності грошово-кредитної політики. Найбільш повне та точне визначенням поняття грошово-кредитного регулювання наступне [5 с 138] - це державне управління грошово-кредитними відносинами на мікрорівні, котре через комплекс визначених інструментів передбачає формування вихідних умов організації вказаних відносин між усіма учасниками відтворювального процесу, що забезпечує відповідно реалізацію тих чи інших завдань розвитку економіки у певний історичний період.

Основні засади грошово-кредитного регулювання ґрунтуються на основних критеріях та макроекономічних показниках загальнодержавної програми економічного розвитку та основних параметрах економічного та соціального розвитку України на відповідний період, що включають прогнозні показники обсягу валового внутрішнього продукту, рівня інфляції, розміру дефіциту державного бюджету та джерел його покриття, платіжного та торгового балансів, затверджених Кабінетом Міністрів України.

Щорічно Національний банк інформує Верховну Раду України про напрями грошово-кредитної та валютної політики, розробленої Національним банком на наступний рік і на більш тривалий період.

Сутність грошово-кредитної політики полягає у зміні пропозиції грошей, тобто збільшення пропозиції в період спаду для заохочення витрат і зменшення - під час інфляції для зменшення витрат.

В Україні головним суб'єктом грошово-кредитної політики є Національний банк. Крім нього, у виробленні грошово-кредитної політики беруть участь інші органи державного регулювання економіки - Міністерство фінансів, Міністерство економіки, безпосередньо уряд, Верховна Рада. Органи виконавчої та законодавчої влади визначають основні макроекономічні показники, які слугують орієнтирами для формування цілей грошово-кредитної політики (обсяг ВВП, розмір бюджетного дефіциту, платіжний та торговий баланси, рівень зайнятості та ін.). Верховна Рада, крім того, регулярно заслуховує доповіді Голови НБУ та одержує інформацію банку про стан грошово-кредитного ринку в Україні.

Проте вирішальна роль у розробленні та реалізації монетарної політики належить Національному банку, оскільки він несе відповідальність перед суспільством за стан монетарної сфери. Як передбачено Конституцією України (ст.100), Рада НБУ самостійно розробляє основні засади грошово-кредитної політики та здійснює контроль за її проведенням.

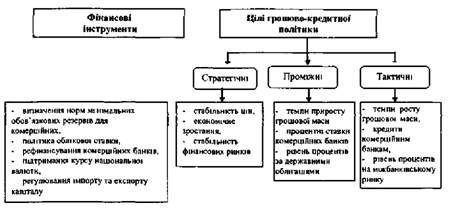

Розглянемо основні інструменти та цілі грошово-кредитної політики, які відображені на рис. 10.3.

Мінімальні обов'язкові резерви являють собою грошово-кредитне регулювання економіки, суть якого встановленні для комерційних банків обов'язкової норми ресурсів (у процентному відношенні щодо величини залучених пасивів), які вони зобов'язані зберігати в Національному банку.

Рис. 10.3. Основні фінансові інструменти і цілі грошово-кредитної політики.

Встановлення Національним банком мінімальних резервних вимог для комерційних банків дає можливість впливати як на діяльність окремих кредитних установ, так і на грошову сферу економіки загалом, що вивело обов'язкові резерви у ряд найважливіших інструментів державного регулювання економічного життя суспільства.

Резерв зберігається на кореспондентському рахунку комерційного банку в Національному банку, проценти на обов'язкові резерви не нараховуються.

Для різних видів залучених коштів можуть установлюватися різні норми обов'язкового резервування. Вимоги обов'язкового резервування можуть поширюватися на всі депозити чи на окремі їх види залежно від тієї ролі, яка відводиться цьому інструментові в монетарній політиці НБУ.

Центральним банком періодично змінюється норматив обов'язкового резервування залежно від ситуації, яка складається на ринку, і типу політики, що ним проводиться.

Якщо НБУ проводить рестрикційну політику, то він підвищує норму обов'язкових резервів. Такою ж мірою збільшується сума обов'язкових резервів і зменшується ресурсний потенціал кожного комерційного банку. Ще більшою мірою (на коефіцієнт мультиплікації) зменшиться розмір депозитів банківської системи й загальна маса грошей в обігу (рис. 10.4.).

Якщо НБУ проводить експансійну політику, то він зменшує норму обов'язкового резервування. Відповідно у кожного комерційного банку збільшується ресурсний потенціал, то зумовлює збільшення банківських депозитів і загальної маси грошей.

Основною функцією мінімальних обов'язкових резервів є вплив на кредитний потенціал комерційних банків з метою регулювання кількості грошей в обігу.

Оцінка взаємозв'язку між динамікою грошової бази і грошової маси в Україні вказує на значний рівень впливу першої на останню, а відповідно

Рис. 10.4. Використання норм мінімальних обов'язкових резервів як інструмент грошово-кредитного впливу на економіку.

і на дієвість регулюючих заходів Національного банку, спрямованих на зміну нормативу обов'язкового резервування з метою обмеження темпів зростання грошової бази та адекватного регулювання змін грошової маси з метою подолання високого рівня інфляції (табл. 10.7.).

Як показують наведені у таблиці дані, підвищення обов'язкового резервування коштів комерційних банків з 10% у 1992 році до 17% у 1998 році стало одним з найважливіших чинників обмеження темпів зростання грошової бази із 4483% до 122 % і грошової маси - з 1928% до 124%.

Починаючи з 2000 року норматив обов'язкового резервування коштів комерційних банків в НБУ коливався з 15% до 14%, тобто був досить стабільним. Це мало вплив на зниження темпів зростання грошової бази зі 140%у2000р. до 134% у 2004 році і грошової маси зі 145%до 133%.

Політика облікової ставки є важливою складовою грошово-кредитного регулювання, яка полягає у змінах процента за позиками, котрі центральний банк надає комерційним банкам, що відображається на кредитному потенціалі останніх.

Якщо НБУ проводить політику стримування або скорочення маси грошей в обігу, він підвищує процентні ставки, що зменшує попит на кредитні гроші. Скорочення попиту призводить до скорочення пропозиції. Невикористані для кредитування гроші вкладаються в інші активи (цінні папери держави, місцевих органів влади або осідають на депозитах комерційних банків у НБУ, як наслідок - відбуваєтеся зменшення грошей в обігу.

У разі протилежної політики, спрямованої на збільшення грошей в обігу, НБУ знижує рівень процентних ставок за своїми активними операціями, стимулює попит на позички, а отже, й кредитну діяльність комерційних банків. Вони змушені перетворювати свої вторинні резерви (кошти, вкладені в цінні папери або розміщені на депозитах НБУ) на первинні, внаслідок цього збільшуються залишки грошей на їхніх кореспондентських рахунках.

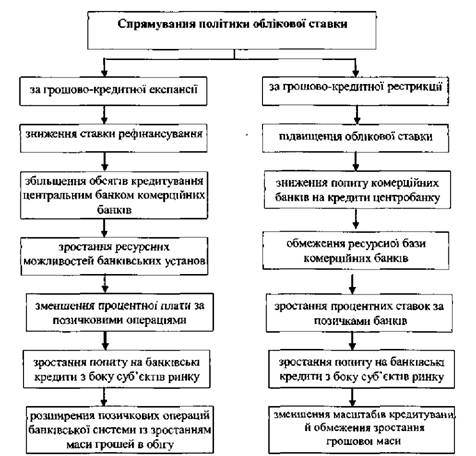

У найбільш загальному розгляді дія механізму з регулювання центральним банком облікової ставки та її вплив на економіку виглядає таким чином (рис. 10.5). У разі проведення рестрикційної грошово-кредитної політики центральний банк має на меті подорожчання процесу рефінансування кредитних установ, а тому піднімає облікову ставку. Це ускладнює для комерційних банків можливість отримати позику в центральному банку і одночасно підвищує ціну грошей, що надаються в

Таблиця 10.7.

Змінні норми обов'язкового резервування і динаміки окремих макроекономічних параметрів

1992 | 1993 | 1994 | 1998 | 1996 | 1997 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | ||

1. Грошова база: -сума, млн. грн. - темпи зростання до попереднього року, % | 6 | 269 | 1523 | 3538 | 4882 | 7058 | 8625 | 11988 | 16733 | 22290 | 30814 | 40089 | 53762 |

1364 | 4483 | 566 | 232 | 138 | 145 | 122 | 139 | 140 | 133 | 138 | 130 | 130 | |

2. Норматив обов'язкового резервування коштів комерційних банків в НБУ,% | 13 | 25 | 15 | 15 | 15 | 15 | 17 | 17 | 15 | 14 | 12 | 13 | 14 |

3 Грошова маса М2: - обсяг, млн.. грн. - темпи зростання до попереднього року, % | 25 | 482 | 3216 | 6846 | 9023 | 12448 | 15432 | 21714 | 31390 | 44997 | 63991 | 94463 | 125483 |

1050 | 1928 | 667 | 213 | 132 | 138 | 124 | 141 | 145 | 143 | 142 | 148 | 133 | |

4. Темпи інфляції, % | 2000 | І0156 | 401 | 182 | 40 | 10 | 20 | 19 | 25,8 | 6 | 0,06 | 8,2 | 12,3 |

кредит вже самими комерційними банками. У результаті скорочуються кредитні вкладення в економіку, позаяк знижується попит господарюючих суб'єктів на дорогі банківські позики, а відтак обмежуються і інфляційні тенденції.

За експансивної монетарної політики мета центрального банку полягає у розширенні можливостей комерційних банків щодо рефінансування, у зв'язку з чим рівень офіційної облікової ставки знижується, позаяк

Рис. 10.5. Механізм управління грошово-кредитними відносинами через політику облікової ставки центрального банку.

банківські установи можуть отримати у своє розпорядження більше ресурсів. Ця спрямованість грошово-кредитної політики сприяє зростанню обсягів кредитних операцій комерційних банків, що відповідає завданню пожвавлення ділової активності в країні та стимулювання економічного зростання.

Рефінансування комерційних банків - інструмент грошово-кредитної політики, тісно пов'язаний з процентною політикою, але має й певні власні риси. Цей інструмент базується на функції НБУ як кредитора в останній інстанції. Комерційні банки звертаються до нього за кредитом найчастіше у разі появи тимчасового дефіциту первинних резервів (коштів па кореспондентському рахунку в НБУ). Такі позики банки просять, як правило, на короткий строк і одержують у порядку переобліку комерційних векселів чи під заставу цінних паперів, у тому числі й комерційних векселів.

Надаючи названі кредити, НБУ збільшує первинні резерви комерційних банків, а отже, й загальну суму грошей в обігу.

НБУ може кредитувати комерційні банки і через операції РЕПО які полягають в обов'язковій купівлі-продажу державних цінних паперів, але головною метою цих операцій є підтримання короткострокової ліквідності системи комерційних банків.

Регулюючи процес рефінансування, НБУ може впливати на загальну масу грошей в обігу. Такий вплив може здійснюватися двома способами: встановленням ліміту кредитування та визначенням рівня процентної ставки.

Важливим інструментом реалізації грошово-кредитної політики, що може застосовуватись в ринкових умовах господарювання, є операції з цінними паперами на відкритому ринку, які полягають у змінах обсягів купівлі та продажу НБУ цінних паперів: казначейських зобов'язань (депозитних сертифікатів), інших цінних паперів.

За умов, коли потрібно стабілізувати чи зменшити масу грошей в обігу, стримати зростання платоспроможного попиту, знизити інфляцію, НБУ продає цінні папери комерційним банкам. В останніх зменшуються первинні резерви (кошти на коррахунках у НБУ), а внаслідок цього скорочується загальний обсяг грошової маси.

НБУ може продавати цінні папери й іншим суб'єктам (підприємствам, населенню) через систему фондового ринку. У цьому разі в комерційних банках зменшуються їхні первинні резерви, тому що скорочуються залишки грошей на рахунках їхніх клієнтів.

Якщо потрібно збільшити грошову масу, НБУ купує цінні папери у комерційних банків, підприємств, населення. Внаслідок такої операції у зазначених суб'єктів збільшуються залишки грошей, у тому числі і на їхніх рахунках у банках, і, відповідно, зростає обсяг грошей в обігу.

Таким чином, купівля НБУ цінних паперів означає емісію грошей, а продаж - вилучення їх з обігу.

Операції з цінними паперами на відкритому ринку вважаються найгнучкішим інструментом грошово-кредитної політики і тому активно можуть застосовуватися в регулятивній діяльності НБУ. Ці операції можна використовувати досить часто, а якщо допущена помилка, ії легко виправити, здійснивши операцію протилежного спрямування. Ця риса надає перевагу зазначеним операціям порівняно з іншими інструментами грошово-кредитної політики.

Як правило, основним об'єктом операцій центральних банків на відкритому ринку у розвинутих країнах виступають найбільш надійні цінні папери - боргові зобов'язання держави.

На рис. 10.6. представлено механізм макроекополітичного управління грошово-кредитними відносинами суспільства через операції на відкритому ринку.

Політика підтримання курсу національної валюти охоплює операції НБУ з управління валютними резервами держави. НБУ забезпечує управління валютними резервами, здійснюючи валютні інтервенції шляхом купівлі-продажу іноземної валюти на валютних ринках з метою підтримання курсу національної валюти щодо іноземних валют і впливу на загальний попит та пропозицію грошей у державі.

Якщо на валютному ринку попит на іноземну валюту, яка є базовою для визначення курсу національної валюти, перевищує пропозицію, це може призвести до зниження курсу національної валюти, її девальвації. Щоб цього не допустити, НБУ продає частину свого валютного резерву (якщо це є доцільним на сьогодні), урівноважуючи попит із пропозицією і, відповідно, підтримуючи курс національної валюти. Під час продажу частини валютного резерву виникає така сама ситуація з грошовою масою в обігу, як і у разі продажу цінних паперів, тобто вона скорочується, а у випадку купівлі НБУ іноземної валюти відбувається емісія грошей і відповідно, збільшення обсягу грошової маси в обігу.

До купівлі іноземної валюти на валютному ринку НБУ вдається тоді, коли пропозиція на таку валюту перевищує попит і це може призвести до ревальвації національної валюти. І девальвація, і ревальвація національної валюти - це відхилення від сталого економічного процесу,

Рис. 10.6. Механізм макроекономічного управління грошово-кредитними відносинами суспільства через операції на відкритому ринку.

й тому НБУ прагне або зовсім не допускати таких явищ, або регулювати курс національної валюти в межах заздалегідь визначеного валютного коридору.

Регулювання імпорту та експорту капіталу є інструментом впливу на грошову масу в обігу, який застосовується НБУ через: > реєстрацію імпорту та експорту капіталу; > установлення максимальних та мінімальних розмірів процентних ставок за іноземними депозитами в українських банках; установлення для осіб, які мають борги перед нерезидентами, обов'язкового безпроцентного вкладення певної частини суми цих боргових зобов'язань в уповноважених банках України.

Експорт та імпорт капіталу супроводжуються припливом і відпливом іноземного капіталу. Відчутно впливають на стан грошового обігу в країні іноземні фінансові інвестиції, що вкладаються в національні цінні папери зі спекулятивними цілями. Особливо це стосується вкладень, іноземними інвесторами капіталу в боргові зобов'язання держави. Якщо привабливість державних цінних паперів знижується, відбувається відплив іноземного капіталу з країни, що провокує зниження курсу національної валюти. Як наслідок, виникає необхідність вжиття з боку НБУ і Мінфіну певних заходів, серед яких - підвищення процентної ставки й рівня дохідності, емітованих державою.

Одночасно НБУ не повинен допускати відпливу за кордон національної валюти, що може виникнути внаслідок відносно заниженої депозитної процентної ставки у країні.

На валютному ринку Національний банк України проводив операції переважно з купівлі іноземної валюти, використовуючи цей інструмент для купівлі іноземної валюти з метою формування золотовалютного резерву Національного банку України.

НБУ як центральний банк країни відіграє виняткову роль у грошово-кредитному регулюванні економіки.

Для з'ясування ролі монетарної політики в ринковій економіці важливе значення має усвідомлення завдань, які ставляться монетарними владними структурами і вирішуються монетарними методами. Ці завдання прийнято називати цілями монетарної політики. Вони поділяються на три групи: стратегічні, проміжні і тактичні, які представлені на рис. 10.3.

Стратегічними звичайно є цілі, що визначені як ключову її загальноекономічній політиці держави. Ними можуть бути зростання виробництва, зростання зайнятості, стабілізація цін, збалансування платіжного балансу. Кожна з цих цілей настільки важлива для суспільства, що владні структури можуть ставити перед собою завдання одночасно реалізувати їх усі чи більшу їх частину. Держава в цілому мас у своєму розпорядженні широкий спектр регулятивних інструментів для розв'язання таких завдань.

Проте з допомогою заходів лише монетарної політики одночасно досягти всіх указаних цілей неможливо через обмеженість та специфіку її інструментарію. Тому в межах монетарної політики зазначені стратегічні цілі виявляються несумісними. Зокрема, стабілізація цін вимагає застосування монетарних заходів, які призводять до погіршення кон'юнктури, спаду виробництва та зайнятості. І навпаки, для зростання виробництва необхідно вжити заходів, які приведуть до пожвавлення кон'юнктури і можуть спричинити зростання цін.

Тому центральний банк вибирає залежно від конкретної економічної ситуації одну із стратегічних цілей. Нею, як правило, є стабілізація цін (чи погашення інфляції), оскільки якраз вона найбільше відповідає головному призначенню центрального банку - підтримувати стабільність національних грошей. І через розв'язання цього завдання центральний банк сприяє досягненню інших стратегічних цілей.

Проте щоразу виникає складна проблема узгодження стратегічних цілей монетарної та загальноекономічної політики. Потрібно, щоб у загальноекономічній політиці стабілізація цін була визнана пріоритетною чи важливою, а монетарна політика мала орієнтацію на забезпечення економічного зростання. Якщо ж такого збігу немає, то центральному банку доводиться або змінювати свою стратегічну ціль, або відстоювати її ціною загострення відносин із структурами виконавчої ато й законодавчої влади. Про важливість правильного узгодження стратегічних цілей красномовно свідчить досвід України. У 1991-1993 рр. пріоритетними цілями загальноекономічної політики, в тому числі монетарної, визнавалося стримування темпів зниження виробництва, їй була підпорядкована і монетарна політика НБУ, що перетворилася в політику емісійного підтримання економіки. Неминучим наслідком стала гіперінфляція, рівень якої досяг апогею в 1993 р.

У 1994-1996 рр. НБУ, усвідомивши свою особливу відповідальність за стан монетарної сфери, почав послідовно відстоювати стратегічну ціль подолання інфляції та стабілізацію ціп. Проте ця ціль не була належним чином узгоджена з іншими стратегічними цілями економічної політики. Уряд та Верховна Рада, визнаючи на словах антиінфляційну стратегію НБУ, фактично не залучили інструментів конкурентної та структурної політики, гальмуючи процеси приватизації та реструктуризації виробництва. Цілі економічного зростання не були підтримані немонетарними заходами, що призвело до хронічного зниження виробництва, зайнятості, поглиблення платіжної кризи, погіршення фінансового стану економіки на фоні істотного зниження темпів інфляції, забезпечення монетарними заходами НБУ.

Проминені цілі монетарної політики полягають у таких змінах певних економічних процесів, які сприятимуть досягненню стратегічних цілей. Оскільки в ринкових умовах економічне зростання, зайнятість, динаміка цін, стан платіжного балансу та інші макроекономічні показники визначаються передусім станом ринкової кон'юнктури, проміжними цілями монетарної політики є зміна останнього в напрямі, який визначається стратегічною ціллю. Зокрема, якщо ціллю загальноекономічної політики є економічне зростання за умов скорочення безробіття, то проміжною ціллю може бути пожвавлення ринкової кон'юнктури.

Деякі економісти до проміжних цілей відносять вибір не тільки напряму зміни ринкової кон'юнктури, а й економічних перемінних, регулюванням яких досягається вплив на стратегічні цілі. Цей підхід базується на визнанні того, що заходи монетарної політики спроможні безпосередньо впливати на зміну не тільки попиту, а й пропозиції. Тому вже на проміжній стадії виникає потреба визначити економічні перемінні, які впливають на кожну складову ринкової кон'юнктури. Такими перемінними можуть бути: маса грошей в обігу, процентна ставка, валютний курс, швидкість обігу грошей, номінальний обсяг виробництва, рівень цін.

Між двома наведеними визначеннями проміжних цілей немає принципової різниці: друге з них лише конкретизує перше. Але оскільки друге визначення певного мірою охоплює тактичні цілі й ускладнює розрізнення проміжних і тактичних цілей, доцільно скористатися узагальненим визначенням проміжних цілей.

Характерною особливістю проміжних цілей є те, що встановлюються вони на тривалі часові інтервали, упродовж яких можуть реалізовуватися і виявити свою ефективність. Так, пожвавлення кон'юнктури ринку через зростання маси грошей чи зниження процентних ставок у короткостроковому періоді може спричинити зростання попиту і цін. І лише за умови, що ці заходи активізують інвестиції, зростання виробництва, буде забезпечене збільшення пропозиції, яке зупинить зростання цін і стабілізує їх. Проте для цього потрібен тривалий проміжок часу.

Тактичні цілі - це оперативні завдання банківської системи щодо регулювання ключових економічних перемінних, передусім грошової маси, процентної ставки та валютного курсу, для досягнення проміжних цілей. Стосовно кожного з цих показників може ставитися одне з трьох завдань: зростання, стабілізація, зниження.

Конкретний напрям зміни економічної перемінної визначається проміжною ціллю монетарної політики та характером показника. Наприклад, для пожвавлення ринкової кон'юнктури як проміжної цілі необхідно, щоб па рівні тактичних цілей грошова маса зростала, а процентні ставки знижувалися. За показник грошової маси вибираються базові гроші, оскільки саме цей показник перебуває у повному розпорядженні центрального банку.

Характерними ознаками тактичних цілей є короткостроковість, реалізація їх оперативними заходами суто центрального банку, багато-аспектність, єдність та певна суперечливість. Ці особливості істотно ускладнюють вибір та механізми реалізації тактичних цілей. Якщо зміна маси грошей впливає на зміну сукупного попиту і зачіпає всю макроекономіку, то зміни процентної ставки та валютного курсу можуть впливати не тільки на сукупний попит, а й на інтереси певних груп економічних суб'єктів і зумовлювати структурні зміни в економіці. Тому успіх розв'язання багатьох регулятивних завдань залежить від правильного поєднання вказаних тактичних цілей: змінами процентної ставки чи валютного курсу можна локалізувати інфляційний ефект від зростання маси грошей в обігу.

Залежно від економічних перемінних та пов'язаних з ними тактичних цілей визначають методи монетарної політики. Вибір методів та інструментів монетарної політики є прерогативою центрального банку. У цьому полягає одна з важливих відмінностей тактичних цілей від проміжних і стратегічних цілей.

11.1. Поняття, функції, типи та правова основа діяльності комерційних банків в Україні

11.2. Загальна характеристика операцій банку. Пасивні та активні операції комерційних банків

11.3. Показники ефективності діяльності банків і механізм її забезпечення

11.4. Тенденції розвитку банківського ринку України

ТЕМА 12. МІЖНАРОДНІ ВАЛЮТНО-КРЕДИТНІ УСТАНОВИ ТА ФОРМИ ЇХ СПІВРОБІТНИЦТВА З УКРАЇНОЮ

12.1. Міжнародні фінансові інституції

12.2. Міжнародний валютний фонд і його діяльність в Україні

Досвід і перспективи співпраці України і Міжнародного валютного фонду

Світовий банк та основні його напрямки співробітництва з Україною