Ці інструменти грошового ринку створюються в ході здійснення міжнародної торгівлі і використовуються сотні років. Банківський акцепт - це вексель на банк (обіцянка сплатити, яка подібна до чека), що випущений фірмою, яка оплатить його у певній майбутній даті, і гарантується за певну винагороду банком, який "акцептував" його. Фірма, яка випускає цей інструмент, потребує вкладів на рахунку, щоб викупити вексель. Якщо фірма зазнає невдачі, то банківська гарантія означає, що банк зобов'язується викупити вексель. Вигода для фірми полягає в тому, що вексель стає більш прийнятним при купівлі товарів за кордоном, бо іноземний експортер знає, що навіть коли компанія, яка купує товари, збанкрутує, то банківський вексель все ж буде оплачений. Ці "акцептовані" векселі часто перепродаються на вторинному ринку зі знижкою і подібні у своїх функціях до векселів Державної скарбниці. їх, як правило, купує багато хто з тих, що нагромаджують векселі Державної скарбниці. Сума банківських акцептів, яка перебуває в обігу, також суттєво зросла, на 600 % (з 7 млрд. дол. до 52 млрд. дол.), з 1970 р. по 1990 р.

Угоди про зворотний викуп.

Угоди про зворотний викуп є ефективними короткостроковими позичками (звичайно зі строком погашення меншим ніж два тижні), в яких векселі Державної скарбниці служать як заставні,- актив, який кредитор отримає, якщо позичальник не поверне позичку. Угоди про зворотний викуп здійснюються таким чином: велика корпорація, така, як "General Motors", може мати певну суму бездіяльних коштів на своєму банківському рахунку, скажімо 1 млн. дол, який вона хотіла б надати в позику на ніч. "General Motors" використовує цей 1 млн. дол. для купівлі векселів Державної скарбниці США у банку, який погоджується викупити їх наступного ранку за ціну, дещо вищу від ціни, за яку купила векселі "General Motors". Наслідком цієї угоди є те, що "General Motors" надає позичку в 1 млн. дол банку, нагромаджує векселі Державної скарбниці на суму 1 млн. дол, якими володіє доти, доки банк викупить ці векселі для оплати позички. Угода про зворотний викуп є досить свіжою (1969 р.) інновацією на фінансових ринках. Ці угоди тепер є важливим джерелом коштів для банків (понад 140 млрд. дол), і найважливішими кредиторами на цьому ринку є великі корпорації.

Федеральні резервні фонди.

Це типові нічні позички банків один одному їхніх депозитів, що містяться у Федеральній резервній системі. Призначення "федеральних фондів" дещо спантеличує, бо ці позички

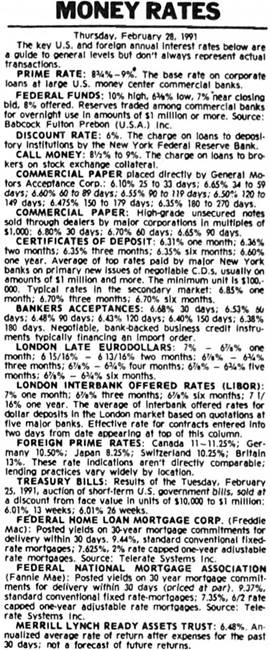

З фінансових новин. Ставки на грошовому ринку

"The Wall Street Journal" щоденно публікує перелік процентних ставок по багатьох фінансових інструментах у стовпці "Money Rates". (Див. "Today's Contents" на cтop. 1 даного журналу.)

Процентними ставками у стовпці "Money Rates", що найчастіше обговорюються у засобах масової інформації, е:

Базова ставка (прайм-рейт): процентна ставка, по якій надаються банківські позики клієнтам, які мають перевагу. Ця ставка є показником вартості ділової позички у банків.

Федеральна резервна ставка: процентна ставка, що призначається по нічних позичках на федеральному резервному ринку. Ця ставка є чутливим показником вартості отримання банками позичок

Ставка по векселях Державної скарбниці США: процентна ставка по векселях Державної скарбниці є показником загальної динаміки процентних ставок.

Ставка федеральної корпорації по наданню заставних позичок під житло: процентні ставки по "Freddie Мас" гарантованих заставних є показником вартості фінансування купівлі житла.

надаються не федеральним урядом або Федеральною резервною системою, а банками один одному.

Одна із причин, чому банк повинен позичати на федеральному резервному ринку, полягає в тому, що цей банк може виявити, що депозити, які він має у Федеральній резервній системі, не відповідають тій сумі, що передбачена державним регулюванням. Він може взяти в позику ці депозити від іншого банку, який передасть їх банку-позичальнику, застосовуючи телеграфну систему зв'язку Федеральної резервної системи. Цей ринок дуже чутливий до кредитних потреб банків, так що процентна ставка по цих позичках, яка називається Федеральною резервною ставкою, є добрим барометром стану кредитних ринків у банківській системі. Коли вона висока, то це означає, що банки мають велику потребу в коштах, та коли вона низька, потреби банків у кредитах є невеликими.

Євродолари.

Долари Сполучених Штатів, що вкладеш в іноземних банках поза Сполученими Штатами або в зарубіжних філіалах банків США, називаються євродоларами. Американські банки можуть брати в позичку ці депозити від інших банків або від своїх власних зарубіжних філіалів, коли вони потребують коштів. Євродолари стали важливим джерелом коштів для банків (понад 90 млрд. дол.).

Ринок грошей зазнав великих змін за останні 30 років, бо нові фінансові інструменти зростали далеко швидшим темпом, ніж традиційні Чому так сталося, є цікавою темою, яку проаналізуємо в розділі 13, де ми дослідимо сили, що забезпечують високий темп фінансових інновацій в останні роки

Акція.

Заставні.

Облігації корпорацій.

Цінні папери уряду США.

Цінні папери урядових установ США.

Облігації штатів та муніципалітетів.

Споживчі та банківські комерційні позички.

Регулювання фінансової системи

Забезпечення інформацією інвесторів