тверджує те, що ми дізналися раніше про поточний доход: він може бути дуже неточним визначником для доходу на момент погашення у випадку короткострокової облігації, якщо ціна облігації не дуже близька до номіналу.

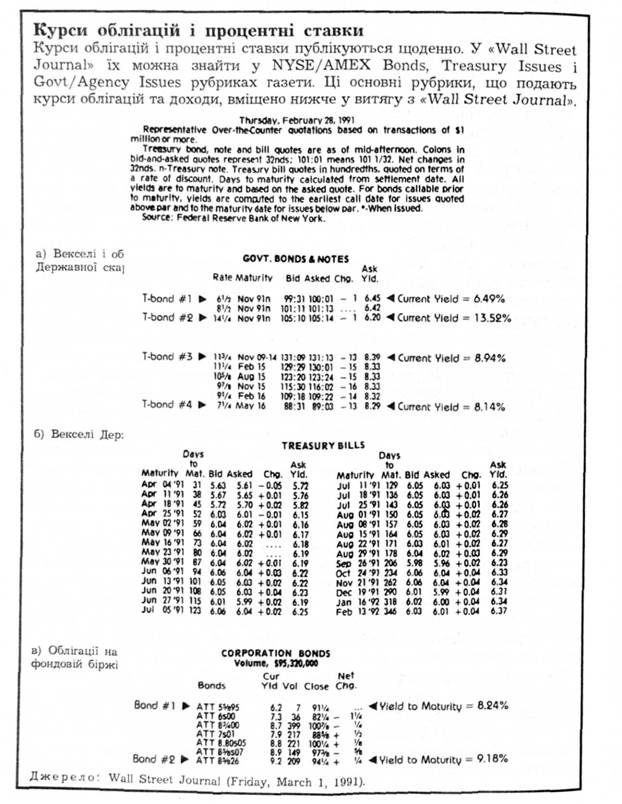

Інші дві групи облігацій, що повідомляються в газеті, є облігації та векселі Державної скарбниці. Цінні папери урядових установ - це папери, що випущені урядовими установами США, такими, як Державна асоціація іпотечного кредиту, яка надає позички ощадним та позичковим інституціям, і міжнародними установами, такими, як Світовий банк. Звільнені від оподаткування облігації - це облігації, що випущені місцевими урядами і органами державної влади, доходи від яких у формі процентів звільняються від федеральних подоходних податків.

Частина (б) показує доходи по векселях Державної скарбниці США, що, як ми бачили, є дисконтними облігаціями. Оскільки по цих цінних паперах немає купонів, то вони визначаються виключно їхніми строками погашення, що ви можете бачити у першому стовпці. Наступний стовпець "Days to Mat" показує число днів до строку погашення векселя. Ділери на цих ринках завжди називають ціни, використовуючи доход на дисконтній основі Стовпець "Bid" подає дисконтний доход для тих, що продають векселі ділерам, тоді як стовпець "Asked" подає дисконтний доход для тих, хто купує векселі у ділерів. Як у випадку облігацій та векселів, прибутки ділерів забезпечуються тим, що ціна продавця встановлюється вища за ціну покупця, і це веде до того, що дисконтний доход продавця є нижчим, ніж дисконтний доход покупця.

Як зазначалося раніше, доход на дисконтній основі занижує доход на момент погашення. Доход на дисконтній основі повідомляється в останньому стовпці частини (б). Це видно з порівняння стовпців "Yield" і "Asked Discount". Як можна сподіватися з нашого аналізу розрахунку доходів на дисконтній основі, заниження зростає, коли строк погашення векселя збільшується.

Частина (в) містить курси для облігацій корпорацій, якими торгують на Нью-йоркській фондовій біржі. Облігації корпорацій, якими торгують на Американській фондовій біржі, повідомляються у подібний спосіб. У першому стовпці названо облігацію і те, яка корпорація випустила її. Облігації, які розглядаємо, випущені Американською телефонною і телеграфною компанією (АТТ). Наступний стовпець показує нам купонну ставку і строк погашення (55/8 % і 1995 р. для облігації № 1). Стовпець "Cur Yld" повідомляє про поточний доход (6,2 %) і "Vol", дає нам обсяг купівлі-продажу цієї облігації (7 облігацій номінальною вартістю 1000 дол. купувалися і продавалися того дня). Ціна "закриття" є останньою торговельною ціною того дня на 100 дол. номінальної вартості. Ця ціна 911 /4 означає 912,50 дол за облігацію номінальною вартістю 1000 дол Стовпець "Net Chg" є зміною ціни "закриття" порівняно з попереднім торговим днем.

Доход на момент закриття показується також для двох облігацій. Ця інформація звичайно не подається газетою, але вона міститься тут, бо показує, наскільки неточним поточний доход може бути для облігації з недовгим строком погашення, таким, як 55/8 1995 р. Поточний доход 6,2 % є неточною мірою процентної ставки, бо доход на момент погашення фактично становить 8,24 %.

Відмінність між процентними ставками і віддачею

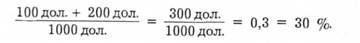

Багато людей вважає, що процентна ставка по облігації говорить їм все, щоб визначити, наскільки добрими є вкладення в цю облігацію. Якщо Ірвінг Інвестор вважає, що його матеріальне становище буде кращим, коли він володітиме довгостроковою облігацією, що приносить 10 %-ну ставку, і процентна ставка зросте до 20 %, то він гірко розчарується. Як ми незабаром побачимо, Ірвінг спіймав облизня! Наскільки добре чинить певна особа, що володіє облігацією чи іншим цінним папером протягом певного періоду часу, точно вимірюється віддачею, або, в точнішій термінології, нормою віддачі. Для будь-якого цінного паперу норма віддачі визначається як платежі власнику цінного паперу плюс зміна його вартості, що відноситься до його купівельної ціни. Щоб зробити це визначення зрозумілішим, давайте подивимось, як виглядатиме віддача на купонну облігацію номінальною вартістю 1000 дол з купонною нормою 10 %. Цю облігацію купують за 1000 дол, володіють нею протягом року, а далі її продають за 1200 дол. Платежі власнику облігації щорічно становлять 100 дол. купонного доходу, а зміна вартості облігації дорівнює 1200 дол - 1000 дол. = 200 дол Сплющувавши цей купонний доход і зміну ціни облігації і поділивши отриману суму на купівельну ціну 1000 дол., одержимо норму віддачі на цю облігацію за однорічний період володіння нею:

Ви, можливо, зауважили щось вельми вражаюче щодо норми віддачі, яку щойно обчислили: вона становить 30 %, але, як показує таблиця 4.1, початково доход на момент погашення становив лише 10 %. Це доводить, що норма віддачі на облігацію не обов'язково дорівнює процентній ставці по цій облігації. Ми тепер бачимо, що відмінність між процентними ставками і віддачею може бути важливою, хоча в багатьох випадках процентна ставка і норма віддачі на цінний папір тісно пов'язані між собою.

ПОРАДА

Поняття норми віддачі, яке аналізується тут, є винятково важливим, бо воно постійно використовується протягом усієї книжки. Переконайтеся, що ви розумієте, як визначається норма віддачі і чому вона може відрізнятися від процентної ставки Це зробить матеріал, що поданий у книжці далі, легшим для сприйняття.

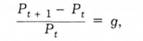

Загальніше норму віддачі на облігацію за період від t до t + 1 можна записати таким чином:

де RЕТ - доход від володіння облігаціями у період від ї до ґ + 1, Рі - ціна облігації в час £, Рі+І - ціна облігації в час і + 1, С - купонний платіж (доход). Зручним способом запису формули норми віддачі, що подана вище, є її поділ на два окремих члени. Перша частина є поточний доход іс (купонний доход по відношенню до купівельної ціни):

Другою частиною формули є норма доходу від приросту капіталу, або зміна в ціні облігації щодо початкової купівельної ціни:

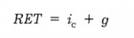

де д - норма доходу від приросту капіталу. Рівняння (4.9) можна записати таким чином:

Ця формула показує, що віддача на капітал складається з поточного доходу (іс) плюс норма доходу від приросту капіталу (д). Ця переписана формула характеризує той зміст, який ми щойно виявили. Навіть для облігації, для якої поточний доход, гс, є точним вимірником доходу на момент погашення, норма віддачі може суттєво відрізнятися від процентної ставки. Це буде мати місце, якщо існують значні коливання у цінах облігації, що викликає значні вигоди або втрати, як наслідок зміни вартості облігації.

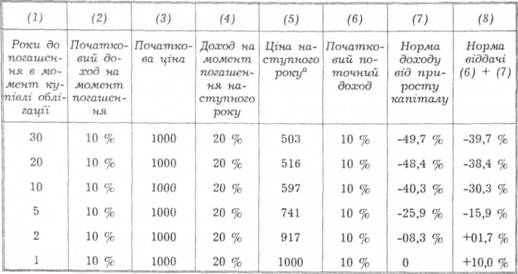

Цікавий, вартий уваги випадок полягає в тому, що діється з віддачею на облігації різних строків погашення, коли процентні ставки зростають. У таблиці 4.2 обчислюється однорічна віддача за десятипроцентною

ТАБЛИЦЯ 4.2. Однорічні доходи по облігаціях різного строку погашення і 10 %-ній купонній ставці, коли процентні ставки зростають.

купонною нормою по декількох облігаціях, які куплені за номінальною вартістю, коли процентні ставки на всі ці облігації зростають від 10 % до 20 %. У цій таблиці є декілька визначальних даних, що здебільшого справедливі для всіх облігацій.

1. Єдиним видом облігації, віддача на яку дорівнює початковому доходу на момент погашення, є та облігація, час якої до погашення такий само, що й період володіння нею (див. останню облігацію в таблиці 4.2).

2. Зростання процентних ставок асоціюється із падінням курсів облігацій, що приносить втрати капіталу по облігаціях, строк яких до погашення довший, ніж період володіння облігацією.

3. Чим довший строк до погашення облігації, тим більше пов'язана зміна ціни зі зміною процентної ставки.

4. Чим довший строк погашення облігації, тим нижча норма віддачі, що має місце як наслідок зростання процентної ставки.

5. Навіть коли облігація має значну початкову процентну ставку, доход по ній може стати від'ємним, якщо процентні ставки зростатимуть.

Початково студентів дивує те, що зростання процентних ставок може означати, що облігація була погано вкладена (як це дивує і бідного Ірвінга Інвестора). Для розуміння цього слід усвідомити, що

зростання процентних ставок означає, що курс облігації впав. Зростання процентних ставок, отже, означає, що мала місце втрата вартості капіталу внаслідок падіння ринкової вартості активів, і якщо ця втрата є досить значною, то інвестиції в цю облігацію справді були невдалими 1.

Наприклад, ми бачили з таблиці 4.2, що куплена облігація має ЗО років до строку погашення, а втрата капіталу становить 49,7 %, коли процентна ставка зростає з 10 % до 20 %. Ця втрата є такою значною, що перевищує поточний доход у 10 % і має наслідком від'ємний доход (збиток - 39,7 %).

Висновок, що облігації з довшим строком погашення мають сильнішу реакцію їхніх цін на зміну процентних ставок, допомагає пояснити важливу рису поведінки ринків облігацій. Ціни і віддача по довгострокових облігаціях мінливіші, ніж ціни і віддача по короткострокових облігаціях. Зміни цін у межах 20 % протягом року, що відповідає коливанню їхньої віддачі, є звичайним для облігацій зі строком погашення понад 20 років (АТТ 85/8 до 2007 року у вставці 4.2, для прикладу). Для купонних облігацій з коротким строком погашення, що дорівнює періодові володіння облігацією (наприклад, остання облігація у таблиці 4.2), доход на момент погашення і норма віддачі є рівними. Ключем до розуміння того, чому доход на момент погашення дорівнює нормі віддачі для будь-якої іншої облігації, чий час до строку погашення відповідає періоду володіння облігацією, є те, що (в цьому випадку) ціна на кінець періоду володіння вже фіксується на рівні номінальної вартості Зміна в процентних ставках може тоді не впливати на ціну в кінці періоду володіння цими облігаціями, і, отже, віддача буде рівною доходу на момент погашення облігації.

Підсумки: віддача на облігацію, яка свідчить, наскільки вдалою була інвестиція протягом періоду володіння, є рівною доходу на момент погашення тільки в одному окремому випадку: коли період володіння облігацією і строк погашення облігації однакові Для облігацій, строк погашення яких більший, ніж період володіння, доходи або збитки від зміни вартості капіталу (внаслідок зміни ринкової вартості активів) ведуть до суттєвої різниці між нормою віддачі і процентною ставкою, що виміряна як доход на момент погашення.

Це особливо важливо для довгострокових облігацій, для яких доходи і витрати в залежності від зміни вартості капіталу можуть бути суттєвими. Ось чому довгострокові облігації не розглядаються як безпечні активи з надійним доходом протягом коротких періодів володіння ними.

Вставка 4.2. Чи повинні пенсіонери інвестувати у "позолочені" довгострокові облігації?

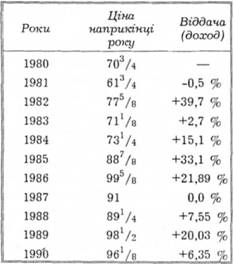

Банальне положення загальноприйнятої мудрості полягає в тому, що пенсіонери повинні інвестувати їхні гроші у "позолочені" цінні папери, такі, як довгострокові облігації, що випущені солідною корпорацією на кшталт "American Telephone and Telegraph" (ATT), бо це забезпечує їхню надійну віддачу. Чи це добра порада для нинішніх фінансових ринків? Таблиця праворуч подає ціни і однорічні доходи на АТT-облігації 85/8 2007 року з 1980 р. по 1990 р.

Як можна бачити з таблиці, протягом декількох років мали місце великі коливання віддачі по цій, за загальною думкою, "безпечній" інвестиції з низькою віддачею і навіть втратами. Коли пенсіонери часом хочуть продати облігації для оплати рахунків, то вони виявляють, що наражаються на фінансові труднощі: їхні облігації падають за вартістю. Висновок: пенсіонери, будьте обережні!

Ціни і віддача за один рік по облігаціях АТТ 8 /8 2007 року: 1980-1990 pp.

Відмінність між реальними та номінальними процентними ставками

Розділ 5. Простий підхід до вибору портфеля: теорія попиту на активи

Визначники попиту на активи

Багатство (майно)

Сподівані доходи

Ризик

Ліквідність

Теорія попиту на активи

Вигоди диверсифікації