Всі ці щойно проаналізовані визначальні обставини можна скласти разом у теорію попиту на активи, за якою (всі інші фактори залишаються без змін):

1. Величина попиту на певний актив звичайно перебуває у прямій залежності від майна. При цьому реакція на зміну майна сильніша, коли актив належить до активів вищого порядку, а не нижчого.

2. Величина попиту на певний актив безпосередньо пов'язана із його сподіваним доходом стосовно альтернативних активів.

3. Величина попиту на певний актив перебуває в оберненій залежності від ризику на доходи від цього активу стосовно до альтернативних активів.

4. Величина попиту на певний актив безпосередньо залежить від його ліквідності стосовно альтернативних активів.

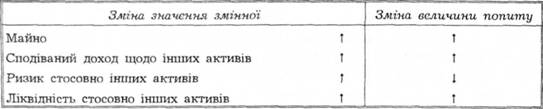

Ці результати підсумовано у таблиці 5.1.

Вигоди диверсифікації

Наш аналіз теорії попиту на активи показує, що більшість людей хочуть уникнути ризику, тобто вони не схильні до ризику. Чому тоді багато інвесторів володіють радше ризиковими активами? Хіба володіння багатьма ризиковими активами не означає для інвестора більшого ризику?

Старе попередження, що не варто класти всі ваші яйця в один кошик, містить ключ до цієї відповіді. Оскільки володіння багатьма ризиковими активами (названо диверсифікацією) зменшує загальний ризик, з яким стикається інвестор, диверсифікація вигідна. Щоб побачити, чому це так, погляньмо на декілька спеціальних прикладів, як інвестор отримує доходи на його інвестиції, коли володіє двома ризиковими цінними паперами.

Розгляньмо два активи: звичайну акцію компанії, що виробляє текстильні вироби, і акцію компанії, яка виробляє продукти споживання. Коли в економіці піднесення, то припускаємо, що воно охоплює половину часу, і вироби текстильної компанії добре продаються, а доход на акцію становить 15 %. Коли ж в економіці спад, тобто протягом другої половини часу,- продаж виробів компанії незначний

ТАБЛИЦЯ 5.1. Підсумки: реагування попиту па актив у відповідь на зміни в доході або майні, сподіваній віддачі, ризику або ліквідності.

і доход на акцію є 5 %. З іншого боку, припустімо, що продуктова компанія процвітає, коли в економіці спад. В цей період доход на її акцію становить 15 %. Проте ця компанія заробляє менші доходи у фазі піднесення ділового циклу, коли доход на акцію падає до 5 %. Оскільки ці обидві акції мають доход у розмірі 15 % протягом половини часу і 5 % протягом іншої половини, сподіваний доход на обидві акції є 10 %. Проте обидві акції містять в собі достатній ризик, бо існує невизначеність щодо їхніх фактичних доходів.

Однак припустімо, що замість однієї або другої акції наш інвестор Ірвінг вкладає половину своїх заощаджень у акції текстильної компанії, "і другу половину - продуктової компанії. Коли економіка перебуває на піднесенні, то доход на акцію текстильної компанії становить 15 %, тоді як продуктової - 5 %. Результат полягає в тому, що Ірвінг заробляє доход у розмірі 10 % (середній з5%і15%)на свою власність по обох видах акцій. Коли ж в економіці спад, то текстильна компанія має доход тільки 5 %, а доход продуктової -15 %. Тому Ірвінг зароблятиме доход 10 % і за цих економічних умов. Якщо Ірвінг диверсифікує свій портфель цінних паперів шляхом купівлі акцій обох компаній, то він отримує доход у розмірі 10 % незалежно від того, у якій фазі ділового циклу перебуває економіка. Ірвінг поліпшив своє становище шляхом застосування цієї стратегії диверсифікації. Його сподіваний доход є 10 %, тобто такий, як від володіння акціями або тільки текстильної, або виключно продуктової компанії, але цей доход тепер не підпадає під жодний ризик.

Хоча описаний випадок демонструє вигоди диверсифікації, він все ж трохи нереальний. Дуже важко знайти два види цінних паперів з такими характеристиками: коли доход на один вид цінних паперів високий, то доход на інший завжди низький 1. У реальному житті значно частіше можна зустріти доходи на цінні папери, що не залежні один від одного, тобто, коли доход на один вид паперів високий, то на інший він може бути як високим, так і низьким.

Припустімо, що обидва цінні папери мають сподіваний доход 10 % - з доходом 5 % протягом першої половини часу і 15 % протягом другої. Інколи обидва види цінних паперів даватимуть вищий доход, а іноді - обидва нижчий. У цьому випадку, якщо Ірвінг має однакову кількість кожного виду цінних паперів, то він в середньому зароблятиме однаковий доход, ніби вклавши всі заощадження в один вид цінних паперів. Проте, оскільки доходи на ці два види цінних паперів незалежні, то цілком можливо, що, коли один цінний папір дає високий, 15 %-ний доход, то інший - низький, 5 %-ний, або навпаки, забезпечуючи Ірвінгу доход у розмірі 10 % (рівний сподіваному доходу). Ірвінг заробить те, на що сподівався, коли володітиме обома цінними паперами замість одного. Отож бачимо, що Ірвінг знову зменшив свій ризик шляхом диверсифікації

Випадок, в якому Ірвінг не матиме вигоди від диверсифікації, має місце тоді, коли доходи на ці два цінні папери змінюються разом абсолютно однаково. У цьому випадку, коли перший цінний папір дає доход 15 %, то інший також дає доход 15 %, і володіння обома цінними паперами матиме наслідком доход у розмірі 15 %. Коли перший цінний папір дає доход 5 %, а другий - також 5 %, то володіння обома цінними паперами забезпечить доход 5 %. Наслідок диверсифікації, тобто володіння обома цінними паперами, забезпечує доход 15 % протягом половини часу і 5 % протягом іншої половини часу. Цей доход точно відповідає доходові, який забезпечує власність тільки на один вид цінних паперів. Отже, диверсифікація у цьому випадку не веде до будь-якого зменшення ризику.

Приклади, які щойно розглянули, зображають такі важливі риси диверсифікації:

1. Диверсифікація майже завжди вигідна для інвестора, що не схильний до ризику, бо вона зменшує ризик доти, доки доходи на

2. Вставка 5.1. Небезпека відсутності диверсифікації: падіння Трампа

Сага Дональда Трампа, символу самовпевненого багатства у 1980-і роки, свідчить про небезпеку відсутності диверсифікації. Трамп - автор бестселера "Мистецтво згоди", зробив одну угоду щодо нерухомого майна занадто значною. Власність Трампа на нерухоме майно складалася з готелю "Плаза", 74-акровоі ділянки не окультуреної землі у західній частині Манхетена і двох казино в Атлантик-Сіті. Трамп далі полював на ринку нерухомого майна і взяв у позику значну суму для купівлі і відновлення іншого казино в Алантик-Сіті - "Тадж-Махал". Вартість останнього була 1 млрд дол.

За відсутності диверсифікації у Трампа будь-яке погіршення ситуації на ринках нерухомого майна та казино могло довести до катастрофи. І саме це трапилося. З погіршенням стану справ на ринку нерухомого майна на Північному Сході з кінця 1980-х років і меншими доходами від казино в Атлантик-Сіті, Трамп виявив, що неспроможний задовольнити свої боргові платежі до середини 1990 р. Тільки за допомогою 65 млн. дол. позички під заставу від чотирьох банків з Нью-Йорк-Сіті і групи сімдесяти інших банків, що взяли на себе надання йому позичок, Трамп зумів уникнути банкрутства. Та з його казино Тадж-Махал продовжувалися неприємності, що змусило Трампа відмовитися від половини його частки у казино в кінці 1990 р.

Під час врегулювання відносин з банками Трампу довелося поступитися значною частиною самостійності в управлінні його бізнесом. І, що ще гірше, йому довелося скласти бюджет. Його особисті видатки було обмежено до 450 000 дол. на місяць у 1990 р., 375 000 дол. на місяць у 1991 р., 300 000 дол. на місяць у 1992 р. і далі відповідно до цього зразка. Хоча ці обмеження не були б тягарем для вас або для мене, Трамп може зрозуміти їх як серйозну перешкоду для свого стилю життя. 110-кімнатний будинок у Флориді, яхта за 29 млн. дол. і вертоліт, можливо, доведеться продати. Але, можливо, для "нашого Дональда", як зараз називають його близькі, буде навіть ще не приємнішим те, що напевно ім'я Трампа більше не звучатиме магічно. У1989 р. власний капітал Трампа, як повідомлялося, становив 1,7 млрд дол., тоді як в серпні 1990 р. Контрольна комісія казино Нью-Джерсі виявила, що він, можливо, матиме від'ємний власний капітал у сумі 294 млн. дол.

цінні папери не змінюються абсолютно узгоджено (що трапляється винятково рідко).

2. Чим меншою мірою доходи на два цінні папери змінюються узгоджено, тим більшу вигоду (зменшення ризику) дає диверсифікація.

Для розуміння реального значення диверсифікації див. вставку 5.1.

Наші знання факторів, що впливають на рішення інвесторів про купівлю і власність на різні активи, дозволяють дослідити у наступному розділі, як визначається ціна окремого активу - облігації.

Розділ 6. Поведінка процентних ставок

Система позичкових коштів: пропозиція і попит на ринку облігацій

Крива попиту

Крива пропозиції

Ринкова рівновага

Аналіз попиту і пропозиції

Зміни рівноважних процентних ставок

Переміщення кривої попиту на облігації

Багатство