У цьому параграфі побачимо, як можна використати інструментарій попиту і пропозиції облігацій для аналізу причин зміни процентних ставок. Для уникнення плутанини важливо збагнути відмінність між рухом по кривій попиту (або пропозиції) і переміщенням кривої попиту (або пропозиції). Коли величина попиту (або пропозиції) змінюється як результат зміни ціни облігації (або, що рівнозначно, зміни процентної ставки), ми маємо рух по кривій попиту (або пропозиції). Зміни у величині попиту, коли переміщуємося від точки А до В, до С і так далі на графіках 6.1 або 6.2, є прикладом руху по кривій попиту. Переміщення кривої попиту (або пропозиції), з другого боку, має місце, коли величина попиту (або пропозиції) змінюється за певної ціни (або процентної ставки) облігації у відповідь на зміну у певному іншому факторі, за винятком ціни облігації або процентної ставки.

Коли один із цих факторів змінюється, то маємо переміщення кривої пропозиції або попиту, і досягається нове рівноважне значення для процентної ставки.

На наступних сторінках ми подивимося, як криві пропозиції і попиту переміщуються у відповідь на коливання таких змінних, як сподівана інфляція і багатство, і які впливи ці зміни мають на рівноважне значення процентних ставок.

Переміщення кривої попиту на облігації

Теорія попиту на активи, що розвинута у розділі 5, забезпечує підхід для розв'язання питання, які фактори спричиняють переміщення кривої попиту на облігації. Ці фактори містять зміни у:

1) багатстві (майні);

2) сподіваних доходах на облігації стосовно альтернативних активів;

3) ризиковості облігацій порівняно з альтернативними активами;

4) ліквідності облігацій стосовно альтернативних активів.

Щоб побачити, як зміна значення кожного з цих 4>акторів (всі інші фактори залишаються незмінними) може переміщувати криву попиту, розгляньмо ряд прикладів.

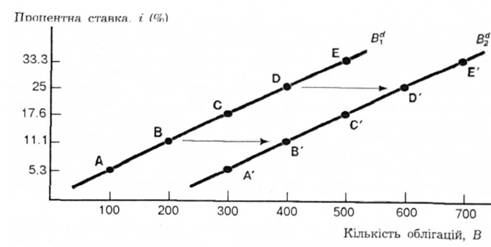

Багатство

Коли економіка зростає швидко, так що багатство збільшується, то величина попиту на облігації за кожної ціни облігації (або процентної ставки) зростає, як показано на графіку 6.3. Щоб зрозуміти це, розгляньмо точку В на висхідній кривій попиту на облігації Bf. За процентної ставки 11,1 % з графіка випливає, що величина попиту на облігації становить 200. За більшого розміру майна величина попиту на облігації за цієї ж процентної ставки повинна збільшитися, скажімо, до 400 (точка В'). Так само більше багатство викликає збільшення величини попиту за процентної ставки 25 % з 400 до 600 (з точки D до точки D'). За цим міркуванням, для кожної точки на висхідній кривій попиту можна бачити переміщення кривої попиту праворуч з до Bf, як показано стрілками.

Висновок, до якого приходимо, полягає в тому, що у процвітаючій економіці зі збільшенням майна попит на облігації зростає, і крива попиту на облігації переміщується праворуч. Проте, наскільки значним буде переміщення (збільшення), залежатиме від того, наскільки облігації є активами вищого, а не нижчого порядку. Застосовуючи це ж міркування, можна сказати, що в роки спаду, коли доход і майно зменшуються, попит на облігації падає, а крива попиту переміщується ліворуч.

Сподівані доходи

Для однорічної дисконтної облігації і для однорічного періоду володіння облігацією сподіваний доход і процентна ставка є однаковими За такої ситуації немає жодного компонента сподіваного

Графік 6.3. Переміщення кривої попиту па облігації. Якщо попит на облігації зростає, то крива попиту переміщується праворуч.

доходу, що не був би пов'язаний з ціною облігації або процентною ставкою.

Для облігацій зі строком погашення більшим за один рік сподіваний доход може значною мірою відрізнятися від процентної ставки. Наприклад, ми бачили у розділі 4, таблиця 4.2, що зростання процентної ставки по довгостроковій облігації з 10 % до 20 % вестиме до різкого зменшення ціни облігації і великого від'ємного доходу. Звідси, якщо люди починають думати, що процентні ставки будуть вищими наступного року, ніж вони початково сподівалися, то сподіваний доход по довгострокових облігаціях впаде, і величина попиту зменшиться за кожної процентної ставки. Вищі сподівані процентні ставки у майбутньому зменшать попит на довгострокові облігації і перемістять криву попиту ліворуч.

Перегляд прогнозів у напрямі зменшення майбутніх процентних ставок, з другого боку, означав би, що сподіваються швидкого зростання цін на довгострокові облігації, ніж початково передбачали, і підсумковий вищий сподіваний доход збільшить величину попиту за кожної процентної ставки Нижчі сподівані процентні ставки у майбутньому збільшать попит на довгострокові облігації і перемістять криву попиту праворуч (графік 6.3).

Зміни в сподіваних доходах на інші активи можуть також перемістити криву попиту на облігації. Якби люди раптово стали більшими оптимістами щодо ринку акцій і почали сподіватися вищих цін акцій у майбутньому, тоді сподівані доходи, і зокрема від приросту капіталу, зросли б. Якщо сподіваний доход на облігації залишається постійним, то сподіваний доход на облігації стосовно акцій впаде, зменшуючи попит на облігації і переміщуючи криву попиту ліворуч.

Зміна у прогнозуванні інфляції ймовірно змінить сподівані доходи на фізичні активи (які також називають нерухомим майном), такі, як автомобілі і будинки, які впливають на попит на облігації. Оскільки зміни у цінах на нерухомість пов'язані зі зміною загального рівня цін, то підвищення темпів прогнозованої інфляції з 5 % до 10 % вестиме до очікування швидшого темпу зростання цін на автомобілі і будинки, і звідси вищого номінального доходу від приросту капіталу, як наслідок зростання ринкової вартості активів. Результуюче зростання сподіваного доходу на це нерухоме майно вестиме до падіння сподіваного доходу на облігації стосовно сподіваного доходу на нерухоме майно. Збільшення сподіваного темпу інфляції спричинить падіння попиту на облігації, і крива попиту переміщуватиметься ліворуч.

Ризик

Якщо ціни на ринку облігацій стають мінливішими, то ризик, що пов'язаний з облігаціями, зростає, і облігації стають менш привабливим активом. Збільшення ризиковості облігацій викликає падіння попиту на облігації, і крива попиту переміститься ліворуч. З другого боку, посилення нестабільності цін на іншому ринку активів, такому, як ринок акцій, зробить облігації привабливішим активом. Збільшення ризиковості альтернативних активів викликає зростання попиту на облігації, і крива попиту переміститься праворуч (графік 6.3).

Ліквідність

Якби більше людей вступили у купівлю-продаж на ринку облігацій, то, зрештою, продавати облігації стало б легше і швидше. Збільшення ліквідності облігацій спричинило б зростання величини попиту на облігації за кожної процентної ставки. Зросла ліквідність облігацій має своїм результатом зрослий попит на облігації, і крива попиту переміщується праворуч (графік 6.3). Так само зросла ліквідність альтернативних активів зменшує попит на облігації і переміщує криву попиту ліворуч. Зменшення комісійних посередникам за купівлю-продаж звичайних акцій, що мало місце, коли фіксована ставка комісійної винагороди була ліквідована у 1975 р., збільшило ліквідність акцій стосовно облігацій, і результуючий нижчий попит на облігації перемістив криву попиту ліворуч.

Ліквідність

Переміщення кривої пропозиції на облігації

Сподівана прибутковість інвестиційних можливостей

Сподівана інфляція

Урядова діяльність

Зміни у рівноважній процентній ставці

Зміни сподіваної інфляції: ефект Фішера

Фаза піднесення ділового циклу

Система переваги ліквідності: пропозиція і попит на ринку грошей