У нашому аналізі поведінки процентних ставок за допомогою пропозиції і попиту у розділі б ми з'ясували визначення лише однієї процентної ставки. Проте нам уже відомо, що існує величезна кількість різних видів облігацій, і їхні процентні ставки можуть насправді відрізнятися. У цьому розділі ми поглибимо знання про процентні ставки, прослідковуючи взаємозв'язок різних процентних ставок. Розуміння відмінностей процентних ставок різних облігацій може допомогти підприємствам, банкам, страховим компаніям та приватним інвесторам вирішити питання, які облігації варто купити як інвестиції, а які продати.

Спочатку розглянемо, чому облігації з однаковим строком (тривалістю часу) до погашення мають різні процентні ставки. Взаємозв'язок між цими процентними ставками називається ризиковою структурою процентних ставок, або структурою процентних ставок за ступенем ризику. Втім, важливу роль у визначенні ризикової структури відіграють ризик, ліквідність і правила подоходних податків. Строк погашення облігації також впливає на процентну ставку. Взаємозв'язок між процентними ставками на облігації з різними строками погашення називається строковою структурою процентних ставок, або структурою процентних ставок за строками погашення. У цьому розділі ми дослідимо джерела і причини коливань процентних ставок стосовно одна одної і розглянемо ряд теорій, що пояснюють ці коливання.

Ризикова структура процентних ставок

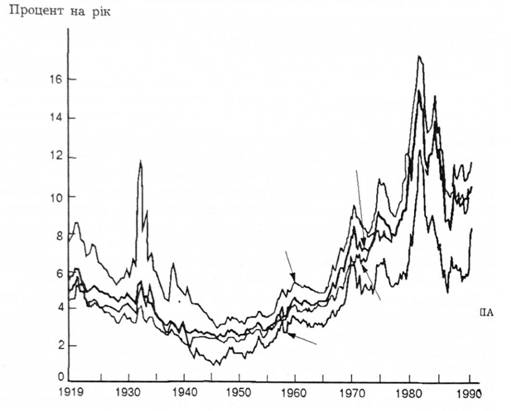

На графіку 7.1 показано доходи, що отримуються до строку погашення, для декількох видів довгострокових облігацій з 1919 до 1990 року. З графіка випливають дві важливі риси поведінки процентних ставок на облігації одного і того ж строку погашення. Процентні ставки на різні види облігацій відрізняються одна від одної у будь-якому році, і різниця між процентними ставками змінюється з перебігом часу. Процентні ставки на муніципальні облігації, наприклад, були вищі за ставки по урядових облігаціях наприкінці 1930-х років, але відтоді стають нижчими. Крім того, різниця між процентними ставками на облігації корпорації Ваа (ризиковіші, ніж облігації корпорації Ааа) та облігаціями уряду США була дуже значною протягом періоду "великої депресії" 1930-1933 pp. Ця різниця зменшувалася у 1940-і, 1950-і

Графік 7.1. Доходи па довгострокові облігації: 1919-1990 pp.

та 1960-і роки, але знову збільшувалася у 1970-і та 1980-і роки. Які чинники відповідають за ці явища?

Ризик невиконання зобов'язань

Одним із атрибутів облігації, що впливає на її процентну ставку, е ризик, що пов'язаний із невиконанням зобов'язання по ній. Існує ймовірність, що емітент облігації не виконає зобов'язання, тобто буде неспроможним виплачувати проценти або викупити облігацію за її номінальною вартістю, коли строк погашення облігації закінчиться Корпорації несуть великі збитки, як, зокрема, "Chrysler" у 1970-і роки, і можуть тимчасово припинити виплату процентів по облігаціях Ризик, що пов'язаний з невиконанням корпорацією зобов'язань по її

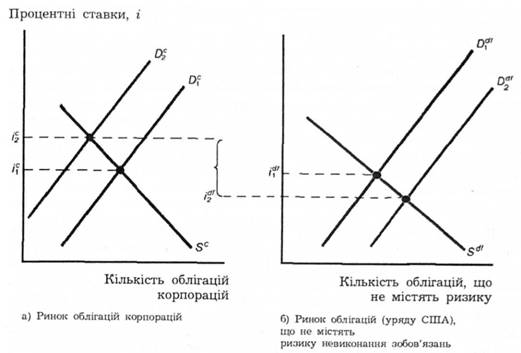

Графік 7.2. Реакція па збільшення ризику невиконання зобов'язань по облігаціях корпорацій. Зростання ризику невиконання зобов'язань по облігаціях корпорацій зменшує попит з Оі до Ог- Водночас це зростання розширює попит на без ризикові облігації з 1$ до o Рівноважна ставка для облігацій корпорацій зростає з г? до І2, тоді як вона падає з ц' до %г на ринку облігацій, що містять ризик

облігаціях, може бути досить високим. З другого боку, облігації уряду США не містять ризику, що пов'язаний з невиконанням зобов'язань, бо федеральний уряд може завжди збільшити податки або навіть надрукувати гроші для викупу своїх облігацій. Облігації, що не містять ризику, пов'язаного з невиконанням зобов'язань, такі, як урядові облігації США, називаються безризиковими облігаціями, або вільними від ризику облігаціями. Різниця між процентними ставками на облігації з ризиком невиконання зобов'язань і процентними ставками безризикових облігацій називається ризиковою премією. Остання показує, яку величину процента люди додатково можуть заробити для того, щоб купувати і володіти ризиковими облігаціями. Наш аналіз ринку облігацій за допомогою інструментарію попиту і пропозиції, що розвинутий у попередньому розділі, можна застосувати для пояснення того 4закту, чому облігація з ризиком невиконання зобов'язання по ній завжди має додатну ризикову премію і чому чим вищий ризик цього виду, тим більшою буде ризикова премія

ПОРАДА

Дві вправи допоможуть вам краще зрозуміти структуру ризику:

1. Уявіть себе в ролі інвестора і подивіться, як на ваші рішення щодо купівлі облігацій впливали б зміни ризику і ліквідності.

2. Попрактикуйтеся у переміщеннях кривих попиту і пропозиції, коли ризик і ліквідність змінюються. Наприклад, подивіться, чи ви можете зобразити відповідне переміщення кривих попиту і пропозиції, якщо, на противагу прикладам у тексті, облігація корпорації характеризується зменшенням ризику невиконання зобов'язань по ній або підвищенням її ліквідності

Щоб дослідити впливи ризику невиконання зобов'язань по процентних ставках, розгляньмо графіки попиту і пропозиції не пов'язаних з ризиком облігацій (уряду США) і довгострокових ринків облігацій корпорацій на графіку 7.2. Щоб дещо легше читати графіки, припустімо, що початково відсутня можливість невиконання зобов'язань по облігаціях корпорацій, як і по безризикових облігаціях уряду США. У такому випадку ці два види облігацій мають однакові ознаки (однаковий ризик і строк погашення), їхні рівноважні процентні ставки початково будуть рівними (if = ір) і ризикова премія по облігаціях корпорацій (if - iff) становитиме нуль.

Якщо можливість невиконання зобов'язань зростає, бо корпорація починає нести великі збитки, то ризик, що пов'язаний з невиконанням зобов'язань по облігаціях корпорацій, зросте і сподіваний доход на ці облігації зменшиться. Крім того, доход на облігації корпорації стане невизначенішим. З теорії попиту на активи випливає, що оскільки сподіваний доход на облігації корпорацій падає щодо сподіваного доходу на безризикові облігації (уряду США), коли відносний ризик на облігації корпорацій зростає, то останні стають менш бажаними (все інше залишається без змін) і попит на них зменшиться. Крива попиту на облігації корпорацій на графіку 7.2 (а) переміщується ліворуч з положення Df у Df.

Одночасно сподіваний доход на безризикові облігації уряду США зростає щодо сподіваного доходу на облігації корпорацій, коли відносна міра ризику, пов'язаного з ними, зменшується. Отже, безризикові облігації стають бажанішими і попит зростає (що показано на частині (б) графіка переміщенням праворуч кривої попиту для цих облігацій з Dff до D$f).

Рівноважна процентна ставка для облігацій корпорацій зростає з if до if, в той час як процентна ставка по безризикових облігаціях зменшується з iff до i$f. Різниця між процентними ставками по облігаціях корпорацій і процентними ставками безризикових облігацій, тобто ризикова премія на облігації корпорацій, зросла з нуля до

Ми приходимо до такого висновку: облігація, яка не містить ризику, завжди матиме додатну ризикову премію, а зростання міри ризику, що пов'язане з нею, збільшуватиме ризикову премію.

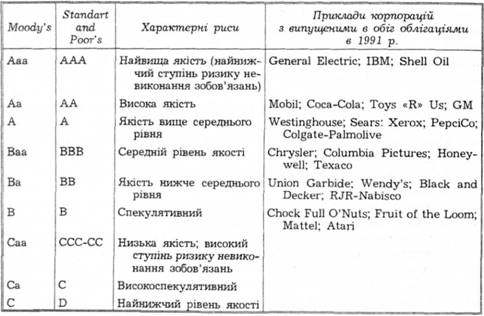

Оскільки ризик, що пов'язаний з невиконанням зобов'язань, є таким важливим для розміру ризикової премії, покупцям облігацій потрібно мати інформацію, чи дана корпорація виконає зобов'язання по її облігаціях. Основні консультативні фірми з питань інвестування (Moody's Investors Service and Standart і Poor's Corporation) забезпечують інформацією про ризик, що пов'язаний з невиконанням зобов'язань, розставляють якість корпоративних і муніципальних облігацій відповідно до ймовірності невиконання по них зобов'язань. Різний рейтинг облігацій та їхня коротка характеристика містяться у таблиці 7.1.

Облігації з відносно невисоким ступенем невиконання по них зобов'язань називаються "якісними інвестиційними" цінними паперами і мають рейтинг Ваа(ВВВ) і вище. Облігації з рейтингом нижче Ваа(ВВВ) мають вищий ступінь ризику невиконання зобов'язань, і їх можна умовно назвати менш якісними облігаціями {"ганчір'яними облігаціями").

Далі повернімося до графіка 7.1 і подивімося, чи ви можете пояснити взаємозв'язок між процентними ставками по облігаціях корпорацій і процентними ставками по облігаціях уряду США. Облігації корпорацій мають завжди вищі процентні ставки, ніж облігації уряду США, бо перші завжди містять в собі певний ступінь ризику невиконання зобов'язань, тоді як облігації уряду США такого ризику не мають. Оскільки облігації корпорацій мають вищий ступінь ризику невиконання по них зобов'язань, ніж облігації з рейтингом Ааа, то ризикова премія по облігаціях Ваа вища і ставка по Ваа завжди перевищує ставку по Ааа.

Ми також можемо застосувати подібний аналіз для пояснення значного стрибка в ризиковій премії по ставках облігацій корпорацій Ваа в роки "великої депресії" (1930-1933 pp.) і зростанням ризикової премії у 1970-і та 1980-і pp. (див. графік 7.1). В роки "великої депресії" мав місце досить високий відсоток банкрутств підприємств і невиконання взятих ними зобов'язань. Як можна сподіватися, ці фактори вели до суттєвого збільшення ризику невиконання зобов'язань по облігаціях, що випущені слабкими корпораціями, і ризикова премія по облігаціях Ваа досягла безпрецедентно високого рівня. 1970-і та 1980-і роки знову показали вищий рівень банкрутств фірм та невиконання зобов'язань, хоча ці показники були все ще значно нижчі, ніж в роки "великої депресії". Знову, як і слід було сподіватися, ризик, що пов'язаний з невиконанням зобов'язань, і ризикова премія по облігаціях корпорацій зросли, що збільшило різницю між процентними ставками по облігаціях корпорацій та процентними ставками по урядових облігаціях. Наш аналіз також пояснює різке збільшення різниці процентних ставок по менш якісних облігаціях і по урядових облігаціях після краху фондової біржі у жовтні 1987 р. (вставка 7.1).

ТАБЛИЦЯ 7.1. Рейтинг облігацій за класифікацією "Moody's and Standard and Poor's"

Ліквідність

Умови оподаткування доходів

Строкова структура процентних ставок

З фінансових новин. Криві доходу

Гіпотеза сподівань

Теорія сегментних ринків

Теорія домінантного середовища

Підсумки

Застосування. Інтерпретація кривих доходу, 1980-1991 рр.