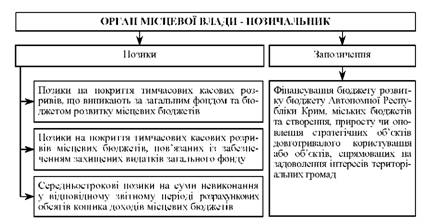

У процесі своєї діяльності органи місцевого самоврядування часто стикаються з проблемою браку фінансових ресурсів. Ця проблема може бути розв'язана шляхом отримання позик або здійснення запозичень.

На відміну від державного кредиту (запозичення), кошти якого спрямовуються на покриття бюджетного дефіциту, кошти комунального кредиту (місцевих позик/запозичень) використовуються як для підтримання поточного балансу і реалізації першочергових завдань та забезпечення захищених видатків, так і здійснення інвестиційних (прибуткових) проектів.

Місцеві позики пов'язані з отриманням місцевим бюджетом коштів на покриття тимчасових касових розривів на принципах строковості та повернення.

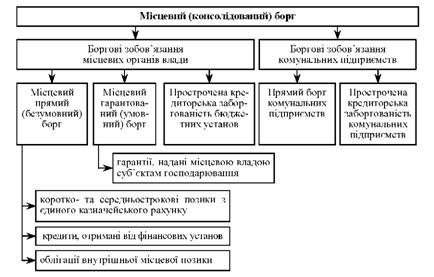

Рис. 4.2. Види позик та запозичень до місцевого бюджету

Тимчасовий касовий розрив - неможливість місцевого бюджету на конкретну дату погасити бюджетні фінансові зобов'язання за захищеними видатками або взагалі здійснити планове фінансування поточних видатків за рахунок залишків власних коштів, поточних власних надходжень та надходжень з державного бюджету (міжбюджетних трансфертів).

Ст. 73 Бюджетного кодексу України встановлює, що Рада міністрів Автономної Республіки Крим, місцеві державні адміністрації, виконавчі органи відповідних місцевих рад за рішенням Верховної Ради Автономної Республіки Крим або відповідної місцевої ради можуть отримувати:

1) позики на покриття тимчасових касових розривів, що виникають за загальним фондом та бюджетом розвитку місцевих бюджетів, у фінансових установах на строк до трьох місяців у межах поточного бюджетного періоду, у виняткових випадках за рішенням Кабінету Міністрів України стосовно бюджету Автономної Республіки Крим і міських бюджетів - у межах поточного бюджетного періоду.

2) позики на покриття тимчасових касових розривів місцевих бюджетів, пов'язаних із забезпеченням захищених видатків загального фонду, обсяги яких в обов'язковому порядку покриваються Державним казначейством України без нарахування відсотків за користування цими коштами з обов'язковим їх поверненням до кінця поточного бюджетного періоду.

3) середньострокові позики на суми невиконання у відповідному звітному періоді розрахункових обсягів кошика доходів місцевих бюджетів, визначених у законі про Державний бюджет України, за рахунок коштів єдиного казначейського рахунку на умовах їх повернення без нарахування відсотків за користування цими коштами.

Надання позик з одного бюджету іншому забороняється.

Порядок отримання та погашення позик на покриття тимчасових касових розривів, що виникають за загальним фондом та бюджетом розвитку місцевих бюджетів, а також позик на покриття тимчасових касових розривів місцевих бюджетів, пов'язаних із забезпеченням захищених видатків загального фонду, регулюється Постановою Кабінету Міністрів України "Порядок покриття тимчасових касових розривів місцевих бюджетів" від 29 грудня 2010 р. № 1204.

Позика надається в межах граничного обсягу, встановленого територіальним органом Державної казначейської служби, і не має перевищувати однієї дванадцятої затвердженого на поточний бюджетний період обсягу доходів загального фонду місцевого бюджету, без урахування обсягу цільових міжбюджетних трансфертів та з урахуванням позикового ліміту (максимальної суми, у межах якої територіальний орган Державної казначейської служби може використовувати кошти єдиного казначейського рахунка для надання позик).

Позики надаються територіальними органами Державної казначейської служби за умов:

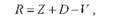

1) наявності тимчасового касового розриву місцевого бюджету, обсяг якого визначається за формулою:

де К - обсяг тимчасового касового розриву;

2 - залишок бюджетних коштів на рахунках місцевого бюджету та розпорядників коштів такого бюджету (крім цільових міжбюджетних трансфертів та коштів резервного фонду) на дату подання заяви;

Б - обсяг усіх очікуваних надходжень до загального фонду місцевого бюджету (крім цільових міжбюджетних трансфертів) у період з дати подання заяви до дати отримання позики;

V - залишок непогашених бюджетних фінансових зобов'язань розпорядників коштів місцевого бюджету за захищеними видатками, а саме:

- оплата праці працівників бюджетних установ (код економічної класифікації видатків (КЕКВ) 1110);

- нарахування на заробітну плату (КЕКВ 1120);

- придбання медикаментів та перев'язувальних матеріалів (КЕКВ 1132);

- забезпечення продуктами харчування (КЕКВ 1133);

- оплата комунальних послуг та енергоносіїв (КЕКВ 1160);

- здійснення окремих заходів щодо виконання державних (регіональних) програм, не віднесених до заходів розвитку (КЕКВ 1172) у частині видатків на оплату праці працівників бюджетних установ та нарахування на заробітну плату, забезпечення продуктами харчування, оплату комунальних послуг та енергоносіїв, виплату стипендій;

- виплата відсотків (доходу) за зобов'язаннями місцевого бюджету (КЕКВ 1200);

- надання субсидій та поточних трансфертів підприємствам, установам та організаціям (КЕКВ 1310) у частині видатків комунальних закладів охорони здоров'я, які є одержувачами бюджетних коштів, на оплату праці працівників та нарахування на заробітну плату, придбання медикаментів, забезпечення продуктами харчування, оплату комунальних послуг та енергоносіїв;

- надання поточних трансфертів органам державного управління інших рівнів (КЕКВ 1320) у частині видатків на оплату праці працівників бюджетних установ та нарахування на заробітну плату, придбання медикаментів, забезпечення продуктами харчування, оплату комунальних послуг та енергоносіїв;

- виплата стипендій (КЕКВ 1342).

2) відсутності простроченої кредиторської заборгованості місцевого бюджету за позиками, отриманими у фінансових установах;

3) відсутності заборгованості місцевого бюджету за коштами, що передаються до державного бюджету згідно з показниками його розпису на відповідний період. При цьому відсоток виконання розпису державного бюджету за коштами, що передаються до державного бюджету з відповідного місцевого бюджету, не може бути нижчим, ніж відсоток фактичного виконання обсягу кошика доходів місцевого бюджету;

4) відсутності в місцевому бюджеті коштів загального фонду на вкладних (депозитних) рахунках у банках, крім банків, у яких уведено мораторій на задоволення вимог кредиторів та щодо яких відповідним місцевим фінансовим органом ведеться претензійно-позовна робота з повернення бюджетних коштів з вкладів (депозитів).

Договір про надання позики укладається територіальним органом Державної казначейської служби з відповідним місцевим фінансовим органом на підставі письмового звернення заявника до територіального органу.

Погашення позики здійснюється протягом 60 днів від дня ліквідації тимчасового касового розриву за рахунок не менш, як 80 відсотків усіх надходжень загального фонду місцевого бюджету.

Обсяг позики, яка здійснюється із загального фонду місцевого бюджету і надається головному розпоряднику бюджетних коштів на фінансування бюджетних видатків за незахищеними статтями, розраховується за формулою:

де / - обсяг коштів загального фонду місцевого бюджету, які можуть спрямовуватися на рахунки головних розпорядників коштів місцевого бюджету за незахищеними видатками;

N - обсяг усіх надходжень до загального фонду місцевого бюджету;

Р - обсяг коштів місцевого бюджету, які спрямовуються на погашення позики;

М - обсяг цільових міжбюджетних трансфертів;

ґ - кількість робочих днів з дати надання позики.

Процедура надання місцевому органу влади середньострокових позик на суми невиконання у відповідному звітному періоді розрахункових обсягів кошика доходів місцевих бюджетів затверджується Кабінетом Міністрів України (Постанова Кабінету Міністрів України "Про затвердження Порядку надання Раді міністрів Автономної Республіки Крим, місцевим державним адміністраціям і виконавчим органам відповідних місцевих рад середньострокових позик та їх погашення" від 29 грудня 2010 р. № 1203).

Середньострокові позики надаються щомісяця на договірних умовах за результатами виконання місцевих бюджетів на суми невиконання у звітному періоді розрахункових обсягів кошика доходів місцевих бюджетів, визначених у законі про Державний бюджет України.

Помісячний розпис зазначених доходів затверджується Мінфіном на відповідний бюджетний період та доводиться до місцевих органів.

Обсяг позики визначається наростаючим підсумком з початку року із зменшенням на суму раніше наданих у поточному році, але не погашених позик. При цьому загальний обсяг позики, наданої місцевому органу, не може перевищувати розмір невиконання доходів місцевих бюджетів, а також установлений законом про Державний бюджет України розмір оборотної касової готівки державного бюджету.

Якщо прогнозований обсяг позик перевищує позиковий ліміт, він зменшується пропорційно визначеному для кожного місцевого бюджету обсягу позики. При цьому враховуються наявність заяв про надання позик місцевим бюджетам за рахунок коштів єдиного казначейського рахунка для покриття тимчасових касових розривів та динаміка надходження платежів до місцевих бюджетів, збалансовані з передачею коштів до державного бюджету.

Не менш як третина позикового ліміту спрямовується місцевим бюджетам, яким передбачено дотацію вирівнювання.

Після ухвалення Мінфіном рішення про надання позик Державна казначейська служба за дорученням останнього укладає договір про надання позики, після чого протягом 2 днів зараховує оговорені суми позик на відповідні рахунки місцевого бюджету.

У договорах про надання позики обов'язково передбачається, що територіальні органи Державної казначейської служби починають зарахування (повернення) наданих у позику сум для покриття тимчасових касових розривів за рахунок коштів єдиного казначейського рахунка з моменту перевиконання місцевого бюджету протягом поточного або наступних бюджетних періодів. Крім того, може також розглядатися питання щодо врегулювання міжбюджетних відносин у частині перерахування позик до бюджетів сіл, селищ, міст районного значення та районів у містах і їх погашення.

Місцеві запозичення - це операції, пов'язані з отриманням місцевим бюджетом коштів на умовах строковості, повернення та платності, та викликають появу зобов'язань місцевих органів влади перед кредиторами.

Особливості здійснення місцевих запозичень регулюються ст. 16 та 74 Бюджетного кодексу України.

Обов'язковою умовою є те, що місцеві зовнішні запозичення можуть здійснювати лише міські ради міст з чисельністю населення понад 300 тисяч жителів. При цьому місцеві зовнішні запозичення шляхом отримання кредитів (позик) від міжнародних фінансових організацій можуть здійснювати всі міські ради.

Місцеві запозичення здійснюються з метою фінансування бюджету розвитку бюджету Автономної Республіки Крим та міських бюджетів й використовуються для створення, приросту чи оновлення стратегічних об'єктів довготривалого користування або об'єктів, які забезпечують виконання завдань Верховної Ради Автономної Республіки Крим та міських рад, спрямованих на задоволення інтересів населення Автономної Республіки Крим і територіальних громад міст.

Порядок проведення операцій щодо надання (отримання) місцевих запозичень установлюється Кабінетом Міністрів України (Постанова Кабінету Міністрів України "Про затвердження Порядку здійснення місцевих запозичень" від 16 лютого 2011р. № 110). Крім того, процедуру випуску облігацій внутрішніх місцевих позик визначає та регулює Рішення ДКЦПФР (НКЦПФР) "Про затвердження Положення про порядок випуску облігацій внутрішніх місцевих позик" від 07.10.2003р. № 414.

Запозичення може здійснюватися у формі:

1) укладання договорів позики (кредитних договорів) з фінансовими установами;

2) випуску облігацій місцевих позик.

Крім того, місцевий орган влади може здійснювати реструктуризацію боргових зобов'язань, яка полягає у будь-якій зміні істотних умов запозичення, що були здійснені Верховною Радою Автономної Республіки Крим чи міською радою, і не вважається новим запозиченням.

Дозвіл на здійснення запозичення (реструктуризації боргових зобов'язань), а також обсяг та порядок установлюються Мінфіном. Для отримання дозволу Верховна Рада Автономної Республіки Крим чи міська рада надсилає Мінфіну письмове повідомлення, до якого додає такі документи:

1) рішення про затвердження бюджету Автономної Республіки Крим чи міського бюджету на відповідний рік з дефіцитом виключно у частині бюджету розвитку;

2) проект рішення про запозичення (реструктуризацію боргових зобов'язань);

3) розрахунки й обгрунтування доцільності здійснення запозичень;

4) копії звітів про виконання бюджету Автономної Республіки Крим чи міського бюджету за три роки, що передують року, в якому ухвалюється рішення про запозичення (реструктуризацію боргових зобов'язань);

5) інформацію про поточний стан виконання зобов'язань з погашення місцевого боргу, а також про стан розрахунків за місцевим боргом за п'ять років, що передують року, в якому ухвалюється зазначене рішення;

6) обгрунтування обсягу доходів бюджету розвитку спеціального фонду бюджету Автономної Республіки Крим чи міського бюджету, який планується спрямовувати на погашення основної суми місцевого боргу протягом всього періоду його погашення;

7) за умови здійснення запозичення шляхом випуску облігацій місцевих позик - проект проспекту емісії облігацій (у разі відкритого (публічного) розміщення) або копію відомостей про випуск (розміщення) облігацій (у разі закритого (приватного) розміщення) та відомості про рейтингову оцінку облігацій, яка визначається уповноваженими НКЦПФР рейтинговими агентствами або визнаними нею міжнародними рейтинговими агентствами;

8) довідку Державної служби статистики про чисельність населення міста на момент ухвалення рішення про затвердження міського бюджету на відповідний рік (у разі здійснення зовнішнього запозичення).

Після надходження інформації та документів Мінфін розглядає їх і проводить перевірку поданих розрахунків, за результатами якого ухвалює рішення про погодження обсягу та умов здійснення запозичення (реструктуризації боргових зобов'язань) або вмотивовану відмову.

Одним з умов здійснення запозичення до бюджету розвитку органу місцевого самоврядування є одержання висновку Міністерства фінансів про відповідність такого запозичення вимогам бюджетного законодавства.

Крім того, орган місцевого самоврядування мусить мати рейтинг, визначений рейтинговою агенцією, статус якої підтверджено експертним висновком Світового банку, Міжнародного валютного фонду або Європейського банку реконструкції та розвитку.

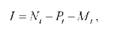

В Україні такими агентствами є, наприклад, Кредит-рейтинг, Українське кредитно-рейтингове агентство тощо. Даними агентствами розроблені методології визначення кредитного рейтингу міста (регіону) і запропоновані критерії, за допомогою яких можна встановити рівень кредитоспроможності місцевої влади та присвоїти відповідний рейтинг території [13].

При визначенні кредитного рейтингу окреме місто (регіон) розглядається як система - господарський комплекс і учасник фінансового ринку - та оцінюється рівень кредитоспроможності органів місцевої влади. Аналіз кредитоспроможності органів місцевої влади здійснюється за такими основними напрямками (рис. 4.3) на підставі даних, отриманих від органу місцевої влади, а також з інших джерел (у тому числі - публічних), які агентство вважає достовірними. У процесі аналізу використовуються як кількісні, так і якісні критерії.

У процесі аналізу системи управління вивчаються такі проблемні блоки питань, як:

- взаємодія гілок влади, де розглядається рівень консолідації гілок влади у контексті їх політико-партійної спрямованості і належності до регіональних ділових кіл; наявність конфліктів між окремими підрозділами, а також ефективність взаємодії місцевої влади з органами державної влади; методи управління та наявні ризики, притаманні даній системі управління; рівень оперативності ухвалення управлінських рішень;

- фінансова політика та дотримання вимог законодавства, у межах якого вивчаються питання дотримання законодавчих вимог при формуванні та виконанні бюджету; застосування довгострокового планування та ефективність управління дохідною та видатковою частинами бюджету міста. Метою аналізу цього напряму є порівняння фактичних результатів реалізації фінансової політики з плановими показниками, спроможність органу місцевої влади прогнозувати доходи та оцінювати реальну потребу в бюджетному фінансуванні на поточний рік та подальші три бюджетні періоди. Крім того, оцінюється законодавча дисципліна місцевої влади щодо бюджетних відносин на місцевому рівні;

Рис. 4.3. Критерії визначення кредитного рейтингу міста (регіону)

- інформаційна прозорість діяльності та відкритість місцевої влади, що оцінюється за такими параметрами, як рівень розкриття фінансової інформації, ступінь її прозорості, відкритості та повноти; наявність та кількість наповнення чинного офіційного сайту місцевої влади, що надає оперативну інформацію про події місцевого значення.

При аналізі економічного розвитку міста (регіону) та бюджетної забезпеченості особлива увага приділяється дослідженню таких розділів, як:

- соціально-економічний розвиток міста (регіону), де розглядаються економіко-географічне положення й ресурсно-природний потенціал адміністративно-територіальної одиниці, структура місцевої економіки, що характеризується показниками обсягу та динаміки наданих послуг, вкладених інвестицій в основний капітал та іноземних інвестицій за видами економічної діяльності, ступенем розвинутості малого підприємництва, а також діяльності великих підприємств - основних платників місцевого бюджету. Крім того, вивчається демографічна ситуація та стан ринку праці, а саме показники зайнятості населення, диверсифікації ринку праці, рівень оплати праці та заборгованість по ній, вікова структура населення тощо. Під час аналізу агентство визначає чуттєвість до основних соціально-економічних ризиків, а саме зміни податкового та бюджетного законодавства, погіршення кон'юнктури на зовнішніх та сировинних ринках, зниження міжбюджетних трансфертів, зношеність міської інфраструктури, потреби на оновлення транспортної інфраструктури, житлового фонду, відсутність своєчасного фінансування, висока питома вага видатків на фінансування бюджетної сфери у загальних видатках місцевого бюджету;

- аналіз стану комунальної власності та комунального господарства відбувається у напрямі встановлення майбутніх видатків місцевого бюджету на оновлення та ремонт об'єктів житлово-комунального господарства, рівня тарифів та покриття ними собівартості послуг. Поряд із цим вивчаються питання щодо надходжень від продажу земельних ділянок несільськогосподарського призначення, приватизації об'єктів комунальної власності, у тому числі комунальні підприємства;

- при аналізі бюджетної забезпеченості міста (регіону) встановлюється ступінь самостійності бюджету, стабільність, диверсифікованість, передбачуваність та підконтрольність доходів, а також спроможність місцевої влади впливати на динаміку надходжень; співвідношення поточних та капітальних видатків, питома вага видатків на фінансування бюджетних установ, питома вага захищених статей у загальному обсязі видаткової частини бюджету, структура видатків тощо. Крім того, оцінюється співвідношення рівня доходів і видатків, рівень покриття фінансовими доходами видатків на обслуговування боргу, рівень бюджетного дефіциту (профіциту) та можливості й джерела його покриття;

- ліквідність бюджету оцінюється за розмірами вільних грошових коштів, обсягами кредиторської заборгованості бюджетних установ та заборгованості місцевого бюджету за короткостроковими та середньостроковими позиками з єдиного казначейського рахунку.

Під час аналізу боргової політики детально вивчаються такі параметри:

- боргова історія міста (регіону) у ретроспективі - обсяг, динаміка і структура місцевого боргу, політика місцевої влади щодо обліку місцевого боргу та стан розрахунків за борговими зобов'язаннями, факти невиконання або реструктуризації боргових зобов'язань;

- боргове навантаження і структура місцевого боргу, у тому числі - прямий борг та умовні боргові зобов'язання місцевої влади, борг комунальних підприємств та інші боргові зобов'язання, погашення яких спричинить додаткове навантаження на місцевий бюджет. Крім того, вивчаються коротко - та середньострокові позики, залучені з єдиного казначейського рахунку, запозичення до бюджету розвитку, надані місцевими органами влади гарантії, прострочена кредиторська заборгованість бюджетних закладів, боргові зобов'язання та прострочена кредиторська заборгованість підприємств та організацій комунальної форми власності;

- потреби у додатковому фінансуванні та можливості залучення позикових коштів;

- управління місцевим боргом (визначення обсягів та умов залучених коштів з точки зору забезпечення оптимальної структури боргу та мінімізації витрат на його обслуговування, підтримання економічно безпечного рівня боргового навантаження, забезпечення рівномірного графіку виплат для погашення боргу).

Під час розгляду інформації та документів Мінфін може одержувати додаткову інформацію, необхідну для ухвалення такого рішення.

Реструктуризація боргових зобов'язань за запозиченням, здійснена шляхом випуску облігацій місцевих позик, не повинна призводити до збільшення місцевого боргу. Така реструктуризація піддягає реєстрації у НКЦПФР.

Верховна Рада Автономної Республіки Крим та міські ради подають Мінфіну інформацію про здійснені запозичення, у тому числі:

1) зареєстрований проспект емісії облігацій місцевих позик (додаток Б) та тимчасове свідоцтво про реєстрацію випуску облігацій внутрішніх місцевих позик (у разі відкритого (публічного) розміщення) або інформацію про випуск (розміщення) облігацій та тимчасове свідоцтво про реєстрацію випуску облігацій внутрішніх місцевих позик (у разі закритого (приватного) розміщення) - у десятиденний строк після реєстрації;

2) завірену копію договору позики (кредитного договору) - у десятиденний строк після його підписання;

3) інформацію про здійснення платежів за запозиченням - у десятиденний строк після їх здійснення.

Здійснення місцевих позик та/або запозичень обумовлює формування місцевого боргу відповідної адміністративно-територіальної одиниці, а також його обслуговування, управління боргом та погашення.

Місцевий (консолідований) борг - це загальна сума заборгованості Автономної Республіки Крим або територіальної громади міста, яка складається з усіх отриманих і непогашених боргових зобов'язань відповідної території, з урахуванням боргових зобов'язань в результаті наданих гарантій суб'єктам господарювання, які виникають на підставі законодавства або договору.

Обслуговування місцевого боргу - операції щодо здійснення плати за користування кредитом (позикою), сплати комісій, штрафів та інших платежів, пов'язаних з управлінням місцевим боргом.

Управління місцевим боргом - сукупність дій, пов'язаних із здійсненням запозичень, обслуговуванням і погашенням місцевого боргу, інших правочинів з місцевим боргом, що спрямовані на досягнення збалансованості бюджету та оптимізацію боргового навантаження.

Погашення місцевого боргу - операції з повернення позичальником кредитів (позик) відповідно до умов кредитних договорів та/або випуску боргових цінних паперів.

Рис. 4.4. Структура місцевого (консолідованого) боргу

Держава не несе відповідальності за борговими зобов'язаннями Автономної Республіки Крим і територіальних громад.

Видатки на обслуговування місцевого боргу здійснюються за рахунок коштів загального фонду місцевого бюджету.

Видатки місцевого бюджету на обслуговування місцевого боргу не можуть перевищувати 10 відсотків видатків загального фонду місцевого бюджету протягом будь-якого бюджетного періоду, коли планується обслуговування місцевого боргу.

Загальний обсяг місцевого боргу станом на кінець бюджетного періоду не може перевищувати 200 відсотків (для міста Києва - 400 відсотків) середньорічного індикативного прогнозного обсягу надходжень бюджету розвитку (без урахування обсягу місцевих запозичень та капітальних трансфертів (субвенцій) з інших бюджетів), визначеного прогнозом відповідного місцевого бюджету на наступні за плановим два бюджетні періоди. У разі перевищення цієї граничної величини Верховна Рада Автономної Республіки Крим, відповідна міська рада зобов'язані вжити заходів щодо зменшення обсягу місцевого боргу.

Якщо у процесі погашення місцевого боргу та платежів з його обслуговування, обумовлених договором між кредитором та позичальником, порушується графік погашення з вини позичальника, Верховна Рада Автономної Республіки Крим, відповідна міська рада не мають права здійснювати нові місцеві запозичення протягом п'яти наступних років.

5.1. Поняття, функції та класифікація видатків місцевих бюджетів

Видатки, що здійснюються з бюджетів сіл, їх об'єднань, селищ, міст районного значення і враховуються при визначенні обсягу міжбюджетних трансфертів

Видатки, що здійснюються з районних бюджетів та бюджетів міст республіканського Автономної Республіки Крим і обласного значення та враховуються при визначенні обсягу міжбюджетних трансфертів

Видатки, що здійснюються з бюджету Автономної Республіки Крим та обласних бюджетів і враховуються при визначенні обсягу міжбюджетних трансфертів

Видатки місцевих бюджетів, що не враховуються при визначенні обсягу міжбюджетних трансфертів

5.2. Порядок планування та здійснення видатків установами, що фінансуються за рахунок місцевих бюджетів

Порядок складання проектів кошторисів

Порядок розгляду і затвердження кошторисів

Основні вимоги щодо виконання кошторису