У процесі своєї фінансово-господарської діяльності комунальні підприємства формують доходи і здійснюють витрати.

Комунальне комерційне підприємство є суб'єктом підприємницької діяльності. Отже, механізми утворення доходів і здійснення видатків комунальним комерційним підприємством такі ж самі, як для підприємств - платників податків, і регулюються Податковим кодексом України [7].

Доходи комунальних комерційних підприємств, що враховуються для визначення об'єкта оподаткування, поділяються на:

1. Доходи від операційної діяльності (дохід від виконаних робіт, наданих послуг).

2. Інші доходи (доходи від оренди, суми штрафів, пені, суми дотацій, субсидій, капітальних інвестицій з бюджету, дохід від реалізації необоротних матеріальних активів, майна тощо).

Витрати комунальних підприємств, що враховуються для визначення об'єкта оподаткування, охоплюють:

1. Витрати операційної діяльності (собівартість виконаних робіт, наданих послуг).

2. Інші витрати (адміністративні витрати, витрати на збут, інші операційні витрати, фінансові витрати, інші витрати звичайної діяльності).

Собівартість виконаних робіт, наданих послуг складається з витрат, прямо пов'язаних з виконанням таких робіт, наданням послуг, а саме:

- прямих матеріальних витрат;

- прямих витрат на оплату праці;

- амортизації виробничих основних засобів та нематеріальних активів, безпосередньо пов'язаних з виробництвом товарів, виконанням робіт, наданням послуг;

- загальновиробничі витрати, які відносяться на собівартість виконаних робіт, наданих послуг відповідно до положень (стандартів) бухгалтерського обліку;

- вартості отриманих послуг, прямо пов'язаних з виконанням робіт, наданням послуг;

- інших прямих витрат, у тому числі витрат з придбання електричної енергії.

До складу прямих матеріальних витрат включається вартість сировини та основних матеріалів, що утворюють основу виконаної роботи, наданої послуги, придбаних напівфабрикатів та комплектувальних виробів, допоміжних та інших матеріалів, які можуть бути безпосередньо віднесені до конкретного об'єкта витрат. Прямі матеріальні витрати зменшуються на вартість зворотних відходів, отриманих у процесі виробництва, які оцінюються у порядку, визначеному в положеннях (стандартах) бухгалтерського обліку.

До складу прямих витрат на оплату праці включаються заробітна плата та інші виплати робітникам, зайнятим у виконанні робіт (наданні послуг), які можуть бути безпосередньо віднесені до конкретного об'єкта витрат.

До складу інших витрат належать:

- адміністративні витрати, спрямовані на обслуговування та управління підприємством (загальні корпоративні витрати, в тому числі організаційні витрати, представницькі витрати; витрати на службові відрядження й утримання апарату управління підприємством (у тому числі витрати на оплату праці адміністративного апарату) та іншого загальногосподарського персоналу; витрати на утримання основних засобів, інших необоротних матеріальних активів загальногосподарського використання (оперативна оренда (у тому числі оренда легкових автомобілів), придбання паливно-мастильних матеріалів, стоянка, паркування легкових автомобілів, страхування майна, амортизація, ремонт, опалення, освітлення, водопостачання, водовідведення, охорона); винагороди за консультаційні, інформаційні, аудиторські та інші послуги, що отримує платник податку для забезпечення господарської діяльності; витрати на оплату послуг зв'язку (пошта, телеграф, телефон, телекс, телефакс, стільниковий зв'язок та інші подібні витрати); амортизація нематеріальних активів загальногосподарського використання; витрати на врегулювання спорів у судах, плата за розрахунково-касове обслуговування та інші послуги банків; інші витрати загальногосподарського призначення);

- витрати на збут, які охоплюють витрати, пов'язані з виконанням робіт, наданням послуг (оплата праці та комісійні винагороди працівникам підрозділів, що забезпечують збут; витрати на рекламу та дослідження ринку (маркетинг); витрати на відрядження працівників, які здійснюють збут; витрати на утримання основних засобів, інших необоротних матеріальних активів, пов'язаних з виконанням робіт, наданням послуг (оперативна оренда, страхування, амортизація, ремонт, опалення, освітлення, охорона); витрати на транспортування, перевалку і страхування товарів, транспортно-експедиційні та інші послуги, пов'язані з транспортуванням продукції відповідно до умов договору (базису) поставки; інші витрати, пов'язані з виконанням робіт, наданням послуг;

- інші операційні витрати, що охоплюють амортизацію необоротних та нематеріальних активів у складі об'єктів, отриманих у концесію відповідно до Закону України "Про особливості передачі в оренду чи концесію об'єктів централізованого водо-, теплопостачання і водовідведення, що перебувають у комунальній власності"; інші витрати операційної діяльності, пов'язані з господарською діяльністю, у тому числі, суми нарахованих податків та зборів, єдиного внеску на загальнообов'язкове державне соціальне страхування, відшкодування Пенсійному фонду України сум фактичних витрат на виплату і доставку пенсій;

- фінансові витрати, до яких належать витрати на нарахування процентів (за користування кредитами та позиками, за випущеними облігаціями та фінансовою орендою) та інші витрати підприємства, пов'язані з запозиченнями (крім фінансових витрат, які віднесені до собівартості кваліфікаційних активів відповідно до положень (стандартів) бухгалтерського обліку);

- інші витрати звичайної діяльності (крім фінансових витрат), не пов'язані безпосередньо з виконанням робіт, наданням послуг, зокрема, суми коштів або вартість виконаних робіт, наданих послуг, добровільно перераховані (передані) протягом звітного року до Державного бюджету України або бюджетів місцевого самоврядування, що не перевищує чотирьох відсотків оподатковуваного прибутку попереднього звітного року.

Позитивний фінансовий результат (прибуток) є основним джерелом фінансування витрат на виробничий і соціальний розвиток комунального підприємства. Тому створеного прибутку має бути достатньо не тільки для задоволення фінансових потреб самого підприємства, а й для створення спеціальних (цільових) фондів - амортизаційного фонду, фонду розвитку виробництва, фонду споживання (оплати праці), резервного фонду та інших фондів, передбачених статутом підприємства.

Показники прибутку відображають результати виробництва і реалізації продукції (робіт, послуг), їх якості й асортименту, ефективності використання виробничих і фінансових ресурсів, результати ділового партнерства та виробничо-фінансового менеджменту.

Діяльність суб'єкта господарювання може бути не тільки прибутковою, а й збитковою, що залежить від дії факторів внутрішнього і зовнішнього економічного середовища. Фінансові результати характеризуються системою абсолютних і відносних показників. Абсолютними показниками є суми прибутку (збитку) за структурою його утворення, розподілу і використання. Відносні показники фінансових результатів - значення рентабельності, які характеризують відносний (у відсотках) ступінь прибутковості вкладеного капіталу в цілому та за його структурою, здійснених витрат чи отриманого доходу.

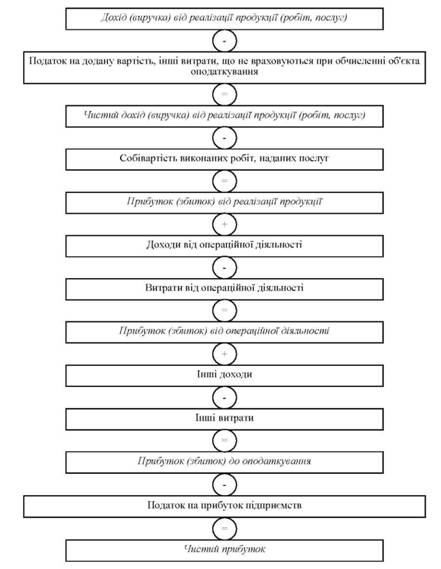

Механізм формування фінансового результату комунального підприємства подано на рис. 7.2.

Податок на прибуток підприємств та фінансових установ комунальної власності входить до другого кошику доходів місцевих бюджетів, що не враховуються при визначенні обсягу міжбюджетних трансфертів.

Податок на прибуток підприємств та фінансових установ комунальної власності, засновником яких є Верховна Рада Автономної Республіки Крим, обласні, районні, міські, селищні та сільські ради, зараховується у розмірі 100 % відповідно до бюджету Автономної Республіки Крим, обласних, районних, міських, селищних та сільських бюджетів [1].

Рис. 7.2. Механізм формування фінансового результату комунального підприємства

До доходів, які не враховуються при визначенні об'єкта оподаткування, належать:

- суми попередньої оплати та авансів, отримані в рахунок оплати виконаних робіт, наданих послуг;

- суми податку на додану вартість, отримані/нараховані платником податку на додану вартість, нарахованого на вартість продажу товарів, виконаних робіт, наданих послуг, за винятком випадків, коли підприємство-продавець не є платником податку на додану вартість;

- суми коштів або вартість майна, отримані платником податку як компенсація (відшкодування) за примусове відчуження державою іншого майна платника податку;

- суми коштів або вартість майна, отримані платником податку за рішенням суду або в результаті задоволення претензій у порядку, встановленому законом, як компенсація прямих витрат або збитків, понесених таким платником податку в результаті порушення його прав та інтересів, що охороняються законом, а також суми відшкодування немайнової шкоди за рішенням Європейського суду, якщо вони не були віднесені таким платником податку до складу витрат або відшкодовані за рахунок коштів страхових резервів;

- суми коштів у частині надміру сплачених податків та зборів, що повертаються або мають бути повернені платнику податку з бюджетів, якщо такі суми не були включені до складу витрат;

- суми доходів органів виконавчої влади та органів місцевого самоврядування, отримані від надання державних послуг (видача дозволів (ліцензій), сертифікатів, посвідчень, реєстрація, інші послуги, обов'язковість придбання яких передбачена законодавством), у разі зарахування таких доходів до відповідного бюджету;

- кошти або майно, що надходять у вигляді міжнародної технічної допомоги, яка надається відповідно до чинних міжнародних договорів;

- вартість основних засобів, безоплатно отриманих платником податку з метою їх експлуатації:

якщо такі основні засоби отримані за рішенням центральних органів виконавчої влади або рішень місцевих органів виконавчої влади чи органів місцевого самоврядування;

у разі отримання спеціалізованими експлуатуючими підприємствами об'єктів енергопостачання, газо- і теплозабезпечення, водопостачання, каналізаційних мереж відповідно до рішень місцевих органів виконавчої влади та виконавчих органів рад;

у разі отримання підприємствами комунальної власності об'єктів соціальної інфраструктури, що перебували на балансі інших підприємств та утримувалися за їх рахунок.

у разі отримання підприємствами залізничного транспорту загального користування основних засобів транспортної інфраструктури, що перебували на балансі інших підприємств, утримувалися за їх рахунок та передані для експлуатації підприємствам залізничного транспорту за рішенням таких підприємств, та ін.

До витрат, що не враховуються при визначенні оподатковуваного прибутку, відносять:

- витрати, не пов'язані з провадженням господарської діяльності, а саме витрати на організацію та проведення прийомів, презентацій, свят, розваг та відпочинку, придбання та розповсюдження подарунків (крім благодійних внесків та пожертвувань неприбутковим організаціям, фінансування особистих потреб фізичних осіб тощо;

- суми попередньої (авансової) оплати робіт, послуг;

- витрати на погашення основної суми отриманих позик, кредитів;

- витрати на придбання, виготовлення, будівництво, реконструкцію, модернізацію та інше поліпшення основних засобів та витрати, пов'язані з придбанням (виготовленням) нематеріальних активів, які підлягають амортизації;

- суми податку на прибуток, податку на додану вартість, включеного до ціни товару (роботи, послуги), що придбаваються платником податку для виробничого або невиробничого використання, податків на доходи фізичних осіб, які відраховуються із сум виплат таких доходів;

- витрати на утримання органів управління об'єднань платників податку, включаючи утримання материнських компаній, які є окремими юридичними особами;

- дивіденди;

- витрати, не підтверджені відповідними розрахунковими, платіжними та іншими первинними документами, обов'язковість ведення і зберігання яких передбачена правилами ведення бухгалтерського обліку та нарахування податку.

- суми штрафів та/або неустойки чи пені за рішенням сторін договору або за рішенням відповідних державних органів, суду, які підлягають сплаті платником податку, та ін.

Більшість підприємств комунальної власності - це підприємства, що надають житлово-комунальні послуги. Складовим елементом тарифу житлово-комунальної послуги є податок на додану вартість, тому комунальні підприємства є платником ПДВ.

Основним джерелом доходів комунального некомерційного підприємства є кошти відповідного місцевого бюджету. То ж підходи до отримання доходів і здійснення видатків комунальним некомерційним підприємством такі ж самі, як для бюджетних установ, і встановлюються Бюджетним кодексом України.

Окрім коштів бюджету, до інших доходів комунального некомерційного підприємства належать:

- надходження від плати за послуги, що надаються бюджетними установами (плата за послуги, що надаються бюджетними установами згідно з їх основною діяльністю, надходження бюджетних установ від додаткової (господарської) діяльності, плата за оренду майна бюджетних установ, надходження бюджетних установ від реалізації в установленому порядку майна (крім нерухомого майна);

- інші джерела власних надходжень бюджетних установ (благодійні внески, гранти та дарунки, кошти, що отримують бюджетні установи від підприємств, організацій, фізичних осіб та від інших бюджетних установ для виконання цільових заходів, кошти, що отримують вищі та професійно-технічні навчальні заклади від розміщення на депозитах тимчасово вільних бюджетних коштів, отриманих за надання платних послуг, якщо таким закладам законом надане відповідне право) [1].

Витрати комунального некомерційного підприємства пов'язані з:

- оплатою праці працівників комунальних некомерційних підприємств;

- нарахуваннями на фонд оплати праці;

- організацією та наданням послуг, які мають право здійснювати бюджетні установи згідно з їх основною діяльністю;

- організацією додаткової (господарської) діяльності бюджетних установ;

- утриманням, облаштуванням, ремонтом та придбанням майна бюджетних установ;

- ремонтом, модернізацією чи придбанням нових необоротних активів та матеріальних цінностей, покриттям витрат, пов'язаних з організацією збирання і транспортування відходів і брухту на приймальні пункти;

- господарськими потребами бюджетних установ, включно з оплатою комунальних послуг і енергоносіїв;

- виконанням відповідних цільових заходів [1].

За Податковим кодексом України, доходи комунальних некомерційних підприємств, які є неприбутковими, у тому числі доходи закладів і установ освіти, науки, культури, охорони здоров'я, а також архівних установ та реабілітаційних установ для інвалідів та дітей-інвалідів, що мають відповідну ліцензію й утримуються за рахунок бюджету, зараховуються до складу кошторисів (на спеціальний рахунок) для утримання таких неприбуткових організацій і використовуються виключно на фінансування видатків такого кошторису (у тому числі фінансування господарської діяльності згідно з їх статутами) [7].

У разі, якщо за наслідками звітного (податкового) року доходи, зараховані до кошторису для утримання зазначених організацій, перевищують суму визначених кошторисом витрат, сума перевищення враховується у складі кошторису наступного року. При цьому із суми перевищення доходів над витратами зазначених неприбуткових організацій податок не сплачується.

Перелік платних послуг, які можуть надаватися зазначеними закладами, встановлюється Кабінетом Міністрів України.

За умов, якщо доходи комунальних некомерційних підприємств, отримані за рахунок разових або періодичних внесків, відрахувань засновників і членів; коштів або майна, які надходять цим підприємствам від провадження їх основної діяльності та у вигляді пасивних доходів (процентів, дивідендів, страхових виплат і відшкодувань, роялті); дотацій або субсидій, отриманих з державного або місцевих бюджетів, державних цільових фондів або в межах технічної чи благодійної, у тому числі гуманітарної, допомоги (крім дотацій на регулювання цін на платні послуги з метою зниження рівня таких цін), на кінець першого кварталу року, що настає за звітним, перевищують 25 % загальних доходів, отриманих протягом такого звітного (податкового) року, комунальне некомерційне підприємство зобов'язане сплатити податок на прибуток з нерозподіленої суми прибутку за ставкою, встановленою Податковим кодексом України на момент його сплати. Внесення до бюджету зазначеного податку здійснюється за результатами першого кварталу року, що настає за звітним, у строки, встановлені для інших платників податку.

У разі, якщо комунальне некомерційне підприємство (неприбуткова організація) отримує дохід з інших джерел, воно зобов'язане сплатити податок на прибуток, який визначається як різниця між показником доходів, отриманих за рахунок інших джерел, та показником витрат, пов'язаних з отриманням таких доходів, але не вищий від суми таких доходів.

8.1. Житлово-комунальне господарство: сутність, склад, структура та проблеми розвитку в Україні

8.2. Планування і калькулювання собівартості робіт (послуг) на підприємствах і в організаціях житлово-комунального господарства

8.2.1. Групування витрат за видами. Планування і калькулювання собівартості житлово-комунальних послуг

8.2.2. Особливості розрахунку собівартості робіт підприємств в основних підгалузях житлово-комунального господарства

8.3. Механізми формування тарифів на житлово-комунальні послуги

8.3.1. Порядок формування тарифів на теплову енергію, її виробництво, транспортування та постачання, послуги з централізованого опалення і постачання гарячої води

8.3.2. Загальні вимоги до формування тарифів на централізоване водопостачання та водовідведення

8.3.3. Порядок формування тарифів на послуги з утримання будинків і споруд та прибудинкових територій

8.3.4. Порядок розрахунку роздрібного тарифу на електричну енергію