Доходи місцевих бюджетів формуються з різних джерел, причому порядок їхнього формування залежно від джерела регулюється різними законодавчими актами, але суть формування цих різних джерел одна - податкові чи неподаткові надходження від підприємств усіх форм власності та від населення, які об'єднуються у фінансові ресурси і зосереджуються в місцевому бюджеті. Основним джерелом формування фінансових ресурсів місцевих бюджетів є податки. Суть податків криється насамперед у примусовому відчужуванні державою частини знову створюваної вартості .

Проблема формування доходної бази місцевих бюджетів останніми роками перебуває в центрі уваги науковців, працівників органів виконавчої влади і місцевого самоврядування та фінансових органів. Але на сьогодні спроби їх реформування в Україні не привели до створення зваженої системи розподілу повноважень між органами державної та місцевої влади. Не було розроблено адекватного механізму формування місцевих бюджетів і вирівнювання їх фінансових можливостей навіть із прийняттям Бюджетного кодексу України 27 липня 2001 р. В економічній літературі немає науково обґрунтованих положень формування доходної бази місцевого бюджету, яка відповідала б фінансовим вимогам покладених на місцеві органи влади повноваженням. Місцевий бюджет повинен бути потужним інструментом пристосування поточного рівня економічного та соціального розвитку країни до пріоритетів розвитку суспільства. В ідеальному випадку, він має бути складений як засіб збереження балансу інтересів між перспективами економічного росту та потребами соціального розвитку.

Огляд висловлювань ряду політичних діячів України та перегляд медійних архівів у системі електронного пошуку за 1996-2004 рр. на тему "міжбюджетна реформа" свідчать, що майже ніхто не сумнівався в необхідності, доцільності, своєчасності та невідкладності її проведення. Порівняння планування доходів бюджету та його виконання протягом 1995-2004 рр. показує, що заплановані надходження мають тенденцію до перевищення фактичних доходів бюджету. Це вказує на те, що в Україні існують серйозні проблеми з плануванням доходної частини бюджету, що, власне, й ускладнює контроль бюджетних видатків. З початку 1997 р. спостерігається така тенденція щодо оцінки доходів: чим вищі заплановані обсяги бюджетних надходжень, тим нижчий рівень виконання бюджету. Коротке ознайомлення зі структурою доходних статей бюджету у 1998 та 1999 роках показує, що частки доходів від неподаткових надходжень та доходів від операцій з капіталом зросли в загальній сумі доходів бюджету відповідно на 1,23% та 1,5%. Це стало можливим за рахунок інших джерел, наприклад, податкових надходжень та державних цільових фондів. Щоб утримати запланований рівень фактичного надлишку бюджету, який спостерігався в 2000 р., уряд має зосередитися на можливості зниження суми доходних статей, що, у свою чергу, має супроводжуватися відповідним зменшенням обсягу видатків бюджету. Можна навести декілька причин виправданості цього заходу. По-перше, значні бюджетні кошти потрібні для виконання зобов'язань України перед іноземними кредиторами, а по-друге, необхідно було б перерахувати доходні статті бюджету відповідно до більш реалістичних оцінок базових макроекономічних показників .

Науковцям та видатним діячам України, які мають обмежений простір для здійснення маневру, потрібно було переглянути свій підхід до бюджетної політики та її застосування. Необхідно також наголосити на тому, що спроможність досягти перевищення бюджетних доходів над видатками і сама ідея бюджетного надлишку - різні речі. Говорячи точніше, оцінка можливості доступу до ринків капіталу (міжнародних, національних чи регіональних) і накопичення фондів через надходження від приватизації на сьогоднішній день представляються як занадто оптимістичні . Отже, з метою запобігання ризикам, пов'язаним із зовнішніми запозиченнями, та інших можливих наслідків, як наприклад інфляційний прес, місцеві органи влади мають спиратися на реалістично спланований місцевий бюджет, що, у свою чергу, дозволить відновити довіру до економіки України. Потрібне таке законодавство, яке встановило б тривалі та справедливі "правила гри" в міжбюджетних відносинах.

Таким документом є Бюджетний кодекс України, прийнятий 21 липня 2001 р . Ціла низка його положень виходять за межі просто бюджетних інструкцій, а можуть прямо вплинути на розвиток малого та середнього бізнесу на місцях та поліпщити наповнення місцевих бюджетів .

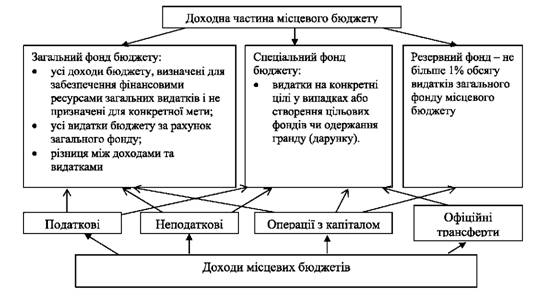

Бюджет складається із загального та спеціального фондів (рис. 2).

Рис. 2. Склад та структура доходної частини місцевого бюджету за Бюджетним кодексом України

Загальний фонд бюджету включає:

1) усі доходи бюджету, крім тих, що призначені для зарахування до спеціального фонду;

2) усі видатки бюджету за рахунок загальних надходжень бюджету;

3) різницю між доходами і видатками загального фонду бюджету.

Надходження від здійснених запозичень, видатки на обслуговування боргу, забезпечення виконання гарантій і забезпечення інших боргових зобов'язань включаються тільки до загального фонду бюджету, якщо законодавством не передбачено інше .

Спеціальний фонд бюджету включає:

1) бюджетні призначення на видатки за рахунок конкретно визначених джерел надходжень;

2) гранти або дарунки (у вартісному обрахунку), одержані розпорядниками бюджетних коштів на конкретну мету;

3) різницю між доходами і видатками спеціального фонду бюджету.

На відповідний бюджетний період склад спеціального фонду бюджету визначається Законом України про Державний бюджет України або рішенням про місцевий бюджет .

Підставою для рішення відповідної ради про створення спеціального фонду у складі місцевого бюджету може бути лише закон України .

Передача коштів між загальним та спеціальними фондами бюджету дозволяється тільки в межах бюджетних призначень .

Платежі за рахунок спеціального фонду здійснюються в межах коштів, що надійшли до фонду на відповідну мету.

У статті 2.19 Бюджетного кодексу України визначення доходів місцевого бюджету дано як усі податкові, неподаткові та інші надходження на безповоротній основі, справляння яких передбачено законодавством України (трансферти, дарунки, гранти), а кошик доходів бюджетів місцевого самоврядування за статею 2.23 визначається як податки і збори (обов'язкові платежі), закріплені на постійній основі за бюджетами місцевого самоврядування та враховуються при визначенні обсягів міжбюджетних трансфертів .

Згідно статті 9 Бюджетного кодексу України, доходи місцевого бюджету класифікуються за такими розділами:

1) податкові надходження - тобто прибутковий податок з громадян у частині, визначеній статею 65 цього Кодексу; державне мито в частині, що належить відповідним бюджетам; плата за ліцензії на провадження певних видів господарської діяльності та сертифікати, що видаються виконавчими органами відповідних рад; плата за державну реєстрацію суб'єктів підприємницької діяльності, що справляється виконавчими органами відповідних рад; плата за торговий патент на здійснення деяких видів підприємницької діяльності (винятком плати за придбання торгових патентів пунктами продажу нафтопродуктів (станціями, заправними пунктами), що справляється виконавчими органами відповідних рад; надходження адміністративних штрафів, що накладаються виконавчими органами відповідних рад або утвореними ними в установленому порядку адміністративними комісіями; єдиний податок для суб'єктів малого підприємництва у частині, що належить відповідним бюджетам;

2) неподаткові надходження, тобто доходи від власності та підприємницької діяльності, адміністративні збори та платежі, доходи від некомерційного та побічного продажу; надходження від штрафів та фінансових санкцій та інші неподаткові надходження;

3) доходи від операцій з капіталом;

4) трансферти, тобто кошти, одержані від інших органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших держав або міжнародних організацій на безоплатній та безповоротній основі .

Причому згідно зі статтею 65 Бюджетного кодексу України, нормативи відрахувань від прибуткового податку з громадян до бюджетів місцевого самоврядування становлять: до доходів бюджетів міст Києва і Севастополя зараховується 100% загального обсягу прибуткового податку з громадян, що справляється на території цих міст, до доходів бюджетів міст республіканського (Автономній Республіці Крим) та обласного значення зараховується 75% від загального обсягу прибуткового податку з громадян, що справляється на території цих міст, до доходів бюджетів міст районного значення, сіл, селищ зараховується 25% від загального обсягу прибуткового податку з громадян, що справляється на цій території. Таке положення справ може мати наслідком те, що "базові" ланки бюджетної системи, тобто місцеві бюджети міст, сіл, та селищ, які безпосередньо задіяні у формуванні ВВП країни і які мають у своєму розпорядженні лише 25% від прибуткового податку з громадян, що працюють на території цих адміністративних одиниць, не мають змоги економічно розвиватись і в них немає потреби досить жорстко контролювати місцеві підприємства щодо вчасної виплати заробітної плати та повноти її показу у бухгалтерській документації. Відповідно, це не може негативно не позначитися на поповненні доходної частини цих місцевих бюджетів .

За статею 66 Бюджетного кодексу складом доходів бюджету Автономної Республіки Крим, обласних та районних бюджетів, які враховуються при визначенні обсягів міжбюджетних трансфертів є: 25% прибуткового податку з громадян, що справляється на території Автономної Республіки Крим та відповідної області; 25% плати за землю, що справляється на території Автономної Республіки Крим та відповідної області; плати за ліцензії на провадження певних видів господарської діяльності та сертифікати, що видаються Радою міністрів Автономної Республіки Крим та обласними державними адміністраціями; 50% прибуткового податку з громадян, що справляється на території сіл, селищ, міст районного значення; 15% плати за землю, що сплачується на території сіл, селищ, міст районного значення; плати за ліцензії на провадження певних видів господарської діяльності та сертифікати, що видаються районними державними адміністраціями; плати за державну реєстрацію суб'єктів підприємницької діяльності, що справляється районними державними адміністраціями; надходження адміністративних штрафів, що накладаються районними державними адміністраціями або утвореними ними в установленому порядку адміністративними комісіями.

Доходи місцевих бюджетів, що не враховуються при визначенні обсягу міжбюджетних трансфертів, становлять: місцеві податки і збори, 100 % плати за землю - лише для бюджетів міст Києва та Севастополя; 75 % плати за землю - для бюджетів міст республіканського Автономної Республіки Крим та міст обласного значення; 60% плати за землю для бюджетів сіл, селищ , міст районного значення; податок з власників транспортних засобів та інших самохідних машин і механізмів у частині, що зараховується до відповідного бюджету; надходження сум відсотків за користування тимчасово вільними бюджетними коштами; податок на промисел, що зараховується до бюджетів місцевого самоврядування; надходження дивідендів, нарахованих на акції (паї) господарських товариств, що є у власності відповідної територіальної громади; плата за забруднення навколишнього природного середовища у частині, що зараховується до відповідного бюджету; кошти від відчуження майна, яке знаходиться у комунальній власності, в тому числі від продажу земельних ділянок несільськогосподарського призначення, що перебуває у комунальній власності; фіксований сільськогосподарський податок у частині, що зараховується до бюджетів місцевого самоврядування; плата за оренду майнових комплексів, що знаходяться в комунальній власності; надходження від місцевих грошово-речових лотерей; плата за гарантії; гранти та дарунки у вартісному обрахунку; власні надходження бюджетних установ; податок на прибуток підприємств комунальної власності; платежі за спеціальне використання природних ресурсів місцевого значення; інші надходження, передбачені законом.

Перелік податків, що закріплюються за бюджетами органів місцевого самоврядування, повинен складатися з тих, об'єми надходжень від яких від результатів діяльності конкретної території, а також тих, які можуть сформувати їх стабільну доходну базу .

Головне завдання в цій сфері - зробити процес міжтериторіального фінансового вирівнювання викритим, який піддається контролю, відмовитись від практики встановлення нормативів відрахувань від регулюючих доходів у нижчестоячі бюджети на основі суб'єктивних домовленостей між зацікавленими сторонами. Отже, можна вже назвати позитивне у проведенні міжбюджетної реформи застосування формулярного підходу при визначенні розміру надання трансфертів бюджетам місцевого самоврядування. Іншими словами, області було усунуто від звичного мануального розподілу бюджетних потоків згідно власних смаків та уподобань. З ухваленням Бюджетного кодексу становище кардинально змінилося. Власні доходи місцевих бюджетів не беруться до розрахунку трансфертів, а також відрахувань від загальнодержавних податків.

Джерелами формування доходів виступають:

1. Створений НД .

2. Частина фінансового відшкодування централізованої частини амортизаційних відрахувань.

3. Національне багатство - ми повинні визначити ту частину, яка використовується для формування доходів бюджету. Національне багатство відображає запас накопичених матеріальних цінностей і розвіданих природних ресурсів. Використання витрат небажане .

Найнадійніше джерело - створений НД .

Джерела формування доходів бюджету поділяються на внутрішні і зовнішні .

Зовнішні характеризують міжнародний перерозподіл фінансових ресурсів. Можуть формуватися на основі таких методів:

1. Прямого перерозподілу (наприклад репарації) .

2. Міжнародного кредиту.

3. Оподаткування експортно-імпортної діяльності .

4. Валютного регулювання - кожна країна має свої інтереси .

5. Цінового механізму - у світі склався певний масштаб цін: міжнародний перерозподіл ресурсів .

Система доходів бюджету України відображає практично всі методи їх формування. Вона характеризується такими показниками . Види доходів

1. Податкові надходження

o прямі податки:

- податок на прибуток;

- прибутковий податок з громадян;

- земельний податок (плата за землю);

- податок з власників транспортних засобів;

- податок на промисел;

o непрямі податки:

- ПДВ

- акцизний збір;

- мито;

o платежі за ресурси:

- лісовий доход;

- плата за воду;

- на геолого-розвідувальні роботи;

o інші надходження:

- державне мито;

- на дорожні роботи;

- інші надходження;

2. Неподаткові надходження

- рентна плата за нафту і газ;

3. Бюджетний дефіцит

- позики.

Бюджетний кодекс України робить спробу забезпечити делеговані та власні повноваження "кошиками доходів" місцевого самоврядування. Є два "кошики". "Кошик " номер один, тобто загальний фонд місцевого бюджету, наповнення якого спрямовується на фінансування повноважень, делегованих державою місцевим бюджетам "згори". "Кошик" номер два - це той кошик, який витрачається на виконання власних повноважень. Відповідно до поповнення цих "кошиків" і формується три фонди доходної частини місцевого бюджету.

Згідно з новим Бюджетним кодексом, за місцевими бюджетами закріплюються точно визначені джерела доходів. Наскільки це важливо? Отримавши запевнення від держави, що ці доходи непорушні на п кількість років, місцева влада отримує змогу вести стратегічне планування на довгострокову перспективу.

Влада стає безпосередньо зацікавленою в розвитку підприємницької діяльності у межах своєї адміністративно-територіальної одиниці, створенні для неї належних умов, оскільки здобуває реальне поповнення місцевого бюджету.

Доходи бюджету класифікуються за такими розділами:

1) податкові надходження;

2) неподаткові надходження;

3) доходи від операцій з капіталом;

4) трансферти .

Неподатковими надходженнями визнаються:

1) доходи від власності та підприємницької діяльності;

2) адміністративні збори та платежі, доходи від некомерційного та побічного продажу;

3) надходження від штрафів та фінансових санкцій;

4) інші неподаткові надходження .

Доходи від операцій з капіталом включають надходження від продажу основних засобів, державних запасів товарів, землі і нематеріальних активів .

Трансферти - це безоплатні та безповоротні грошові ресурси, одержані від інших органів державної влади, місцевого самоврядування або міжнародних організацій.

Склад доходів бюджетів міст Києва та Севастополя, міст республіканського та обласного значення та районів на виконання делегованих повноважень:

1) прибутковий податок з громадян;

2) плата за землю;

3) державне мито, крім мита, що справляється за дії, вчинені арбітражними судами;

4) плата за видачу ліцензій та сертифікатів, що видаються виконавчими органами місцевого самоврядування та місцевими державними адміністраціями;

5) плата за державну реєстрацію суб'єктів підприємницької діяльності;

6) плата за ліцензії на право роздрібної торгівлі алкогольними напоями та тютюновими виробами;

7) плата за торговий патент на деякі види підприємницької діяльності;

8) надходження від адміністративних штрафів за місцем вчинення правопорушення, крім штрафів ДАІ, що зараховуються в повному обсязі до Державного бюджету України;

9) штрафи, фінансові санкції та пені за порушення податкового законодавства за податками, зборами та обов'язковими платежами, що зараховуються до цих бюджетів згідно з цим Кодексом;

До доходів бюджетів міст Києва та Севастополя, міст обласного значення та районів можуть зараховуватися міжбюджетні трансферти на виконання цими бюджетами делегованих державних повноважень:

1) трансферти з Державного бюджету України;

2) трансферти з інших бюджетів для виконання спільних соціально-економічних і культурних програм;

Податки, збори та обов'язкові платежі складають кошик доходів місцевих бюджетів на виконання ними делегованих повноважень. Цей кошик є основою для формування бюджетів міст Києва та Севастополя, міст республіканського та обласного значення та районів на виконання делегованих державних повноважень і для забезпечення реалізації спільних соціально-економічних і культурних програм територіальних громад і застосовуються для визначення розмірів відрахувань (у відсотках) до бюджетів міст районного значення, селищ, сіл та їх об'єднань, а також бюджету Автономної Республіки Крим, обласних і районних бюджетів .

До доходів бюджетів міст районного значення, сіл, селищ та їх об'єднань на виконання делегованих державних повноважень зараховується не менше 25% кошика доходів, які стягуються на території відповідних адміністративно-територіальних одиниць, що визначається рішенням про бюджет районної та міської міста республіканського чи обласного значення .

Склад доходів обласних бюджетів та бюджету Автономної Республіки Крим:

1) 25% кошика доходів місцевих бюджетів, що стягуються на території області чи Автономної Республіки Крим;

2) трансфертів з Державного бюджету України;

3) трансфертів з місцевих бюджетів для виконання спільних соціально-економічних і культурних програм.

Доходи та видатки бюджету Автономної Республіки Крим та бюджетів міст Києва, Севастополя формуються в порядку, встановленому цим Кодексом, із урахуванням закону України "Про Конституцію Автономної Республіки Крим", Закону України "Про столицю України - місто-герой Київ" та закону, що визначає особливий статус міста Севастополя. Нормативи планування видатків бюджетів міст Києва та Севастополя визначаються згідно з нормативами бюджетної забезпеченості для обласних бюджетів та бюджетів міст обласного значення .

Склад доходів місцевих бюджетів на виконання власних повноважень:

1) місцеві податки і збори, що зараховуються до бюджетів місцевого самоврядування;

2) надходження сум відсотків за користування тимчасово вільними бюджетними коштами;

3) податок на промисел, що зараховується до бюджету місцевого самоврядування;

4) власні надходження бюджетних установ та організацій, що утримуються з відповідного бюджету;

5) надходження дивідендів від участі відповідної ради у статутних фондах суб'єктів підприємницької діяльності;

6) 70 відсотків плати за забруднення навколишнього природного середовища ( екологічний податок), з яких 50% зараховується до місцевих бюджетів і 20% - до бюджету Автономної Республіки Крим та обласних бюджетів;

7) кошти від відчуження майна, яке знаходиться у власності територіальної громади, в тому числі від продажу земельних ділянок несільськогосподарського призначення;

8) фіксований сільськогосподарський податок у частині, що зараховується до місцевих бюджетів;

9) плата за оренду майнових комплексів, що знаходяться у власності відповідної ради;

10) надходження від місцевих грошово-речових лотерей;

11) плата за гарантії, надані органом місцевого самоврядування;

12) благодійні внески, гранти та дарунки у вартісному обрахунку;

13) інші надходження на виконання власних повноважень, передбачені законодавством .

3.4. Нетрадиційні джерела доходної частини самоврядних бюджетів

3.5. Оподаткування органів самоорганізації населення

Товариства співвласників багатоквартирних будинків (ондомініуми). Земля та оподаткування

3.6. Місцеві податки та збори

Місцеві податки в Україні

Перспективи розвитку системи місцевого оподаткування

РОЗДІЛ 4. Організація формування і розподілу коштів органів місцевого самоврядування

4.1. Принципи формування і розподілу місцевих бюджетів

4.2. Бюджетний розпис