Звіт про фінансові результати - це форма № 2 відповідно до Стандартів бухгалтерського обліку. Вона має такий склад: І. Фінансові результати; П. Елементи операційних витрат; III. Розрахунок показників прибутковості акцій.

Звіт про фінансові результати - форма надання інформації про доходи, витрати, прибутки і збитки від діяльності підприємства за звітний період.

Діяльність підприємства у нормальних умовах характеризують як звичайну.

Звичайна діяльність - будь-яка діяльність підприємства, а також операції, які її забезпечують або виникають унаслідок здійснення такої діяльності.

До надзвичайної діяльності зараховують операції, що відрізняються від звичайної діяльності і відбуваються не часто (стихійне лихо, пожежа, техногенні аварії, експропріація приватної власності державою тощо).

Звичайну діяльність поділяють на операційну та іншу.

Операційна діяльність - це основна діяльність підприємства, до якої зараховують операції, пов'язані з виробництвом і (або) реалізацією продукції, які є визначальною метою створення підприємства і забезпечують основну частку його доходу. Витрати, пов'язані з основною діяльністю, класифікують за функціями: виробництво, управління, збут.

Інша операційна діяльність - це реалізація іноземної валюти, інших обігових активів, операційна оренда активів, отримання доходів або втрати від операційної курсової різниці, створення резервів сумнівних боргів, отримання грантів і субсидій, уцінка запасів, проведення досліджень і розробок, отримання або сплата санкцій за господарськими договорами та ін. Іншу операційну діяльність підприємства поділяють на інвестиційну та фінансову.

Інвестиційна діяльність - придбання і ревізування тих необігових активів (фінансових інвестицій), які не є складовою еквівалентів грошових коштів.

Фінансова діяльність - діяльність, яка призводить до змін величини і складу власного і позикового капіталу підприємства.

Звіт про фінансові результати передбачає відокремлення у фінансових результатах підприємства фінансового результату від операційної діяльності, доходу (і витрат) від участі у капіталі, фінансових доходів (і витрат), інших доходів (і витрат). Названі результати є фінансовими результатами звичайної діяльності. Чистий прибуток (збиток) розраховують як алгебраїчну суму прибутку (збитку) від звичайної діяльності і надзвичайного прибутку, надзвичайного збитку і податків із надзвичайного прибутку.

Оцінювання і прогнозування руху потоків готівки. Звіт про рух грошових коштів

Менеджеру необхідно аналізувати рух коштів за звітний період, визначати зміни в джерелах отримання коштів і напрямах їх використання. Надані у звітності підприємства показники формування і використання прибутку не дають повного уявлення про реальний процес руху грошей, оскільки прибуток - лише один із чинників формування ліквідності балансу, іншими джерелами є кредити, пайові внески засновників, емісія цінних паперів та ін. Тому Національними положеннями (стандартами) бухгалтерського обліку передбачено складання ще однієї форми звітності - Звіту про рух грошових коштів.

Звіт про рух грошових коштів - форма звітності, яка надає інформацію про зміни, що відбулися у грошових коштах підприємства та їх еквівалентах за звітний період у результаті операційної, інвестиційної та фінансової діяльності.

Як головний інструмент аналізу фінансового стану підприємства Звіт про рух грошових коштів дає змогу точніше оцінити ліквідність підприємства в умовах інфляції з урахуванням того, що при складанні інших форм звітності використовують метод нарахувань, завдяки якому витрати відображають незалежно від процесу отримання чи сплати певних сум грошей. Хоча Звіт про рух грошових коштів достатньо точно відображає реальні грошові потоки, вія має певні обмеження:"

1) не відображає прибутків (збитків) компанії за звітний період;

2) не відображає фінансового стану компанії на кінець року. Для цього потрібна інформація про всі активи підприємства (які, крім грошових коштів, охоплюють дебіторську заборгованість, матеріальні запаси, інвестиції тощо), зобов'язання, співвідношення активів та обсягів продажу тощо.

Різниця між сумою отриманого прибутку і розміром грошових коштів зумовлена тим, що:

- прибуток відображає облікові грошові і негрошові доходи впродовж певного періоду, що не збігається із реальним надходженням грошових коштів;

- прибуток визначають після здійснення продажу, а не надходження грошових коштів;

- у розрахунку прибутку витрати на виробництво продукції визначають після її реалізації, а не в момент оплати;

- амортизаційні відрахування не призводять до відтоку коштів, але їх враховують при визначенні прибутку.

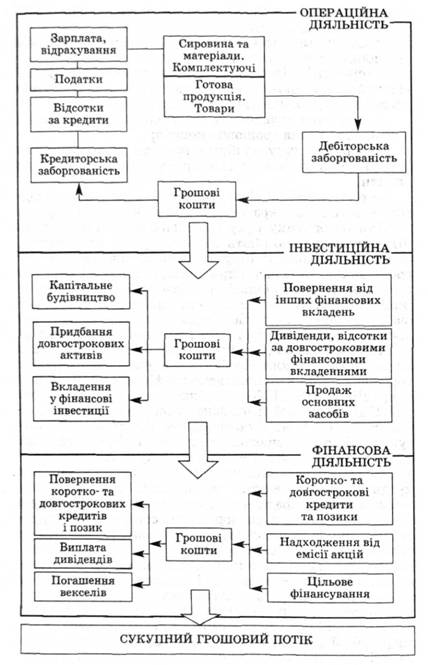

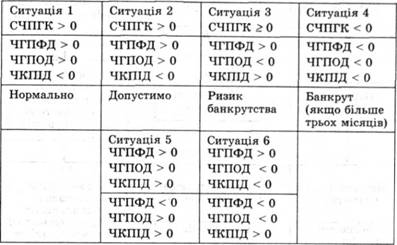

Для розрахунку руху грошових коштів діяльність підприємства поділяють на три сфери: операційну, фінансову та інвестиційну. На рис. 2.3 відображено рух грошових потоків на підприємстві, основним джерелом яких є операційна діяльність, а основним споживачем - інвестиційна. Підвищення ролі фінансової діяльності (за зменшення водночас надходжень від операційної діяльності) упаданні грошових коштів може свідчити про підвищений рівень ризику на підприємстві. У табл. 2.2 скомпоновано можливі варіанти взаємопоєднання чистих грошових потоків підприємства від фінансової (ЧГПФД), операційної (ЧГПОД) та інвестиційної діяльності (ЧГПІД). Особливої уваги фінансового менеджера потребує ситуація 4, яку характеризує негативний чистий сукупний потік грошових коштів (ЧСПГК), що зазвичай довго тривати не може - підприємству не вистачає коштів для оплати рахунків контрагентів, виплати відсотків з кредитів, сплати податкових платежів. Згідно з, чинним законодавством кредитори мають право подавати заяву в господарський суд щодо порушення справи про банкрутство боржника за умови прострочення оплати рахунків на термін понад три місяці.

При складанні Звіту про рух грошових коштів застосовують два методи - непрямий і прямий. Непрямий метод використовують при визначенні результату руху грошових коштів від операційної діяльності. Цей метод полягає в коригуванні суми прибутку (збитку) звітного періоду від операційної діяльності до оподаткування, яку визначено у Звіті про фінансові результати, до суми коштів, отриманих або використаних в операційній діяльності.

Рис. 2.3. Схема руху грошових кошів на підприємстві

Приклади взаємопоєднання грошових потоків підприємства

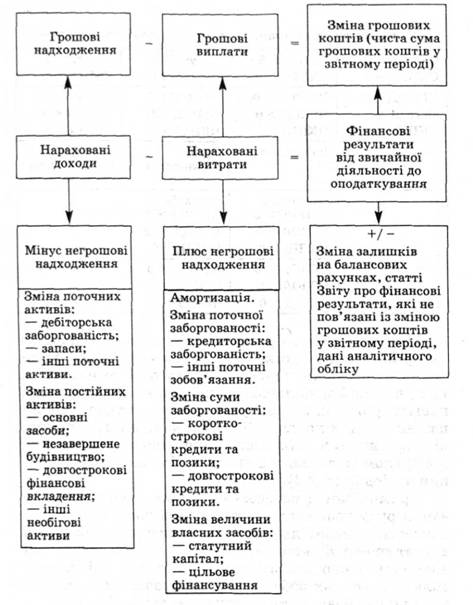

Метод непрямого розрахунку е менш точним, але інформативнішим з огляду на виявлення причин відхилення отриманого прибутку від грошового потоку та пошук засобів збільшення надходження грошових коштів (у разі їх дефіциту) та шляхів вигідного розміщення вільних коштів. Він показує взаємозв'язок між різними видами діяльності підприємства, між чистим прибутком та змінами в активах підприємства за звітний період (рис. 2.4).

Прямий метод передбачає безпосереднє підсумовування руху грошових коштів на рахунках і дає змогу показати основні джерела надходження та напрями витрат грошових коштів, допомагає робити оперативні висновки щодо достатності коштів для здійснення оплати поточних зобов'язань, встановлює взаємозв'язок між реалізацією та виручкою за звітний період.

Про правильність складеного Звіту про рух грошових коштів свідчить рівність загальної суми зміни грошових коштів, розрахованої для всіх видів діяльності, та суми зміни залишків грошових коштів у Балансі.

Аналіз руху грошей встановлює наявність у підприємства коштів у обсязі, достатньому для сплати забор-

Рис. 2.4. Непрямий метод складання Звіту про рух грошових коштів

гованості (працівникам, бюджету, кредиторам та ін.)" і має визначити найвигідніші варіанти розміщення всіх вільних коштів підприємства. Допомагають збільшити потік грошових коштів короткострокові та довгострокові заходи (табл. 2.3).

Таблиця 2.3 Заходи зі збільшення потоку грошових коштів

Заходи | Збільшення надходження грошових коштів | Зменшення видатків грошових коштів |

Короткострокові | - продаж або надання в оренду позаоборотних активів; - раціоналізація асортименту продукції; - реструктуризація дебіторської заборгованості; - використання часткової попередньої оплати; - залучення зовнішніх джерел короткострокового . фінансування; - розроблення системи знижок - для покупців | - скорочення витрат; - відстрочка платежів по зобов'язаннях; - використання знижок постачальників; - перегляд програми інвестицій;- - податкове планування; - вексельні розрахунки та взаємозаліки |

Довгострокові | - додаткова емісія акцій та облігацій; - реструктуризація компанії - ліквідація або виокремлення у бізнес-одиницю; - пошук стратегічних партнерів; - пошук потенційного інвестора | - довгострокові контракти, що передбачають знижки або відстрочки платежів; - податкове планування |

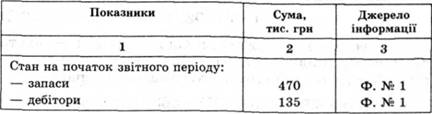

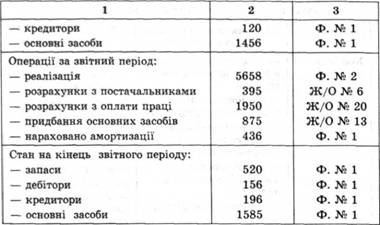

Методику розрахунку потоку грошових коштів можна розглянути на прикладі (табл. 2.4).

Приклад

Таблиця 2.4. Вихідні дані для аналізу руху грошових засобів

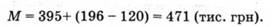

Для розрахунку обсягу закупівель матеріалів за звітний період використовують формулу:

де М - обсяг закуплених матеріалів за звітний період; Я - погашена у звітному періоді кредиторська заборгованість; АКЕ - зміна залишків кредиторської заборгованості.

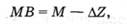

Обсяг матеріалів, включених до собівартості продукції, обчислюють за формулою:

де МВ - матеріальні витрати, включені до собівартості продукції; Д£ - зміна залишків виробничих запасів.

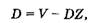

Грошові надходження від дебіторів:

де П - грошові надходження від дебіторів; V - чиста виручка від реалізації продукції; - зміна залишків дебіторської заборгованості за звітний період.

У табл. 2.5 наведено результати обліку руху грошових коштів.

Таблиця 2.5. Взаємозв'язок між рухом грошових коштів, прибутком і обіговим капіталом (тис. гри)

Показники | Прибутки і збитки | Обіговий капітал | Грошові кошти |

1. Надходження засобів: | |||

- реалізація продукції | 5658 | 5658 | |

- приріст запасів | 50 | ||

- грошові кошти | - | 5637 | |

2. Витрати: | |||

- матеріальні затрати | 421 | ||

- закупки матеріалів | 471 | ||

- оплата матеріалів | 396 | ||

- оплата праці | 1950 | 1950 | 1950 |

- придбання основних засобів | 875 | 875 | |

- амортизація | 436 | ||

3. Чисті надходження (витрати) грошових засобів | 2851 | 2412 | 2417 |

Для отримання даних табл. 2.5 було проведено розрахунки. Обіговий капітал на кінець періоду складається з отриманого прибутку (2851 тис. грн), нарахованої амортизації (436 тис. грн) з зарахуванням затрат на закупівлю обладнання: 2851 + 436 - 875 ~ 2412 (тис. грн).

Чистий грошовий потік сформувався як результат надходження і відтоку грошових засобів: 2851 + 436 --875-(520-470)-(156-135)Ч^(196-120)=2417(тис. грн).

З огляду на наявні можливості на кінець року фінансовий менеджер повинен спрогнозувати використання грошових коштів на коротко -, середньо - і довгостроковий періоди. Такий прогноз є складовою фінансового плану підприємства.

Оскільки більшість показників досить важко спрогнозувати з достатньою точністю, при розрахунках беруть до уваги лише основні складові грошового потоку: обсяг реалізації, частку виручки, прогноз кредиторської заборгованості тощо. Прогнозування здійснюють, як правило, в межах року на місяці чи квартали. Воно охоплює такі етапи:

1) прогнозування надходження грошових коштів на певні періоди;

2) прогнозування відтоку грошових коштів за ці періоди;

3) розрахунок чистого грошового потоку на періоди.

На першому етапі обчислюють обсяг можливих надходжень грошей. Основним джерелом надходжень є реалізація товарів за готівку і в кредит. Розрахунок здійснюють за формулою:

де Д3" - дебіторська заборгованість за товари на початок періоду (місяця); ДЗК - дебіторська заборгованість за товари на кінець періоду (місяця); В - виручка від реалізації за місяць; ГН - грошові надходження за певний місяць.

На другому етапі розраховують відтік грошей. Головною складовою його є погашення кредиторської заборгованості. До інших напрямів використання грошей належать виплата заробітної плати працівникам, відрахування до бюджету та позабюджетних фондів, витрати на купівлю основних та обігових засобів та ін.

На третьому етапі, зіставляючи грошові надходження з витратами, вираховують чистий грошовий потік і виявляють потребу в додаткових джерелах фінансування.

Приклад складання прогнозу руху грошових коштів на підприємстві наведено у таблицях: прогноз руху грошових коштів у операційній діяльності (табл. 2.6) та прогноз руху грошових коштів у фінансовій діяльності (табл. 2.7). Вихідні дані запланованих продажів та витрати вміщує табл. 2.6. Відомо, що 30% від продажів оплачують у тому самому місяці, 50% і 15% - у наступних місяцях відповідно, 5% становлять безнадійні борги, 50% придбаних матеріалів сплачується в тому самому місяці, інші 50% - у наступному. В такому самому співвідношенні планують виплачувати заробітну плату персоналу. Виплату відсотків за кредитами здійснюють за ставкою 5% на місяць.

Прогноз руху грошових коштів від основної діяльності (тис. гри)

Джерела надходження та напрями використання грошових кошті? | Січень | Лютий | Березень | Квітень | Травень | Червень | За 6 місяців | ||||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||||

Залишок грошових коштів на початок періоду | 3 | 16 | 16 | 22 | 5 | 26 | 26 | ||||||||

Заплановані продажі | |||||||||||||||

- електроінструмент | 1700 | 1557 | 2446 | 2734 | 3008 | 3117 | 14562 | ||||||||

- пневмо-інструмент | 125 | 510 | 260 | 398 | 405 | 413 | 900 | ||||||||

- рукава | 900 | 867 | 676 | 530 | 540 | 550 | 4063 | ||||||||

Виручка від реалізації товарів | 2725 | 2934 | 3382 | 3662 | 3953 | 4080 | 19525 | ||||||||

У т. ч. - від реалізації поточного періоду | 818 | 880 | 1015 | 1099 | 1186 | 1224 | 6222 | ||||||||

- від реалізації попередніх періодів | 2725 | 2063 | 1876 | 2131 | 2338 | 2526 | 13659 | ||||||||

Сума заборгованості минулого року до погашення в поточному періоді | 2300 | 700 | 3000 | ||||||||||||

Разом надходження грошових коштів | 3118 | 2943 | 2890 | 3230 | 3524 | 3750 | 19454 | ||||||||

Всього в наявності грошових коштів | 3121 | 2959 | 2906 | 3252 | 3529 | 3776 | 19480 | ||||||||

Витрати | |||||||||||||||

Витрати на закупівлю матеріалів | 1260 | 1304 | 1450 | 1614 | 1706 | 1827 | |||||||||

Сума заборгованості минулого року до погашення в поточному періоді | 700 | ||||||||||||||

Всього виплати на закупівлі матеріалів | 1330 | 1282 | 1377 | 1532 | 1660 | 1767 | 8948 | ||||||||

Сума витрат на оплату праці | 232 | 250 | 296 | . 370 | 398 | 413 | |||||||||

Сума заборгованості минулого року до погашення в поточному періоді | 200 | ||||||||||||||

Всього виплати на оплату праці | 316 | 241 | 273 | 333 | 384 | 406 | 1953 | ||||||||

Загальновиробничі накладні | 755 | 721 | 741 | 638 | 642 | 651 | 4148 | ||||||||

Комерційні | 69 | 73 | 75 | 85 | 89 | 92 | 483 | ||||||||

Управлінські | 285 | 291 | 298 | 313 | 313 | 315 | 4631 | ||||||||

Податки і відрахування | 25 | 138 | 175 | 171 | 484 | ||||||||||

Інші виплати | 350 | ' 350 | 200 | 200 | 200 | 200 | 1500 | ||||||||

Всього виплати грошових коштів | 3105 | 2983 | 2964 | 3239 | 3463 | 3601 | 19355 | ||||||||

Надлишок (дефіцит) грошових коштів від основної діяльності | 16 | -24 | -58 | 13 | 66 | 175 | 175 | ||||||||

Таблиця 2.7. Прогноз руху грошових коштів від фінансової діяльності (тис. грн)

Джерела надходження та напрями використання грошових коштів | 01 | 02 | 03 | 04 | 05 | 06 | За 6 місяців |

Надлишок (дефіцит) грошових коштів від основної діяльності | 13 | -24* | -58 | 13 | 66 | 175 | 175 |

Отримання короткострокових кредитів і займів | 40 | 100 | 100 | 60 | 300 | ||

Погашення кредитів і займів | 40 | 100 | 100 | 60 | 300 | ||

Виплата відсотків за кредит | 2** | 5 | 5 | 3 | 15 | ||

Всього виплати грошових коштів | 40 | 100 | 100 | 60 | 300 | ||

Збільшення (зменшення) грошових коштів від фінансової діяльності | 40 | 60 | 0 | -40 | -60 | 0 | |

Залишок грошових коштів на кінець періоду | 16 | 16 | 2 | 13 | 26 | 115 | 115 |

Примітки.

* Брак фінансування покривають короткостроковими кредитами (на один місяць).

** Виплату відсотків за кредит здійснюють за ставкою 5% на місяць і включають у грошовий4 потік від основної діяльності (40 o 0,05 = 2 тис. грн).

Прогнозування руху грошових коштів допомагає виявити можливі джерела надходження та відтоку коштів, потребу у короткостроковому фінансуванні, здійснювати управління обіговим капіталом підприємства.

Сутність і зміст Звіту про власний капітал

Звіт про власний капітал є останнім звітом, який входить до складу фінансової звітності. Вимоги до його форми і змісту встановлено Положенням (стандартом) бухгалтерського обліку № 5.

Звіт про власний капітал - форма звітності, що надає інформацію про зміни, які відбулися протягом звітного періоду у складі власного капіталу, і їх причини.

Під власним капіталом слід розуміти ту частину активів підприємства, яка залишається після вирахування його зобов'язань. Цей підхід називають залишковим принципом визначення капіталу. Рівняння балансу з метою визначення капіталу таке:

власний капітал - активи - зобов'язання.

Власний капітал - основа для початку і продовження господарської діяльності будь-якого підприємства. Він є одним з найважливіших показників і виконує низку функцій:

- довгострокове фінансування;

- дотримання відповідальності за взяті зобов'язання і захист прав кредиторів;

- компенсація понесених збитків;

- підтримання кредитоспроможності;

- фінансування ризику;

- забезпечення самостійності і владних повноважень;

- розподіл активів і доходів.

За формами власний капітал поділяють на інвестований (вкладений, або сплачений, капітал) і нерозподілений прибуток.

Інвестований капітал - це сума простих і привілейованих акцій за їх номінальною вартістю, а також додатково вкладений капітал, який може бути поділений за джерелами утворення.

Нерозподілений прибуток є частиною чистого прибутку, не розподіленою між акціонерами.

За рівнем відповідальності власний капітал поділяють на статутний капітал, суму якого визначено в установчих документах (вона підпадає під обов'язкову реєстрацію у державному реєстрі господарюючих суб'єктів), і на додатковий, який складається з додатково вкладеного капіталу, резервного капіталу та нерозподіленого прибутку.

2.2. Взаємозв'язок форм фінансової звітності

Фінансова звітність є комплексом взаємопов'язаних показників фінансово-господарської діяльності компанії за звітний період. Звітним формам властивий логічний та інформаційний взаємозв'язок. Суть логічного взаємозв'язку полягає у взаємодоповненні і взаємній кореспонденції окремих форм, їхніх розділів і статей. Інформаційний зв'язок виражено у прямих та опосередкованих контрольних співвідношеннях між окремими показниками звітних форм. Пряме контрольне співвідношення означає, що один і той самий показник наведено водночас у кількох звітних формах.

Наприклад:

1) розмір статутного капіталу на початок (кінець) року відображено у формі № 1 Баланс (ряд. 300- ... - 380) та відповідно у формі № 4 Звіт про власний капітал (ряд. 010 і 300).

2) статтю "Чистий прибуток (збитки) за звітний період" форми № 4 Звіт про власний капітал (ряд. 130) відображено і у формі № 2 Звіт про фінансові результати (ряд. 220, 225);

3) статтю "Прибуток (збиток) від звичайної діяльності до оподаткування" наведено у формі № 2 Звіт про фінансові результати (ряд. 170,175) та у формі № 3 Звіт про рух грошових коштів (ряд. 010);

4) статтю "Залишок грошових коштів на початок року" форми № 3 Звіт про рух грошових коштів (ряд. 410) наведено у формі № 1 Баланс (ряд. 230, 240).

Непрямий метод співвідношень означає, що кілька показників однієї або кількох звітних форм пов'язані між собою арифметичними розрахунками. Наприклад:

1) стаття "Залишок грошових коштів на кінець року" форми № 3 Звіт про рух грошових коштів (ряд. 430) повинен дорівнювати відповідній сумі, наведеній у формі № 1 Баланс (ряд. 230, 240 гр. 4). 2) зміни за статтею "Нерозподілений прибуток 60 Фінансова звітність як інформаційна основа фінансового менеджменту (непокритий збиток) форми № 1 Баланс повинні дорівнювати різниці між статтею "Чистий прибуток (збиток)" форми № 2 Звіт про фінансові результати, статтею "Виплачені дивіденди" форми № 2 Звіт про фінансові результати та зміною статті "Резервний капітал" форми № 1 Баланс.

Отже, фінансова звітність підприємств навіть попри обмеження і недоліки дає змогу фінансовому менеджеру отримати необхідну інформацію про стан господарських засобів і джерел їх фінансування, прибутки і збитки підприємства, зміни у розмірах готівки та структурі власного капіталу, що відбулися у звітному періоді.

3. Прийняття стратегічних рішень у фінансовому менеджменті

3.1. Управління формуванням фінансових ресурсів і капіталу

Сутність і склад фінансових ресурсів і капіталу

Джерела фінансових ресурсів, вплив на них інфляції

Управління структурою капіталу

Управління фінансовими ризиками

3.2. Управління інвестиціями

Інвестування капіталу і його види

Оцінювання інвестицій