Складання інвестиційного плану і обчислення його окупності пов'язані з вкладенням коштів на значний проміжок часу у такий спосіб, щоб допомогти підприємству досягти успіху.

Оцінювання інвестиційних програм набуває важливого значення, оскільки фінансові можливості підприємств обмежені, конкуренція між різними проектами посилюється, технології швидко змінюються і вартість проектів зростає. Все це зумовлює використання в інвестиційному плануванні концептуальних положень фінансового менеджменту.

Оцінювання інвестицій - процедура порівняння результатів та затрат по проекту на основі стандартних фінансових критеріїв.

При цьому результатами вважають фінансовий результат (потік коштів) від реалізації проекту; затратами - фінансові засоби (початкові та поточні), що пов'язані з реалізацією проекту.

Рис. 3.1. Базові концепції, які використовують для оцінювання інвестицій

Скласти кошторис капітальних вкладень та їх окупності означає визначити потенційно необхідні інвестиції, оцінити їх і вибрати відповідні певним критеріям.

Вартість грошей в часі

Твердження, що однакові кількості грошей у різні періоди мають неоднакову вартість, є основою концепції про вартість грошей у часі.

Основними факторами, що впливають на зміну вартості грошей у часі, є інфляція і ризик. Зазвичай, гроші (гривня) сьогодні коштують дорожче, ніж завтра, а різноманітні ризики виникають постійно.

Для врахування фактора часу використовують техніку складних відсотків (визначають, скільки буде коштувати в майбутньому наявна сьогодні сума за позитивного темпу зростання) і техніку дисконтування (визначають, скільки коштуватиме сьогодні майбутня вартість грошей).

Укладаючи фінансову або кредитну угоду, сторони (кредитор і позичальник) домовляються про обсяг відсоткової ставки - співвідношення суми відсоткових грошей, які сплачуються за фіксований проміжок часу, та суми позики. Інтервал, для якого розраховують відсоткову ставку, має назву період нарахування. Відсотки сплачують кредитору відповідно до їх нарахування або приєднують до суми боргу. Процес збільшення суми грошей у зв'язку з приєднанням відсотків до суми боргу називають нарощуванням або зростанням початкової суми.

Ставки відсотків застосовують до початкової суми протягом всього строку позики (прості відсоткові ставки) або до суми з нарахованими в попередньому періоді відсотками (складні відсоткові ставки).

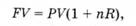

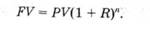

Прості відсотки:

де ¥У - сума, накопичена до кінця п-то терміну, РУ - початкова сума позики, Я - річна ставка відсотка, п - кількість періодів нарахувань.

Приклад

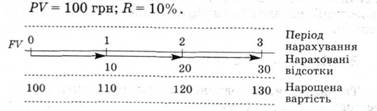

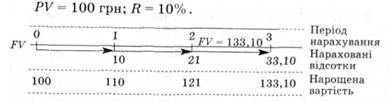

Складні відсотки:

Приклад

Складні відсотки застосовують у довгострокових фінансово-кредитних операціях, якщо відсотки не сплачуються одразу після їх нарахування, а приєднуються до суми боргу для нарощення суми позики.

Дисконтування доходу застосовується для оцінювання майбутніх грошових надходжень із позиції поточного моменту. Інвестор, роблячи вкладення капіталу, зважає на те, що відбувається постійне знецінення грошей, при чому бажано періодично отримувати прибуток від вкладеного капіталу, не нижчий од певного мінімуму.

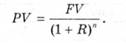

Інвестор повинен оцінити, який прибуток він отримає в майбутньому і яку максимально можливу суму фінансових ресурсів треба вкласти в проект, виходячи з прогнозованого рівня прибутковості. Це оцінювання здійснюють за формулою теперішньої вартості грошей:

Приклад

Скільки треба покласти в банк сьогодні, щоб отримати 20 000 грн через 10 років при 10% річних?

РУ =20000 / (1+0,1)10 = 7720 (грн).

Вартість грошей у часі можна обчислити за допомогою таблиць.

Приклад

Визначити розмір початкової суми, яка потрібна для отримання через 10 років капіталу в 500 000 грн, якщо використовувати складну ставку позикового відсотка 20% річних.

Використовують табл. 3.5.

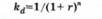

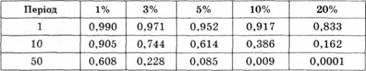

Відсотковий фактор теперішньої вартості (дисконтування)

На перетині рядка, що відповідає п - 10, і стовпця Я = 20% знаходять значення коефіцієнта дисконтування: = 0,162.

РК= 500 000 o 0,162 - 81 000 (грн).

Приклад

Визначити величину нарощеної суми, якщо початковий капітал в 10 000 грн вкладають на 10 років і нарахування відсотків відбувається за складною відсотковою ставкою 10% річних.

Використовують табл. 3.6.

Таблиця 3.6. Відсотковий фактор майбутньої вартості грошей (компаундинга)

Період | 1% | 3% | 5% | 10% | 20% |

1 | 1,01 | 1,03 | 1,05 | 1,1 | 1.2 |

10 | 1,1046 | 1,3439 | 1,6289 | 2,5937 | 6,1917 |

50 | 1.6446 | 4,3839 | 11,467 | 117,39 | 9100,4 |

На перетині рядка, що відповідає п = 10, і стовпця Е - 10% знаходять значення коефіцієнта нарощення: 2,5937.

ГК= 10 000 o 2,5937 = 25 937 (грн).

Приклад

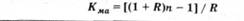

Щорічно в банк роблять внесок у розмірі 2000 грн. Яка сума буде на рахунку через 3 роки, якщо внесок роблять однією сумою на початку року, а відсоток,, який нараховує банк, дорівнює 10% ?

Використовуючи табл. 3.7, визначають, що:

FV - 2000 o 3,310 - 6620 (грн).

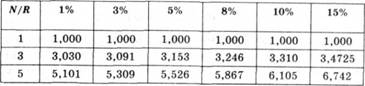

Таблиця 3.7. Відсотковий фактор майбутньої вартості ануїтету

Приклад

Чи варто купувати цінні папери за 2000 грн, які впродовж трьох років принос йтимуть щорічний дивіденд у розмірі 1000 грн, якщо коефіцієнт дисконтування дорівнює 8% ?

Використовуючи таблицю 3.8, розраховують:

РVа = 1000 * 2,577 = 2577 (грн).

Отже, такі папери купувати варто. Додатковий дохід інвестора становитиме 577 грн (2577 - 2000).

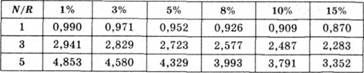

Таблиця 3.8. Відсотковий фактор теперішньої вартості аннуїтету

Аннуїтет вважають безстроковим, якщо грошові надходження тривають досить довго (наприклад, 50 чи більше років). Прикладом такого аннуїтету можуть бути дивіденди на привілейовані акції. Щоб вирахувати теперішню вартість безстрокового (довічного) аннуїтету, можна використати формулу:

Де -О - стабільний розмір дивіденду; Я - ставка дисконту.

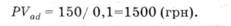

Приклад

Визначте вартість привілейованої акції, яка дає щорічний дивіденд у розмірі 150 грн, якщо ставка дисконту становить 10%.

Фінансистам важливо знати теперішню вартість, оскільки це дає змогу порівнювати прибутковість різних проектів та інвестицій за певний період. Отже, теперішня вартість - це грошова вартість майбутніх надходжень чи прибутків з поправкою на ставку дисконту (капіталізації). Дисконтна ставка - це відсоткова ставка, яку застосовують для майбутніх платежів, щоб урахувати ризик та невизначеність, пов'язані з фактором часу. Існує просте правило: високий ризик означає високу ставку дисконту, малий ризик - низьку. Загалом при оцінюванні дисконтних ставок використовують такі принципи:

- з двох майбутніх надходжень вищу ставку матиме те, яке надійде пізніше;

- чим нижчий ступінь ризику, тим нижча ставка дисконту;

- якщо відсоткові ставки на фінансовому ринку зростають, зростають і дисконтні ставки.

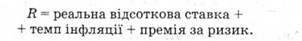

На величину дисконтної ставки впливають такі основні фактори: розмір реальної відсоткової ставки, інфляція, ризик.

Згідно з формулою Фішера дисконтна ставка (і?) становить:

Відсоток - це вартість капіталу для інвестора; номінальна відсоткова ставка - відсоткова ставка, виражена у збільшенні вартості одиниці інвестицій (враховуючи інфляцію); реальна відсоткова ставка - ставка доходу на капітал без урахування інфляції; вимірює віддачу інвестицій як збільшення кількості товарів, які можна придбати:

Правила обчислення дисконтної ставки такі:

1) якщо в розрахунку використовують поточні ціни, за ставку дисконту приймають номінальну відсоткову ставку;

2) якщо в розрахунках використовують сталі (базисні) ціни, то за ставку дисконту приймають реальну відсоткову ставку.

Формулу Фішера застосовують обов'язково, якщо відсоткові ставки великі, а темп інфляції високий. В умовах стабільної Ситуації в економіці за незначної інфляції премію за ризик можна ігнорувати.

Приклад

Річна відсоткова ставка становить 5%, річний темп інфляції - 3%. Якими можуть бути за 3 роки втрати від інвестицій у 10 000 грн, якщо не враховувати премію за ризик? ,

З урахуванням премії:

10 000 (1 + 0,05 + 0,03 + 0,05 o 0,03)3 = 12 650 (грн).

Без - врахування премії:

10 000 (1 + 0,05 + 0,03)3 "* 12 697 (грн).

Тобто всього 53 грн (12 650 - 12 597).

Якщо відсоткові ставки зростають, ігнорування премії за ризик призводить до значних втрат.

Приклад

Річна відсоткова ставка 36%, річний темп інфляції - 20%. Сума інвестованого капіталу 10 000 грн. З урахуванням премії:

10 000 (1 + 0,2 + 0,36 + 0,2 o 0,36)3 = 43 467(грн).

Без урахування премії:

10 000 (1 + 0,2 + 0,36)3 = 37 964 (грн).

Втрати становлять 5503 грн (43 467 - 37 964), тобто більше половини інвестованої суми.

Отже, використання математичних методів допоможе фінансовим менеджерам уникати помилок у розрахунках ефективності інвестиційних рішень, оскільки вони враховують зміну вартості грошей у часі під впливом інфляції та ризику.

Співвідношення ризику і доходу при інвестуванні

Інвестиційний аналіз

Розрахунок терміну окупності

Розрахунок чистої теперішньої (дисконтованої) вартості

Розрахунок внутрішньої норми дохідності

Аналіз інвестиційних проектів в умовах інфляції

Лізинг як капіталозберігаюча форма фінансування інвестицій

4. Управління фінансовими аспектами операційної діяльності

4.1. Управління витратами і маржинальний прибуток