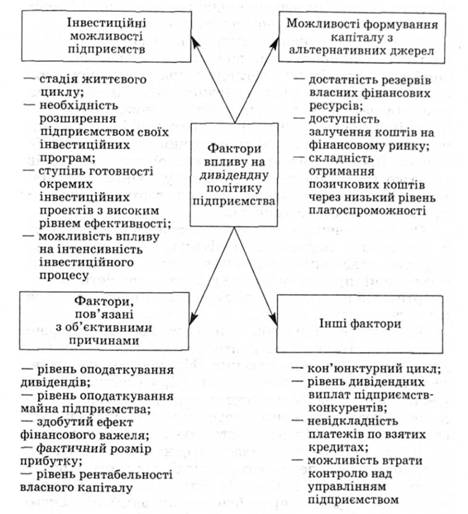

Важливим методологічним етапом аналізу будь-якого економічного явища є визначення та класифікація факторів впливу на досліджуваний об'єкт. На розподільчу (дивідендну) політику підприємства впливають фактори, що характеризують інвестиційні можливості підприємства, можливості формування капіталу з альтернативних джерел, пов'язані з об'єктивними причинами, та ін. (рис. 6.3).

Рис. 6.3. Фактори впливу на дивідендну політику підприємства

До факторів, які характеризують інвестиційні можливості підприємства, належать: стадія життєвого циклу; необхідність розширення підприємством своїх інвестиційних програм; ступінь готовності окремих інвестиційних проектів з високим рівнем ефективності; можливість впливу на інтенсивність інвестиційного процесу.

Розподільча (дивідендна) політика на кожній стадії життєвого циклу підпорядкована основній меті поточної діяльності (вихід на ринок, закріплення на ринку, розширення ринкового сегмента тощо), але водночас орієнтується на загальноекономічну стратегію підприємства та зважає на обраний підхід до дивідендної політики (консервативний, поміркований, агресивний).

Фактори, об'єднані інвестиційною спрямованістю діяльності підприємства, впливають на розподільчу (дивідендну) політику з погляду визначення пріоритетності фондів накопичення і споживання. Далекоглядна розподільча політика має передбачати можливість акумуляції коштів для здійснення інвестицій і забезпечення джерела розширеного відтворення власного виробництва. Проте аналіз впливу означеної групи факторів на розподільчу (дивідендну) політику конкретного підприємства ускладнюється внаслідок згортання інвестиційної активності на макрорівні.

Однією з причин згортання інвестиційної активності є репресивна податкова політика, тому необхідна реформа, основними положеннями якої повинні стати ефективний проект податку на додану вартість, зміна амортизаційної політики та зменшення нарахувань на заробітну плату.

До факторів, які характеризують можливості формування капіталу з альтернативних джерел, належать: достатність резервів власних фінансових ресурсів, сформованих у попередньому періоді; доступність залучення коштів на фінансовому ринку; складність залучення позикових коштів через низький рівень платоспроможності та фінансової стабільності підприємства.

Достатність резервів власних фінансових ресурсів, сформованих у попередньому періоді, дає змогу спрямовувати на виплату дивідендів більшу частину чистого прибутку і зробити привабливішими акції підприємства для портфельних інвесторів, орієнтованих на поточне споживання.

Основною частиною інвестиційних резервів підприємства є амортизаційний фонд, але в сучасних умовах амортизація не відіграє ролі фінансового двигуна відтворювального процесу. Причинами втрати амортизаційним фондом функції відтворення є інфляція, яка поступово знецінила накопичені кошти підприємств, нецільове використання амортизаційного фонду та непродумані нормативні положення щодо амортизаційних відрахувань, які сповільнили процеси акумулювання коштів на відтворення.

Доступність залучення коштів на фінансовому ринку дає змогу підприємству для розвитку виробничої діяльності використовувати кошти, отримані ззовні, спрямовуючи залишок прибутку на споживання (дивіденди, преміювання, інші матеріальні виплати).

Залучення коштів на фінансовому ринку необхідно розглядати в контексті боргового навантаження поточної діяльності і формування структури капіталу підприємства колективної форми власності. Вигідність залучення коштів на зовнішньому ринку виявляється через дію ефекту фінансового важеля. Якщо рентабельність використання активів підприємства перевищує середню ставку відсотка за використання позикових коштів, підприємству доцільно збільшувати боргове навантаження, оскільки це забезпечить підвищення рентабельності власних активів.

Довгострокове кредитування повинно стати одним з важливих джерел формування інвестиційних коштів підприємства. Однак, зважаючи на кризовий стан економіки, в Україні наприкінці 2008 р. практично було припинено середньо- та довгострокове кредитування, знецінилася ефективність короткострокових кредитів.

Важливим джерелом формування акціонерного капіталу і поповнення обігових коштів підприємств могли б стати вільні кошти населення. Дивідендна політика конкретного підприємства має орієнтуватись на пріоритети різних груп населення і сприяти акумулюванню грошових заощаджень населення через забезпечення відповідної віддачі чи у вигляді дивідендів або зростання капіталу. Розв'язати цю проблему в умовах України важко через нерозвиненість інфраструктури фондового ринку, наслідки непродуманої приватизації, недовіру громадян до ощадної справи тощо.

Доступність залучення коштів на фінансовому ринку обмежена низьким рівнем платоспроможності і фінансової стабільності підприємства. Розподільча (дивідендна) політика за цих умов повинна передбачати обов'язкову акумуляцію максимуму коштів і формування резервів для підтримки фінансової стабільності.

Основною метою підприємства має стати поліпшення фінансової структури за рахунок нерозподіленого прибутку, забезпечення достатнього рівня ліквідності, збереження позикового потенціалу.

До групи факторів, пов'язаних з об'єктивними причинами, належать: рівень оподаткування дивідендів; рівень оподаткування майна підприємства; наявний ефект фінансового важеля, зумовлений його диференціалом; фактичний розмір прибутку та рівень рентабельності власного капіталу.

Рівень оподаткування дивідендів є основним фактором впливу на розподільчу (дивідендну) політику підприємства. Невизначеність і непослідовність нормативних актів, що регламентують сферу розподілу прибутку підприємств колективної форми власності, призвели до розбіжностей у визначенні об'єкта оподаткування і процедури нарахування податку. У Законі України "Про оподаткування прибутку підприємств" від 22.05.97 р. порядок оподаткування дивідендів ускладнений математично і не зрозумілий з погляду економічного мислення: відмова від подвійного оподаткування дивідендів (і дивіденди, і нерозподілений прибуток оподатковуються за однією ставкою 26%) знижує мотивацію портфельних інвесторів до накопичення капіталу і сприяє "проїданню" прибутку. Тому питання оподаткування дивідендів потребує доопрацювання з боку законотворчих органів.

Вплив рівня оподаткування майна підприємства на розподільчу (дивідендну) політику виявляється у визначенні пріоритетності напрямів розподілу прибутку шляхом зіставлення відповідних нормативів оподаткування. Вітчизняне законодавство питання оподаткування майна юридичних осіб поки не вирішило.

Ефект фінансового важеля, зумовлений його диференціалом, впливає на розподільчу (дивідендну) політику підприємства колективної форми власності, тому що за достатнього розміру диференціала воно має фінансово-економічні підстави для виплат дивідендів і їх збільшення. Невелике значення диференціала призводить до зменшення фінансової стабільності підприємства, розподіл прибутку на користь споживання у такому разі є ризикованим.

Фактичний розмір прибутку та рівень рентабельності власного капіталу слугують головними критеріями доцільності виплати дивідендів і безпосередньо впливають на їх розмір.

До факторів, об'єднаних в групу "інші", зараховують: кон'юнктурний цикл; рівень дивідендних виплат підприємств-конкурентів; невідкладність платежів за взятими кредитами; можливість втрати контролю над управлінням підприємством.

Зміна ринкової кон'юнктури формує загальну тенденцію розподільчої політики, характерну для економіки загалом. Відповідно до стадії кон'юнктурного циклу (піднесення, бум, послаблення, спад) розподільча (дивідендна) політика формується з урахуванням пріоритетності цілей загальноекономічної стратегії підприємства у кожний із цих періодів. На стадії піднесення ринкової кон'юнктури пріоритетною метою поточної діяльності підприємства має стати акумулювання коштів для розширення виробничої діяльності, а дивідендна політика - ґрунтуватися на забезпеченні постійного рівня виплат. У період кон'юнктурного буму підприємство отримує можливість збільшувати дивіденди та інші виплати споживчого характеру, тому доцільно застосовувати політику "екстрадивідендів". Зменшення прибутку на стадії послаблення ринкової кон'юнктури змушує обережно ставитись до споживчих витрат, оскільки зростає необхідність акумулювати кошти для підтримання рівня фінансової стабільності та платоспроможності підприємства; однак знижувати рівень дивідендних виплат не варто. У період спаду кон'юнктури підприємства, як правило, консервують дивідендні виплати, а розподіл значно зменшеного прибутку відбувається в напрямі поповнення резервних фондів.

Рівень дивідендних виплат підприємств-конкурентів не впливає відчутно на розподіл прибутку підприємства, а є орієнтиром при виборі певної дивідендної політики. Підприємство може скорегувати розподільчу (дивідендну) політику відповідно до змін у поведінці конкурентів.

Ризик втратити контроль над управлінням підприємством орієнтує розподільчу (дивідендну) політику на небажаність значного збільшення норми дивідендних виплат, оскільки це може привернути зайву увагу потенційних інвесторів і спричинити "розмивання" прав власності. З іншого боку, малі розміри дивідендів негативно позначаються на ціні акцій, а це може призвести до масового продажу акцій дрібними акціонерами та захопленню підприємства конкурентами. Виплата дивідендів акціями, яка збільшує частку у капіталі за незмінного рівня дивідендних виплат, допомагає зберегти співвідношення прав власності.

7. Фінансове управління в умовах кризи

7.1. Аналіз фінансового стану підприємства

Мета та методи аналізу фінансової звітності

Методи аналізу фінансової звітності

Аналіз балансу

Вертикальний аналіз балансу

Система показників оцінювання фінансово-господарської діяльності підприємства

Показники фінансової стійкості підприємства і структури капіталу

Показники ліквідності та платоспроможності