Будь-яка структура відбиває співвідношення певних складових частин об'єкта дослідження. Що стосується ринку фінансових послуг, то маємо справу з аналізом різних ринків, з визначенням обсягів фінансових послуг, які на них реалізуються, особливостями їх надання на певних ринках, з їх місткістю, перспективою зростання і т. ін.

За найбільш укрупненим підходом щодо структуризації ринку фінансових послуг його можна розглядати за аналогом структуризації фінансового ринку, де виокремлюють ринки об'єктів реального і фінансового інвестування, у складі яких розглядаються ринки реальних інвестицій, фондовий ринок, грошовий ринок та ін.

Ринок реальних інвестицій продовжує залишатися одним із найбільш значущих сегментів вітчизняного фінансового ринку. Формою інвестування на цьому ринку виступають капітальні вкладення в усіх видах: нове будівництво; розширення; реконструкція; технічне переозброєння. Ринок приватизованих об'єктів одержує широкий розвиток у нашій країні у зв'язку із процесами приватизації державних підприємств. Проте предметом реального інвестування на цьому ринку виступають не всі об'єкти приватизації, а тільки ті з них, що цілком продаються на аукціонах, за конкурсом або цілком викуповуються трудовими колективами за грошові кошти тощо. Та сама частина приватизованих об'єктів, що спочатку акціонується (корпоратизується), а потім реалізується у вигляді пакетів акцій, є об'єктом інвестування через механізм ринку цінних паперів.

Залежно від виду фінансових активів, які обертаються на певному сегменті ринку фінансових послуг, пропонується така класифікація:

- ринки фінансових активів, на яких обертаються частки капіталу, акції, облігації, векселі та інші вимоги на реальні активи;

- ринки грошей, тобто кредитних зобов'язань тривалістю до одного року;

- ринки капіталів, які є ринками довгострокових (понад один рік) кредитних зобов'язань і часток капіталу акціонерних товариств;

- ринки споживчого кредиту, де надаються позички на придбання споживчих товарів, навчання та відпочинок тощо.

Єдиного методу структуризації ринку фінансових послуг не існує. У практиці розвинених країн оптимальна структура згаданого ринку визначається двома основними ознаками - часовою та інституціональною.

Відповідно до часової ознаки ринок поділяється на два основних елементи: грошовий ринок (ринок короткострокових капіталів, або грошових коштів, що виступають у платіжних засобах) і ринок середньострокових та довгострокових капіталів, що представляють інвестиційний фактор у розвитку економіки.

Структура ринку фінансових послуг розвинених країн в інституціональному розумінні складається перш за все із кредитно-фінансових інститутів (банків та інших установ) і ринку цінних паперів, який, у свою чергу, поділяється на позабіржовий обіг (нові емісії цінних паперів) і фондову біржу. При цьому слід звернути увагу на те, що в розвинених країнах існують деякі відмінності. У США переважають приватні кредитно-фінансові інститути (акціонерні), а в країнах Західної Європи і в Японії більша частина припадає на напівдержавні, державні і кооперативні кредитно-фінансові установи. Для більш чіткого розуміння проблеми структуризації (сегментації) пропонується такий підхід до змісту структури ринку фінансових послуг та його просторової організації.

В основі первинного поділу ринку фінансових послуг лежить певна група фінансових активів. Це пояснюється тим, що саме фінансовий актив визначає зміст поняття ринку фінансових послуг. Тоді структура ринку фінансових послуг набуває такого вигляду: ринок капіталів (кредитний ринок) та грошовий ринок, які можуть бути подані як ринок позичкових капіталів, ринок цінних паперів, валютний ринок, ринок дорогоцінних металів і каміння, страховий ринок, ринок інструментів нерухомості. Кожний виділений структурний сегмент ринку фінансових послуг можна розбити на окремі сектори (мікросегменти). В основу виділення того чи іншого сектору (мікросегмента) покладено конкретний вид фінансового активу: конкретна послуга (як товар); ф'ючерс; акція конкретного емітента; золото, діаманти тощо. Кожний із зазначених сегментів ринку фінансових послуг є самостійною ланкою національного ринку фінансових послуг. Ринок фінансових послуг як сукупність ринків, де надаються відповідні послуги, спрямовані на обслуговування своїх клієнтів - споживачів фінансових послуг, є об'єктом сегментації. Кожен сегмент фінансового ринку залежно від того чи іншого критерію може бути поділений на більш вузькі мікросегменти. Сегментація передбачає визначення меж територіальних ділянок ринку. З цією метою він розбивається на географічні зони (країна, регіон, район, область, місто, населений пункт), характеристика яких дається за такими показниками: фінансова база, інвестиційні потреби, інвестиційна привабливість, галузеві ознаки тощо.

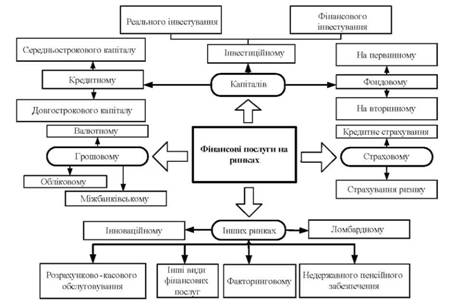

Наявні методологічні підходи до сегментації ринку фінансових послуг дозволяють виявити його ієрархічну структуру (рис. 1.7).

Рис. 1.7. Ієрархічна структура ринку фінансових послуг

Сегментація ринку фінансових послуг може здійснюватися за такими критеріями:

- видами фінансових активів (інструментів, засобів);

- видами послуг, що надаються;

- галузевою належністю споживачів;

- місцезнаходженням споживачів;

- платоспроможністю споживачів і т. ін.

Перед суб'єктами, що надають фінансові послуги, постає завдання знайти свою нішу на ринку, своїх споживачів, свій сегмент, з яким найбільш вигідно працювати і який приносить найбільший дохід. При виборі оптимальних сегментів перевага надається тим, які мають найбільший розмір, визначаються фінансовою стабільністю і мають тенденцію розвитку попиту на фінансові послуги.

Дослідження ринку фінансових послуг передбачає його класифікацію. Найбільш загальна класифікація виділяє такі ринки.

- за рівнем ризику (ризикові, безризикові);

- за обсягом територій, що охоплюються (місцеві, регіональні, національні, міжнародні, світові);

- відповідно до трьох основних форм зберігання заощаджень (вклади в банки, придбання цінних паперів, вкладання грошей у цільові фонди);

- за принципом повернення (ринок боргових зобов'язань, ринок інструментів власності);

- за видом надання фінансових послуг (послуги страхування, інвестування, нагромадження заощаджень і т. ін.).

Для розвитку зазначених структурних сегментів ринку фінансових послуг у регіонах країни (область, економічний район чи інше територіальне угруповання) повинна створюватись відповідна інфраструктура. В умовах розвиненої ринкової економіки це дає можливість вирішувати регіональні проблеми, що пов'язані з фінансовим забезпеченням повноцінного відтворення та можливості створення доданої вартості у реальному секторі економіки регіону. Для кожного сегмента ринку фінансових послуг характерна своя специфіка та особливості функціонування, власні правила укладання угод із фінансовими активами тощо. Той самий фінансовий актив може бути товаром кількох ринків. Наприклад, кредит у гривнях - це об'єкт діяльності грошового, кредитного, а також валютного ринку.

Процес переливу фінансових ресурсів з одного виду ринку фінансових послуг і сегмента на інші називається сек'юритизацією. Тобто це процес перетворення неліквідних фінансових активів на інструменти ринку капіталів, що придатні для продажу. Цей процес також стимулюють удосконалення в комп'ютерній технології. При електронному веденні обліку фінансові інститути виявили, що для них буде дешевше зібрати портфель позик (таких як заставні) малих номіналів та збирати відсоток і платежі за основною сумою боргів, а згодом "передати" (виплатити) їх третій стороні. Фінансовий інститут держує прибуток, обслуговуючи такого роду позики, збирає платежі за основною сумою боргу, акумулює сплату відсотків та передає їх, держуючи за це винагороду.

Сек'юритизація розпочалася з гарантій Державної національної асоціації іпотечного кредиту за заставними. Вони навіть і сьогодні поширюються в основному на активи, що мають пряму чи опосередковану гарантію з боку уряду. В останні роки процес сек'юритизації характеризується переміщенням операцій з ринку позичкових капіталів на ринок фінансових активів (у першу чергу ринок облігацій) і забезпечує зниження витрат у залученні кредитів. Це робить виділені ринки (сегменти) тісно взаємозалежними.

1.6. Інфраструктура ринку фінансових послуг

1.7. Регулювання ринку фінансових послуг

Розділ 2. ФІНАНСОВІ ПОСЛУГИ НА ОКРЕМИХ РИНКАХ

2.1. Фінансові послуги на ринку капіталів

2.1.1. Сутність і структура ринку капіталів

2.1.2. Фінансові послуги на фондовому ринку

2.1.2.1. Поняття фондового ринку

2.1.2.2. Інструменти фондового ринку

2.1.2.3. Фондова біржа та біржові операції. Кон'юнктура біржового ринку