Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства.

До показників задовільного фінансового стану підприємства можна віднести:

- стійку платоспроможність;

- ефективне використання капіталу;

- своєчасну організацію розрахунків;

- наявність стабільних фінансових ресурсів. Показники незадовільного фінансового стану підприємства:

- неефективне розміщення коштів;

- брак власних оборотних коштів;

- наявність стійкої заборгованості за платежами;

- негативні тенденції у виробництві.

До найзагальніших показників комплексної оцінки фінансового стану належать показники доходності й рентабельності.

Велике значення мають аналіз структури доходів підприємства та оцінювання взаємозв'язку прибутку з показниками рентабельності. Важливо проаналізувати зв'язок прибутку підприємства з формуючими прибуток факторами.

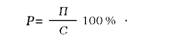

Доходність підприємства характеризується абсолютними і відносними показниками. Абсолютний показник доходності - це сума прибутку або доходів. Відносний показник - рівень рентабельності (Р).

де П - прибуток від реалізації продукції (грн); С - собівартість продукції (грн).

Аналіз доходності підприємства проводиться в порівнянні з планом та попереднім періодом. За умов інфляції важливо забезпечити об'єктивність показників та запобігти їх викривленню через постійне підвищення цін, тому показники торішні приводяться у відповідність із показниками звітного року за допомогою індексації цін.

Для оцінювання рентабельності підприємства бажано використовувати систему взаємопов'язаних показників рентабельності. З цією метою необхідно використовувати дві основні групи показників рентабельності.

1. Показники, розраховані на підставі поточних витрат (вартості продажу)

Розраховуються на базі даних бухгалтерського обліку прибутків та збитків і становлять систему таких показників:

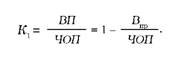

1) коефіцієнт граничного рівня валового прибутку (К:):

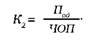

де ВП - сума валового прибутку; Впр - вартість продажу (реалізації продукції); ЧОП - чистий обсяг продажу (реалізації). 2) коефіцієнт граничного рівня прибутку від основної операційної діяльності (К2):

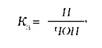

де Под- сума прибутку отриманого від основної діяльності. 3) коефіцієнт граничного рівня прибутку від усієї діяльності підприємства-операційної, фінансової, інвестиційної (К3):

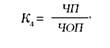

де П - сума прибутку до виплат за довгостроковими зобов'язаннями і податкових виплат. 4) коефіцієнт граничного рівня чистого прибутку (К4):

де ЧП - сума чистого прибутку після виплати відсоткових сум

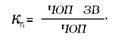

за довгостроковими зобов'язаннями та сплати податків. 5) критичний коефіцієнт рентабельності (К5):

де ЗВ - сума змінних витрат у складі вартості продажу.

2. Показники, розраховані у зв'язку з використанням виробничого капіталу (виробничих активів)

Розраховуються як відношення прибутку і коштів, вкладених у підприємство засновниками, акціонерами та інвесторами.

3) заміщення;

4) очікування;

5) граничної продуктивності внеску;

6) найбільш ефективного використання.

Принцип корисності ґрунтується на тому, що майно має вартість тільки за умови корисності його для потенційного власника або користувача. Під корисністю слід розуміти здатність майна задовольняти потреби власника або користувача протягом певного часу.

Принцип попиту та пропозиції відображає наявне співвідношення попиту та пропозиції на подібне майно. Відповідно до цього принципу під час проведення оцінки враховуються ринкові коливання цін на аналогічне майно та інші фактори, що можуть вплинути на співвідношення попиту та пропозиції на подібне майно.

Принцип заміщення передбачає врахування поведінки покупців на ринку, яка полягає в тому, що за придбання майна не сплачується сума, більша від мінімальної ціни майна такої ж корисності, яке продається на ринку.

Принцип очікування передбачає, що вартість об'єкта оцінки визначається розміром економічних вигод, які очікуються від володіння, користування та розпорядження ним.

Принцип внеску (граничної продуктивності) передбачає врахування впливу на вартість об'єкта оцінки таких факторів, як праця, управління, капітал та земля, що є пропорційним їх внеску у загальний дохід. Вплив окремого фактора вимірюється як частка вартості об'єкта оцінки або як частка вартості, на яку загальна вартість об'єкта оцінки зменшиться у разі його відсутності.

Принцип найбільш ефективного використання полягає в урахуванні залежності ринкової вартості об'єкта оцінки від його найбільш ефективного використання. Під найбільш ефективним використанням розуміється використання майна, в результаті якого вартість об'єкта оцінки є максимальною. При цьому розглядаються тільки ті варіанти використання майна, які є технічно можливими, дозволеними та економічно доцільними.

Для проведення оцінки майна застосовуються такі основні методичні підходи:

1) витратний (майновий);

2) дохідний;

3) порівняльний.

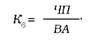

6) коефіцієнт віддачі на всю суму виробничих активів (К6):

де ВА - середньорічна величина всіх виробничих активів підприємства.

Він характеризує величину дохідності всього потенціалу яким володіє підприємство. Цей показник для детальнішої оцінки може обчислюватись у різних модифікаціях: в чисельнику формули можуть використовуватись різні показники прибутку - валового, операційного, до вирахування податків і т. д.

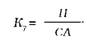

7) коефіцієнт віддачі від інвестиційного капіталу (К?):

де СА - середньорічна сума всіх активів підприємства за мінусом короткострокових зобов'язань.

Він характеризує ефективність віддачі тільки частини всього капіталу - довгострокових інвестицій і капіталізованого прибутку підприємства;

8) коефіцієнт віддачі на акціонерний капітал (К8):

де СК - середньорічна сума власного капіталу, представлена акціонерним капіталом.

Розділ 10. Фінансове планування на підприємствах

10.1. Зміст, мета та задачі фінансового планування

10.2. Методи фінансового планування

10.3. Фінансовий план, як інформаційна база фінансового планування

10.4. Зміст оперативного фінансового плану надходження коштів

10.5. Бюджетування на підприємствах

Розділ 11. Фінансова санація та банкрутство підприємства

11.1. Соціально-економічна сутність банкрутства, його роль у функціонування економіки. Стадії банкрутства

Приклад фіктивного банкрутства