Перестрахування — система економічних відносин, у процесі яких страхувальник (цедент, перестрахувальник) з метою створення збалансованого портфеля договорів страхування, забезпечення фінансової стійкості й рентабельності страхових операцій, беручи на страхування ризики, певну частку відповідальності за них (з урахуванням фінансових можливостей) передає на узгоджених умовах іншим страхувальникам (перестраховикам) у частині, що перевищує допустимий розмір власного утримання. Цедент продовжує нести перед своїм страхувальником відповідальність у повному обсязі договору страхування.

Співстрахування — особливий вид спільної діяльності страховиків, коли одночасно два або кілька страховиків за угодою про співстрахування приймають на страхування великі страхові ризики одного страхувальника з дотриманням принципу пропорційної відповідальності. Кожен із цих страховиків відповідає за свою частину страхових зобов'язань безпосередньо перед страхувальником. За наявності відповідної угоди між страховиками і страхувальниками один із страховиків може представляти всіх інших у взаємовідносинах зі страхувальником, залишаючись відповідальним перед ним у розмірі власної частки.

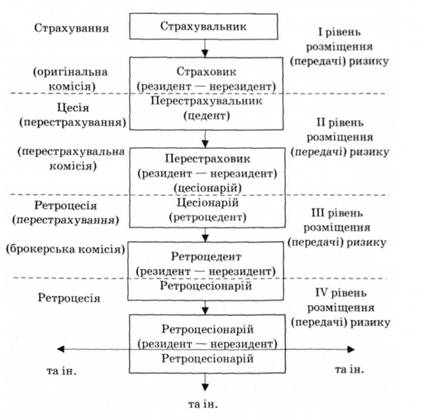

Наочно процедури перестрахування і співстрахування подано на рис. 13.4 і 13.5.

Рис. 13.4. Процедура перестрахування

Рис. 13.5. Процедура ведення співстрахування

Однією з форм перестрахування є факультативне перестрахування — індивідуальна угода, що стосується тільки одного ризику. Цей договір дає сторонам, які підписали його, повну незалежність: цеденту — у вирішенні питання, яку частину ризику залишити собі (власне утримання) і на яких умовах передавати іншу частину ризику; перестраховику (цесіонарію) — у розв'язанні проблеми про взяття ризику в повному обсязі.

На відміну від факультативного перестрахування договірні відносини мають обов'язковий, тобто облігаторний характер. Облігаторне перестрахування зобов'язує цедента передати перестраховику в межах певної частини всі ризики одного виду.

Якщо участь перестраховика в кожному переданому йому ризику визначається заздалегідь і зумовлена часткою участі цедента в цих ризиках, то таке перестрахування називають пропорційним. У практиці пропорційного перестрахування розрізняють квотні, ексцедентні й квотно-ексцедентні договори.

Непропорційне перестрахування використовується за договорами страхування цивільної відповідальності власників транспортних коштів за збитки, завдані третім особам, а також в усіх видах страхування, якщо немає верхньої межі відповідальності перестрахувальника. Різновидами договорів є ексце-дент збитку й ексцедент збитковості, тобто покриття поширюється на абсолютний та відносний рівні збитків як недоот-римання доходів.

13.5. Доходи та витрати страховика

Доходи страховика — кошти, що створюють необхідний страховий фонд.

Доходи поділяються на:

— доходи від страхової діяльності — всі премії зі страхування і перестрахування;

— доходи від розміщення тимчасово вільних коштів як власних, так і страхових резервів.

Доходами від розміщення коштів (доходи від інвестиційної діяльності) є відсотки за депозитами коштів, розміщених на розрахункових рахунках у банку; відсотки від облігацій і акцій; участь у прибутку перестрахувальника; доходи від реалізації корпоративних прав; відсотки за довготерміновими інвестиціями.

До доходів від інвестиційної діяльності належать власні кошти у вигляді статутного фонду і резервних фондів; вільні резерви спеціального призначення; нерозподілений прибуток.

За економічною сутністю витрати страховика складаються із таких груп:

— витрати щодо страхових операцій (собівартість страхової послуги);

— витрати на перестрахування.

Витрати залежать від обсягу збитку і страхових сум, а також наданих пільг. У складі витрат на ведення справи розрізняють:

— аквізиційні витрати, пов'язані із залученням нових страхувальників, актуарними розрахунками;

— комісійні винагороди посередникам, оплата послуг фахівця, ведення страхової документації;

— витрати на рекламу;

— витрати, пов'язані з обслуговуванням обігу страхових премій, оплатою праці, банківських послуг;

— ліквідаційні витрати на врегулювання збитків: збирання інформації, виплати, поштово-телеграфні витрати, відрахування в резерв збитків;

— витрати на утримання страхової компанії — основна і додаткова заробітна плата з нарахуваннями, оренда, оплата комунальних послуг, послуг зв'язку, канцелярські витрати, обслуговування автотранспорту, амортизація, витрати на відрядження (витрати на ведення справи не мають перевищувати 30%).

Згідно із законом основним фінансовим результатом діяльності страхової компанії є балансовий прибуток, що включає прибуток від страхової діяльності (крім страхування життя і медичного страхування), прибуток від розміщення вільних коштів, прибуток від інших операцій.

Ставки оподаткування страховиків подано в табл. 13.2.

Таблиця 13.2. Ставки оподаткування страховиків, %

Об'єкти оподаткування | Ставки податку |

Валові доходи резидентів від страхування (крім доходу від страхування і перестрахування життя) | 3 |

Валові доходи від страхування і перестрахування життя, якщо договір буде розірвано достроково | 6 |

Доходи нерезидентів від перестрахування ризиків на території України | 15 |

Доходи нерезидентів від страхування ризиків на території України, прибуток резидентів від інших видів діяльності: відсотків від депозитних рахунків, реалізації основних фондів і нематеріальних активів, реалізації цінних паперів, операцій з борговими зобов'язаннями | 30 |

Фінансова надійність страховика — його здатність виконати страхові зобов'язання, взяті за договорами страхування та перестрахування, у разі впливу несприятливих чинників. Така надійність забезпечується кількома чинниками:

— розміром власних коштів; вірно розрахованими тарифними ставками;

— правильно страховим портфелем;

— величиною страхових резервів, адекватних сумі взятих страховиком зобов'язань;

— розміщенням страхових резервів;

— перестрахуванням.

Законодавством України передбачено формування резерву незароблених премій, що включає частки від сум надходжень страхових платежів, які відповідають страховим ризикам, що не минули на звітну дату, та резерву збитків — зарезервованих несплачених сум страхового відшкодування за відомими вимогами страхувальників.

Згідно із Законом України "Про страхування" страхові резерви мають складатися з активів таких категорій: грошові кошти на розрахунковому рахунку; банківські вклади (депозити); нерухоме майно; цінні папери, що передбачають одержання доходу; цінні папери, які емітуються державою; права вимог до перестраховиків; довготермінові інвестиційні кредити (для резервів зі страхування життя).

Зобов'язання страховика складаються із двох груп: зовнішні зобов'язання, тобто зобов'язання перед страхувальниками, фінансовими установами, перестраховиками, бюджетом та ін.; внутрішні зобов'язання — це зобов'язання перед засновниками, представництвами та філіями, співробітниками.

Фактичний запас платоспроможності визначають як різницю між активами (крім нематеріальних) і зобов'язаннями. Якщо фактичний запас платоспроможності перевищує нормативний, страхова компанія вважається платоспроможною.

Роль страхування розглядають за такими напрямами:

— страхування додає впевненості в розвитку бізнесу й економіки в цілому;

— страхування дає можливість раціоналізувати структуру ресурсів і активізувати за допомогою інвестицій у найефективніші сфери господарювання коштів, спрямованих на організацію економічної безпеки;

— страхування забезпечує раціональне формування використання коштів, призначених для здійснення державних соціальних програм (охорони здоров'я, пенсійного забезпечення, фінансового утворення);

— у страхуванні створюються значні резерви коштів, що стають джерелами зростання і покриття збитку в разі великих стихійних лих і аварій;

— створюються робочі місця, формується інфраструктура фінансового ринку.

Отже, страхування — одна з найперспективніших сфер фінансової системи, оскільки виконує активну перерозподільну функцію в економіці.

ПРАКТИКУМ

План семінарських занять

1. Досвід розвитку страхового ринку та його державне регулювання.

2. Страхова послуга й особливості її реалізації у різних галузях страхування.

3. Страхування фінансових і кредитних ризиків.

Теми рефератів

1. Класифікація економічних ризиків та особливості їх страхування в Україні й за кордоном.

2. Страхування — важливий економічний важіль стабілізації ринкової економіки та соціального захисту населення.

3. Основні сфери впливу розвитку страхування на соціально-економічний стан суспільства та перспективи їх взаємодії.

4. Економічна сутність поняття страхування відповідальності та напрями його розвитку в умовах глобалізації ринку.

5. Фінансові механізми активізації розвитку страхової справи в Україні в умовах трансформації економіки.

Контрольні запитання та завдання

1. У чому полягає сутність поняття страхування?

2. Наведіть ознаки класифікації страхування.

3. З'ясуйте механізм здійснення ризик-менеджменту.

4. Якою є організаційна структура страхового ривку України?

5. У чому полягають особливості функціонування страхових компаній?

6. На основі яких нормативних актів здійснюється державне регулювання страхової діяльності?

7. Визначте особливості страхування життя.

8. Що є об'єктами майнового страхування?

9. У чому полягає сутність терміна "визначення страхування відповідальності"?

10. Розкрийте механізм здійснення співстрахування.

11. З чого складаються витрати страховика?

12. Якими чинниками забезпечується фінансова надійність страховика?

Тести

1. Страховий агент — це:

1) фізична або юридична особа, яка самостійно здійснює страхові операції;

2) штатний працівник страхової компанії;

3) фізична особа, яка за дорученням страховика укладає договір страховика;

4) юридична особа, котра від свого імені та за дорученням страховика виконує частину його страхової діяльності.

2. Страховий тариф — це:

1) ставка страхового внеску з одиниці страхової суми за весь період страхування;

2) ставка страхового відшкодування;

3) ставка страхового внеску з одиниці страхової суми за певний період страхування;

4) ставка страхової суми в особистому страхуванні.

3. Страховий інтерес — це:

1) усвідомлена потреба у страховому захисті майна, доходів, життя громадян;

2) міра економічної зацікавленості участі страховика і страхувальника у страхових відносинах;

3) вартість застрахованого майна і можливість отримання відшкодування внаслідок настання страхового випадку;

4) страхова сума, в яку оцінюється можливий збиток страховика під час виплати страхового відшкодування страхувальникам.

4. Що належить до обов'язків страхувальника:

1) вчасно вносити страхові платежі та повідомляти страховика про настання страхового випадку;

2) тримати в таємниці договірні умови страхування зі страховиком;

3) вимагати від страховиків відшкодувати збитки в разі відмови у виплаті страхових сум;

4) припиняти дію договору страхування;

5) варіанти відповіді 1), 2), 3) і 4) правильні?

5. Страхування цивільної відповідальності власників транспортних засобів забезпечує захист інтересів:

1) власника транспортного засобу;

2) держави;

3) страхової компанії;

4) потерпілого у дорожньо-транспортній пригоді.

6. Що вважається страховими подіями під час страхування домашнього майна громадян:

1) нещасні випадки;

2) стихійні лиха;

3) зміни кон'юнктури ринку;

4) вибух парових котлів?

7. Після закінчення договору змішаного страхування життя страхувальник одержує:

1) страхове відшкодування;

2) викупну суму;

3) страхову суму;

4) компенсацію витрат громадян, пов'язаних із підтримкою здоров'я.

8. Які страхові резерви формують страхові товариства в Україні:

1) резерв збитків;

2) резерв коливань збитковості;

3) технічні резерви?

9. На основі чого визначається розрахунковий нормативний запас платоспроможності страховика:

1) розміру статутного фонду;

2) кількості страхових договорів (полісів);

3) страхових премій, сплачених перестраховикам;

4) надходжень страхових премій та страхових виплат?

Задачі

1. Розрахуйте темп зміни технічних резервів страхової компанії зі страхування транспорту на 1 червня 2006 р. Графік надходження страхових платежів, ризик за якими ще не вичерпався, подано в табл. 13.1.

Таблиця 13.1. Графік надходження страхових платежів

Дата, 2005 р. | Обсяг СП, тис. грн | Дата, 2006 р. | Обсяг СП, тис. грн |

05.10 | 220 | 09.02 | 413 |

21.10 | 216 | 18.03 | 67 |

22.10 | 420 | 04.04 | 230 |

26.12 | 134 | 22.04 | 540 |

2. Актив балансу страховика становить 38,5 млн грн. Страхових платежів надійшло за 1-й звітний період на суму

22.5 млн грн, а за ІІ-й — 22,4. Нематеріальні активи компанії становлять 126 тис. грн. Страхові резерви у 1-му звітному періоді дорівнювали 28,6 млн грн, а у ІІ-му — 27,7.

Страхова компанія виплатила у І-му звітному періоді 20.6 млн грн страхових відшкодувань, а у ІІ-му — на 15 % більше. Визначте динаміку змін рівня платоспроможності страховика.

3. Підприємство проводить політику модернізації основних фондів. В умовах дефіциту коштів виникає проблема раціонального їх використання. У разі заміни устаткування можливий технічний ризик виходу з ладу технологічної лінії.

Обчисліть страхову суму (5) і страхове відшкодування (В) у процесі страхуванні устаткування за системою пропорційної відповідальності на основі таких даних:

1) повна відбудовна вартість устаткування (ПВВ) дорівнює 63 325 грн;

2) зношування на момент укладання договору (3) — 25 %;

3) страхування "у частиш" (d) — 75 %;

4) матеріальні витрати у результаті аварії (У) — 39 256 грн;

5) розмір безумовної франшизи (F) — 4,5 % до збитку.

4. Колективне господарство "Мрія" подало заяву районному відділенню HACK "Оранта" на страхування врожаю озимої пшениці на площі 300 га. На території господарства врожайність озимої пшениці за передостанні роки становила, (ц з 1 га): 30,34, 32, 33 і 31; узгоджена зі страховиком ціна 1 ц цієї культури — 28 грн.

У зв'язку з надзвичайними морозами в господарстві повністю загинули посіви озимої пшениці на площі 70 га і були пошкоджені на 90 га. На першій площі засіяли цукрові буряки, а на другій — ярові культури на зелені корми.

Отриманий урожай (ц) озимої пшениці становив 3552, цукрових буряків — 25 400, зелених кормів — 8200. Вартість 1 ц цукрових буряків — 5 грн, зелених кормів — 1,5 грн.

Визначте:

1) страхову суму договору страхування з урахуванням відповідальності страховика 70 % (безумовна франшиза — 30%);

2) суму нарахованих страхових платежів, якщо страховий тариф для господарств області встановлений у розмірі 10 % від страхової суми, а з урахуванням специфіки природних умов і складу ризиків у господарстві страховик встановив знижувальний коефіцієнт до базової ставки 2,5 %;

3) суму збитку, що має відшкодувати страховик, якщо фактична площа під озимою пшеницею становила 320 га й господарство має заборгованість зі страхових внесків.

5. Керівники фірми шукають можливість запобігти ризику від продажу пакета акцій. Очікуваний дохід фірми з імовірністю 8 % становить 300 умовних грошових одиниць (ум. гр. од.) та з імовірністю 20 % — 200 ум. гр. од.

Водночас функція корисності у вартості акцій фірми від її доходу (х) повільно збільшується (табл. 13.2).

Розрахуйте:

1) який середній очікуваний дохід фірми від продажу акцій та середня вартість акції;

2) яку плату за страхування ризику втрати доходу від продажу акцій готова заплатити фірма, щоб одержати середній дохід.

14.1. Сутність і функції фінансового ринку

14.2. Суб'єкти фінансового ринку, їх класифікація та функції

14.3. Інститути інфраструктури та професійні учасники як суб'єкти фінансового ринку

14.4. Класифікація та характеристика основних інструментів фінансового ринку

14.5. Структура фінансового ринку

14.6. Кредитний ринок і ринок цінних паперів як основні складові фінансового ринку

Тема 15. ФІНАНСОВИЙ МЕНЕДЖМЕНТ

15.1. Сутність, функції та політика фінансового менеджменту

15.2. Управління беззбитковістю діяльності підприємства в умовах впливу фінансових ризиків