5.2.5.1. Аналіз абсолютних показників фінансової стійкості

Аналіз фінансової стійкості підприємства є найважливішою характеристикою його діяльності та фінансово-економічного добробуту, яка характеризує результат його поточного, інвестиційного і фінансового розвитку, містить необхідну інформацію для інвесторів, а також відображає здатність підприємства відповідати за своїми боргами й зобов'язаннями і нарощувати економічний потенціал.

У першу чергу фінансовий стан підприємства оцінюється його фінансовою стійкістю і платоспроможністю. Платоспроможність відображає здатність підприємства платити за своїми боргами й зобов'язаннями в конкретний період часу. Під фінансовою стійкістю слід розуміти платоспроможність підприємства у часі з дотриманням умови фінансової рівноваги між власними і позиковими коштами.

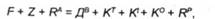

В основі аналізу фінансової стійкості підприємства лежить балансова модель такого виду1:

де F- основні засоби і вкладення;

2- грошові кошти, короткострокові фінансові вкладення, розрахунки (дебіторська заборгованість) та інші активи; Дв- джерела власних коштів; К - короткострокові кредити і позикові кошти; /^- довгострокові кредити і позикові кошти; К° - позички, не погашені у строк;

Яр - розрахунки (кредиторська заборгованість) та інші пасиви. Шкала виміру фінансово-економічного стану підприємства може бути подана в укрупненому вигляді трьома позиціями:

1. Чисте кредитування.

2. Рівновага.

3. Чисте запозичення.

Чисте кредитування і чисте запозичення обчислюються як різниця між власним капіталом і нефінансовими активами. Ця різниця називається індикатором фінансової стійкості підприємства.

Уведемо такі позначення:

А - економічні активи;

Лн - нефінансові економічні активи;

Аф - фінансові економічні активи;

/С-капітал;

Кв - власний капітал;

Кп - позиковий капітал;

В-чисте кредитування (запозичення).

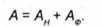

Капітал підприємства та економічні активи являють собою майно підприємства, тобто

Економічні активи диференціюються на нефінансові та фінансові активи:

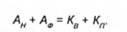

Капітал диференціюється на власний і позиковий:

Тоді основне фінансово-економічне рівняння підприємства має вигляд:

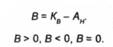

Чисте кредитування являє собою додатну різницю між власним капіталом і нефінансовими активами, а чисте запозичення -

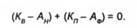

від'ємну різницю. У випадку фінансово-економічної рівноваги ця різниця дорівнює 0:

Різниця між власним капіталом і нефінансовими активами в сумі з різницею між позиковим капіталом і фінансовими активами дорівнює 0:

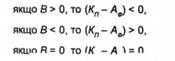

Це означає, що додатні і від'ємні значення В повинні врівноважуватися рівними за абсолютною величиною і протилежними за знаком значеннями різниці між позиковим капіталом і фінансовими активами {Кп-Аф):

З рівнянь (5.21) і (5.22) випливає, що індикатор фінансової стійкості виражає покриття позикового капіталу фінансовими активами:

Для стабілізації фінансового стану підприємства необхідно: збільшити частку джерел власних коштів, які спрямовуються в оборотні активи; додатково залучити позикові кошти; зменшити залишки товарно-матеріальних цінностей, що не використовуються у виробничій діяльності.

5.2.5.2. Оцінка ліквідності активів підприємства

Робота підприємства в умовах ринку передбачає нормальну фінансову діяльність. При цьому враховується здатність підприємства здійснювати розрахунки за всіма видами зобов'язань: внутрішніми і зовнішніми, короткостроковими і довгостроковими. Підприємство вважається платоспроможним, якщо його загальні активи більші, ніж довгострокові і короткострокові зобов'язання. Підприємство ліквідне, якщо його поточні активи більші, ніж короткострокові зобов'язання. Усі активи підприємства залежно від ступеня ліквідності, тобто швидкості перетворення на грошові кошти, умовно поділяються на такі групи.

1. Найбільш ліквідні активи (А1) - грошові кошти підприємства і короткострокові фінансові вкладення (цінні папери), суми яких за всіма статтями грошових коштів можуть бути використані для виконання поточних розрахунків негайно.

2. Швидкореалізовані активи (А2) - дебіторська заборгованість та Інші активи, суми яких для перетворення на готівкові кошти вимагають певного часу.

Ліквідність цих активів залежить від суб'єктивних та об'єктивних факторів: кваліфікації фінансових працівників підприємства, стосунків з платниками та їхньої платоспроможності, умов надання кредитів покупцям, організації вексельного обігу.

3. Повільнореалізовані активи (А3) - це запаси, дебіторська заборгованість (платежі за якою очікуються більш ніж через 12 місяців після звітної дати), податок на додану вартість за придбаними цінностями. Слід виключити з розрахунків статтю "Витрати майбутніх періодів".

4. Важкореалізовані активи (А4)- активи, призначені для використання у господарській діяльності протягом досить тривалого часу. До цієї групи включаються статті розділу І активу балансу "Необоротні активи".

Перші три групи належать до поточних активів підприємства. Вони ліквідніші, ніж решта його майна.

Пасиви балансу групуються за ступенем терміновості їх оплати таким чином.

1. Найбільш термінові зобов'язання (П1) - кредиторська заборгованість за товари, роботи, послуги, векселі видані, поточні зобов'язання за розрахунками, а також інші поточні зобов'язання.

2. Короткострокові пасиви (П2) - короткострокові кредити і позикові кошти.

3. Довгострокові пасиви (П3) - довгострокові кредити і позикові кошти.

4. Постійні пасиви (П4) - статті І та II розділів пасиву балансу і "Доходи майбутніх періодів".

Короткострокові і довгострокові зобов'язання являють собою зовнішні зобов'язання підприємства.

Для визначення ліквідності балансу треба зіставити підсумки за групами активів і пасивів. Баланс вважається абсолютно ліквідним, якщо виконуються такі умови:

Виконання перших трьох рівностей свідчить про те, що поточні активи перевищують зовнішні зобов'язання. У цьому випадку обов'язково виконується остання нерівність, яка свідчить про наявність у підприємства власних оборотних коштів, дотримання мінімальних умов фінансової стійкості.

Для оцінки здатності підприємства виконувати короткострокові зобов'язання застосовуються показники ліквідності, які дають уявлення не тільки про його платоспроможність на даний момент, але і в разі надзвичайних обставин.

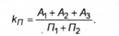

Загальну оцінку платоспроможності дає коефіцієнт покриття, який в економічній літературі ще називається коефіцієнтом поточної ліквідності, або коефіцієнтом загального покриття. Він розраховується таким чином:

Коефіцієнт покриття вимірює загальну ліквідність і показує, якою мірою поточні кредиторські зобов'язання забезпечуються поточними активами. Для оцінки платоспроможності та задовільної структури балансу встановлено норматив цього показника:

Якщо коефіцієнт покриття високий, це можна пов'язати з уповільненням оборотності коштів, вкладених у запаси, невиправданим зростанням дебіторської заборгованості. Постійне зниження коефіцієнта означає зростання ризику неплатоспроможності.

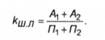

Коефіцієнт швидкої ліквідності (суворої ліквідності) - це проміжний коефіцієнт покриття, він показує, яка частина поточних активів за мінусом запасів і дебіторської заборгованості, платежі за якою очікуються більш ніж через 12 місяців після звітної дати, покривається поточними зобов'язаннями. Він розраховується за формулою:

Цей показник допомагає оцінити можливість погашення підприємством короткострокових зобов'язань у разі його критичного становища. Рекомендована величина:

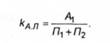

Коефіцієнт абсолютної ліквідності розраховується за формулою:

Цей коефіцієнт є найжорсткішим критерієм платоспроможності, він показує, яку частину короткострокової заборгованості підприємство може погасити найближчим часом. Його величина повинна бути не нижче 0,2.

Різні показники ліквідності важливі не тільки для керівників і фінансових працівників підприємства, але становлять інтерес і для різних споживачів аналітичної інформації: коефіцієнт абсолютної ліквідності - для постачальників сировини й матеріалів; коефіцієнт швидкої ліквідності - для банків; коефіцієнт покриття - для покупців і власників акцій та облігацій підприємства.

5.2.5.2. Оцінка ліквідності активів підприємства

5.3. Аналіз фінансових результатів діяльності підприємства

5.3.1. Факторний аналіз прибутку від реалізації продукції

5.3.2. Аналіз розподілу і використання прибутку

5.3.3. Аналіз показників рентабельності

5.4. Аналіз ділової активності та ефективності функціонування підприємства

5.4.1. Аналіз ефективності використання виробничих ресурсів

5.4.2. Аналіз стійкості економічного зростання підприємства

Глава 6. ФІНАНСОВЕ ПЛАНУВАННЯ І ПРОГНОЗУВАННЯ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА