Політика формування власних фінансових ресурсів спрямована на забезпечення самофінансування підприємства і містить такі етапи:

1. Аналіз утворення і використання власних фінансових ресурсів у попередньому періоді.

2. Визначення загальної потреби у власних фінансових ресурсах.

3. Оцінка вартості залучення власного капіталу з різних джерел.

4. Забезпечення максимального обсягу залучення власних фінансових ресурсів за рахунок внутрішніх і зовнішніх джерел.

5. Оптимізація співвідношення внутрішніх і зовнішніх джерел утворення власних фінансових ресурсів.

Перший етап.

Метою аналізу формування власних фінансових ресурсів у базовому періоді є визначення фінансового потенціалу для майбутнього розвитку підприємства.

Результативність і економічна доцільність функціонування підприємства оцінюється не тільки абсолютними, але й відносними показниками, до числа яких входить система показників рентабельності.

Оцінюючи динаміку основних показників, необхідно зіставити темпи їх зміни. Оптимальним вважається таке співвідношення:

де Р", Т°р, Твк, ТА - відповідно темпи зростання валового прибутку, обсягу реалізації, власного капіталу, суми активів (капіталу), %.

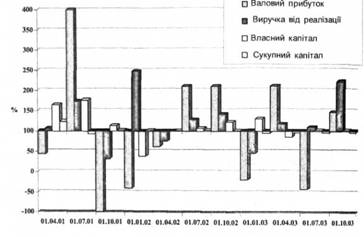

Розглянуте співвідношення у світовій практиці одержало назву "золоте правило економіки підприємства"1. Проте в практичній діяльності підприємства досить часто відступають від цього правила. До причин виникнення відхилень належать: використання капіталу у сфері освоєння нових технологій виробництва, модернізації і реконструкції діючих підприємств. На рис. 14.8 подано поквартальну динаміку темпів зростання показників валового прибутку, обсягу реалізації, власного капіталу і сукупного капіталу (активів) на ВАТ "Олімпія" у2001-2003 рр. (розрахунок здійснюється на підставі табл. 14.1,14.2).

На ВАТ "Олімпія" оптимальне співвідношення темпів зростання (до попереднього кварталу, %) аналізованих показників спостерігалося в другому і третьому кварталах 2002 р.:

209.3 > 127,5 > 107,1 > 102,2 > 100% і

209.4 > 141,9 > 121,4 > 100,3 > 100% відповідно.

Це пов'язано з тим, що на початку 2002 р. був залучений довгостроковий кредит терміном на п'ять років, що дозволило більш ефективно використовувати фінансові ресурси і збільшити сукупний капітал. Кошти, спрямовані на розширене відтворення, дозволили у два рази збільшити валовий і чистий доход, досягти показника 4,4 млн грн за третій квартал 2002 р.

Рис. 14.8. Динаміка темпів зростання показників "золотого правила економіки підприємства" на ВАТ "Олімпія" у 2001-2003 рр.

Другий етап.

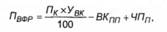

Визначається загальна потреба у власних фінансових ресурсах на майбутній період. Її - встановлюють за формулою:

де Пдо,, - загальна потреба у власних фінансових ресурсах у майбутньому періоді;

Пк-загальна потреба в капіталі на кінець прогнозного періоду;

Увк - питома вага власного капіталу в загальній його сумі на кінець прогнозного періоду, частки од.;

ВКт - сума власного капіталу на початок періоду;

ЧПП- сума чистого прибутку, що спрямовується на споживання в прогнозному періоді.

Розрахункова величина включає необхідну суму власних фінансових ресурсів, утворених за рахунок внутрішніх і зовнішніх джерел.

Третій етап.

Оцінку залучення власного капіталу з різних джерел здійснюють у розрізі окремих його елементів (акціонерного капіталу, нерозподіленого прибутку тощо). Результати такої оцінки є основою для прийняття управлінських рішень щодо вибору альтернативних джерел формування власних фінансових ресурсів, що забезпечують приріст власного капіталу.

Четвертий етап.

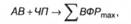

Забезпечення максимального обсягу залучення власних фінансових ресурсів за рахунок внутрішніх і зовнішніх джерел. Основними внутрішніми джерелами є: чистий прибуток і амортизаційні відрахування. Тому на окремих етапах життєвого циклу виникає потреба в максимізації як амортизаційних відрахувань, так і чистого прибутку.

де АВ і ЧП - прогнозовані обсяги амортизаційних відрахувань і чистого прибутку;

^ВФРтах, - максимальна сума власних фінансових ресурсів, утворених за рахунок власних джерел.

Обсяг залучення власних фінансових ресурсів із зовнішніх джерел (ВФР]ов) покликаний покрити дефіцит частини, що залишилася, яку не вдалося сформувати за рахунок внутрішніх джерел. Розрахунок здійснюється за формулою:

де ЗП^р - загальна потреба в джерелах фінансування в прогнозному періоді;

ДВФР^- обсяг власних фінансових ресурсів, що накреслюються до залучення за рахунок внутрішніх джерел.

До зовнішніх фінансових джерел належать: залучення додаткового пайового капіталу, додаткова емісія акцій тощо.

П'ятий етап.

Процес оптимізації співвідношення внутрішніх і зовнішніх джерел утворення власних фінансових ресурсів базується на таких критеріях:

- мінімізація сукупної вартості залучення власних фінансових ресурсів;

- збереження управління підприємством початковими засновниками.

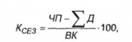

Ефективність розробленої політики формування власних фінансових ресурсів можна оцінити за допомогою коефіцієнта стійкого економічного зростання (КСЕЗ):

де - сума дивідендів, виплачувана акціонерам; ВК - середня за період вартість власного капіталу;

чп-^д - реінвестований чистий прибуток. Успішна реалізація політики формування власних фінансових ресурсів забезпечує:

- максимізацію прибутку з урахуванням допустимого рівня фінансового ризику;

- формування раціональної структури використання чистого прибутку на виплату дивідендів і розвиток виробництва;

- розробку на підприємстві ефективної амортизаційної політики;

- формування раціональної емісійної політики або залучення додаткового пайового капіталу.

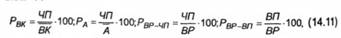

Найважливіше місце в дослідженні загальних результатів діяльності підприємства займає аналіз рентабельності власного капіталу. Вона визначається множиною різних параметрів. По-перше, на неї впливає ефективність використання активів для забезпечення процесу реалізації продукції. По-друге, рентабельність власного капіталу відображає ефективність, з якою обсяг продажів (виручка від реалізації) перетворюється в чистий прибуток, тобто вона відображає норму прибутку. По-третє, рентабельність власного капіталу залежить від ступеня використання кредитного важеля (або, інакше кажучи, від боргового навантаження), тобто від співвідношення величини позикового капіталу і балансової вартості власного капіталу. Таким чином, до складу показників рентабельності власного капіталу включають:

Де Рт~ рентабельність власного капіталу за розрахунковий період, %;

ЧП-чистий прибуток за розрахунковий період; ВК- середня за розрахунковий період вартість власного капіталу;

Р - рентабельність активів, %;

середня за розрахунковий період величина акціонерного капіталу;

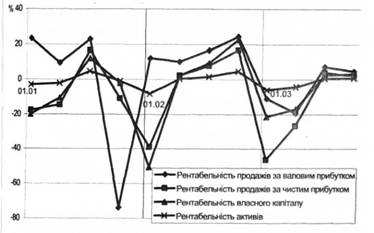

Рдр.чп- рентабельність реалізації за чистим прибутком, %; ВР - виручка від реалізації за розрахунковий період; рврлл~ рентабельність реалізації за валовим прибутком, %; В/7 - валовий прибуток за розрахунковий період. На рис. 14.9 подано квартальні значення показників рентабельності ВАТ "Олімпія" у 2001-2003 рр. Рентабельність чистих активів і власних активів не обчислювалася через відсутність останніх (див. рис. 14.4).

Рис 14.9. Динаміка показників рентабельності ВАТ "Олімпія" у 2001-2003 рр.

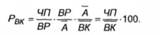

Для оцінки рентабельності власного капіталу і факторів, що вплинули на її розмір у звітному періоді порівняно з базисним, використовують трифакторну модель Дюпона:

Наведена формула дозволяє встановити, які фактори найбільшою мірою вплинули на коливання рентабельності власного капіталу, і виявити причини такої зміни:

- коливання рентабельності продажів (ЧПіВР):

- коливання оборотності активів (вРМ);

- коливання структури капіталу (АІСК); - спільний вплив зазначених чинників.

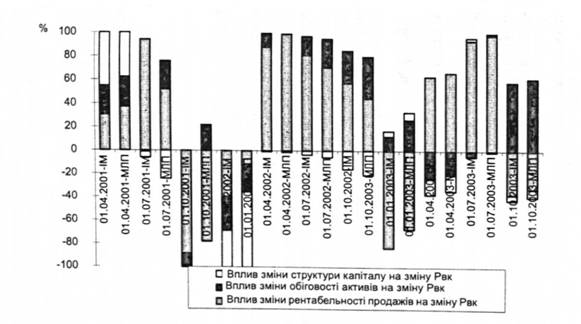

Для оцінки впливу перелічених вище показників на рентабельність власного капіталу використовувалися: метод ланцюгових підстановок та інтегральний метод аналізу (рис. 14.10). Застосування детермінованих факторних методів дозволило оцінити внесок кожного аналізованого фактора в зміну рентабельності власного капіталу і зробити однозначні і науково обґрунтовані оцінки впливу факторів на результуючий показник.

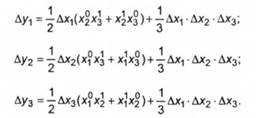

Інтегральний метод оцінки базується на формулі (14.13), або у = х o х, * х3. Для розрахунку впливу чинників на результуючий показник використовується така модель:

При оцінці методом ланцюгових підстановок використовувалася така послідовність заміни елементів: рентабельність реалізації за чистим прибутком, коефіцієнт обіговості активів, коефіцієнт структури капіталу.

Максимальний і негативний, і позитивний вплив на зміну рентабельності власного капіталу справляла зміна рентабельності продажів, розрахованої за чистим прибутком. Другим за важливістю показником, сила впливу якого в більшості періодів була позитивною, був коефіцієнт обіговості активів. Зміна структури капіталу впливала незначно, і в основному негативно, на рентабельність власного капіталу ВАТ "Олімпія".

Рис. 14.10. Діаграма оцінки впливу показників трифакторної моделі Дюпона на поквартальну зміну рентабельності власного капіталу ВАТ "Олімпія" (2001-2003 рр

Глава 15. УПРАВЛІННЯ ПОЗИКОВИМ КАПІТАЛОМ

15.1. Політика залучення і формування позикового капіталу підприємства

15.2. Управління залученням банківського кредиту

15.3. Забезпечення стійких темпів економічного розвитку підприємства

РОЗДІЛ 5. СТРАТЕГІЧНИЙ І ОПЕРАТИВНО ТАКТИЧНИЙ ФІНАНСОВИЙ МЕНЕДЖМЕНТ

Глава 16. УПРАВЛІННЯ ГРОШОВИМИ ПОТОКАМИ НА ПІДПРИЕМСТВІ

16.1. Поняття і значення грошових потоків у діяльності підприємства

16.2. Принципи управління грошовими потоками підприємства

16.3. Методи управління грошовими потоками підприємства