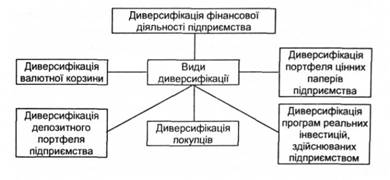

Диверсифікація являє собою один з найбільш ефективних шляхів нейтралізації фінансових ризиків. Диверсифікація дозволяє знижувати окремі види фінансових ризиків: кредитний, депозитний, інвестиційний, валютний. На рис. 18.4 подано такі форми диверсифікації:

Рис. 18.4. Види диверсифікації, що використовуються для нейтралізації фінансових ризиків

- диверсифікація фінансової діяльності підприємства, яка передбачає використання альтернативних можливостей одержання доходу від різних фінансових операцій, безпосередньо не пов'язаних одна з одною. Якщо в результаті непередбачених подій одна з фінансових операцій виявиться збитковою, інші операції будуть приносити прибуток;

- диверсифікація портфеля цінних паперів, яка дозволяє знижувати інвестиційні ризики, не зменшуючи при цьому рівень доходності інвестиційного портфеля;

- диверсифікація програми реального інвестування. В частині формування реального інвестиційного портфеля підприємства рекомендується віддавати перевагу програмам реалізації декількох проектів відносно невеликої капіталомісткості перед програмами, які складаються з одного великого інвестиційного проекту;

- диверсифікація покупців продукції (робіт, послуг) підприємства, спрямована на зниження кредитного ризику, що виникає при комерційному кредитуванні;

- диверсифікація депозитних вкладів підприємства, яка передбачає розміщення великих сум тимчасово вільних грошових коштів з метою одержання прибутку в декількох банках. Умови розміщення грошових активів у різних банках істотно не відрізняються, тому при диверсифікації депозитних вкладів знижується рівень депозитного ризику, але рівень доходності депозитного портфеля при цьому не знижується;

- диверсифікація валютної корзини підприємства, яка передбачає вибір кількох видів валюту процесі здійснення підприємством зовнішньоекономічних операцій, що дає можливість мінімізувати валютні ризики;

- диверсифікація фінансового ринку, яка передбачає організацію роботи одночасно у декількох сегментах фінансового ринку. Невдача в одному з них може бути компенсована успіхами в інших.

Залежно від джерел ризики можна класифікувати як діловий і фінансовий. Знання джерел ризику допомагає менеджерам та акціонерам підприємства визначити його ринкову вартість.

Діловий, або операційний, ризик (operating risk) пов'язаний з розмахом коливань чистого доходу і руху коштів, які супроводжують різні стратегії комерційної діяльності підприємства. Саме коливання доходу і становлять сутність ділового ризику. Причинами ділового ризику для акціонерів виступають невизначеність товарних і сировинних ринків, виробнича або комерційна діяльність підприємства.

Якщо єдиним джерелом фінансування підприємства є акціонерний капітал, то коливання доходів на інвестиції, прибутку на акцію (earnings per share - EPS) і норми доходності власного капіталу (return on equity - ROE) можуть бути використані для визначення ділового ризику.

При вивченні моделі оцінки доходності основних активів (capital asset pricing model - САРМ) необхідно враховувати основні параметри інвесторів та фондового ринку:

1. Інвестори намагаються уникнути ризику.

2. Модель розраховано на конкретний період, оскільки припускається, що інвестори намагаються максимізувати прибуток на кінець кожного періоду.

3. Поле ефективності для всіх інвесторів одне, у них однакове уявлення про доходність та ризикованість активів.

4. Портфелі та цінні папери мають середню доходність і однакове середньоквадратичне відхилення доходності.

5. Існують безризикові активи з доходністю Яг За цією ставкою вони доступні кожному інвесторові.

6. Усі активи продаються на ринку. Обсяг кожного активу обмежений.

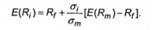

Модель оцінки доходності з урахуванням названих параметрів така:

де E(R.) - очікувана доходність активу /'; доходність безризикового активу;

Р,-показник систематичного ризику ("бета") для активу /;

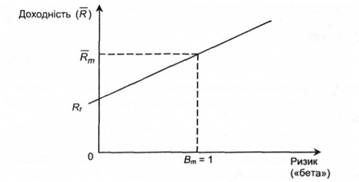

E(Rm) - очікувана доходність ринкового портфеля. Це рівняння дає можливість припустити, що систематичний ризик щодо активу (ft) є єдиним достовірним показником ризику як для окремих активів, так і для портфелів. На рис. 18.5 зображено взаємозв'язок ризику й доходності для моделі оцінки. Цей графік називають прямою ринку цінних паперів (security market line - SML).

Рис. 18.5 Модель оцінки доходності основних активів (SML)

Підприємства-інвестори, які прагнуть до максимізації прибутку, будуть обирати такі можливості, які розташовані на прямій ринку капіталів, і тільки частину їхнього портфеля становитимуть активи із сукупного ринкового портфеля ризикованих активів.

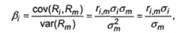

Модель оцінки доходності активів (САРМ) передбачає, що сукупний ринковий портфель ризикованих активів не має альтернативи. Тому для вимірювання ризику щодо будь-якого активу використовується показник коваріації з ризиком сукупного ризикового портфеля. Спочатку для цього визначається коефіцієнт "бета" за такою формулою:

де о; - середньоквадратичне відхилення доходності активу /;

ат- середньоквадратичне відхилення ринкової ставки доходності;

гш- коефіцієнт кореляції И, і Ят. Якщо гІт = 1, тоді рівняння (18.1) зводиться до такого виду:

При цьому вважається, що перед нами ефективний портфель, а якщо це окремий актив, то він має однакове співвідношення доходності і ризику, як і ринок в цілому.

Отже, модель прямої ринку капіталів можна виразити такою формулою:

де Rm - доходність ринкового портфеля М

R - доходність портфеля, який включає безризикові активи та портфель М;

oji cm- середньоквадратичне відхилення портфеля і ринку;

Е - оператор, що означає очікування. Безризикові активи дають доходність Rr ринковий портфель-середню доходність Rm і ризик <тт, портфель Р - середню доходність R і ризик а. Різницю між Rm і /?, називають ринковою премією за ризик (market risk premium).

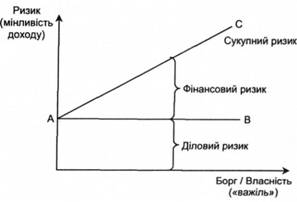

Фінансовим називається ризик можливого непогашення заборгованості, внаслідок чого підприємство може виявитися банкрутом. Фінансовий важіль (financial leverage) збільшує прибутки та збитки, одержувані за допомогою кредитів. Отже, існує взаємозв'язок фінансового ризику та фінансового важеля. Сила фінансового важеля визначається часткою короткострокових і довгострокових боргів у структурі капіталу підприємства. Співвідношення власних і позикових коштів є одним з показників фінансового ризику. На рис. 18.6 показано співвідношення сукупного ризику та фінансового важеля.

Рис. 18.6. Співвідношення сукупного ризику і фінансового "важеля"

З графіка випливає, що лінія АВ, яка показує величину ділового ризику, не пов'язана з фінансовим важелем. Лінія АС, навпаки, свідчить про наявність прямої залежності між фінансовим ризиком і фінансовим важелем. Сума ділового і фінансового ризиків являє собою сукупний ризик підприємства.

В умовах ринкової економіки необхідно враховувати і політичний ризик (political risk), пов'язаний з політичним кліматом та умовами ведення господарства. Особливо це стосується підприємств, залучених до міжнародного бізнесу. Цей вид ризику входить до ділового ризику, який є компонентом сукупного ризику.

18.4. Механізми нейтралізації фінансових ризиків

У процесі фінансової діяльності підприємство має враховувати фактори, що впливають на рівень ризику, оцінювати ризики, виявляти пов'язані з ними можливі втрати. З цією метою необхідно розробляти найбільш прийнятні шляхи нейтралізації фінансових ризиків.

На рис. 18.7 подано систему методів нейтралізації фінансових ризиків:

Рис. 18.7. Основні шляхи нейтралізації ризиків у діяльності підприємства

- ухилення від ризику. Цей метод дозволяє повністю уникнути потенційних втрат, пов'язаних з фінансовими ризиками, однак, з іншого боку, не дозволяє одержати прибуток, пов'язаний з ризикованою діяльністю. Крім того, ухилення від фінансового ризику може бути просто неможливим. Тому, як правило, даний спосіб застосовується лише до дуже серйозних та великих ризиків;

- прийняття ризику на себе. Основним завданням підприємства є пошук джерел необхідних ресурсів для покриття можливих втрат. У цьому випадку втрати покриваються з будь-яких ресурсів, що залишилися після настання фінансового ризику;

- передача ризику здійснюється за певними напрямами: передача ризику шляхом укладання договору факторингу; передача ризику шляхом укладання договору поручительства; передача ризику постачальникам сировини і матеріалів; передача ризику шляхом укладання біржових угод;

- страхування фінансових ризиків передбачає обов'язки страховика зі страхових виплат у розмірі повної або часткової компенсації втрат доходів особи, на користь якої укладено договір страхування, викликаних такими подіями: зупинка виробництва або скорочення обсягу виробництва в результаті застережених у договорі подій; банкрутство; непередбачені витрати; невиконання договірних зобов'язань контрагентом застрахованої особи, яка виступає кредитором за угодою; виконані застрахованою особою судові витрати; інші події;

- об'єднання ризику. З метою мінімізації або нейтралізації фінансових ризиків підприємство має можливість зменшити рівень власного ризику, залучаючи до вирішення спільних проблем у ролі партнерів інші підприємства;

- диверсифікація - один з найважливіших шляхів нейтралізації фінансових ризиків, дозволяє знижувати окремі види фінансових ризиків: кредитний, депозитний, інвестиційний, валютний;

- хеджування в загальному вигляді визначається як страхування ціни товару від ризику (для продавця небажане падіння ціни, для покупця -її збільшення), шляхом оформлення зустрічних валютних, комерційних, кредитних та інших вимог та зобов'язань. Залежно від виду використовуваних похідних цінних паперів виділяють відповідно кілька видів хеджування фінансових ризиків:

- хеджування з використанням опціонів;

- хеджування з використанням ф'ючерсних контрактів;

- хеджування з використанням операцій "своп". Мінімізувати фінансові ризики підприємство може і шляхом

встановлення та використанням внутрішніх фінансових нормативів у процесі розробки програми здійснення певних фінансових операцій або фінансової діяльності підприємства в цілому.

Глава 19. ФІНАНСОВА НЕСПРОМОЖНІСТЬ, БАНКРУТСТВО ПІДПРИЄМСТВА

19.1. Визначення незадовільної структури балансу підприємства

19.2. Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства

19.3. Аналіз та оцінка реальних можливостей відновлення платоспроможності підприємства

19.4. Аналіз зв'язку неплатоспроможності підприємства із заборгованістю держави перед ним

19.5. Методи прогнозування можливого банкрутства підприємства