Розглянемо використання результатів ринкових досліджень у контексті формування комунікаційної політики на прикладі досвіду "Альфа-Банку".

В умовах швидкого розвитку банківської сфери України та зростання попиту на роздрібні банківські послуги з боку фізичних осіб - все більше актуалізується потреба в управлінні ринком із застосуванням усього арсеналу засобів стратегічного маркетингу. В межах цього типу маркетингової активності інструменти дослідження ринку посідають не останнє місце. Однак на відміну, наприклад, від ринків БМСв або телекомунікаційних послуг, де моніторинг настроїв та потреб цільових аудиторій має власні традиції та постійно відслідковуються, - маркетингові дослідження в банківському секторі явище порівняно нове, а отже має певну специфіку. Специфіка полягає в тому, що реплікація підходів дослідження цільової аудиторії, запозичених з вдалого досвіду інших ринків не спрацьовує, а сліпе копіювання еталонів світового досвіду банківського маркетингу не відповідає культурі споживання роздрібних банківських послуг в Україні, адже рівень розвитку банківської сфери та споживчої поведінки не еквівалентний досвіду країн із банківськими традиціями та багаторічною історією. В таких умовах єдиним вирішенням є аналіз власних надбань та досягнень інших учасників банківського сектору.

3 огляду на те, що ринок банківських продуктів і послуг в Україні, як і в інших країнах Центральної та Східної Європи є вкрай перспективними та привабливими для інвестицій з 3ахо-ду, час від часу західні дослідницькі компанії проводять власні дослідження. Однак всі вони мають макроекономічний характер та орієнтовані на розгляд та порівняння як одиниці спостереження власне держав. Такі дослідження, насамперед, використовуються як один з аргументів перспективності інвестування в банківську сферу тієї чи іншої країни. Однак, з точки зору, локального використання цих результатів, варто зазначити, що вони надають досить обмежену інформацію і не підходять як керівний матеріал для прийняття управлінських рішень та моделювання діяльності комерційного банку, адже відображують лише певні тенденції та містять досить загальну статистичну інформацію.

Розглянемо конкретні приклади моделювання діяльності "Альфа-Банку" за результатами ринкових досліджень.

У межах проекту "EFMA", в 2007 році було проведено макродослідження ринків retail банків країн Центральної та Східної Європи, враховуючи Україну, - "Central and Eastern European Banking study 2007".

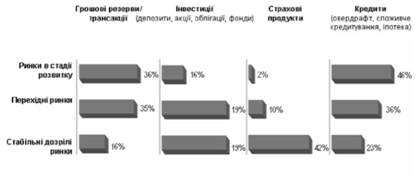

У звіті міститься інформація про ринки взагалі та їхньій потенціал, з точки зору, здійснення зовнішніх інвестицій (рис. 9.3). Задля інвестора, або керівництва банку, ця інформація може бути корисною з точки зору, наприклад, такого висновку: нині частка кредитування відрізняється в різних економіках, найближчим часом актуалізуються потреби в страхових послугах (цілком можливо, що є сенс розвивати ринок страхових послуг та ставити акцент на кредитуванні).

Рис. 9.3. Специфіка продуктової орієнтації ринків залежно від міри розвитку

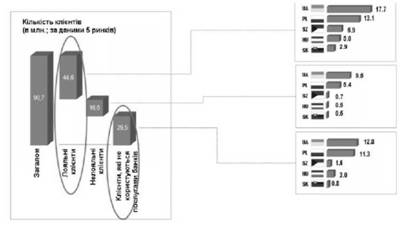

Серед досліджених країн: Україна, Польща, Угорщина, Чехія, Словаччина. В Україні спостерігається найбільша кількість лояльних клієнтів в банківському секторі - 17,7 млн, 9,5 млн клієнтів, лояльність яких ще не сформована та 12,8 млн. клієнтів, які не є користувачами банківських продуктів та послуг. Отже, пенетра-ція (проникнення) банківських продуктів і послуг в Україні не досягла максимуму, а тому, вочевидь, залишає величезні можливості для збільшення частки ринку банків не за рахунок клієнтів банків-конкурентів, а за рахунок залучення нових. З іншого боку, є 9,5 млн "нелояльних клієнтів", залучити які можливо за умови чіткого розуміння їх потреб і причин невдоволення їх основним банком (рис. 9.4).

Рис. 9.4. Класифікація клієнтів retail банків у країнах ЦСЄ

Такий підхід до ринкових досліджень надає лише "загальні" нариси потреб українських споживачів, а саме:

- 56 % опитаних вважають, що високий рівень сервісу - найважливіша складова банківського сектору і обумовлює завищену вартість банківських продуктів і послуг;

- 32 % опитаних вважають навпаки, на їхню думку, вартість - це найважливіший параметр при виборі банківського продукту чи послуги;

- 12 % споживачів вважають, що тільки якість сервісу впливає на їхній вибір банку.

Подібні результати корисні керівництву банку задля того, щоб з'ясувати, на чому робити акценти у власній діяльності - на поліпшенні сервісу, на зниженні тарифів, на оптимізації співвідношення "ціна - якість".

Банк, як і будь-яка інша комерційна установа, має на меті отримання прибутків, отже певне стратегічне рішення (вибір імід-жутворюючих складових, трансформація продуктового ряду, покрашення сервісу) має прийматися, виходячи з питань прибутковості. Спираючись на макроекономічну інформацію, неможливо просто обрати найбільшу цільову групу клієнтів, наприклад, 56 % аудиторії, яка вважає, що їй потрібен середній банк. В цьому випадку невідомим є потенціал цієї цільової аудиторії, її прибутковість, вартість задоволення її потреб, невідомо наскільки складною має бути комунікація і залучення, а тим більше, скільки коштуватиме формування лояльності в цьому середовищі, і яким чином його взагалі варто формувати. Задля відповіді на ці питання банк проводить власні дослідження, з'ясовує деталі, обирає цільову аудиторію, потім конкретну стратегію її залучення і, нарешті, напрямок розвитку та збільшення ринкової частки.

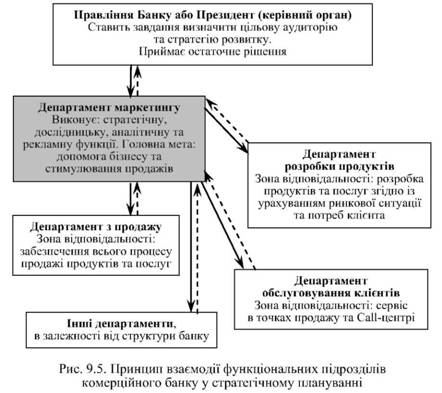

Після прийняття, на базі власних досліджень та аналізу ринку, рішення стосовно вибору цільової аудиторії, Департамент маркетингу пропонує стратегію, деталізуючи її методами і формами залучення клієнтів, а також прогнозами щодо адекватності запропонованих інвестицій. Стратегія обговорюється із Департаментами розробки продуктів, розробки мережі точок продажу, обслуговування клієнтів, управління ризиками, Public Relations, Sales менеджментом та іншими. Після остаточного узгодження, стратегія виноситься на розгляд Правління банку (рис. 9.5).

Зазвичай, маркетингова стратегія банку базується на різних аналітичних доробках, підходи можуть бути різноплановими, однак принцип та структура сталі і відповідають схемі, наведеній у таблиці 9.6.

Таблиця 9.6

Схема розробки маркетингової стратегії "Альфа-Банку"

Послідовність дій | Характеристика |

Аналіз маркетингової стратегії (за попередній період), її слабких та сильних сторін | В оцінці використовують порівняння результатів досліджень за різні періоди (чи зросли показники знання бренду та ін.), результати оцінок ефективності різних маркетингових інтервенцій, відповідність наявного та планованого показників продажів тощо |

Аналіз діяльності конкурентів | Базується на результатах моніторингу ринку із відкритих джерел, на базі власних досліджень споживачів конкурентів та на базі матеріалів, зібраних засобами Business Intelligence, або бізнес розвідки (якщо таке передбачено структурі банку). Незалежно від методу збору інформації та аналітичного підходу, в межах цього розділу слід висвітлити такі питання: Які тенденції обіцяє ринок? Яка у конкурентів маркетингова стратегія? Яка комунікативна активність конкурентів: за типами каналів, витратами? Які продукти існують на ринку на сьогодні? |

Нова, або оновлена маркетингова стратегія | Містить мету та завдання, маркетинговий план та бюджет. Є логічним та послідовним результатом попередніх двох розділів |

Операційний план реалізації стратегії | Детальний календарний план із переліком всіх конкретних тактичних завдань та відповідальних за їх реалізацію осіб |

Отже, виключна важливість достовірності та валідності отриманих в ході досліджень даних є очевидною, адже помилка у розрахунках має наслідками суттєві збитки.

Розділ 10. Організаційні аспекти маркетингової діяльності комерційного банку

10.1. Організаційно-економічні умови здійснення кредитної та інвестиційної діяльності банків

10.2. Організаційна структура комерційного банку

10.3. Управління ризиками в контексті банківського маркетингу

10.4. Формування ефективної структури пасивів і активів банку

10.5. Банківський маркетинг в забезпеченні ефективної кредитної та інвестиційної діяльності банку

Поточний фінансовий стан позичальника (К111 )

Об'єкт кредитування (X21)

Розмір кредиту (Х23)