Розглянемо варіанти застосування сегментаційного підходу як засобу просування банківських продуктів і послуг, користуючись досвідом "Альфа-Банку".

Успішність просування банківських продуктів і послуг суттєво залежить від стану ринку загалом та від розуміння поведінкових особливостей реальних або потенціальних споживачів - цільової аудиторії.

Вибір цільової аудиторії ґрунтується на сегментаційному підході. Існують різні способи сегментації, однак всі вони мають єдиний загальний принцип: розподіл всієї генеральної сукупності споживачів на однорідні групи (кластери) за рядом соціально-демографічних, психографічних, поведінкових ознак.

Відомий маркетолог П. Доль зазначив: "Якщо фірма не зуміє розбити ринок на сегменти, ринок розіб'є на сегменти фірму". Якщо банк планує працювати в межах ринку тривало та успішно, керівництво має враховувати, що помилковий вибір сегменту ринку або ринку загалом - одна з найпоширеніших помилок.

Одним із найважливіших моментів є коректний добір, або врахування саме тих ознак, які можуть/будуть здійснювати реальний вплив на поведінку та реакцію окремих сегментів. Принцип -"що покладемо в основу сегментації, те й отримаємо" - спрацьовує на 100 %. Ринок банківських продуктів і послуг в Україні має певну специфіку, отже сегментаційний підхід також має власну специфіку, однак методологічний підхід зберігається.

Маркетологи "Альфа-Банку" провели дослідження населення всієї України з метою виявлення відсотку та соціодемографічних характеристик пенетрацї/проникнення банківських продуктів і послуг. Оскільки основною метою цього дослідження є збір достовірної статистичної інформації, проект впроваджувався методом кількісного опитування на великій вибірці.

Наявність статистично достовірної інформації щодо структури і характеристики генеральної сукупності дозволила здійснити пошукове сегментаційне дослідження, яке проводилося за класичною схемою: щоденникові панелі, глибинні інтерв'ю, фокус-групи і, нарешті, опитування з подальшою статистичною обробкою результатів і отриманням конкретних сегментів із розрахованим розміром, потенціалом, соціо-демографічними характеристиками і психографічними рисами.

3 огляду на ресурси "Альфа-Банку", його місію та цінності, з усього спектру існуючих сегментів, були обрані сегменти, які охопили найлегше та найвигідніше.

Відповідно до цього, розроблялася стратегія маркетингу. Обрана цільова аудиторія досліджувалася глибше, детальніше з метою створення конкурентоспроможного продуктового ряду та інструментів комунікаційної політики.

3 отриманих сегментів "Альфа-Банком" був обраний сегмент "Х" як цільовий та стратегічно важливий. Первинне сегментаційне дослідження за класичною схемою мало пошуковий характер, сегмент "Х" був описаний недостатньо ретельно, аби наважитись розробляти для нього конкретні продукти (послуги) та інструменти комунікаційної політики. Тому було проведене додаткове дослідження з метою деталізації характеристик таргетного сегменту. В ході дослідження були поставлені такі завдання:

- вивчити сегмент "Х" з позиції розробки адекватної та ефективної комунікаційної політики;

- виявити уявлення представників сегменту щодо образів та стереотипів "типового" та "ідеального" банків, що може бути корисним для розробки комунікаційної та мерчендайзингової платформ, а також адаптації стандартів обслуговування клієнтів;

- визначити "tone of voice", спосіб звернення до представників тангентного сегменту;

- протестувати комунікаційні заходи "Альфа-Банку" та стратегічних конкурентів.

3азвичай в таких випадках проводять фокус-групи, однак, враховуючи попередній досвід "Альфа-Банку" та специфіку банківського сектору в Україні рекомендувалося проведення глибинного інтерв'ю. Цей метод, порівнянно з фокус-групами, дещо дорожчий та вимагає більше часу на проведення, обробку та аналіз, однак у випадку розмов про "гроші" саме індивідуальні глибинні інтерв'ю надають найбільш об'єктивну та достовірну інформацію.

У межах цього проекту було проведено 40 глибинних інтерв'ю з представниками сегменту "Х".

Зауважимо, що наведені результати - це результати якісного дослідження, які відображають глибинні боки сприйняття тієї чи іншої проблеми, ці результати можуть бути використанні для пошуку ідей у взаємодії із представниками цільової аудиторії та розробки продуктів, заходів комунікаційної політики, коригування стратегій. Однак такі результати не можуть бути основою для бізнес-кейсів, де потрібні цифри та розрахунки ROI (Return Of Investments).

Проаналізуємо загальні результати цього дослідження та підходи щодо практичного їх використання. Для того, аби розуміти особливості світогляду та світосприйняття цільової аудиторії, під час дослідження маркетологи банку намагалися з'ясувати основні компоненти стилю життя та ціннісних орієнтацій представників сегменту.

Результати дослідження засвідчили, що за оцінками реалізації своїх життєвих цінностей цільова аудиторія диференціюється на дві підгрупи:

- "самодостатні" - ті, хто вважають, що життєві цінності повністю реалізовані;

- "пошукачі" - ті, хто вважають, що мають горизонти для прагнень - більша частина цільової аудиторії.

На рис. 9.6 наведено життєві цілі представників сегменту, які найбільшою мірою є реалізованими.

Отже, найбільш пріоритетними є життєві цілі, які базуються на самоактуалізаційних потребах, що властиво для, так званого, середнього класу, який в Україні тільки формується.

Для тієї частини цільової аудиторії, яка умовно названа "пошу-качі", - в центрі уваги знаходиться матеріальний стан (рис. 9.7).

Розглянемо, яким чином на практиці використана подібна інформація. Насамперед, в розробці продуктової лінійки банку, а також для розробки комунікаційної політики, спрямованої на цільову аудиторію. Необхідно було розробити такі рішення, які б максимально сприяли реалізації життєвих потреб цільової аудиторії, сформувати у свідомості споживача образ банку, який допомагає реалізувати мрії.

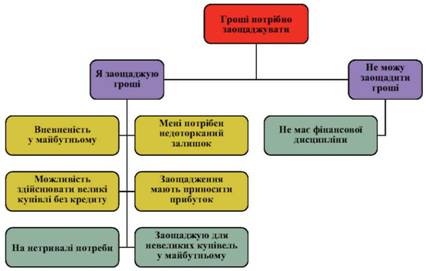

Додатково було досліджено культуру управління заощадженнями та ставлення до грошей. Наприклад, існує думка, що споживачі досить недбало ставляться до "віртуальних" грошей на кредитній картці, тобто їм легко витрачати гроші, яких вони не бачать. Однак у випадку із сегментом "X" отримані інші результати.

Опишемо цю цільову аудиторію з позицій ставлення до грошей. Для представників сегменту характерне раціональне ставлення до грошей. Цільова аудиторія, зазвичай, знає, скільки грошей наявно у певний момент в гаманці, на карткових рахунках, скільки саме вони витрачають.

Для представників цього сегменту не має значення які саме кошти (готівкові чи безготівкові) вони витрачають, витрати електронних і готівкових грошей чітко контролюються. Ставлення до грошей у цій цільовій аудиторії характеризується раціональністю, прагненням заощаджувати та інвестувати (рис. 9.8).

Отримані висновки показали, що політика "нав'язування" кредитних карток, яку зазвичай використовують українські банки, із цим сегментом є неефективною. Постало питання розробки цільового неординарного, нестандартного, логічного продуктового рішення із відповідним комунікаційним супроводом.

Рис. 9.8. Культура управління заощадженнями

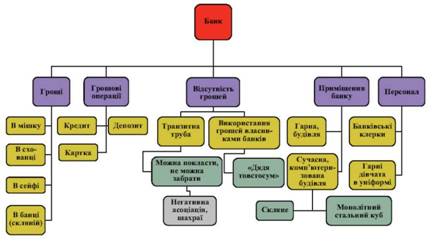

Під час дослідження проводився аналіз асоціативного ряду представників сегменту до слова "банк". Такий аспект дослідження реалізований для полегшення проектування заходів цільової комунікаційної політики. На рис. 9.9 наведений асоціативний ряд поняття "банк".

Асоціативний ряд має 5 різних спрямувань: банки пов'язуються із грошима; банк - це грошові операції; банк - як відсутність грошей; банк - як приміщення; банк - це персонал. Такий ряд свідчить про 5 відповідних варіантів розробки іміджу банку. 3 точки зору розробки заходів комунікаційної політики, виявлена "дисперсія" думок знижує імовірність припустити помилку, апелюючи до певних глибинних стійких уявлень.

Для розробки іміджу та заходів комунікаційної політики, досліджувалися уявлення цільової аудиторії типового банку, ідеального банку та банку майбутнього.

Типовий банк, на думку цільової аудиторії, - це структура, в якій обслуговують дуже повільно, недружньо до клієнта; це місце, де клієнт не користується довірою та повагою. Отже, такий результат є основою моделювання очевидної конкурентної переваги.

Рис. 9.9. Асоціативний ряд поняття "Банк"

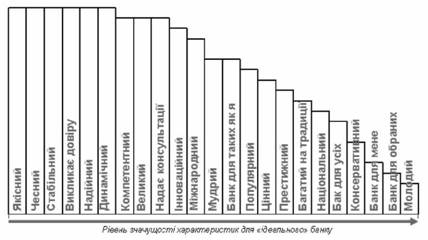

Стосовно "ідеальних" банків цільова аудиторія дотримується думки, що найбільш наближені до такого образу банки Швейцарії, Америки, Європи. В ході дослідження отриманий асоціативний ряд характеристик ідеального банку (рис. 9.10).

На думку цільової аудиторії, основними характеристиками ідеального банку є: якість, чесність, стабільність, надійність, динамічність та довіра до клієнта. Найменш вагомою характеристикою є "молодість", цільова аудиторія вважає, що "молодий банк" не може бути ідеальним, оскільки бракує досвіду та традицій.

Щодо банку майбутнього, цільова аудиторія згенерувала такі характеристики: максимально широкий спектр продуктів і послуг; розширена мережа філій та банкоматів; підвищена якість обслуговування, професіоналізм персоналу; знижені відсоткові ставки за кредитами; система електронно-інформаційного обслуговування через Інтернет, мобільний зв'язок тощо.

Рис. 9.10. Асоціативний ряд характеристик ідеального банку

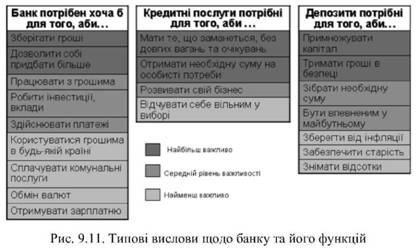

Такого роду інформація збирається з метою виявлення семантичного простору цільової аудиторії. Розглянемо, яким чином представники цільової аудиторії розуміють поняття "банк". На рис. 9.11 наведені типові визначення, надані цільовою аудиторією. Серед них є найбільш вагомі, середньої вагомості та найменшої вагомості, однак всі вони корисні в процесі розробки заходів комунікаційної політики банку.

З метою проектування ефективних каналів комунікацій досліджуються джерела отримання інформації цільовою аудиторією. На рис. 9.12 наведені джерела інформації, названі представниками цільової аудиторії.

Рис. 9.12. Джерела отримання інформації щодо банківських продуктів і послуг

Першочерговими джерелами є безпосередньо банки (їх відділення та Саll-центри) та Інтернет-сайти банків (динаміка фінансової активності, показники стабільності, рейтинги, розміри портфеля). Реклама не є джерелом отримання інформації, а сприймається як свідоцтво репутації банку.

Досліджувався також аспект довіри цільової аудиторії до банків, який, загалом, виявився досить високим. На думку цільової аудиторії, характеристики банків, які забезпечують довіру, такі: розмір (кількість клієнтів, відділень); міжнародний статус; позитивна репутація (надійність, стабільність, перевірка часом); висока якість обслуговування (високий рівень кваліфікації персоналу); великий інвестиційний фонд.

Характеристики банків, які викликають найменшу довіру: організація під конкретний бізнес; такий, який пропонує "найвигідніші" умови (найвищу відсоткову ставку за депозитами і найнижчу за кредитами); новий (регіональний, без філійної мережі); негативна репутація банку та його власника; неякісне обслуговування.

Для виявлення особливостей сприйняття бренду банку, позиційної роботи конкурентів, корисним є тестування власних засобів комунікаційної політики та аналогічних засобів конкурентів. В цьому випадку, доцільним є застосування методів "асоціативних ігор", персоніфікація банків, побудова мап (карт) сприйняття.

Контрольні запитання до розділу 9

1. Сутність і основні елементи комунікаційної політики комерційного банку.

2. Переваги та недоліки засобів впливу комунікаційної політики комерційного банку.

3. Формування бюджету реалізації комунікаційної політики комерційного банку.

4. Законодавче регулювання відносин банку з клієнтами.

5. Комплекс просування і основні засоби просування банківських продуктів і послуг.

6. Сутність і призначення програм лояльності комерційного банку.

7. Концепція інтегрованих маркетингових комунікацій комерційного банку.

8. Етапи розробки рекламних заходів комерційного банку.

9. Основні види реклами.

10. Структура рекламного повідомлення.

11. Схема створення рекламних роликів.

12. Планування рекламного бюджету.

13. Особливості та форми пропаганди.

14. Стимулювання збуту банківських продуктів і послуг.

15. Типи персонального продажу банківських продуктів і послуг.

16. Способи подолання заперечень клієнтів.

17. Сутність прямого маркетингу.

18. Основні форми (інформаційні засоби) прямого маркетингу.

19. СRМ-система у формуванні клієнторієнтованої стратегії банку.

20. Функціональні блоки (модулі) СRМ-системи.

21. Сутність і призначення кастомізованих списків клієнтів банку.

22. Сутність іСRМ-систем.

23. Інтеграція СRМ-систем із модулями АБС.

24. Корпоративний імідж комерційного банку та його структура.

25. Структурована база даних клієнтів банку.

26. Формування корпоративного іміджу комерційного банку.

27. Методика створення та оцінки корпоративного іміджу банку.

28. Параметри, які характеризують стан корпоративного іміджу банку.

29. Заходи щодо розробки позитивного багатоаспектного корпоративного іміджу комерційних банків.

10.1. Організаційно-економічні умови здійснення кредитної та інвестиційної діяльності банків

10.2. Організаційна структура комерційного банку

10.3. Управління ризиками в контексті банківського маркетингу

10.4. Формування ефективної структури пасивів і активів банку

10.5. Банківський маркетинг в забезпеченні ефективної кредитної та інвестиційної діяльності банку

Поточний фінансовий стан позичальника (К111 )

Об'єкт кредитування (X21)

Розмір кредиту (Х23)

Минулий досвід роботи з цим позичальником (Х31)