5.2.1. Визначення видів платежу

Платіжні умови, від яких напряму залежить контрактна ціна, визначають порядок та строки оплати вартості поставленого згідно з ЗТК товару, тобто визначають, коли здійснюється оплата товару відносно його фактичної поставки.

У міжнародній торгівлі найчастіше використовують такі два основні види платежу або способи розрахунків:

■ розрахунки готівкою, або негайний платіж (sight payment - "платіж при погляді", мається на увазі, на товаросупровідні документи);

■ розрахунки з платежем на виплату, або у кредит (deffered payment),

■ та два додаткові:

- комбінований платіж (mixed payment); - кредит з опціоном негайного платежу.

5.2.1.1. Розрахунки готівкою, або негайний платіж

Під розрахунком готівкою (негайним платежем) розуміється оплата товару не живими грошима (вони у міжнародній торгівлі практично не використовуються), а ті форми оплати, які здійснюються у період від готовності товару для відвантаження на адресу покупця до моменту переходу права власності на нього до останнього. З банківської точки зору, негайним вважається платіж, на здійснення якого затрачено часу не більше, ніж необхідно для обробки контрагентами та їх банками платіжних документів. Зазвичай при використанні умови негайного платежу імпортеру та його банку надається 3-5 пільгових днів для ознайомлення з товаросупровідними документами та здійснення платежу, якщо Інші умови не обумовлені у ЗТК та платіжних інструкціях експортера. Максимальний строк перевірки документів у банку - 7 днів. На практиці до даного періоду додається ще один місяць, що викликається такими причинами: територіальна віддаленість контрагентів та їх банків або необхідність здійснення розрахунків через треті банки. Після цього вважається, що оплата здійснюється у кредит.

Негайний платіж в залежності від домовленості контрагентів, а також специфіки товарів може здійснюватись імпортером за однією із умов:

а) після отримання повідомлення про завершення навантаження товару у порту відправлення;

б) при врученні імпортеру комплекту товаророзпорядчих документів з наданням для оплати декількох пільгових днів або годин;

в) при прийнятті товару імпортером у порту призначення.

Найбільш вигідною умовою для експортера є умова (а), а для імпортера - (в). Платежі готівкою застосовуються у кожній угоді, зокрема і при продажу товару у кредит, тому що кредит ніколи не надається на всю суму контракту.

5.2.1.2. Розрахунки з платежем на виплату, або у кредит

Під розрахунком у кредит, з від термінуванням платежу, розуміється комерційний (фірмовий) кредит, тобто кредит експортера імпортеру або видача авансів імпортера експортеру.

Платежі у кредит відповідно до норм та звичаїв, які склалися у зовнішній торгівлі, використовуються перш за все при реалізації машин та обладнання. Це є наслідком конкуренції, тому що кредит є одним із найдійовіших методів конкурентної боротьби, засобом залучення покупця. На жаль, у даний час з приводу нестабільності економічної ситуації в Україні кредит практично не використовується, тому що іноземні фірми не ризикують продавати товари вітчизняним споживачам на кредитних засадах.

При наданні та отриманні кредиту у ЗТК встановлюються:

• його вид, термін та вартість;

• вал юта отримання та погашення кредиту;

• спосіб погашення основного боргу;

• умови нарахування та виплати відсотків;

• гарантії тощо.

У ЗТК додатково можуть бути включені:

• графік поставки товару;

• графік погашення основного боргу та відсотків.

Вид кредиту визначається тривалістю виплати платежу. Розрізняють короткотермінові (до одного року), середньотермінові (до 5 років) та довготермінові (на 5-8 років) кредити. Проте ця класифікація корегується законодавством кожної країни і залежить передусім від загального рівня кредитоспроможності підприємства та платіжної дисципліни.

На тривалість кредиту впливають такі фактори:

• стадія руху товару, яка покривається кредитом. Наприклад, кредити, які пов'язані з процесом обігу, зазвичай короткострокові; кредити, які призначені для використання імпортного товару у процесі виробництва, середньо- або довгострокові;

* характер товару. На виплату до 1 року постачаються побутова техніка, прилади, серійне обладнання, продукти харчування з відносно тривалим строком придатності. Звичайний, найпоширеніший термін кредиту при поставках більш складного та дорогого розрізненого обладнання обмежується 5 роками. Довготермінові кредити надаються при поставках комплектного, складного та дуже дорогого обладнання (судна, авіатехніка) і звичайно гарантуються урядовими органами або банками країни-Продавця.

Обмеження термінів кредиту 5-8 роками пов'язане з терміном податкової амортизації. При більшому терміні кредиту продавець інвестує кошти в основний капітал фірми покупця.

Конкретний строк комерційного кредиту залежить від цілої низки чинників: обсягу поставки, складності товару, фінансового стану контрагентів, ціни кредиту, наявності тривалих зв'язків між контрагентами, гостроти конкуренції між постачальниками, якості товару, звичаїв у торгівлі даним товаром тощо.

В умовах конкуренції покупець прагне отримати від продавця, особливо при купівлі дороговартісних машин та обладнання, довготерміновий кредит, незважаючи на те, що такий кредит дорожчий. У кінцевому рахунку такий кредит є вигідним для покупця, тому що дозволяє йому розраховуватися по кредиту із виторгу, одержаного від реалізації продукції, виготовленої на закупленому обладнанні

Термін кредиту обчислюється з дати завершення поставки товару до повного погашення кредиту, що повинно бути спеціально відзначено у ЗТК.

При поставках товару партіями реальна тривалість кредиту, або повний його термін, більший за термін кредиту. Він обчислюється від часу першої поставки товару та містить три періоди:

• період використання, або одержання, кредиту, який визначається часом поставок товарів від їх початку до закінчення. При продажу складної продукції цей період встановлюється у контракті у вигляді графіка поставок;

• пільговий, або граційний, період - це період відтермінування початку погашення кредиту після повного його використання. Він продовжується з дати поставки останньої партії товару до моменту сплати першого внеску на погашення основного боргу. Пільговий період надається продавцем покупцю дуже часто та становить звичайно 3-4 місяці, півроку, рік. Покупець прагне збільшити тривалість пільгового періоду до пуску обладнання в експлуатацію, щоб розпочати погашення кредиту із доходів, які він одержуватиме від експлуатації придбаного обладнання;

• період погашення кредиту - це період, протягом якого покупець повинен виплатити продавцю всю суму наданого кредиту.

Вартість кредиту - це ціна, яку платить покупець продавцю за від термінування платежу. Вона має форму річних відсотків. У ЗТК вартість кредиту може фіксуватися також у вигляді певної суми (наприклад, як разова винагорода), але також приводять до відсоткової ставки, враховуючи середній термін кредиту.

Вартість кредиту визначається чисельними, часто протидіючими чинниками:

• гостротою конкуренції на грошовому ринку країни-кредитора у момент надання кредиту. При загостренні конкуренції вартість кредиту знижується;

• розміром використання валютного кредитування. При розширенні використання валютного кредитування ставка річного процента падає;

• розміром інфляції. При зростанні інфляції ціна кредиту зростає;

• банківським законодавством країни-кредитора;

• економічних та політичних умов країни-імпортера, які визначають характер ринку збуту. За нестабільних політичних та економічних умов, ризикованого характеру ринку плата за кредит вища від потокової банківської ставки (при 12% останньої відсоток за кредит може бути встановлений на рівні 12,5%);

• умовами даної угоди. До умов угоди, що впливають на вартість кредиту, належать, перш за все, обсяг кредиту, тривалість кредиту, тип валюти, вид забезпечення (банківська гарантія, акредитив тощо), ступінь надійності та розмір страхового покриття боргових зобов'язань, які є забезпеченням кредиту тощо.

У цілому, при визначенні вартості кредиту за угодою необхідно орієнтуватися на рівень відсоткових ставок на ринку позичкових капіталів. Зазвичай банківські відсотки нижчі по сильних вал ютах, і вищі - по слабких, оскільки у другому випадку необхідно компенсувати втрати на валютному курсі. Крім того, чим триваліший строк кредиту, тим вища ставка річного відсотка, і тому ціна кредиту у розмірі 6-8% річних може бути надзвичайно високою для 3-місячного кредиту і цілком нормальною - для 1-1,5-річного кредиту.

В останні десятиріччя спостерігалося зростання вартості кредиту, і протягом 90-х рр. відсоткові ставки становили 10-12%, а нерідко і 15%. У той же час з урахуванням умов кредиту, що надається, слід вважати нормальними ставки від 5 до 8% річних. Але сьогоднішня ситуація на ринку позичкового капіталу у нашій країні дуже віддалена від норми і потребує особливого розгляду.

За зовнішньоторговими кредитами прийнято нараховувати прості відсотки. У наш час з метою зменшення ризиків втрат від інфляції та знецінення валюти кредиту застосовуються змінні ставки. Ці ставки переглядаються залежно від зміни валютного курсу або темпу інфляції. Перегляд ставок кредиту здійснюється в обумовлені терміни - наприкінці кварталу, півріччя, року.

Для підрахунку вартості комерційного кредиту у світовій практиці використовують таку формулу:

де І- вартісна величина нарахованих відсотків; Ь - величина основного боргу; І г - річна процентна ставка за кредитом; N - кількість днів користування кредитом; 360/ 365 - кількість днів у році, яка прийнята за базу. У більшості країн світу проценти по кредиту розраховуються на базі 30-денного місяця та 360-денного року. У деяких європейських країнах, зокрема у Великобританії, при визначенні процентного періоду до дати погашення кредиту додається 1 пільговий день - для здійснення операції або, частіше, 2 пільгових дні - для здійснення опреації та платежу банками. При цьому

якщо на дату платежу припадає неробочий день, то процентний період автоматично продовжується до найближчого робочого дня.

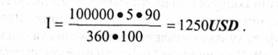

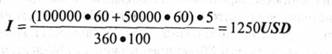

Наприклад, підприємство-експортер надає кредит іноземному покупцю на суму 100 000 USD на строк 90 днів за ставкою 5% річних. Вартісна величина нарахованих відсотків (І) за формулою буде дорівнювати:

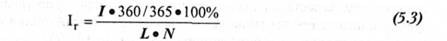

І навпаки, якщо відома величина витрат за кредиту вартісному вираженні, можна визначити проценту ставку на наданий комерційний кредит за формулою:

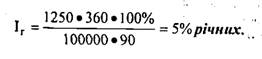

Наприклад, коли відомо, що величина витрат за кредит становить 1250 USD, строк - 90 днів, можна визначити процентну ставку, за якою нараховувались відсотки:

У разі поступової оплати продукції використовують такі два способи нарахування відсотків за кредит:

- лінійний, який передбачає розрахунок величини нарахованих відсотків для кожної частини кредиту окремо з дати надання кредиту, а потім їх додавання;

- штафельний, який передбачає нарахування процентів за кредит кожного разу на залишок основного боргу за час з дати його використання до дати погашення.

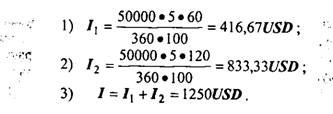

Наприклад, у ЗТК передбачено, що при поставці товару на 100 000 USD на умовах відтермінування платежу, при 5% річних, 50 000 USD будуть погашені через 60 днів, а залишок 50 000 USD - через 120 днів з дати відвантаження. Для розрахунку загальної суми відсотків за кредит можна скористатись будь-яким із двох вищезазначених методів.

Згідно з лінійним методом загальна сума відсотків буде нараховуватись у три етапи:

Згідно із штафельним методом загальна сума нарахованих відсотків калькулюється За боомулою:

Ціна кредиту включає не тільки величину нарахованих відсотків, а комплексно відображає усі витрати імпортера, які виникли у зв'язку з отримайням відтермінування платежу. Вона містить дві складові:

- основні витрати, до яких належать ті витрати, що надходять як дохід кредитору;

- додаткові витрати, до яких належать усі ті, які є витратами позичальника, але не становлять доходу для кредитора, а йдуть до третіх осіб, які залучені у розрахункову операцію, - банків тощо. Наприклад, комісія за банківську гарантію платежу, яку виплачує імпортер банку. Додаткові витрати за кредит- це приховані та одноразові витрати.

Для імпортера при оцінці доцільності купівлі товару на умовах комерційного кредиту важливо визначити як абсолютну загальну ціну кредиту, так і процентне відношення цієї суми до ціни товару. Крім того, він має порівняти загальну суму витрат на комерційний кредит з витратами, які виникають у випадку купівлі того ж товару на умовах негайного платежу.

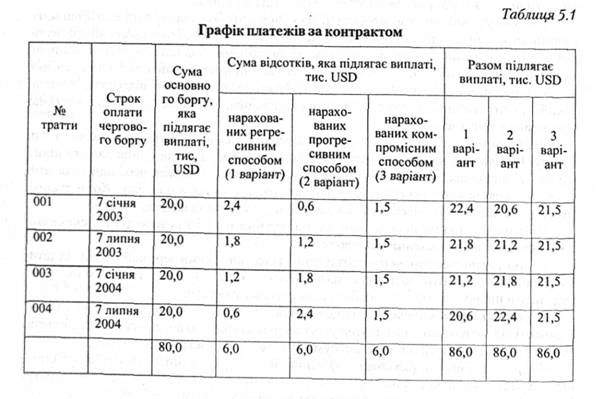

Загальна сума витрати кредиту може бути представлена у відсотках річних. Для цього слід виразити величину усіх додаткових витрат по кредиту у вигляді річної відсоткової ставки. Наприклад, за кредит у 100000USD передбачена ставка у 5% річних; додаткові витрати на виплату банківської гарантії платежу, комісії по інкасо становлять 780 USD; строк кредиту - 120 днів. Процентний вираз додаткових витрат по кредиту розрахуємо за формул о ю( 5.3):

Сума основних та додаткових витрат по кредиту, яка виражена у відсотках річних, відображає загальні витрати по кредиту у відсотках річних. У цьому прикладі загальні витрати по кредиту дорівнюють 5% + 2,34% ~ 7,34% річних.

Учаснику зовнішньоторгової угоди відносно вартості кредиту слід знати, що вона є чинником, який визначає конкурентоспроможність товару. Тому продавці прагнуть привабити покупця дешевим кредитом. Нерідко вони надають короткотермінові кредити навіть без оплати відсотків. У той же час імпортер повинен мати на увазі, що якщо запропонована за кредит плата нижча від ставок банківських відсотків, то часто такий кредит насправді може виявитися дорожчим, оскільки якась його частина прихована у ціні товару.

Валюта одержання та погашення кредиту зазвичай відповідає валюті ціни товару. Інколи погашення кредиту може здійснюватись і в іншій, ніж валюта ціни, валюті. У випадках, коли валюти ціни та платежу не збігаються, необхідно вказати курс, за яким валюта векселя буде переводитись у валюту платежу. Коли такого зазначення немає, приймається той курс, який діє у місці та на день платежу.

Світова практика передбачає використання одного із наведених способів нарахування та погашення відсотків:

• прогресивного способу - нарахування відсотків із суми чергової тратти від дати її виставлення до дати оплати; тут сума відсотків, що виплачуються з першою траттою, буде найменшою, а потім ці суми будуть поступово зростати;

• регресивного способу - нарахування відсотків із залишкової суми заборгованості віддати останнього платежу; тут з першою траттою виплачується найбільша сума відсотків, але потім сплачувані суми будуть поступово зменшуватися;

• пропорційного (змішаного) способу - нарахування відсотків шляхом підрахування загальної суми відсотків за кредитом та ділення її на кількість тратт (платежів); тут відсотки виплачуються однаковими внесками.

В Україні відсотки нараховуються від моменту закінчення усіх поставок та розраховуються на базі ЗО днів у місяці та 360 днів у році. їх виплата здійснюється послідовними внесками одночасно з оплатою кожного чергового векселя. Відповідно, векселі виписуються на частину суми основного боргу та на суму сплачуваних разом з нею відсотків.

Відсотки за кредит, що використовується до початку його погашення, нараховуються на суму основного боргу по кожній партії товару з моменту її поставки та оплачуються одночасно з оплатою першої тратти.

У ЗТК, а також у рахунку - фа ктурі зазвичай суворо фіксується графік оплати основного боргу та нарахованих відсотків.

Вибір умов нарахування та виплати відсотків є важливим питанням контракту, тому що у зв'язку з безперервними інфляційними процесами визначає вигідність угоди.

Покупець виграє при нарахуванні відсотків прогресивним способом та виплаті їх рідшими внесками, наприклад, піврічними, а не квартальними.

Продавець, навпаки, зацікавлений у використанні регресивного способу нарахування відсотків та виплаті їх частішими внесками.

Компромісним між інтересами продавця та покупця є змішаний спосіб нарахування відсотків.

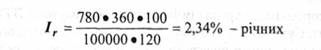

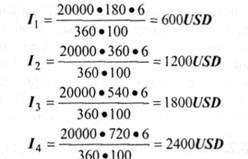

Наприклад, експортер надає кредит імпортеру на 80% вартості ЗТК на 2 роки із розрахунку 6% річних. Сума ЗТК - 100 000 USD. За умовами угоди оплата кредиту відбувається рівними піврічними внесками через півроку після поставки товару. Поставка товару - 7 липня 2002 року. Графік платежів за контрактом може бути представлений у вигляді табл. 5.1.

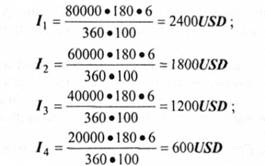

У даному прикладі різні способи нарахування відсотків калькулюються таким чином:

1) регресивний спосіб

2) прогресивний спосіб:

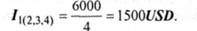

3) пропорційний (змішаний):

Особливе значення при наданні комерційного кредиту має питання про гарантії платежу за відвантажені товари, оскільки експортер передає покупцю товаро|юзпорядчі документи до того, як останній оплачує товар, і таким чином експортер втрачає контроль над відвантаженим товаром. У зв'язку з цим у ЗТК визначають форми та засоби гарантії платежу за товар у належнім обсязі та у погоджені строки. Найпоширенішою формою гарантій у світовій практиці є вексельна, яка використовується незалежно від форми розрахунків та тривалості кредиту. Кредит, повернення якого забезпечується векселем, досить простий в оформленні та досить надійний для продавця. Використання вексельної форми гарантії платежу при наданні комерційного кредиту розглядається у розділі V "Міжнародні комерційні розрахунки ".

5.2.1.3. Комбінований платіж

При використанні комбінованого платежу комерційний кредит надається не на всю вартість товару, що експортується, а покриває лише 75-85% вартості ЗТК Залишкова частина виплачується в авансово-готівковій формі в обумовлені у контракті строки. У цілому структура комбінованого платежу може бути такою: /. Аванс становить звичайно 5-10% суми угоди, але при продажу складної продукції він може становити і до 1/3її вартості. Іноді аванс виплачується частинами. Наприклад, перша частина вноситься при підписанні контракту, наступна - після надання тех. документації. Аванси-завдатки відіграють двояку роль. З одного боку, це кредит покупця продавцю, з другого - спосіб забезпечення виконання контрактних зобов'язань імпортером. Якщо імпортер не викупить товаророзпорядчі документи, то експортер може відшкодувати свої збитки із суми авансу.

2. Готівкою покупець виплачує 10-15% контрактної ціни товару.

3. У кредит оплачується залишкова частина суми контракту, тобто за вира* хуванням авансу та платежів готівкою. Як правило, кредит покриває 70-85% (в межах 90%) вартості угоди.

Комбінований платіж широко практикується при продажу машин та обладнання, особливо при поставках складних їх видів із тривалим терміном виготовлення. Звичайно у таких випадках контракт набуває сили після переказу покупцем авансу, який має бути виплачений, як правило, протягом 30—90 днів із дати підписання контракту.

5.2.1.4. Кредит з опціоном негайного платежу

Кредит з опціоном негайного платежу передбачає надання імпортеру від термінування платежу за придбаний товар, але з правом негайного платежу, причому, якщо імпортер скористається цим правом негайного платежу і здійснить негайний платіж, то він отримає знижку у ціні товару, розмір якої спеціально обумовлюється у платіжних умовах ЗТК, а якщо імпортер вибере кредит, то він позбавляється цієї знижки.

Ця умова зазвичай обумовлюється у ЗТК, а також в акредитиві, якщо використовується акредитивна форма розрахунків. При відкритті акредитива з відтермінуванням платежу в його умови включають позначку, що у випадку здійснення негайного платежу імпортер отримує знижку, розмір якої спеціально обумовлюється.

5.2.2. Визначення форм розрахунку

5.2.2.1. Авансовий платіж

5.2.2.2. Банківський переказ

5.2.2.3. Акредитивна форма розрахунків

5.2.2.4. Інкасова форма розрахунків

5.2.2.5. Розрахунок у формі відкритого рахунка

5.2.3. Визначення засобів розрахунку

5.2.3.1. Розрахунки за допомогою векселів

5.2.3.2. Розрахунки за допомогою чеків