Уявіть ситуацію: продавець відвантажує товари, потім їх відправляють у далеку дорогу. Протягом усього шляху переміщення товарів до місця призначення їх супроводжують... документи. Про те, що це за документи, а також про їхню роль у сфері ЗЕД ви можете дізнатися.

Як правило, зовнішньоекономічні контракти передбачають фактичний експорт (вивезення) або імпорт (ввезення) суб'єктами ЗЕД товарів, контроль за переміщенням яких через митний кордон України здійснює уповноважений орган Державної митної служби (далі - митниця). З цією метою суб'єкти ЗЕД подають митниці документи, перелік і порядок подання яких визначає ДМСУ відповідно до Митного кодексу та інших актів вітчизняного законодавства.

Про які ж документи йдеться?

Звернемося по допомогу до листа ДМСУ від 11.08.98 р. № 10/1-1819-ЕП. Він включає орієнтовний перелік документів, які суб'єкти ЗЕД зобов'язані подати для митного оформлення в режимі "імпорт" або "експорт". Також названий лист містить посилання на законодавчі та нормативні акти, що вимагають подання цих документів.

У наведеному переліку нас цікавлять товаросупровідні документи, до яких належать:

• транспортні накладні (С МR, залізнична накладна, авіанакладна, коносамент, товарно-транспортна накладна (ТТН));

• пакувальні листи;

• рахуики-фактури (invoice, rechnung).

Примітка 1. Товаросупровідні документи - це документи, які прямують разом з товарами і містять дані про товари, що переміщуються транспортним засобом" (спільний наказ Державного комітету зі справ охорони державного кордону України, ДМСУ, Мінтрансу України від 05.03.2001 р. № 152/165/130).

У більш широкому розумінні товаросупровідними вважають документи, на підставі яких вантажоодержувач приймає поставку товарів. Згідно з правилами ІНКОТЕРМС-90 таким доказом можуть бути звичайні транспортні документи (оборотний коносамент, необоротна морська накладна, річковий транспортний документ тощо), а також делівері-ордер (розпорядження про видачу вантажу). Нагадуємо, що до офіційного опублікування правил ІНКОТЕРМС-2000 українські суб'єкти ЗЕД при укладенні зовнішньоекономічних договорів (контрактів) використовують базисні умови поставок, визначені правилами ІНКОТЕРМС у редакції 1990 року.

Примітка 2. У практиці міжнародної торгівлі деякі транспортні документи не тільки доводять поставку, а й підтверджують укладення договору на перевезення і перехід прав власності на товари, що знаходяться в дорозі. Так, при використанні коносаменту на пред'явника власник його оригіналу (товаророзпорядник) може переуступити (продати) іншій особі свої права на товари, позначені в такому коносаменті.

Товари, що переміщуються через митний кордон України, підлягають декларуванню (з оформленням вантажної митної декларації (далі - ВМ Д)). Для визначення їх митної вартості митниця використовує різні документи, у тому числі і транспортні, що підтверджують фактичні витрати на доставку товарів. Згідно з Інструкцією про порядок заповнення М ВД, затвердженою наказом ДМСУ від 09.07.97 р. № 307 (далі -Інструкція № 307), транспортними вважають документи, відповідно до яких здійснюється міжнародне перевезення товарів, у тому числі ті, на підставі яких провадиться доставка (перевезення) до митного кордону при вивезенні і від митного кордону до місця призначення при ввезенні товарів.

У розрахунку затрат з доставки товарів, що ввозяться на митну територію України, слід застосовувати рекомендації з листа ДМСУ від 08.11.2000 р. № 14/3-4275-ЕП: (далі - лист ДМСУ). Згідно з ними як документи, що можуть застосовуватися при підтвердженні затрат на доставку товарів, використовуються:

• документи (у тому числі транспортні), що визначають відносини сторін договору на надання послуг з доставки товарів від місця відправлення до місця призначення. Ці документи є угодою на доставку. Замовником послуг з доставки може бути як продавець, так і покупець. У деяких випадках таким замовником може бути експедиторська фірма;

• раху нок-фактура від виконавця доставки товарів.

Якщо цей документ містить чітке визначення зобов'язань виконавця (наприклад, навантаження товарів на транспортний засіб, транспортування від пункту відправлення (навантаження) до пункту ввезення на митну територію України, розвантаження товарів з транспортного засобу), а також найменування сторін, реквізити одержувача товарів, він може бути прийнятий як угода на доставку.

До затрат на доставку відносять вартість транспортування, навантаження, перевантаження (перевалки) товарів і страхування. При цьому:

1) вартість транспортування визначається у сумі затрат, які безпосередньо пов'язані з переміщенням товарів від місця відправлення до місця призначення. Розраховується виходячи з тарифів на перевезення відповідним видом транспорту, чинних на момент транспортування товарів, і відстані перевезення, наприклад:

0,52 дол. США /1 км шляху х 850 км - 442 дол. США;

2) вартість навантаження, розвантаження і перевантаження (перевалки) - це супутні транспортні затрати;

3) вартість страхування, сплачена за договором страхування від ризиків втрат або псування товарів у процесі доставки від пункту відправлення до пункту призначення"

залежить від їхньої вартості.

Тепер розглянемо такі види товаросупровідних документів, як пакувальний лист і рахунок-фактура. Але спочатку хочемо звернути увагу читачів на те, що докладна класифікація документів, які можуть знадобитися при митному оформленні товарів, наведена у додатку 11 до Інструкції № 307. На підставі цього додатка пакувальний лист і рахунок - фактуру відносять до класу комерційних документів.

З'ясуємо, sac характеризує комерційні документи наказ Д M СУ "Про затвердження Типово! технології митного контролю і митного оформлення товарів та інших предметів" від 30.12.98 р. № 828: "Комерційні документи - документи, що дають вартісну, якісну і кількісну характеристики товару. Ці документи оформлює на своєму бланку продавець, а покупець на підставі них здійснює оплату. Вартісна характеристика товару зазначається у рахунку і проформі-рахунку... Рахунок-фактура (англ.-invoice, account final invoice, франц. - facture, нім. - Rechnung, Faktura, Handels faktura) - вид комерційного рахунка. Крім свого основного призначення як документа, в якому зазначена сума належного за товар платежу, рахунок-фактура може бути використаний як супровідний документ".

Рахунок-фактура оформлюється продавцем на ім'я покупця, підтверджує фактичне відвантаження товару і містить вартісну, кількісну і якісну його характеристики. З одного боку, рахунок-фактура - спосіб індивідуалізації товарно! парті!, оскільки в ньому зазначаються найменування, кількість і якість відвантаженого товару. З іншого - розрахунковий документ, який містить вимогу продавця до покупця щодо сплати певної суми коштів.

Пакувальний лист слугує доповненням до рахунка-фактури і виписується зазвичай у випадках, коли продавець відвантажує велику кількість товарів різних найменувань. На відміну від рахунка-фактури, не містить вартісно! характеристики таких товарів.

Ми вже сказали, що рахунок-фактура оформлюється у момент відвантаження товарів і містить вимогу про оплату. Проте не завжди покупець приймає до оплати всю суму, зазначену в рахунку, оскільки в деяких випадках можлива зміна контрактної ціни.

Яким же чином відобразити у бухгалтерському і податковому обліку таку зміну і яке значення має при цьому рахунок-фактура?

Пунктом 9 П(С)БО 9 "Запаси" встановлено, що сума, яка сплачується постачальнику згідно з умовами договору, - це один з елементів, що становлять первинну вартість запасів. Оскільки рахунок-фактура слугує основним розрахунковим документом і виражає дійсну вимогу продавця про оплату відвантажених товарів, то у пункті 9 П(С)БО 9"3апаси" йдеться про суму, що сплачена або підлягає оплаті покупцем згідно з виставленим продавцем рахунком-фактурою.

Досить часто якість одержаних товарів не відповідає тому, що було передбачено в договорі. У цьому випадку відбувається зміна контрактної ці ни. У результаті покупець оплачує постачальнику не ту вартість товарів, яка зазначена у рахунку-фактурі, а фактичну їх вартість, тобто з урахуванням зниження ціни контракту.

Розглянемо умовний числовий приклад.

Приклад. У лютому 2003 року між резидентом і нерезидентом укладено зовнішньоекономічний договір на поставку товару " А", контрактна ціна якого - 15000 дол. США. У березні 2003 року резидент здійснює передоплату в сумі 15000 доларів

США (курс НБУ - 532 грн./ідол. США). Для цього він використовує іноземну валюту, яка була одержана у результаті раніше здійснено! експортної опе-рації. Балансова вартість цієї валюти - 81000 гривень. На останній робочий день 1-го кварталу 2003 року (30.03.2003 р.) курс НБУ - 5.523 грн./І дол. США. Такий же курс НБУ діє і на дату складання балансу - 31.03.2003 р.

У квітні 2003 року резидент одержує товар "А" 1 виявляє.що його якість не відповідає тій, яка обумовлена у договорі. На підставі рекламації, пред'явленої резидентом відбувається зниження контрактної піни до 12000 дол. США (курс НБУ на дату митного оформлення - 5,525 грн./1 дол. США). У квітні 2003 року нерезидент повертає залишок передоплати в сумі 3000 доларів США. Курс НБУ на дату такого зарахування - 5,521 грн./1 дол. США.

Зупинимося спочатку на порядку розрахунку зниження контрактної ціни.

Рахунок-фактура, отриманий резидентом при надходженні товару "А", містить такі дані:

а) ціна за одиницю товару "А" - 5 дол. США;

б) загальна кількість товару "А" - 3000 шт.;

в) загальна вартість товару "А" - 15000дол. США (дорівнює контрактній ціні). Через невідповідність якості фактична вартість одиниці товару "А" на момент

поставки - 4,0 дол. США. Розрахунок зниження контрактної ціни всієї партії товару "А" у кількості 3000 шт. необхідно провести таким чином:

1) визначити співвідношення фактичної вартості одиниці товару "А" з тією, яка зазначена у рахунку-фактурі:

4,0дол. США/5,0дол. США - 0,8;

2) знизити контрактну ціну в цій же пропорції:

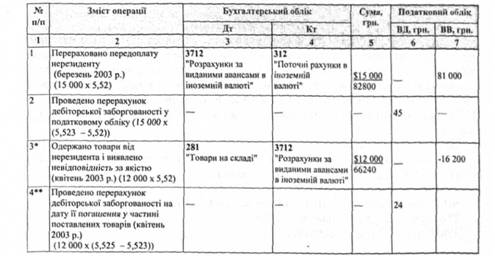

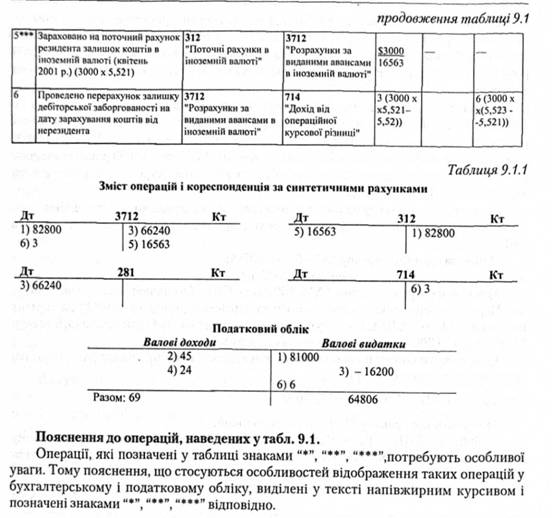

15000 дол. США х 0,8 - 12000 дол. США. У бухгалтерському та податковому обліку всі зазначені у прикладі операції відобразяться так (див. табл. 9.1). Для простоти викладення не будемо брати до розрахунку всі митні та інші витрати.

Таблиця 9.1

ПОДАТКОВИЙ ОБЛІК

Підпунктом 7.3.2 статті 7 Закону про прибуток встановлено, що витрати платника податків протягом звітного періоду в іноземній валюті у зв'язку з придбанням товарів (робіт, послуг), вартість яких відноситься до його валових витрат, визначаються в сумі, що дорівнює балансовій вартості такої іноземної валюти. За правилом першої події резидент включив до валових витрат іноземну валюту, перераховану нерезиденту (15000 доларів США), у сумі її балансової вартості - 81000 гривень (див. рядок 1 табл.9.1).

За умовою прикладу фактичні витрати резидента становили 12000 доларів США. Тому до складу валових витрат повинна бути включена балансова вартість саме цієї суми іноземної валюти. її визначають таким чином:

1) вартість одного долара США:

81000 гри. /15000 дол. США - 5,4 гри. за 1 дол. США;

2) балансова вартість 12000 дол. США: 12000 грн. х 5.4 грн. - 64800 грн.

* Потім необхідно розрахувати суму, на яку повинні бути відкориговані валові витрати резидента:

81000 грн. - 64800 грн. - 16200 грн.

У нашому ви падку таке коригування здійснюється у тому звітному періоді, в якому резидент одержує товари, оскільки саме в цьому періоді він виявляє невідповідність І визначає фактичну вартість товарів в іноземній валюті (див. рядок 3 табл.9.1).

Згідно з підпунктом 7.3.3 статті 7 Закону про прибуток на дату перерахування авансу виникає дебіторська заборгованість у сумі 15000 доларів США. Ця заборгованість у податковому обліку резидента відображається за курсом НБУ на дату списання іноземної валюти з його поточного рахунку на користь нерезидента:

15000дол. США х 5,52 грн. - 82800 грн. (див. рядок 1 табл.9.1).

На кінець звітного періоду на підставі підпункту 7.3.6 статті 7 Закону про прибуток провадиться перерахунок цієї заборгованості за курсом НБУ, що діяв на останній робочий день такого періоду (див. рядок 2 табл.9.1),

** При одержанні товарів від нерезидента необхідно здійснити перерахунок дебіторської заборгованості у сумі 12000 доларів США з використанням курсу НБУ на дату митного оформлення (див. рядок 4 табл.9.1).

Після відвантаження товарів за нерезидентом залишається заборгованість у сумі 3000доларів США. Відповідно до підпунктів 7.3.3 і 73.6 статті 7 Закону про прибуток ця заборгованість у загальній сумі перерахованого авансу була вже відображена у податковому обліку платника податків (див. рядки 1 і 2 табл.9.1). На дату зарахування 3000 дол. США на валютний рахунок резидента зазначена заборгованість підлягає перерахунку (див. рядок 6 табл.1).

БУХГАЛТЕРСЬКИЙ ОБЛІК

У бухгалтерському обліку первинна вартість товарів (запасів) визначається в сумі іноземної валюти, фактично оплаченої постачальнику. У нашому прикладі - це 12000 доларів США. Однак при зарахуванні товарів на баланс підприємства необхідно враховувати вимоги П(С)БО 21 "Вплив зміни валютних курсів". Це означає, що сума авансу (попередньої оплати) в іноземній валюті при включенні її до вартості активів (товарів) згідно з пунктом 9 П(С)БО 9 "Запаси" перераховується в національну валюту України за курсом, що діяв на дату сплати авансу (див. рядок 3 табл.9.1).

Сума дебіторської заборгованості нерезидента (15000 дол. США), що виникає при перерахуванні авансу, є немонетарною статтею, оскільки її погашення передбачається не у грошовій формі, а товарами. Тому на дату балансу (31.03.2003р.) ця заборгованість відображається за історичною собівартістю, тобто за курсом НБУ на дату перерахування авансу і не підлягає перерахунку у зв'язку зі зміною курсу НБУ (див. рядок 2 табл .9.1).

При одержанні товарів частина дебіторської заборгованості у сумі 12000 дол. США погашається за її історичною собівартістю (див. рядок 3 табл .9.1). Залишок дебіторської заборгованості у сумі 3000 дол. США на дату її погашення (див. рядок 5 табл.) з немонетарної статті трансформується в монетарну статтю, яка підлягає перерахунку за курсом НБУ на дату здійснення операції, тобто на дату зарахування іноземної валюти на поточний рахунок резидента.

Кошти в іноземній валюті, які були перераховані на користь нерезидента, а потім повертаються резиденту у зв'язку з повним або частковим невиконанням зобов'язань нерезидента, не підлягають обов'язковому продажу за умови, що ці кошти не були куплені на міжбанківському валютному ринку України (постанова Правління НБУ "Про введення обов'язкового продажу надходжень в іноземній валюті на користь резидентів - юридичних осіб" від 04.09.98 р. № 349).

Якщо резиденту повертаються кошти в іноземній валюті, які він для розрахунків з нерезидентом придбав на міжбанківському валютному ринку, то вони підлягають обов'язковому продажу.

При цьому якщо були куплені і перераховані нерезиденту кошти в іноземній валюті 1-ї групи Класифікатора іноземних вал ют, затвердженого постановою Правління НБУ від 04.02.98 р. № 34, вони можуть бути повернені тільки в іноземній валюті, яка належить до цієї ж групи.

Якщо були куплені і перераховані кошти в іноземній валюті 2-ї або 3-ї групи Класифікатора іноземних валют, вони можуть бути повернені або у тій самій валюті, або в іноземній валюті 1-ї групи Класифікатора, а кошти у валюті однієї з країн СНД - також у російських рублях (постанова Правління НБУ "Про затвердження Правил здійснення операцій на міжбанківському валютному ринку України" від 18.03.99 р. № 127).

9.6. Податковий і бухгалтерський облік операцій з переробки давальницької сировини резидента за межами України

9.7. Облік зовнішньоекономічного бартеру

9.8. Штрафні санкції за порушення валютного законодавства

ДОДАТКИ

Додаток 1. Інкотермс

Додаток 2. Схеми Інкотермс-2000

Додаток 3. Приклад алгоритму проведення операції купівлі-продажу

Додаток 4. Про порядок здійснення операцій з відступлення постачальниками банку права одержання платежу на платіжні вимоги за поставлені товари, виконані роботи І надані послуги

Додаток 5. Методичні рекомендації з надання комерційними банками факторингових послуг підприємствам та організаціям