Відповідно до нормативних вимог доходи і витрати банку слід нараховувати та відображувати в бухгалтерському обліку не рідше ніж раз на місяць (у терміни, передбачені обліковою політикою банку) незалежно від періодичності нарахувань (розрахунків), вказаної в угоді з контрагентом. Якщо за останні два-три дні місяця за браком даних неможливо визначити точну суму доходу, то її необхідно врахувати в перші дні наступного місяця до дати подання місячного балансу, відповідно до порядку формування коригувальних проведень.

Процентні доходи і витрати нараховують пропорційно до суми активу чи зобов'язання та кількості днів, протягом яких існували такі активи чи зобов'язання, із застосуванням ефективної ставки відсотка. Процентні доходи та витрати визначають як добуток амортизованої собівартості на ефективну ставку відсотка.

Для розрахунків процентних доходів і витрат можна застосовувати такі методи визначення кількості днів:

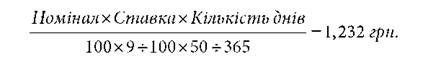

1) "факт/факт", тобто за фактичну кількість днів у місяці (28, 30, 31) та році (365, 366); наприклад, проценти за строковим депозитом номіналом 100 грн із номінальною ставкою 9% річних з 21 березня до 10 травня при використанні цього методу обчислюють таким чином:

Кількість днів визначається таким чином: 11 днів у березні, 30 - у квітні, 9 - у травні, усього - 50 днів;

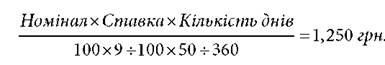

2) "факт/360" (за фактичною кількістю днів у місяці та умовно у році - 360 днів):

Кількість днів визначається таким чином: 11 днів у березні, 30 - у квітні, 9 - у травні, усього - 50 днів;

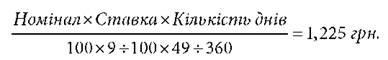

3) "30/360" (умовна кількість днів у місяці та в році):

Кількість днів визначається таким чином: 10 днів у березні, 30 - у квітні, 9 - у травні, усього - 49 днів.

Методи визначення кількості днів у місяці та в році для розрахунку процентних доходів (витрат) визначаються відповідними договорами з контрагентами банку.

Під час розрахунку процентних доходів і витрат враховується перший день і не враховується останній день договору (контракту), крім витрат за вкладними (депозитними) та поточними рахунками, під час розрахунку яких, відповідно до чинного законодавства, не враховуються перший день існування зобов'язання банку та день закінчення дії договору. При нарахуванні процентів за звітний місяць останній день місяця має включатися в розрахунок, крім випадків, коли звітна дата є датою закінчення операції. Розмір ставок процента, періодичність і черговість нарахування (сплати) доходів (витрат) передбачаються кредитними, депозитними, іншими договорами. Зміни умов цих договорів оформлюють додатковими угодами.

Для забезпечення потреб управлінського обліку банк може здійснювати нарахування доходів (витрат) і щоденне відображення їх у бухгалтерському обліку.

Процентні доходи і витрати визнаються за рахунками процентних доходів і витрат за класами 6, 7 із застосуванням методу ефективної ставки відсотка.

Нарахування процентів за фінансовими інструментами здійснюється за номінальною процентною ставкою, яка передбачена умовами договору (випуску), і відображається за рахунками з обліку нарахованих доходів і нарахованих витрат за класами 1, 2, 3. Амортизація дисконту (премії) за фінансовими інструментами здійснюється одночасно з нарахуванням процентів.

Будь-які різниці, що виникають між сумою визнаних за ефективною ставкою відсотка процентних доходів (витрат) і нарахованих за номінальною процентною ставкою доходів (витрат) за фінансовими інструментами, придбаними (наданими, отриманими) за номінальною вартістю (без дисконту або премії), відображають за рахунками з обліку неамортизованого дисконту (премії) у кореспонденції з рахунками з обліку процентних доходів (витрат).

Для розрахунку ефективної ставки відсотка визначають потоки грошових коштів з урахуванням усіх умов договору за фінансовим інструментом, у тому числі включають усі комісії та інші сплачені або отримані сторонами суми, що є невід'ємною частиною доходу (витрат) фінансового інструменту. Якщо неможливо достовірно оцінити потоки грошових коштів або очікуваний строк дії фінансового інструменту, то використовують потоки грошових коштів, що передбачені відповідним договором, протягом строку дії договору.

Якщо в майбутньому реальні значення та строки потоків грошових коштів будуть відрізнятися від запланованих і таке відхилення не пов'язане зі зменшенням або відновленням корисності, то на дату балансу необхідно скоригувати балансову вартість фінансового інструменту. У цьому разі визначається різниця між балансовою вартістю фінансового інструменту та вартістю оцінених майбутніх грошових потоків, дисконтованих за початковою ефективною ставкою відсотка (тобто ефективною ставкою відсотка, розрахованою під час первинного визнання). Ця різниця відображається за рахунками з обліку неамортизованого дисконту (премії) у кореспонденції з рахунками з обліку процентних доходів (витрат).

Тема 11. СКЛАДАННЯ ФІНАНСОВИХ ЗВІТІВ

11.1. Склад та призначення фінансової звітності банків

11.2. Зміст приміток до фінансової звітності

11.3. Інформація про звітні сегменти, ризики та інша інформація у примітках до фінансової звітності

СПИСОК РЕКОМЕНДОВАНОЇ ЛІТЕРАТУРИ

ПЕРЕДМОВА

ЗМІСТОВИЙ МОДУЛЬ1.Сутність, типи, функції центральних банків

ТЕМА 1. СТАТУС ТА ОСНОВНІ НАПРЯМИ ДІЯЛЬНОСТІ ЦЕНТРАЛЬНИХ БАНКІВ

Лекція 1.історія становлення і сутність центральних банків