Державне регулювання інвестиційної діяльності спрямоване на забезпечення рівного захисту прав, інтересів і майна суб'єктів інвестиційної діяльності незалежно від форм власності.

У перекладі з англійського "інвестиції" (іnvestments) означають "капіталовкладення", "внесок", без яких немислима підприємницька діяльність у будь-якій організаційно-правовій формі. Основними правовими актами, що містять механізми регулювання інвестиційної діяльності є Закони України "Про інвестиційну діяльність", "Про режим іноземного інвестування". У статті 1 Закону "Про інвестиційну діяльність" у якості інвестицій признаються усі види майнових і інтелектуальних цінностей, що вкладаються в об'єкти підприємницької й інших видів діяльності, у результаті якої створюється прибуток (прибуток) або досягаються соціальний ефект. Такими цінностями можуть бути:

o кошти, цільові банківські вклади, паї, акції й інші цінні папери;

o рухоме і нерухоме майно (дома, спорудження, устаткування й інші матеріальні цінності);

o майнові права, що випливають з авторського права, досвід і інші матеріальні цінності;

o сукупність технічних, технологічних, комерційних і інших знань, оформлених у виді технічної документації, навичок і виробничого досвіду, необхідних для організації того або іншого виду виробництва, але не запатентованих ("ноу-хау");

o права користування землею, ресурсами, будинками, спорудженнями, устаткуванням, а також інші майнові права; інші цінності. Відповідно до Закону України "Про режим іноземного інвестування"

підприємство з іноземними інвестиціями - це підприємство (організація) будь-якої організаційно-правової форми, створене відповідно до законодавства України, іноземна інвестиція в статутному фонді якого становить не менше 10 відсотків (ст. 1). Іноземним інвесторам держава надає пільгові умови для здійснення капіталовкладень. Майно, що ввозиться в Україну як внесок іноземного інвестора до статутного фонду підприємств з іноземними інвестиціями (крім товарів для реалізації або власного споживання), звільняється від обкладення митом. Також передбачені більш сприятливі умови для підприємств з іноземними інвестиціями при експорті ними продукції, якщо вона була повністю вироблена або піддана достатній переробці, чи обробці з використанням виключно власного майна, на неї не поширюється режим ліцензування та квотування.

При митному оформленні іноземні інвестиції розділяють на два види:

o майно, що ввозиться в Україну як внесок іноземного інвестора в уставний фонд підприємства з іноземними інвестиціями;

o майно, яке ввозиться в Україну по договорам (контрактам) щодо сумісної інвестиційної діяльності.

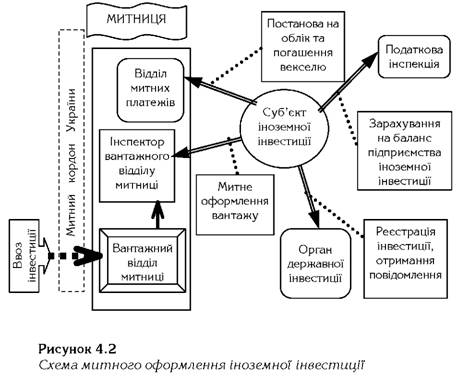

Загальна схема оформлення майнової іноземної інвестиції наведена на рис. 4.2.

Для отримання пільги щодо оплати ввізного мита необхідно провести мит-неоформлення іноземної інвестиції з використанням простого векселю на суму ввізного мита що дає відстрочку по сплаті платежу але не більш як на 30 календарних днів з дня оформлення ввізної ВМД. Цій термін використовується суб' єктом на отримання необхідних документів від державних органів які підтверджують підставу для наданих пільг. Вексель погашається і ввізне мито не справляється, якщо у період на який дається відстрочення платежу, зазначене майно зараховане на баланс підприємства і податковою інспекцією за місцезнаходженням підприємства зроблена відмітка про це на примірнику векселя.

Треба відзначити, що пільги при ввозі майна по договорам інвестиційної діяльності поширюються тільки на частину майна, яке належить іноземному інвестору; на частину майна, яке належить резиденту України, ця пільга не поширюється. У зв'язку з цим, питання розподілення суми внеску в уставний фонд між резидентом та нерезидентом повинен бути чітко та коректно розмежований в установчих документах та договорі щодо сумісної інвестиційної діяльності.

Підставою для митного оформлення іноземної інвестиції повинні бути:

o статутні документи підприємства з іноземними інвестиціями, якими передбачено формування статутного фонду з іноземною інвестицією;

o виданий підприємством простий вексель на суму ввізного мита з відстроченням платежу не більше як на 30 календарних днів з дня оформлення ВМД на імпорт товару.

У разі відчуження майна, що введене в статутний фонд підприємства, вексель погашається. Якщо протягом трьох років з часу зарахування іноземної інвестиції на баланс підприємства з іноземними інвестиціями майно, що було ввезене в Україну як внесок іноземного інвестора до статутного фонду зазначеного підприємства, відчужується, у тому числі у зв'язку з припиненням діяльності векселедавця, останній сплачує ввізне мито, яке обчислюється виходячи з митної вартості цього майна не пізніше дня відчуження. Ввізне мито не сплачується за умови вивезення іноземної інвестиції за кордон, що засвідчується ВМД з відповідною відміткою. Ввізне мито обчислюється виходячи з митної вартості. У разі становлення факту відчуження майна раніше трирічного терміну при несплаченому ввізному миті державна податкова інспекція зобов'язана повідомити про це митний орган, який у безспірному порядку стягує ввізне мито, з нарахуванням пені.

4.6. Митне оформлення операцій з давальницькою сировиною

Видача, облік та погашення векселя (письмового зобов'язання)

4.7. Митне оформлення товарів, що містять об'єкти інтелектуальної власності

4.7.1. Особливості переміщення через митний кордон України товарів, що містять об'єкти права інтелектуальної власності

4.7.2. Заходи митних органів щодо контролю за переміщенням через митний кордон України товарів, які містять об'єкти права інтелектуальної власності

4.7.3. Призупинення митного оформлення товарів, що містять об'єкти права інтелектуальної власності

4.8. Митний аукціон

4.8.1. Загальні положення митного аукціону

4.8.2. Організація та підготовка до проведення митного аукціону