Реалізація механізму банківського маркетингу спрямована на збільшення економічних показників діяльності банку, посилення ринкових позицій, збільшення надійності.

Найбільш повною і універсальною методикою рейтингової оцінки надійності комерційного банку є методика Кромонова, де як критерії надійності використовують такі шість коефіцієнтів:

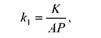

Генеральний коефіцієнт надійності - відношення капіталу банку до працюючих активів. Показує міру забезпеченості ризикованих вкладень банку його власним капіталом, за рахунок якого будуть погашатися можливі збитки у випадку неповернення того чи іншого працюючого активу. Цей коефіцієнт, який представляє особливий інтерес для кредиторів і вкладників банку, розраховують за формулою:

де К - розмір власного капіталу банку: сумарний розмір усіх фондів + нерозподілений прибуток + резерви під можливі втрати за позичками + резерви під забезпечення цінних паперів - витрати майбутніх періодів - інші дебітори - акції, викуплені в засновників; АР - розмір працюючих (ризикових) активів: сумарний обсяг позичкової заборгованості, у т. ч. прострочені кредити і відсотки по них + вкладення в цінні папери + засоби на кореспондентських рахунках у банках + засоби для участі в господарської діяльності інших організацій + лізингові операції + + розрахунки за факторинговими операціями.

Коефіцієнт миттєвої ліквідності (к2) - відношення ліквідних активів банку до його зобов'язань "до запитання", який показує, чи використовує банк гроші клієнтів як власні кредитні ресурси і якою мірою клієнти можуть претендувати на одержання відсотків по залишках на поточних рахунках, а також якою мірою їхні платіжні доручення забезпечені можливістю банку швидко здійснювати платежі. Цей коефіцієнт представляє найбільший інтерес для клієнтів, які існують в банку на розрахунковому і касовому обслуговуванні, його розраховують за формулою:

де ЛА - ліквідні активи, які містять гривневі та валютні засоби на кореспондентських рахунках банку + готівка в касі й у шляху (гривні та валюта) + операції з валютою на біржі + резерви в НБУ + вкладення в державні цінні папери; 33 - зобов'язання "до запитання", які містять розмір залишків на поточних рахунках клієнтів + інші пасиви + зобов'язання перед емітентами, цінні папери яких поширює банк + внески громадян на термін до одного місяця + засоби в розрахунках + несквітовані суми за виписками НБУ.

Крос-коефіцієнт (к3) - відношення всіх зобов'язань банку до працюючих активів:

де С3 - сумарні зобов'язання банку, які містять зобов'язання "до запитання" + депозити + внески громадян і депозити на термін більш одного місяця + отримані міжбанківські кредити.

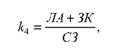

Генеральний коефіцієнт ліквідності (к4) - відношення ліквідних активів і захищеного капіталу до сумарних зобов'язань банку, який показує забезпеченість засобів ліквідними активами, нерухомістю і цінностями клієнтів. Іншими словами, цей коефіцієнт характеризує здатність банку задовольнити вимоги кредиторів у мінімальний термін при неповерненні виданих позичок, і розраховується за формулою:

де 3К - захищений капітал, який містить основні засоби банку (за винятком нематеріальних активів) + активні залишки групи рахунків капітальних вкладень + дорогоцінні метали.

Коефіцієнт захищеності капіталу (к5) - відношення захищеного капіталу до усього власного капіталу, який показує, наскільки банк враховує інфляційні процеси і яку частку своїх активів розміщує в нерухомість, цінності й устаткування. Цей коефіцієнт можна використовувати також як непрямий показник забезпеченості банку (банки, розраховані на короткочасний термін діяльності, зазвичай не вкладають кошти в розвиток). Його розраховують за формулою:

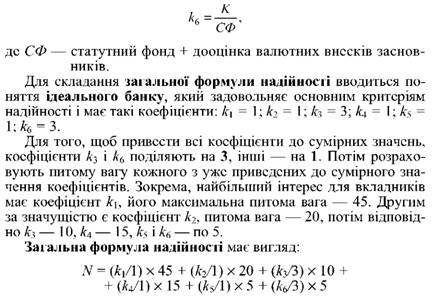

Коефіцієнт фондової капіталізації прибутку (к6) - відношення власних ресурсів банку до грошей, які внесли засновники. Поряд з ефективністю роботи банку він характеризує його незалежність від окремих засновників:

Отже, загальна формула надійності враховує особливості структури пасивів і активів комерційного банку.

Оціночна шкала підсумкової рейтингової оцінки надійності така:

- 90-100 - рейтинг 1 - сильний;

- 70-89 - рейтинг 2 - задовільний;

- 50-69 - рейтинг 3 - посередній;

- 30-49 - рейтинг 4 - граничний;

- менш 30 - рейтинг 5 - незадовільний.

Таким чином, результати аналізу надійності комерційних банків є підставою для оптимізації структури пасивів і активів. Високі показники надійності свідчать про оптимальну структуру пасивів і активів, низькі - про необхідність оптимізації. Ефективним інструментом оптимізації структури пасивів і активів комерційного банку є банківський маркетинг.

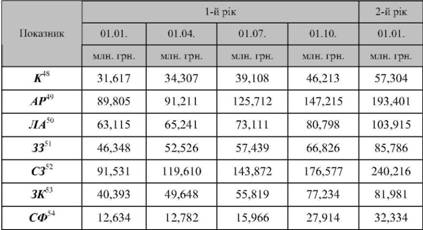

Покажемо інтеграцію банківського маркетингу в модель оптимізації структури пасивів і активів комерційного банку на прикладі АКБ "X". Визначимо критерії надійності банку. Необхідні дані для розрахунку рейтингових коефіцієнтів наведені у таблиці 11.1.

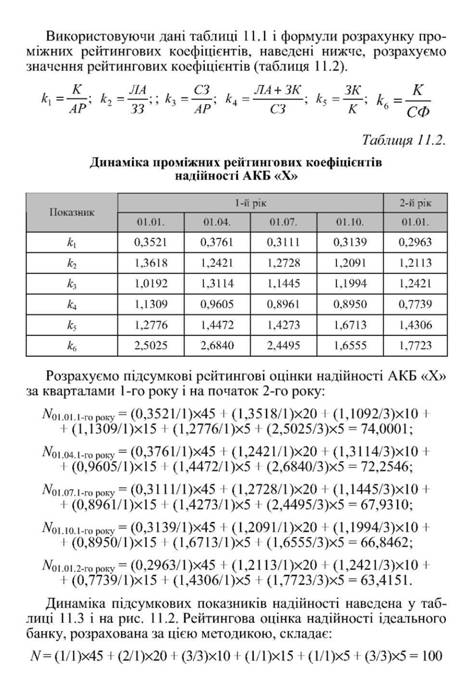

Таблиця 11.1.

Динаміка відповідних складових для розрахунку рейтингових коефіцієнтів АКБ "X"

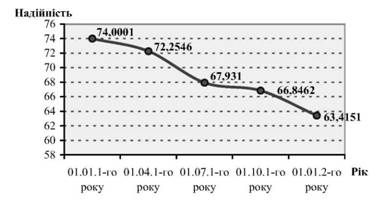

Таким чином, на початок 2-го року загальна надійність АКБ "X" складала 63,4151, тобто відхилення розрахункового показника від показника оптимального банку складає 36,58 %. Отримане значення рейтингового показника надійності характеризується як посереднє (рейтинг 3). Отже, за цим показником отримана така характеристика АКБ "X":

- переважно за всіма аспектами економічний стан надійний;

- виявлені в ході аналізу проблеми, може вирішити керівництво банку в співробітництві зі службою маркетингу;

- фінансове положення стабільне, отже, банк у змозі пристосуватися до умов мінливої економічної кон'юнктури, і роботи банківського сектору.

Таблиця 11.3. Динаміка загального показника надійності АКБ "X"

Загальний показник надійності | 1-й рік | 2-й рік | |||

01.01. | 01.04. | 01.07. | 01.10. | 01.01. | |

N | 74,0001 | 72,2546 | 67,9310 | 66,8462 | 63,4151 |

Рис. 11.2. Динаміка загального показника надійності АКБ "X"

Рейтинговий показник надійності не досить високий, щоб забезпечити банку міцні ринкові позиції, які характеризуються високою конкурентноздатністю серед банківських установ. Тому АКБ "X" може реалізувати маркетингову стратегію ринкового лідера тільки в разі збільшення існуючого сукупного рейтингу надійності. Стратегіями, які підвищать розрахункову рейтингову оцінку, є маркетингова стратегія управління пасивами і активами і комунікаційна стратегія.

Маркетингова стратегія управління пасивами і активами охоплює напрямки діяльності, завдання та функції Комітету з управління активами та пасивами банку, що зазначено вище.

Комунікаційна стратегія банку розробляється з метою просування банку в суспільній свідомості як організації загалом. Отже, дана стратегія має складовими просування і систему маркетингових комунікацій як складову частину концепції банківського маркетингу. Комунікаційна стратегія побудована на аспектах соціально-етичного маркетингу - концепції відображення інтересів суспільства в цілях і змісті роботи банку. Напрямки діяльності щодо реалізації даної стратегії такі:

- робота з засобами масової інформації (відносини із широкою громадськістю);

- відносини з клієнтами, зі співробітниками, з партнерами, з місцевою громадськістю, з державою і місцевими органами керування, з інвесторами;

- управління кризою.

Основні цілі комунікаційної стратегії:

- переконати людей змінити свою думку по окремих питаннях діяльності банку;

- підсилити існуючу позитивну думку громадськості про діяльність банку.

Під час реалізації комунікаційної стратегії необхідно враховувати такі види ЗМІ: інформаційні агентства; преса; радіо; телебачення; Інтернет. При зборі новин преса, радіо і телебачення багато в чому орієнтуються і покладаються на інформаційні агентства. Зростання аудиторії, фактично, перетворило Інтернет у глобальний ЗМІ і, відповідно, в один з найбільш перспективних інструментів створення позитивного образу банку в очах громадськості. Точка зору банку повинна подаватися для ЗМІ в тій формі, в якій вона може бути повідомлена громадськості. Банк повинен установити формальну політику відносин зі ЗМІ. Ця політика визначає правила надання інформації для ЗМІ і правила збору й аналізу оголошеної ЗМІ інформації.

Основні функції зв'язку з пресою необхідно визначати в такий спосіб:

- організація оперативного поширення інформації про діяльність банку і оперативної взаємодії банку із ЗМІ: надання матеріалів для друку, на підставі яких потім журналісти підготують повідомлення, репортажі, статті; відповіді на запити преси;

- збір, обробка й аналіз повідомлень інформаційних агентств, преси, радіо і телебачення, які стосуються діяльності банку. Реалізація, за потреби, заходів для виправлення помилок у повідомленнях і виступ зі спростуванням;

- інформаційно-аналітичне забезпечення менеджерів і співробітників банку по окремих питаннях взаємодії зі ЗМІ;

- створення інформаційного банку даних, фототеки, відеотеки, які відображають суспільно значиму діяльність банку;

- організація прес-конференцій, брифінгів, підготовка інтерв'ю посадових осіб банку для ЗМІ.

Відносини з клієнтами визначаться аспектами комунікаційної стратегії, наведеними у таблиці 11.4.

Таблиця 11.4.

Цілі комунікаційної стратегії щодо залучення нових клієнтів

Ціль | Спосіб досягнення |

Залучення нових клієнтів | Інформування і переконання потенційних споживачів банківських послуг про переваги співробітництва з банком і високу якість послуг |

Утримання наявних клієнтів | Підтримка стану споживчої задоволеності якістю наданих банківських послуг для забезпечення подальшого користування ними |

Маркетинг нових послуг банку | Характер стосунків зі споживачами може впливати на продаж нових послуг. Тому доцільно організувати телефонну послугу, яка буде інформувати споживачів про нові послуги банку |

Перевірка ведення рекламацій | Створення в банку механізму обліку, аналізу і відповідей на рекламації |

Просування послуг банку | Створення системи чіткої координації заходів щодо реалізації комунікаційної стратегії з іншими засобами маркетингових комунікацій - рекламою, просуванням продажів і особистих продажів; для просування послуг банку, які присутні на ринку тривалий час, краще використовувати рекламу, оскільки підтримка таких послуг засобами відносин із громадськістю ускладнюється через відсутність новизни об'єкта просування; при забезпеченні і підтримці запуску нових послуг банку доцільно більшою мірою використовувати засоби масової інформації і відносини із громадськістю |

Відносини зі співробітниками варто будувати, керуючись такими принципами комунікацій:

- регулярне дослідження відносин працівників банку з метою знайти проблеми до того, як вони стануть кризою;

- виявлення проблем - консультації з працівниками - дії з усунення негативних факторів;

- персоніфікація комунікацій - необхідність особистої уваги вищого керівництва банку;

- щирість комунікацій;

- двосторонній характер комунікацій - розуміння того, що співробітники хочуть бути не тільки проінформованими, але і "почутими";

- інноваційність у виборі нових комунікаційних рішень.

Доцільно використовувати такі засоби внутрішніх банківських комунікацій: внутрішній інформаційний бюлетень; управлінські публікації; щорічні звіти для співробітників; дошка оголошень; внутрішнє відео; внутрішня банківська електронна пошта; безпосередні комунікації з керівництвом банку; слухи (необхідно постійне коригування внутрішніх банківських слухів).

Комунікації зі співробітниками можуть мати синергетичний ефект, оскільки частина працівників нерідко одночасно входить у різні групи громадськості - місцевих жителів, політичних партій. Тому внутрішній клімат банку проектується на його зовнішнє сприйняття.

Відносини банку з державою і місцевою громадськістю визначаться такими напрямками діяльності:

- пошук необхідної для діяльності банку інформації;

- дослідження, інтерпретація і прогноз дій держапарату;

- "правильна" інтерпретація дій банку для працівників органів державного і місцевого управління.

Таким чином, банківський маркетинг інтегрується в модель оптимізації структури пасивів і активів комерційного банку через забезпечення високих показників надійності за допомогою реалізації маркетингової стратегії управління пасивами і активами та комунікаційної стратегії. Дбаючи про надійність банку, в межах механізму банківського маркетингу необхідно передбачити виконання таких завдань:

- поліпшення якості активів та підвищення їх рентабельності шляхом зменшення частки неробочих, проблемних активів;

- оптимізація структури активів і зобов'язань банків, посилення їх позитивного впливу на розвиток реального сектора економіки;

- підвищення прибутковості банківських операцій, орієнтація на доходи від кредитування й обслуговування реального сектору економіки та скорочення витрат;

- зниження рівня ризиковості здійснюваних операцій та забезпечення формування резервів за активними операціями в повному обсязі.

В умовах посилення конкуренції в банківському секторі комерційні банки мають дотримуватися зваженої, реалістичної стратегії подальшого розвитку, адаптованої до вимог ринку, запроваджувати світовий досвід управління активами і пасивами, дбати про свою надійність, про довіру вкладників і кредиторів, прагнути до отримання максимального прибутку за мінімального ризику здійснюваних операцій. Тому банківський маркетинг в моделі оптимізації структури пасивів і активів повинен:

- базуватися на оцінці перспектив у сфері політики, економіки, технологій. Варто враховувати особливості нестабільної ситуації на кредитному ринку України і зовнішньої кон'юнктури;

- спиратися на сучасні методи прогнозування й аналізу, які допоможуть відслідковувати нові тенденції ринку банківських послуг;

- бути інтегрованою функцією в діяльності банку, що дозволить забезпечити міцні ринкові позиції або своєчасно їх оптимізувати, проводити вірну політику відповідно стратегічних орієнтирів.

В умовах сучасного ринку банківських продуктів і послуг мають значення не стільки самі продукти і послуги, скільки спроможність банківських інститутів робити правильні висновки з усього потоку маркетингової інформації та, відповідно до них, приймати ефективні рішення стосовно формування структури пасивів і активів.

11.5. Модель оцінки ефективності інвестиційної політики комерційного банку

11.6. IT-інструменти аналізу ефективності реалізації механізму банківського маркетингу

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ МАРКЕТИНГУ. СУТНІСТЬ, ПРИНЦИПИ ТА ФУНКЦІЇ

1.1. Маркетинг, його мета і функції у суспільстві з ринковою економікою

1.2. Маркетинг послуг, їх класифікація та реалізація

Характер виробника послуги.

Присутність клієнта в час надання послуги.

Мотиви споживача послуг.