Форвардний ринок - це ринок, на якому здійснюються термінові валютні операції з іноземною валютою. Термінові (форвардні) угоди - це контракти, за яких дві сторони домовляються про доставку домовленої кількості валюти через певний строк після укладення угоди за курсом, зафіксованим у момент її укладення. Форвардні угоди укладаються поза біржею і є обов'язковими для виконання на відміну від ф'ючерсів та опціонів.

Інтервал у часі між моментом укладення і виконання угоди може бути від 1-2 тижнів, 1-12 місяців до 5-7 років. Курс валют за терміновою угодою називається форвардним обмінним курсом. Він фіксується в момент укладення угоди.

Курс валют за терміновими угодами відрізняється від курсу "спот". Різниця між курсами "спот" і "форвард" визначається як знижка (дисконт - dis або депорт - Д) з курсу "спот", якщо курс термінової угоди нижчий, або премія (рm або репорт - R), якщо він вищий від курсу "спот". Премія означає, що валюта котирується дорожче за угодою на строк, ніж за готівковою операцією. Дисконт означає, що курс валюти за форвардною угодою нижчий, ніж за угодою "спот".

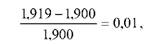

Візьмемо 30-денний форвардний контракт з курсом 1,919 дол. за англійський фунт стерлінгів за курсом "спот" 1,900. Перевищення форвардного курсу над курсом "спот" становитиме у відсотках:

або одну відсоткову місячну надбавку. Аналогічно обчислюється перевищення курсу "спот" над форвардним курсом, тільки величина буде від'ємною, що означає скидку.

Термінові угоди здійснюються для досягнення таких цілей:

o реальна продаж або купівля валюти;

o обмін валюти в комерційних цілях, завчасний продаж або купівля іноземної валюти, щоб застрахувати валютний ризик;

o страхування портфельних або прямих інвестицій від ризику, пов'язаного з пониженням курсу валюти;

o отримання спекулятивного прибутку за рахунок курсової різниці. Спекулятивні операції можуть здійснюватися без наявності валюти. Форвардний ринок вужчий, ніж ринок готівкових операцій (до

10 % торгівлі валютними цінностями). В основному термінові угоди здійснюються з провідними валютами, великими корпораціями або банками зі стійким кредитним рейтингом.

При укладанні форвардних угод курсові очікування (підвищення або зниження курсу) не завжди виправдовуються. Відтак термінові контракти не завжди підходять або не завжди доступні всім видам бізнесу. Чимало видів бізнесу і більшість фізичних осіб шукають альтернативи форвардним контрактам.

Однією з таких альтернатив є угода "своп", що є комбінацією поточної (готівкової) і термінової операції. Валютна операція "своп" поєднує купівлю-продаж двох валют на умовах негайної поставки (продажу) валюти за курсом "спот" з одночасною форвардною угодою щодо купівлі цієї ж валюти за курсом з урахуванням премії або дисконту в залежності від руху валютного курсу. Операція "своп" використовується для:

■ здійснення комерційних угод: банк одночасно продає іноземну валюту на умовах "спот" і купує її на строк;

■ придбання банком необхідної валюти без валютного ризику;

■ взаємного банківського кредитування в двох валютах.

Операція "своп" є, по суті, хеджуванням, тобто страхуванням валютного ризику шляхом створення зустрічних вимог і зобов'язань в іноземній валюті. Ринок валютних свопів становить приблизно 20 % від усього обсягу валютної торгівлі.

Валютні ф'ючерси

У 70-х роках на ряді бірж з'явилися ф'ючерсні і опціонні валютні операції - нова спеціальна форма спекулятивних угод і хеджування валютних ризиків з великими банками. На угоди з валютними ф'ючерсами та опціонами припадає близько 20 % обсягу валютної торгівлі.

Ринки валютних ф'ючерсів та опціонів є ринками похідних валютних інструментів, оскільки торгується не сама валюта, а валютні інструменти (зобов'язання).

Валютні ф'ючерси - це угоди з купівлі-продажу валют у майбутньому між двома сторонами за раніше обумовленим курсом, які укладаються на біржовому ринку.

Біржа, на якій торгують ф'ючерсами, щоденно обмежує коливання валютних курсів.

Валютні ф'ючерси є форвардними контрактами, тобто передбачають майбутній обмін валютами. Однак строки, а головне, умови обміну відрізняються від умов форвардних контрактів, що дає змогу гнучкіше уникати валютних ризиків.

Відмінність полягає в такому:

■ угоди укладаються лише на окремі валюти;

■ валютні ф'ючерси ліквідні, їх можуть купити і їх можуть продати більшість суб'єктів бізнесу на біржовому ринку;

■ ф'ючерсні контракти можна перепродати на ф'ючерсному ринку в будь-який час до строку їх виконання;

■ покупець валютного ф'ючерсу бере на себе зобов'язання купити, а продавець - продати валюту протягом певного строку за курсом, домовленим при укладенні контракту;

■ ф'ючерсні контракти стандартизовані (наприклад, ф'ючерсний контракт на англійський фунт стерлінгів укладається на суму 62,5 тис фунтів, на канадський долар - 100 тис дол., на японську єну - 712,5 млн єн.) і їх виконання гарантоване за рахунок гарантійного внеску в розрахунково-кліринговий дім (розрахунково-клірингову плату). Це - депозит, котрий вноситься клієнтами готівкою;

■ поставка товару відбувається лише в конкретні дні;

■ стандартна сума ф'ючерсного контракту менша, ніж сума форвардного контракту. У разі перевищення стандартної суми контракту покупець укладає угоду на купівлю декількох контрактів;

■ ціна ф'ючерсних контрактів визначається попитом і пропозицією на них та на валюту, предмет контракту.

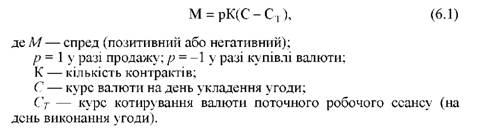

Ефективність ф'ючерсної угоди визначається спредом після кожного робочого сеансу на біржі. Продавець валютного ф'ючерсу виграє, якщо з настанням строку угоди він продає валюту дорожче від курсу котирування на день її виконання, і несе збитки, якщо курс дня укладення угоди виявиться нижчим від курсу її виконання:

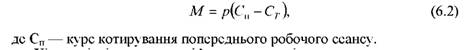

По кожній відкритій операції, навіть якщо її учасник не вчинив операції на поточному робочому сеансі, нараховується спред:

лід торгівлі валютними ф'ючерсами проілюструємо таким прикладом [85, с. 41-73].

Інвестор вважає, що вартість 1 англійського фунта, обчислена в доларах, протягом наступних трьох місяців опуститься нижче 1,60 дол. Аналіз цін валютних ф'ючерсів в "Уолл стріт джорнал" показує, що березневі ф'ючерсні контракти на англійські фунти продані з котировкою 1,9050 дол. за 1 фунт. Брокер інвестора пояснює, що березневий ф'ючерсний контракт на англійські фунти вимагає, щоб 62500 фунтів були поставлені в третю середу березня. Гарантійний внесок, що вимагається з інвестора, дорівнює 2000 дол., а розмір додаткового забезпечення контракту - 1500 дол.

Оскільки наш інвестор вважає, що вартість англійського фунта падатиме, то він може очікувати отримання прибутку, продаючи ф'ючерсні контракти. Якби він вважав, що вартість фунта зросте, він хотів би їх купити. Відтак інвестор вніс 2000 дол. як початковий гарантійний внесок і проінструктував свого брокера продати з найняттям строкової позиції гри на зниження першоберезневого ф'ючерсного контракту на англійські фунти за ціною 1,9040 дол. за 1 фунт і, якщо пощастить, вищою. Оскільки цей продаж без покриття на строк, тобто за відсутністю у продавця контракту на момент продажу, інструкція продавати за ціною 1,9040 дол. за 1 фунт і вищою означає, що брокер здійснить продаж лише в тому випадку, якщо ціна за ф'ючерс дорівнюватиме 1,9040 дол. за 1 фунт і вище. Брокер інвестора бере комісійні в розмірі 15 дол. і інструктує брокера, який працює в біржовій залі валютного ринку, продати один ф'ючерсний контракт, що той і робить, відшукавши покупця, готового купити цей контракт за ціною 1,9048 дол. за 1 фунт.

Припустимо, що в кінці дня остання операція фунтовими ф'ючерсами відбулася за ціною 1,9030 дол. за 1 фунт. Валютний ринок діє як розрахункова палата і переоцінює відповідно до поточних цін усі ф'ючерсні контракти. За допомогою електронних засобів усі контракти інвесторів змінюються на нові за ціною 1,9030 дол. за 1 фунт. Термінова позиція для гри на зниження за вартості англійського фунта в 1,9048 дол., котру займав наш інвестор, замінилась новою позицією для гри на зниження за ціною фунта в 1,9030 долара, і розрахункова палата додає на рахунок інвестора 0,0018 дол. за кожний з 62 500 англійських фунтів або (0,0018) o (62 500) = 112,50 долара. Якщо інвестор хоче, то наступного дня він може зняти цей приріст зі свого рахунка.

Наступного дня контракти починають продаватися з ціни 1,9030 дол. за 1 фунт. Припустимо, що в підсумку ціна на момент закриття біржі в цей день піднялася до 1,9160 дол. за 1 фунт. Розрахункова палата знову переоцінює всі контракти відповідно поточних цін. Втрата (1,9160 - 1,9030) = 0,0130 дол. за кожний фунт призведе до зняття з рахунка інвестора (0,0130)*(62500) = 812,50 дол. Це призведе до того, що її баланс становитиме (2112,50 - 812,50) = 1300 дол., що нижче потрібного баланс підтримки в 1500 дол. Наш інвестор отримав вимогу про внесення додаткового забезпечення, згідно з яким інвестор повинен привести свій баланс підтримки у відповідність з потрібною величиною в 1500 дол., тобто депонувати 200 доларів. Якщо він цього не зробить, то його контракт буде ліквідовано, а його рахунок стане на 1300 дол. меншим за будь-яких втрат, котрі можуть статися наступного дня.

Припустимо, що наш інвестор реагує на вимогу про внесення додаткового забезпечення депонуванням 200 дол., але втратив довіру до біржової гри і хоче анулювати наступного дня свою позицію. Він зможе зробити це, купивши один березневий ф'ючерсний контракт на англійські фунти. Для цього не потрібно ніяких додаткових депонувань коштів. У кінці дня розрахункова палата викличе рахунок цього клієнта і зіставить його позиції в іграх на підвищення і зниження й анулює обидва контракти. Як уже зазначалося, в такий спосіб погашається більшість ф'ючерсних контрактів. До строку виконання "доживають" менше 1 відсотка. Щоб перетворити прибуток у готівку, гравцям на біржі не потрібно постачати іноземну валюту. Клірингові операції, які проводяться протягом ночі, щоденно переводять у "живі" гроші придбання і втрати власників ф'ючерсних опціонів.

Спекулятивні валютні операції

Арбітражні операції

6.3. Урядове втручання в діяльність валютних ринків

6.4. Ринок євровалют

Глава 7. Міжнародний кредитний ринок

7.1. Сутність міжнародного кредитного ринку

7.2. Валютно-фінансові умови міжнародного кредиту

7.3. Ринок єврокредитів

7.4. Міжнародна офіційна допомога країнам, що розвиваються