Аудиторський контроль діяльності комерційного банку проводиться внутрішнім і зовнішнім аудитом за визначеними об'єктами, які входять до системи його функціонування.

Об'єкти бухгалтерського контролю діяльності комерційного банку представлені в структурі типової моделі стандарту, яка наведена на рис. 5.2.

Аналіз типової моделі стандарту аудиторського контролю діяльності комерційного банку свідчить, що юридична правомочність банку як об'єкта аудиторського контролю перевіряється з питань дотримання законодавства про банки і банківську дальність, господарських товариств, цінних паперів, а також норматив* них актів НБУ, якими регулюється порядок створення і діяльності

Рис. 5.2 Типова модель стандарту аудиту діяльності комерційного банку

Рис. 5.2 Типова модель стандарту аудиту діяльності комерційного банку (продовження)

комерційних банків. Зокрема, аудиторами перевіряються наявність статуту банку і порядок його затвердження засновниками — загальними зборами учасників, а також угоди між учасниками про формування статутного фонду банку, де вказуються розмір внесених кожним учасником коштів в основний капітал банку, його частка в цьому капіталі.

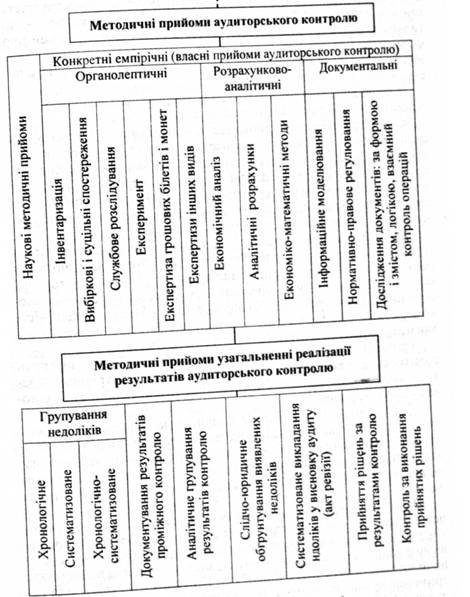

У своїй діяльності аудитор застосовує документальні методичні прийоми контролю — за формою та змістом.

Формування і використання власного капіталу банку як об'єкта аудиторського контролю перевіряється аудитором у плані правової основи утворення та функціональної визначеності як фінансової бази діяльності банку. Власний капітал комерційних банків мас невелику питому вагу в сукупному капіталі. Це відповідає специфіці його діяльності по мобілізації вільних ресурсів на грошовому ринку і залученню їх на позичкових началах.

Аудитор за умови наявності достатнього резервного капіталу може зробити висновок з надійності банку і його платоспроможності навіть при збитках у поточній діяльності. Однак аудитору необхідно підходити дуже обережно до цього, бо в умовах економічної і фінансової нестабільності, хронічної інфляції діяльність комерційних банків вимагає додаткового ризику, що підвищує вимоги до захисної функції власного капіталу банку.

Гроші, їх зберігання й обіг усередині установи банку є об'єктом аудиторського контролю, як зовнішнього, так і внутрішнього, затвердженого НБУ по організації емісійно-касової роботи в установах банків України.

Зберігання грошей як знаків національної Й іноземної валюти аудитори перевіряють, починаючи з грошових сховищ, тобто спеціально обладнаних приміщень для зберігання цінностей, що знаходяться в установах комерційних банків. Зокрема, досліджується відповідність нормативним параметрам обладнання для зберігання запасів.

Одночасно аудитори аналізують організацію та методику проведення експертизи грошових білетів і монети як у національній, так і в іноземній валюті, а також платіжних документів в іноземній валюті (банкноти, що викликають сумнів щодо того, чи справжні вони чи мають які ознаки підробки). При цьому перевіряється дотримання правил визначення платіжності грошових білетів, затверджених НБУ, списання зношених, пошкоджених і вилинялих купюр.

Окремо перевіряються операції з електронними грошима. У процесі аудиту встановлюються надійність захисту даних від несанкціонованого доступу до електронної системи, достовірність і правильність використання електронних грошей.

Касові операції й інкасація виторгу — це об'єкти переважно внутрішньобанківського аудиту, завданням якого є перевірка роботи прибуткових кас з приймання і перерахунку готівки протягом операційного дня. Перевіряють оформлення первинних документів клієнтами банку при Внесенні готівки, а також громадянами (в тому числі працівниками банку) при внесенні грошей на депозит та інші платежі. Перевіряється також порядок здійснення операції у вечірніх касах банку щодо надходження грошей від підприємств і населення після закінчення операційного дня.

Підлягають аудиторському контролю операції вечірньої каси" пов'язані з прийманням грошового виторгу від інкасаторів.

Контролем касових операцій передбачається перевірка також операцій по пересиланню й одержанні цінностей через підприємства Державного комітету зв'язку України.

Перевірка ревізорами, аудиторами касових операцій, інкасації виторгу й операцій банку з пересилання й одержання цінностей здійснюється відповідно до порядку ведення касових операцій, установлених НБУ. Для контролю цих операцій застосовуються документальні методичні прийоми, а також різні види експертних досліджень.

Операції з дорогоцінними металами і дорогоцінними каменями полягають у їх скупці в громадян пунктами купівлі, які функціонують при регіональних управліннях НБУ. Пункт купівлі може підлягати аудиту як юридична особа.

Аудитор має право перевіряти організаційні умови роботи скупних пунктів, ким, коли і на який строк виданий сертифікат експертам, які є штатними працівниками цих пунктів. Аудиту підлягають операції по скупці, витрачанні Й обліку дорогоцінних металів і дорогоцінних каменів, зокрема їх класифікація, визначений проби, зважування, вилучення штифтів, заклеювання пакетів зі скупленими цінностями. Зважування дорогоцінних металів, їхня витрата й облік проводяться відповідно до вимог нормативних документів Мінфіну України.

Операції, пов'язані зі зберіганням дорогоцінних металів і виробів із них, отриманих банками від правоохоронних, нотаріальних, митних та інших органів, регулюються нормативними документами Мінфіну України і НБУ, підлягають обов'язковому аудиту з застосуванням органолептичних, розрахунково-аналітичних і документальних методичних прийомів. Аудиторському контролю насамперед підлягають організація та проведення операцій з іноземною валютою відповідно до нормативних документів НБУ, а також правильність оформлення цих операцій документами, до яких відносяться: прибуткові касові і валютні ордери при зарахуванні національної і готівки в іноземній валюті в касу банку; видаткові касові і валютні ордери при видачі національної і готівки в іноземній валюті з каси банку. Бланки дорожніх чеків та інші цінності, відображені на забалансових рахунках, приймаються (видаються) за спеціальними забалансовими ордерами. Необхідно з'ясувати, чи зазначена в касовому документі загальна сума з відображенням комісійного збору по кожному найменуванню цінностей. Потім аудитор перевіряє виконання операційно-обліковими працівниками цих операцій у плані відповідності їх нормативним документам НБУ.

Розрахункові операції Й інші послуги, які здійснюються банками за договорами з клієнтами, підлягають аудиту стосовно своєчасності і достовірності розрахунків по заробітній платі з робітниками, оплаті поставленої продукції, виконаних роботах і послугах, інших боргових зобов'язаннях.

Аудитом перевіряється розвиток оплати у формі комерційного кредиту, що дозволяє прискорити розрахунки між суб'єктами господарювання.

Кредитні операції є об'єктом аудиторського контролю, оскільки вони пов'язані з ризиком несплати позичальником основного боргу і відсотків, які належать банку. Для кожного виду кредитної угоди характерні свої специфічні причини і фактори, що визначають ступінь ризику.

Кожен факт кредитного ризику вивчається аудитором окремо, встановлюються першопричини недоліків і вносяться пропозиції щодо попередження в подальшій діяльності.

Аудитор, перевіряючи інвестиції комерційного банку, розраховує такі основні коефіцієнти: норму прибутку на акціонерний капітал; коефіцієнт прибутковості, відношення чистого прибутку до виторгу від реалізації; коефіцієнт обігу коштів (визначається розподілом виторгу від реалізації на вартість активів акціонерного товариства); співвідношення власних позичкових коштів; коефіцієнт ліквідності та ін. Ці показники аудитор розраховує по кожному акціонерному товариству, у якому комерційний банк має капітал й одержує дивіденди на вкладений капітал, а також мас його інвестиції. Використовуючи розрахунково-аналітичні методичні прийоми, аудитор розраховує ефективність інвестицій банку, тобто визначає ризик і прибутковість інвестицій.

Гарантійні, посередницькі, консультаційно-інформаційні і трастові послуги є також об'єктами аудиторського контролю.

Завдання аудиторського контролю маркетингової діяльності банку — визначення правомочності надання послуг, які пов'язані з цією діяльністю, обґрунтованості їх вартості, вигідності для банку і корисності для клієнта. При цьому застосовуються розрахунково-аналітичні і документальні методичні прийоми.

Господарська діяльність банку, як об'єкта аудиту, включає доцільність використання інтелектуальних, матеріальних, трудових і фінансових ресурсів у забезпеченні виконання функцій банку, визначених законодавчими актами про банки і банківську діяльність. При цьому застосовуються органолептичні, розрахунково-аналітичні документальні методичні прийоми контролю та аудиту.

Ефективність діяльності комерційних банків є об'єктом обов'язкового аудиту відповідно до чинного законодавства. Необхідність аудиту обумовлена тим, що засновники, акціонери, населення повинні знати, наскільки захищені їхні внески від неплатоспроможності і банкрутства банку. Аудитор, застосовуючи розрахунком во-аналітичні методичні прийоми, досліджує дотримання банком у своїй діяльності економічних нормативів платоспроможності і ліквідності, створення страхових фондів, затверджених НБУ.

Внутрішній аудит банку перевіряється у процесі проведення зовнішнього аудиторського контролю. Завдання перевірки — встановити, наскільки сучасним є внутрішній аудит банку, щоб надійно захистити його вкладників від неповернення грошових коштів, ризиків, правопорушень щодо зберігання готівки, зловживань з цінними паперами тощо.

Бухгалтерський облік і звітність банку підлягають аудиторському контролю з метою встановлення вірогідності відображення банківської діяльності в обліку і звітності, які вважаються головними документально вірогідними джерелами інформації про діяльність банку. За даними обліку і звітності визначають фінансовий стан банку, розрахунки з бюджетом по сплаті податків, виплати дивідендів акціонерам та інші показники Його діяльності. Оскільки у відповідності з діючим законодавством баланс і бухгалтерська

(фінансова) річна звітність банків підлягають обов'язковому аудиторському підтвердженню, то аудитори повинні використовувати міжнародні і національні стандарти аудиту, нормативні документи НБУ, щоб уникнути помилкових висновків в оцінці їхньої діяльності.

Запитання для самоконтролю

ЗАВДАННЯ ДЛЯ САМОКОНТРОЛЮ

25 Заповідей українського банкіра-початківця

РОБОТА НАД КЕЙСАМИ

СПИСОК ЛІТЕРАТУРИ

ПЕРЕДМОВА

Розділ 1. ОРГАНІЗАЦІЯ СИСТЕМИ БАНКІВСЬКОГО НАГЛЯДУ

1.1. Становлення та розвиток системи банківського нагляду

1.2. Принципи ефективного банківського нагляду