У статичних методах за основні критерії беруть такі показники, як: витрати, дохід, прибуток, рентабельність та ін. Розмір витрат обчислюється для кожної альтернативи інвестування як середнє значення упродовж усього планового періоду. При цьому для деяких видів витрат необхідно враховувати їх залежність від майбутнього обсягу виробництва. Сума всіх складових витрат дає розмір витрат для кожної альтернативи.

Для вибору об'єкта інвестування використовуються такі правила:

• об'єкт інвестування абсолютно вигідний, якщо його витрати нижчі за витрати в разі альтернативи відмови від його інвестування;

• об'єкт інвестицій порівняно вигідний, якщо його витрати нижчі за витрати на будь-який інший пропонований об'єкт.

Порівняльне врахування витрат відносно просте при виконанні розрахунків. Але при його використанні виникають труднощі забезпечення достовірними даними. Обґрунтованість здобутих результатів для прийняття інвестиційного рішення суттєво залежить від якості інформації та адекватності моделі реальній дійсності. Саме з цього погляду мають бути оцінені припущення, прийняті в моделі.

Критичного ставлення заслуговує, передусім, статичний характер моделі через те, що різниця у формуванні витрат за часом не враховується при визначенні середньоарифметичного значення показника. Оскільки витрати капіталу на початку планового періоду вищі, ніж у кінці, то ця тенденція притаманна і нарахованим відсоткам. Цей момент не беруть до уваги, розраховуючи середні показники відсотків, при нарахуванні яких припускається існування єдиної ставки відсотку, за якою фінансові кошти можуть бути отримані та інвестовані в довільний момент часу в будь-яких розмірах.

1. Метод визначення недисконтованого строку окупності інвестицій (Payback Period- РР).

У тому випадку, коли стартові інвестиції є одноразовими, а подальший грошові надходження за проектом є майже однаковими протягом життєвого циклу проекту, то показник строку окупності інвестицій можна визначити за такою формулою:

І (6.4)

І (6.4)

Де  - середній показник строку окупності;

- середній показник строку окупності;

ІС- розмір інвестицій;

- щорічний середній чистий дохід за проектом.

- щорічний середній чистий дохід за проектом.

Якщо грошові потоки за періодами різні, то для розрахунку РР необхідно вирішити таке рівняння:

РР = min n, при якому  (6.5)

(6.5)

Таким чином, строк окупності інвестицій - це тривалість часу, протягом якого "Не дисконтовані прогнозні надходження грошових коштів перевищують не дисконтовану суму інвестицій, тобто це кількість років, Необхідних для відшкодування інвестицій.

Приклад. За даними табл. 6.9 визначити строк окупності інвестицій.

Таблиця 6.9.

| Роки | 0-й | 1-й | 2-й | 3-й |

| Інвестиції, млн. грн., (1С) | 22 | - | - | - |

| Доходи за проектом, мли. гри., (CF) | - | 6 | 9 | 14 |

Спочатку визначимо середній щорічний дохід за проектом:

= (6 + 9 +14): 3 = 9,7 млн. грн.

= (6 + 9 +14): 3 = 9,7 млн. грн.

Строк окупності інвестицій буде становити:

= 22 : 9,7 = 2,27 року (2 роки та 4 місяця).

= 22 : 9,7 = 2,27 року (2 роки та 4 місяця).

Для більш точного визначенню строку окупності інвестицій використовують інший метод, який містить ітеративний пошук року, в якому грошові надходження будуть покривати вкладені кошти.

Із попередніх розрахунків видно, що інвестиції окупляться на 3-му році. Але, щоб знайти більш точний період (кількість місяців), потрібно зробити такі розрахунки:

Визначимо, скільки коштів необхідно одержати в третьому році, щоб проект окупився:

22 - (6 +9)= 7 млн. грн.

Визначимо, за який період на 3-му році ми. одержимо необхідні 6 млн. грн. Для цього складемо пропорцію та розв'яжемо її.

14 млн. грн. - 12 місяців

7 млн. грн. -х місяців

х = (7- 12): 14

х = 6 місяців.

Строк окупності проекту буде становити 2 роки + 6 місяців.

Строк окупності за другим варіантом буде становити на 2 місяця більше, ніж у попередньому розрахунку.

Інвестори на практиці, зазвичай, використовують другий спосіб знаходження строку окупності інвестицій, бо він с точнішим та реальнішим за попередній.

Недоліками РР є ігнорування тимчасової вартості грошей та грошових потоків за межами терміну окупності, що може призвести до недооцінки інвестиційного проекту. Частина недоліків усувається застосуванням на практиці дисконтованого строку окупності.

2. Метод визначення простої (бухгалтерської) рентабельності інвестицій (Simple Rate of Return - SRR) та облікової норми доходності інвестицій (Accounting Rate of Return - ARR).

Основу методу визначення простої (бухгалтерської) рентабельності інвестицій (SRR) становить чистий сукупний прибуток, отриманий за весь період реалізації інвестиційного проекту, а також обсяг залучених інвестицій (капітальних вкладень). Цей критерій оцінки ефективності вказує, яка частина інвестиційних витрат відшкодовується обсягом чистого прибутку, отриманого за весь період життєвого циклу проекту. Порівнявши розрахунковий рівень рентабельності проекту з нормативним (бажаним) числовим значенням рентабельності, інвестор може зробити висновок щодо економічної доцільності реалізації того чи іншого інвестиційного проекту.

Для розрахунків використовується така формула:

SRR =Р/ІСх100 % (6.6)

де SRR - проста рентабельність інвестиційного проекту;

Р - обсяг чистого прибутку, отриманого за весь життєвий цикл проекту;

ІС - обсяг залучених до реалізації проекту інвестицій (капітальних вкладень).

Якщо SRR > SRRn, де SRRn - нормативний рівень рентабельності, то інвестиційний проект визнається економічно доцільним для впровадження, в іншому випадку, він має бути знехтуваний.

Розрахунок цього показника може здійснюватися на основі прибутку (доходу) без урахування виплати податків та відсотків за кредит або прибутку (доходу) після виплати податку, але до виплати відсотків за кредит. Останній, метод використовується частіше, бо краще характеризує ту вигоду, яку одержать власники підприємства та інвестори.

Норма прибутку може визначатися і відношенням (у відсотках) валового прибутку або чистого прибутку плюс амортизація до загальних інвестиційних витрат або до сплаченого акціонерного капіталу. Це залежить від того, як оцінюється реальна прибутковість (рентабельність) загальних інвестиційних витрат або тільки інвестиційного акціонерного капіталу після виплати податків та відсотків за кредит.

Основними недоліками цього методу є те, що він не враховує вплив часу на грошові потоки - інвестований капітал порівнюється з прибутком, який одержує підприємство через декілька років.

Схожим на попередній метод є метод визначення облікової норми дохідності інвестиційного проекту (ARR). Особливістю цього методу є те, що він визначається шляхом ділення середньорічного обсягу очікуваного (прогнозованою) чистого прибутку на середньорічний обсяг інвестицій в певний проект.

Середньорічний обсяг чистого прибутку від реалізації інвестиційного проекту визначається за формулою:

, (6.7)

, (6.7)

де Pc- прогнозований обсяг чистого прибутку;

CFc - середньорічне надходження грошових коштів за проектом;

Ac - середньорічні обсяги амортизаційних відрахувань.

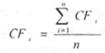

Своєю чергою, середньорічні надходження за проектом визначаються за формулою:

, (6.8)

, (6.8)

де CFi - грошовий потік, що відповідає і-му періоду (року), (і = 1, ..., n).

Середньорічні обсяги інвестицій (ICc) дорівнюють половині суми первинних (стартових) інвестицій і залишкової (ліквідаційною) вартості проекту:

(6.9)

(6.9)

де ІС - обсяг початкових інвестицій;

RV - залишкова (ліквідаційна) вартість проекту.

Таким чином, формула облікової норми дохідності інвестиційного проекту виглядатиме так:

(6.10)

(6.10)

Приклад. Відомі грошові потоки проектів А та Б, дані яких наведені у таблиці. 6.10. Необхідно визначити найпривабливіший варіант для інвестора за показником ARR, якщо амортизаційні відрахування нараховуються прямолінійно, а ліквідаційна вартість проекту в кінці строку дорівнює нулю.

Таблиця б. 10.

(тис, грн.)

| Проекти | Роки | ||||

| 0 | 1 | 2 | 3 | 4 | |

| А | -1000 | 450 | 500 | 300 | 100 |

| Б | -1200 | 150 | 300 | 450 | 600 |

Рішення:

1. Середньорічні суми амортизаційних відрахувань:

за проектом А 1000 :4 = 250 тис. грн.

за проектом Б 1200 :4 = 300 тис. грн.

2. Обсяг середнього чистого прибутку:

за проектом А: Рс = (450 +500 +300 + 100) /4 - 250 = 87,5 тис. грн.;

за проектом Б: Рс = (150 +300 +450 + 600) /4 - 300 = 75 тис. грн.;

3. Обсяг середньорічних інвестицій:

за проектом А: ІСс = (1000 + 0): 2 = 500.

за проектом Б: ІСс = (1200 + 0): 2 = 600.

4. Облікова норма дохідності ARR:

за проектом A: ARRА = (87,5 : 500) ž 100 % = 17,5 %;

за проектом Б: ARRB= (75 : 600) ž 100 % = 12,5 %;

Таким чином, проект А є економічно доцільнішим.

Використовуючи при оцінці проектів моделі простої та облікової норми дохідності інвестицій, необхідно пам'ятати про переваги та недоліки застосування цих показників, див. табл. 6.11.

Таблиця 6.11.

Переваги та недоліки застосування моделей простої та облікової норми дохідності інвестиційного проекту

| ПЕРЕВАГИ | НЕДОЛІКИ |

| 1. Простота розрахунків | 1. Неточний характер оцінки ефективності інвестиційних проектів, оскільки не враховується такий кінцевий економічний результат, як амортизаційні відрахування |

| 2. Отримання достовірної відносної оцінки рівня прибутковості інвестиційних проектів | 2. Не враховується дійсна (тимчасова) цінність майбутніх грошових потоків (надходжень) за проектом |

| - | 3. Не може бути рекомендована до застосування у разі різночасних (неодноразових) інвестицій впродовж циклу житія інвестиційного проекту |

| - | 4. Не враховується неточність початкових даних, які використовуються у розрахунках |

| - | 5. Не дозволяє встановлювати відмінності між проектами, що мають однаковий середньорічний обсяг прибутку, отриманого протягом різної кількості років |

6.5. АНАЛІЗ ФАКТОРІВ НЕВИЗНАЧЕНОСТІ ТА РИЗИКУ В ОЦІНЦІ ІНВЕСТИЦІЙНОГО ПРОЕКТУ

Характеристика проектних ризиків

Визначення (ідентифікація) проектних ризиків

Аналіз беззбитковості проекту.

Аналіз сценаріїв розвитку проекту

ТЕМА 7. УПРАВЛІННЯ РЕАЛІЗАЦІЄЮ ІНВЕСТИЦІЙНИХ ПРОЕКТІВ

7.1. ЗМІСТ УПРАВЛІННЯ ІНВЕСТИЦІЙНИМИ ПРОЕКТАМИ

7.2. ОРГАНІЗАЦІЙНІ СТРУКТУРИ УПРАВЛІННЯ ПРОЕКТАМИ

"Основна" схема.