При розгляді різних варіантів інвестицій, порівняння необхідно виконувати для однакового періоду часу. Цей відрізок часу називають плановим періодом. Плановий період визначає ширину "вікна", яка використовується для аналізу грошових потоків за варіантами.

В деяких випадках величину планового періоду легко визначити, в інших, це зробити не так просто. На практиці для визначення величини планового періоду найчастіше використовують:

1) загальне найменше кратне (Тк) термінів служби варіантів, що розглядаються;

2) найменший термін служби для варіантів T min;

3) найбільший термін служби для варіантів Т max;

4) деякий період часу, менший ніж час Tk;

5) деякий період часу, більший ніж час Tk.

Використовуючи таку методику, знаходимо, що для трьох варіантів зі строками служби 6,7 та 8 років, плановий період дорівнює Тпл = 168 років. Для варіантів із термінами служби 6, 7, 10 років знаходимо, що Тпл = 24 роки.

Якщо як плановий період прийнято найменший термін служби для варіантів T min, необхідно для інших варіантів врахувати величину невикористаної залишкової цінності (тобто привести інші варіанти до умов варіанта з найменшим терміном служби).

Якщо як плановий період використовується найбільший термін служби (Т max) то необхідно інші варіанти привести до варіанта з найбільшим терміном функціонування проекту.

Якщо обраний варіант повинен забезпечувати необхідну послугу, цю послугу необхідно "розтягнути" для інших варіантів на весь плановий період. Отже, в той період, коли варіант з найкоротшим терміном служби завершує своє існування, він має бути замінений іншим, який в змозі забезпечити потрібну послугу. Однак, оскільки впродовж часу T min можуть відбутися технологічні поліпшення, з'явиться новий поліпшений варіант, то рішення в кожному випадку треба приймати індивідуально.

В цілому, як показує практика, найбільший термін служби за варіантами, як плановий період, використовують рідко.

Деякі організації приймають стандартний (нормативний) плановий період.

Якщо прийнятий плановий період (Тпл) менший від найменшого кратного термінів служби для варіантів, грошові потоки для кожного варіанта повинні бути розраховані для періоду часу Тпл. Якщо прийнятий плановий період (Тпл) більший або дорівнює найменшому кратному, економічне порівняння слід вести на основі періоду Тk.

Приклад. Розглянемо два варіанти інвестицій, які відрізняються терміном служби: t1 = 4, t2 =6 років. Профілі грошових потоків для варіантів наведені в таблиці 5.21.

Таблиця 5.21. Характеристика грошових потоків для варіантів

Варіант 1 | Варіант 2 | ||

Кінець року | Величина потоку, грн. | Кінець року | Величина потоку, грн. |

0 | -5000 | 0 | -6000 |

1-4 | -3000 | 1-6 | -2000 |

Використовуємо як плановий період найменше кратне термінів служби для обох варіантів, тобто Тпл = 12 років. При традиційному підході до розв'язання задачі, грошові потоки (ГП) для першого варіанту треба повторити тричі, а для другого - двічі (див. таблицю 5.22). Оціночна залишкова вартість для першого варіанту дорівнює 2500 грн., а для другого - 2000 грн.

Таблиця 5.22. Грошові потоки при Тпл=Тк=12 років, грн.

Кінець року | Варіанти | |

1 | 2 | |

0 | -5000 | -6000 |

1 | -3000 | -2000 |

2 | -3000 | -2000 |

3 | -3000 | -2000 |

4 | -8000 | -2000 |

5 | -3000 | -2000 |

6 | -3000 | -8000 |

7 | -3000 | -2000 |

8 | -8000 | -2000 |

9 | -3000 | -2000 |

10 | -3000 | -2000 |

11 | -3000 | -2000 |

12 | -3000 | -2000 |

Інфляція та можливі технологічні поліпшення знижують переваги такого методу порівняння варіантів.

Таблиця 5.23. Грошові потоки при Тпл T min = 4 роки, грн.

Кінець року | Варіанти | |

1 | 2 | |

0 | -5000 | -6000 |

1 | -3000 | -2000 |

2 | -3000 | -2000 |

3 | -3000 | -2000 |

4 | -3000 | -2000 |

Залишкова вартість | +2000* | |

Таблиця 5.24. Грошові потоки при Т пл. = T max = б років, грн.

Кінець року | Варіанти | |

1 | 2 | |

0 | -5000 | -6000 |

1 | -3000 | -2000 |

2 | -3000 | -2000 |

3 | -3000 | -2000 |

4 | -8000 | -2000 |

5 | -3000 | -2000 |

6 | -3000 | -2000 |

Залишкова вартість | +2500* | |

Характеристика грошових потоків для випадку, коли прийнято стандартний плановий період, наприклад, Т пл. = Тст = 10 років, наведена в таблиці 5.25.

Таблиця 5.25. Профілі грошових потоків для варіантів 1 і 2

Кінець року | Варіанти | |

1 | 2 | |

0 | -5000 | -6000 |

1 | -3000 | -2000 |

2 | -3000 | -2000 |

3 | -3000 | -2000 |

4 | -8000 | -2000 |

5 | -3000 | -2000 |

6 | -3000 | -8000 |

7 | -3000 | -2000 |

8 | -8000 | -2000 |

9 | -3000 | -2000 |

10 | -3000 | -2000 |

Залишкова вартість | +2500* | +2000* |

Використання стандартного (нормативного) планового періоду має ту перевагу, що в цьому випадку не треба особливо думати над вибором планового періоду. Однак його використання може мати шкідливі наслідки, якщо проектний термін служби за варіантом Тпр>Тст.

Остаточне рішення про величину планового періоду має залежати від конкретної ситуації. Наприклад, у випадку швидкого оновлення техніки, доцільно плановий період приймати рівним найменшому строку служби для варіантів.

Надалі плановий період будемо приймати рівним як терміну служби обладнання, що знаходиться в експлуатації, так і терміну служби варіантів обладнання, що приходить на зміну.

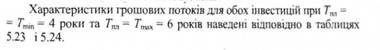

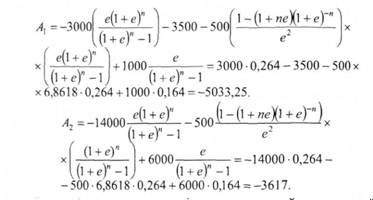

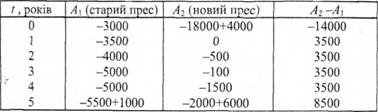

Приклад 5.16. На заводі функціонує прес, який придбали три роки тому за 10000 грн. Фактичні витрати на експлуатацію та утримання (виключаючи заробітну плату) для цього преса впродовж останніх трьох років становили 2000,2500 та 3000 грн. (див. таблицю 5.22). Очікується, що прес буде використовуватися впродовж останніх 5 років при залишковій вартості (t = 5) 1000 грн. Якщо реалізувати прес сьогодні, то його ринкова ціна становитиме 4000 грн. Якщо старий прес залишити в експлуатації, то щорічні витрати на експлуатацію та утримання (Сс) у наступні роки наведені в таблиці 5.26. Новий прес є в наявності на ринку і може бути придбаний за 18 тис. грн. Очікувані щорічні витрати на експлуатацію та утримання нового преса (Сн) і його залишкова вартість (S1) також наведені в таблиці 5.26.

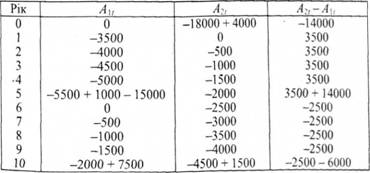

Таблиця 5.26. Характеристика грошових потоків для старого та нового пресів

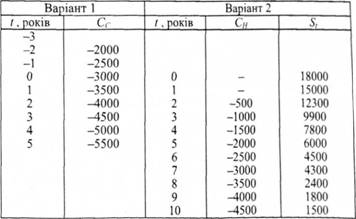

Оскільки старий прес може функціонувати ще лише 5 років, плановий період приймемо рівним 5 рокам; при t = 5 залишкова вартість нового преса становить 6000 грн. Розрахункові грошові потоки для обох варіантів наведені в таблиці 5.27.

Прийнявши НПСП = 10%, отримуємо щорічні приведені грошові потоки:

Як показали розрахунки, доцільно купити новий прес, а старий продати.

Таблиця 5.27. Розрахункові грошові потоки за варіантами

При виконанні аналізу в таблиці 5.27 ми ігнорували витрати на експлуатацію та утримання, які мають місце для нового преса при t > 5 років. Аргументом проти включення в розрахунки цих витрат є вибір планового періоду 5 років (максимальний корисний термін служби старого преса). При цьому плановий період є вікном, через яке спостерігаються грошові потоки, що мають місце впродовж цього періоду.

Приклад 5.17. Для умов попереднього прикладу маємо плановий період t = 10 років. При цьому розглянемо варіант заміни старого преса через 5 років новим, початкова вартість якого через 5 років очікується рівною 15000 гри., а експлуатаційні витрати - такі, як показано в таблиці 5.28.

Розрахунки показали, що приведені до одного року витрати за першим варіантом виявились меншими на 38,02 грн. Однак на цій основі відмова від інвестицій за варіантом 2 на початку розрахункового періоду не така вже очевидна, тому що прогноз про наявність обладнання для варіанту 1 через 5 років із заданими параметрами може виявитися ненадійним через невелику різницю (38 грн.). Однак, якщо вартість нової машини через 5 років буде не 15000, а 18000 грн., то другий варіант із негайною заміною обладнання є більш доцільним (при цьому різниця в сумі зведених потоків становить 173-38 = 135 грн. на користь варіанту 2).

Причини, що викликають затримку інвестицій в нове устаткування:

1) підприємство отримує прибуток із діючим обладнанням;

2) діюче устаткування забезпечує виробництво продукції потрібної якості;

3) існує ризик невизначеності, пов'язаний з передбаченням експлуатаційних витрат при використанні нового обладнання;

4) рішення замінити обладнання пов'язане зі значними капітальними вкладеннями;

5) консерватизм керівництва, пов'язаний із використанням більш дорогого обладнання;

6) обмеженість інвестиційних коштів у нове устаткування, але достатність коштів для експлуатації старого;

7) можлива значна невизначеність, пов'язана з майбутнім попитом;

8) можливі технологічні вдосконалення в майбутньому можуть поліпшити застаріле обладнання, тому може переважити підхід: "дивись і очікуй";

9) опір новим змінам.

Таблиця 5.28. Грошові потоки для варіантів при десятирічному плановому періоді

Зі збільшенням тривалості експлуатації обладнання, витрати на його утримання та ремонт постійно збільшуються. В той же час, обсяг амортизаційних відрахувань зменшується. При цьому завжди має місце момент часу, коли сукупні витрати мають мінімальне значення. Але у випадку врахування фактору часу при прийнятті конкретних рішень, ця картина змінюється. Розглянемо це на прикладі.

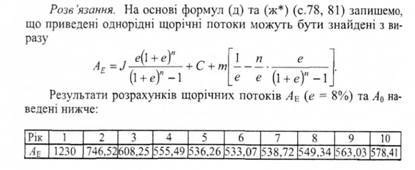

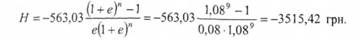

Приклад 5.18. Невеликий компресор придбаний за J = 1000 грн. Залишкова вартість його дорівнює нулю незалежно від періоду заміни компресора. Щорічні витрати на експлуатацію та утримання устаткування збільшуються на m = 75 грн./рік при їх початковому значенні у першому році С = 150 грн. При розрахунках використовуємо ПДВ= 8%.

Як видно з розрахунків, оптимальні сукупні щорічні витрати на утримання та експлуатацію компресора мають місце на шостий рік. Отже, для даного прикладу, в цьому році доцільно обладнання замінити.

Але при цьому слід пам'ятати, що існує певний плановий період-це може бути період, коли вимагаються послуги, передбачені компресором, або коли ми використовуємо новий компресор, що характеризується своїми потоками грошей. Приймемо ці потоки ідентичними потокам діючого компресора.

Припустимо, що тривалість планового періоду дорівнює 9 рокам. Тоді приведена до початкового (сучасного) моменту часу сума грошових потоків становить:

Якщо ж старий компресор замінюється на новий всередині цього планового періоду, скажімо, при к = 5,6 або 7 років, то при к = 5 стара машина працює 5 років, а нова - 4; при к = 6 це співвідношення становить 6 та 3 роки, а при к = 1 -1 та 2 роки.

Рисунок 5.42. Порівняння стратегії заміни обладнання через 4 роки (а) і 5 років (б)

Таким чином, компресор має бути замінений через 5 років.

Отже, метод оптимальних значень витрат дає лише орієнтовні значення економічно доцільного періоду заміни устаткування. Після визначення терміну оптимального періоду, необхідно зробити коригуючий розрахунок приведених до сучасного моменту грошових потоків, що враховує розмір планового періоду.

ПРИЙНЯТТЯ РІШЕНЬ ПРО АКЦІЇ

5.8.3. Труднощі у прийнятті фінансових рішень у галузі інвестування

ЗАЛЕЖНІСТЬ ІНВЕСТИЦІЙНОГО РІШЕННЯ ВІД СТАВКИ ДИСКОНТУВАННЯ

ІНВЕСТИЦІЙНІ РОЗРАХУНКИ КОМПАНІЇ "X"

ІНВЕСТИЦІЙНІ РОЗРАХУНКИ КОМПАНІЇ "У"

ІНВЕСТИЦІЙНІ РОЗРАХУНКИ КОМПАНІЇ "X" ТА "У" З УРАХУВАННЯМ ОПОДАТКУВАННЯ

РІШЕННЯ БАНКУ

5.8.4. Ефект фінансового важеля

5.9. Методика визначення найбільш сприятливого способу оподаткування для ефективного господарювання підприємства