Наступним етапом прогнозування фінансових показників під час складання інвестиційного бізнес-плану є визначення стратегії та потоку фінансування інвестиційного проекту. На цьому етапі виявляють загальні потреби у фінансових ресурсах і джерела фінансування інвестиційного проекту.

Джерелами для здійснення інвестицій можуть бути насамперед власні кошти підприємства (залишковий прибуток, фонди економічного стимулювання, амортизаційний фонд тощо), а також такі ресурси:

- позичкові фінансові кошти (банківські та бюджетні кредити, надходження від випуску й продажу облігацій тощо);

- залучені фінансові ресурси (залучений акціонерний капітал, пайові та інші внески громадян і юридичних осіб);

- бюджетні інвестиційні асигнування;

- безоплатні та благодійні внески, пожертвування організацій, підприємств, громадян.

У бізнес-плані слід чітко розмежовувати наявні та необхідні фінансові ресурси, фінансові внески українських і зарубіжних інвесторів. Форми здійснення як вітчизняних, так і зарубіжних інвестиційних внесків можуть бути різними: грошові внески в національній чи іноземних валютах; майнові внески у вигляді поставки устаткування, матеріалів, товарів; кредити в банках; передання права на використання винаходів, патентів, ноу-хау; підготовка експлуатаційних кадрів; забезпечення ринку збуту та умов експортування продукції за кордон тощо.

Графік потоку джерел інвестування слід спрогнозувати на весь період фінансування інвестиційного проекту, причому на перший рік - із щомісячною розбивкою, на другий - із щоквартальною.

7.15. Визначення ефективності інвестиційного процесу

Заключним етапом складання фінансового плану є розрахунок показників ефективності майбутніх інвестицій. Це дуже важлива, відповідальна та складна робота. Важливість її полягає в тому, що кожний інвестор хоче мати хоча б приблизне уявлення про результати, які будуть отримані при реалізації інвестиційного проекту. Проекти, які не дадуть відповідного ефекту, безперспективні, і ніхто не вкладатиме в них кошти.

Відповідальність полягає в необхідності обґрунтувати показники ефективності інвестицій з високим ступенем достовірності й точності, урахувати всі фактори, які можуть впливати на ефективність проекту, оцінити можливі ризики. Значні відхилення між прогнозованими й фактичними результатами можуть призвести до конфліктних ситуацій між учасниками інвестиційного процесу, втрати запланованих доходів, а найгірше - вкладених капіталів.

Складність розрахунку ефективності зумовлюється тим, що у практичній роботі важко правильно оцінити всі сторони діяльності як на етапі здійснення інвестицій, так і під час експлуатації інвестиційного проекту, точно спрогнозувати й домогтися високого ступеня достовірності інформації. Крім того, на практиці існує кілька методик визначення ефективності інвестиційної діяльності.

Як відомо, під ефективністю розуміють співвідношення результатів і затрат на їх досягнення. В інвестиційній діяльності економічна ефективність визначається шляхом порівняння результатів, одержаних у процесі експлуатації об'єктів інвестування, і сукупних затрат на здійснення інвестицій.

У вітчизняній економіці дотепер традиційно використовують два показники для оцінювання ефективності капітальних вкладень - коефіцієнт ефективності (Е) та обернений до нього показник - період окупності (П ), які розраховуються так:

де Ті - середньорічна сума прибутку в період експлуатації об'єктів інвестування;

АГ - сума капітальних вкладень у ці об'єкти (сума інвестицій). Застосування цих показників для оцінювання ефективності інвестицій в умовах ринкової економіки дає змогу виявити ряд їх істотних недоліків, за допомогою яких неможливо встановити реальну картину ефективності. Основний недолік розглядуваної методики полягає у тому, що вона не враховує фактор часу. Як відомо, інвестиційний цикл - це довготривалий процес, який охоплює періоди здійснення інвестицій і експлуатацій, тобто час повернення вкладених капіталів. Інвестиційний цикл може тривати десятки років. За цей час в економіці можуть відбуватися великі процеси, що спричинюються економічним спадом, інфляцією або піднесенням. Крім того, слід враховувати, що вкладені кошти могли б дати певний ефект, якби їх використали в іншій сфері діяльності, наприклад, як депозитний внесок до банку тощо. Ця методика не передбачає приведення майбутнього ефекту до сучасної вартості.

Другий істотний недолік традиційного способу оцінювання ефективності капітальних вкладень полягає в тому, що за основне джерело повернення вкладеного капіталу береться тільки прибуток. Проте серед основних джерел фінансування інвестиційної діяльності важливе місце посідає амортизація та повне відновлення основних засобів.

Тому, добираючи методи оцінювання ефективності інвестиційних проектів, слід звертатися до зарубіжної практики.

Найпоширенішим є метод оцінювання ефективності інвестицій за допомогою визначення розмірів грошового потоку, який складається із суми чистого прибутку та амортизаційних відрахувань за час експлуатації. При цьому сума грошового потоку й сума капітальних вкладень мають бути приведені до теперішньої вартості.

До системи показників, які використовують для визначення ефективності інвестицій, належать сума чистого приведеного доходу, індекс дохідності, період окупності, внутрішня норма дохідності.

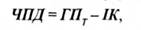

Чистий приведений дохід (ЧПД) - це абсолютна сума ефекту від здійснення інвестицій, що визначається за формулою

де ГПТ - сума грошового потоку, приведеного до теперішньої вартості, за весь період експлуатації інвестиційного проекту (чистий прибуток плюс амортизаційні відрахування);

ІК - сума інвестиційних коштів, спрямованих на реалізацію інвестиційного проекту.

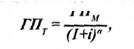

Приведення грошового потоку до теперішньої вартості здійснюють методом дисконтування з використанням складних процентів. Теперішню вартість грошового потоку за цією методикою можна розрахувати так:

де ГПМ - майбутня вартість грошового потоку; і - процентна ставка, виражена десятковим дробом; я - кількість періодів (місяців, кварталів, років) з початку інвестиційного циклу.

Грошовий потік охоплює чистий прибуток і амортизацію за весь період експлуатації. Якщо цей період визначити важко, то в розрахунках його приймають таким, що становить 5 років.

Дисконтна ставка - це процентна ставка, застосування якої у процесі дисконтування дасть змогу привести майбутню вартість грошового потоку до теперішньої. Це дуже важливий і складний показник. Він визначається з урахуванням таких факторів:

- середньої реальної депозитної або кредитної ставки за грошовими внесками у банки;

- темпу інфляції, що передбачається на певний період.

Реальна ставка процента з урахуванням цього фактора визначається так:

де і - номінальна ставка процента; Г-темп інфляції.

Чим вищий темп інфляції, тим вищою мас бути ставка процента, яка могла б компенсувати інвестору втрачений дохід у вигляді:

- "премії від інфляції";

- премії за ризик. Загальна процентна ставка має враховувати ступінь ризику інвестицій і компенсувати можливі втрати від нього у вигляді "премії за ризик". Щодо більш ризикових об'єктів інвестування необхідно відповідно збільшувати ставку процента;

- премії за низьку ліквідність. Під час встановлення ставки процента мають бути враховані й компенсовані у вигляді додаткового доходу можливі втрати інвестора від зниження ліквідності інвестицій.

Показник чистого приведеного доходу не може бути від'ємним числом, бо в цьому разі зроблені інвестиції не принесуть доходу і будуть збитковими.

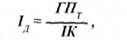

Індекс дохідності - це відносний показник, що характеризує ефективність інвестицій. Він визначається відношенням суми грошового потоку, приведеного до теперішньої вартості, до суми вкладених коштів:

де /77_- сума грошового потоку в теперішній вартості; ІК- сума інвестицій у проект.

Індекс дохідності не може бути меншим за одиницю (такий проект є неефективним, і його слід відхилити).

Показники чистого приведеного доходу та індексу дохідності перебувають у прямій залежності. Зі збільшенням абсолютної суми чистого приведеного доходу підвищується й індекс дохідності, тому на практиці можна розрахувати лише один з них. Проте виконуючи порівняльну характеристику кількох інвестиційних проектів, доцільно розраховувати обидва показники з метою глибшого вивчення наявних проектів і добору найкращого.

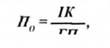

Показник періоду окупності найпоширеніший з існуючих показників оцінювання ефективності інвестицій. Він дає відповідь на питання, за який період вкладені кошти повернуться до інвестора. Період окупності розраховують за формулою:

де ІК- сума інвестицій; ГПС - середня сума грошового потоку в теперішній вартості у даному періоді (у разі короткострокових інвестицій цей період може тривати один місяць, а у разі довгострокових - один рік).

На практиці використовують також дещо модифіковані способи визначення періоду окупності:

де ІК- сума інвестицій;

/77,- обсяг грошового потоку в/-му періоді;

Ґи - обсяг грошового потоку в /;-му періоді, коли його наростаюча сума досягне розмірів вкладених інвестицій;

/ - дисконтна ставка для приведення грошового потоку до теперішньої вартості;

/і - порядковий номер періоду (року, кварталу, місяця), в якому сума дисконтованого грошового потоку, включаючи й грошові потоки за всі попередні роки, уперше перевищить розмір інвестицій.

За допомогою вказаних способів можна розраховувати період окупності виходячи із сум грошового потоку кожного періоду (у першому випадку без дисконтування майбутньої вартості, у другому - з урахуванням дисконтних ставок і приведенням грошового потоку до теперішньої вартості).

Розділ 8. Фінансовий менеджмент

8.1. Фінансовий менеджмент як система управління

8.2. Функції фінансового менеджменту

8.3. Фінансовий менеджмент-управлінський комплекс

Фінансовий менеджмент як орган управління

8.4. Основи формування фінансового капіталу в організаційно-господарських структурах

8.5. Сутність, мета і методи фінансового аналізу підприємства

8.6. Аналіз динаміки і структури фінансових результатів діяльності підприємства

8.7. Факторний аналіз прибутку від операційної діяльності підприємства